来源:青枫博研社

特别声明

本微信公众号坚持第三方独立研究平台的市场定位,积极响应并贯彻国家政策导向,助力国家高质量发展战略,致力于向读者传递正能量,分享作者及市场优质研究成果,搭建互动交流平台。本微信公众号在原创文章中力求做到言之有理、论之有据,如涉及到侵权、诽谤、信息采编错误等事宜,请于后台留言,经核实后,我们将立即给予更正、删除,并进行公开道歉。

一、2022年3月22日晚,恒大连同其财务顾问(中金、中银国际亚洲、好利汉及金钟港资本)召开投资者电话会,恒大集团执行董事、执行总裁肖恩、非执行董事梁森林、副总裁黄贤贵,风险化解委员会委员陈勇参加会议。

(一)这是恒大成立风险化解委员会以来召开的第二次电话会议,会上陈勇提出将力争于7月底前提出重组方案,上次电话会议也明确重组方案于7月底前提出。2022年1月26日,恒大发布公告称,其与债权人召开第一次电话会议,重申将评估集团状况,制定重组计划以保障各方得益,争取在未来6个月内提出初步重组方案。

(二)2021年12月当月恒大完成交房37899套。截至2022年2月底,非冬歇项目复工率达到80%以上,确认继续合作的施工单位超过1700家、在全部合作单位中占比超过70%。

(三)恒驰5电动车已经下线,近期通过了工信部第353批产新产品公示,获得了销售资格,预计今年6月底前后量产下线。3月22日日,恒大汽车亦召开动员大会,要求大干三个月,6月22日一定要实现恒驰5量产。

(四)债权人沟通方面,1月21日以来,增补中金、中银国际亚洲、好利汉、金钟港资本以及金杜等多家重组顾问。截至2022年3月22日,已与89家境外机构债权人取得了联系,征求了意见和看法,资产处置过程中将最大程度释放资产价值,使剩余价值回流公司。境内债务稳定,公开市场债券正有序推进展期。

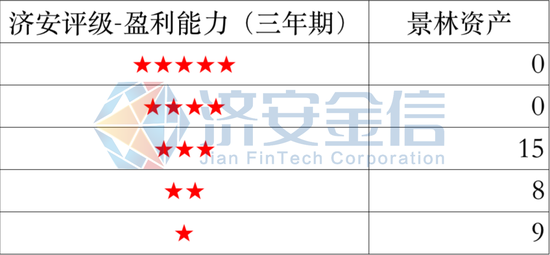

(五)初步统计,境外直接债务227亿美元,具体包括公开市场发行的142亿美元债券、景程发行的52亿美元、33亿美元项目融资与私募融资等其它债务。另存在恒大境外主体为境内融资提供的保证担保、回购承诺等或有债务(具体信息未公布),目前正在梳理或有债务的相关细节。也即境外债务底数还未摸清。

(六)正努力接洽第三方投资者,推进恒大物业和恒大汽车的重组及战略投资者引进工作,努力实现两家上市公司的价值修复。

(七)恒大在问答环节指出,元朗和生围项目是香港元朗的一个房地产开发项目,作为抵押资产从债权人处取得了5.2亿美元的融资,因恒大未能偿付到期债务,债权人按照合同约定接管了该项目。目前恒大正与接管人协商,计划通过公开公正的方式以合理的市场价格出售项目,以最大化保障各方权益,资产出售后的剩余价值将优先用于境外运营。

(八)恒大前期确实已将香港恒大中心用于担保银团贷款。为妥善应对银团贷款的偿付压力,并减轻贷款产生的利息成本,恒大正与潜在有实力的买家进行接触洽谈,通过资产出售方式偿还银团贷款。出售回笼资金的结余部分将优先用于缓解公司境外流动性问题。

(九)在当前公司流动性紧张的情况下,与信托机构“股权转让+托管运营的合作新模式”是维持有序运营,保障各方合法权益的现实选择。回收款项将用作保障其它境内项目建设及交楼,后续将尽最大的努力持续推进复工复产工作。

(十)重组方案方面,正在探讨各种潜在方案。下一步将加强与债权人沟通,目前大多数债权人认可推动债务重组符合各方利益,条件成熟时向签订保密协议的境外债权人提供信息与资料,就重组方案思路展开实质性的沟通和交流。

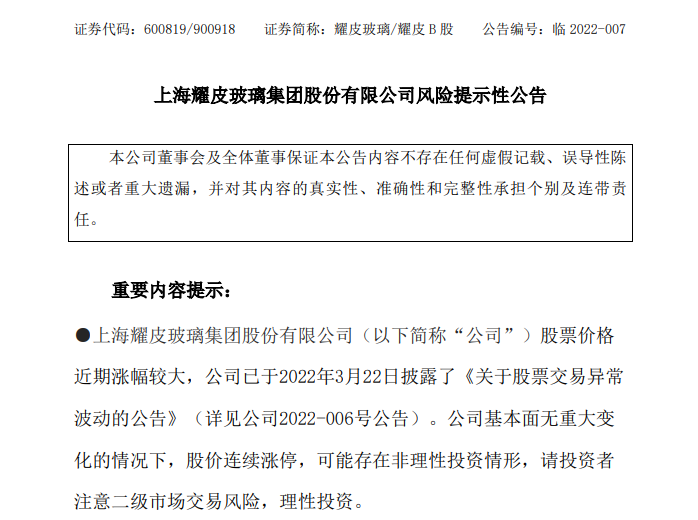

二、本周恒大已发布多条公告,显示出处于风险化解中的怛大并不平静。2022年3月21日,中国恒大发布公告称,因即将刊发一份载有内幕消息的公告,而停牌。2022年3月22日,中国恒大连发三条公告,

(一)建议增加聘请金杜律师事务所作为法律顾问,协助开展债务风险化解工作,跟进债权人要求,依法公平处理债务问题。

(二)由于自2021年下半年起经营情况发生重大变化,核数师增加了大量额外的审计程序,再加上新冠疫情的相关影响,无法按期完成审计程序,预期无法于2022年 3月31日或之前刊发2021年年报。

(三)恒大物业在审核2021年财务报告过程中,发现恒大物业有约为人民币134亿元的存款,为第三方提供的质押保证金,已被相关银行强制执行。恒大物业将成立独立调查委员会及安排委聘专家对该质押保证进行调查,中国恒大将成立独立调查委员会跟进该事件对本公司的影响。

以上公告内容在恒大此次投资者电话会上均有说明,基本和公告一致,没有透露出新的内容。

三、应该说,恒大物业134亿元存款被强制执行这一事件比较严重。要知道2021年6月底恒大物业账面上的货币资金仅有140.04亿元、净资产为119.14亿元,也即被执行的134亿元存款占了恒大物业账面资金的96%。特别是,如果考虑到恒大物业上市募集的60亿元资金有一定比例在134亿元存款内,则恒大物业面临的问题可能更严重。

不过,134亿元被强制执行,意味着这134亿元担保的对应债务已经发生违约,且若按覆盖倍数来倒推,则对应的债务违约规模应在134亿元。当然,现在比较好奇的是,这134亿元担保的债务主体是否为恒大体系内企业以及扣划主体是哪家银行。若担保的债务主体是恒大体系内企业,则意味着恒大物业有被掏空以及存款很多隐性债务的嫌疑。这大概也是合生创展在收购恒大物业较为纠结的原因之一。

(完)

免责声明

本微信公众号所载的资料、意见及推测仅反映发布当日的判断。本微信公众号中所载内容不代表任职单位的立场,不代表任何投资意见或建议。本微信公众号不对任何因使用本微信公众号所载任何内容所引致或可能引致的损失承担任何责任。本微信公众号对所载原创内容保留一切权利,未经许可,任何机构和个人不得以任何形式翻版、复制、发表或引用本公众号所载的任何原创内容。如征得本微信公众号同意进行引用、刊发的,需在允许的范围内使用,并注明出处为《青枫博研社》,且不得对相关内容进行任何有悖原意的引用、删节和修改。

福利来了!低位布局良机,送你十大金股!点击查看>>