医药行业近半年来遭遇持续下跌,但行业中不乏高成长的优质公司,很多之前高不可及的个股估值逐渐回归合理区间,给投资者提供了较好的投资时机。东方红资产管理虎年首发行业主题基金——东方红医疗升级股票型发起式证券投资基金(基金代码:A 015052 C 015053),3月14日-3月25日发行,这是东方红资产管理旗下首只行业主题基金。

读懂投资医药行业的逻辑

为什么现阶段医药行业值得的投资? 这里有三条主要的逻辑线,帮助我们读懂医药行业主题投资的大逻辑。

首先,医药行业容量大、机会多样性强。

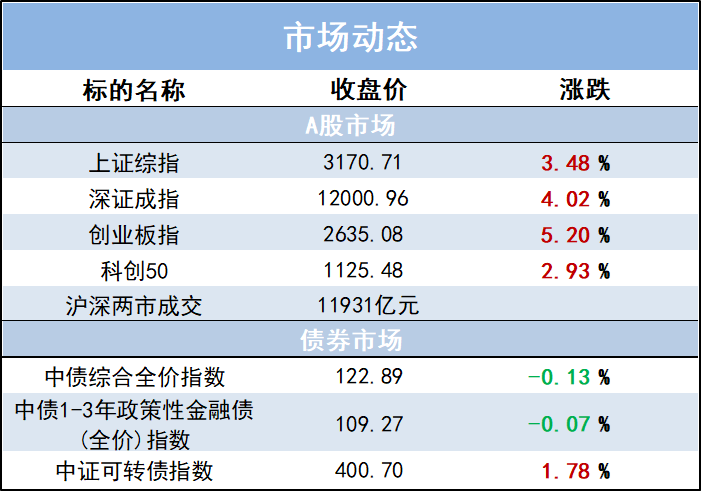

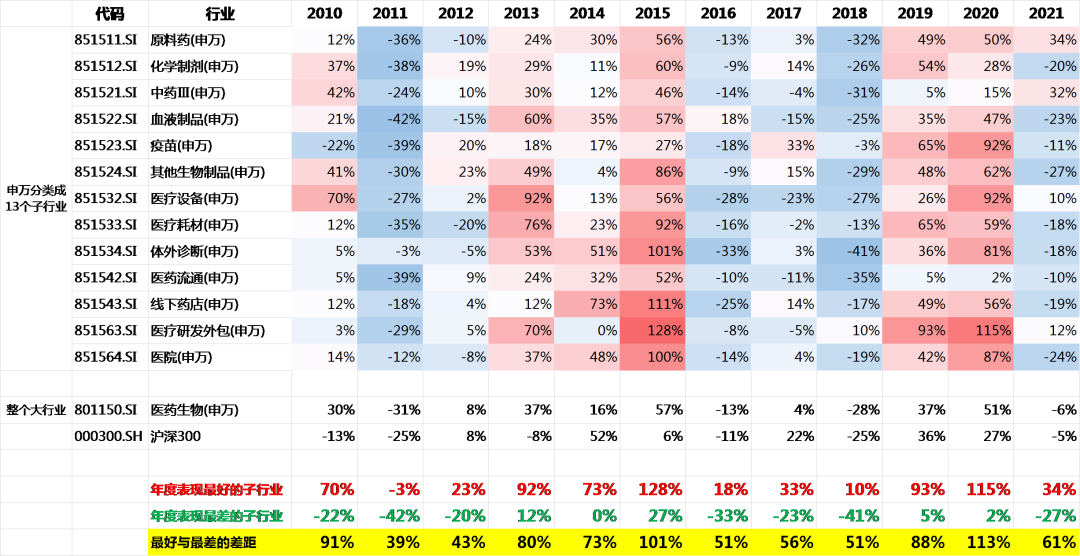

在A股行业板块中,医药是第二大市值的板块,近8万亿市值,18个细分子行业。行业整体虽有周期起伏,但细分板块的表现差异显著,适合组合投资。

(数据来源:Wind,截至2021.12.31,以中信行业分类,中信医药指数(CI005018)总市值79983亿元,接近8万亿,位居第二大市值。18个细分子板块来自东方红资产管理内部研究分类。数据来源:Wind,2010.01.01-2021.12.31。)

从历史业绩来看,医药板块过往收益丰厚。根据Wind数据显示,中信行业分类市值前15大行业中,2005年至今,医药行业以年化17.68%的收益率排名第二。

注:数据来源wind。

其次,医药股在A股市场的重要性不断提升,未来仍有提升空间。

2011年医药板块占A股市值不到4%,2021年占比升至8.76%,十年来市值占比提升一倍多。2021年美股医药市值占比11.8%,相较于成熟市场,未来A股医药板块市值占比还有较大提升空间。优秀医药公司不断上市,可投标的持续丰富。Wind数据显示,截至2021年底,A股IPO数量医药占比11%,创业板IPO数量医药占比9%,科创板IPO数量医药占比23%。在A股市场上,可挑选的优秀医药标的,也在逐步增多。

第三,从估值来看,医药行业配置性价比凸显,进入“击球区”。

以申万医药生物指数为例,当前市盈率接近过去10年较便宜的状态。2021年二季度,大市值医药公司在2019年初-2021年中的两年半中,大幅上涨,估值扩张,资金陆续进入,集中度较高,估值和交易拥挤程度接近历史高位。经过几个月的下跌,目前医药行业中高估值的一些子行业已经出清,估值回到较为合理位置。同时一些子行业出现了边际变化,值得寻找机会。

医药是个需求扩张的行业,这个趋势没有改变。随着人口老龄化进程,医药的需求在未来十年二十年有望持续扩大。对于整个医药行业,国家政策鼓励支持、大逻辑没有变。

医药行业的“大江大河”适合进行组合配置

作为A股第二大市值板块,医药行业的“大池塘”具有多样性的投资特点,把握好节奏,通过合理配置风格不同的细分医药子行业,可以在市场中把握较好机会。

东方红医疗升级股票型发起式证券投资基金拟任基金经理江琦,不仅具有医药生物和金融学复合专业背景,同时具有卖方研究和买方投资双重视角,拥有11年医药行业研究经验,积累了丰富的经验,拥有敏锐的判断力,为其担任基金经理奠定了坚实的基础。

在江琦看来,医药行业是名副其实的“大江大河”,其中有很多的分支河流,彼此表现差异显著,非常适合进行组合投资。

数据来源:WIND;2010.01.01-2021.12.31

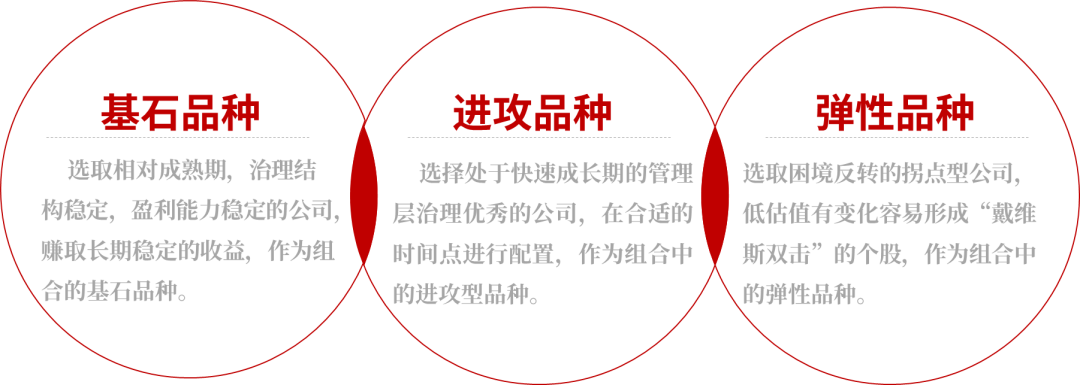

数据来源:WIND;2010.01.01-2021.12.31围绕新基金的组合构建,江琦表示,将通过“基石品种+进攻品种+弹性品种”,争取实现在医药这个长赛道、好赛道中赚取长期收益的目的。

站在当前的时间窗口,江琦表示,新基金在短期和长期,将采用不同的投资策略。

一方面,进行价值挖掘,关注性价比,布局估值处于底部且出现变化和价值重估的公司。一些估值已大幅消化的好公司,逐步进入中期配置区间。

另一方面,紧跟产业变化,在估值可接受的时候,逐步布局创新驱动的成长股。

从长期维度寻找高成长公司

江琦认为,医药行业适合从更长的维度去探究,从3年、5年甚至10年维度去寻找优质公司。投资医药行业要赚取科技创新和成长的钱,陪伴一家公司从小长大,跟随公司的成长,收获市值的增长和收益。科技创新是第一驱动力。江琦坚持对医药中的技术创新进行深度和前瞻性的产业研究,从研究中产生复利,遵从产业链发展规律,寻找未来长期的成长股。

2020-2021年上市的很多科技创新的新股,经历过解禁压力、估值消化、同时业绩快速增长,有望成为下一个十年的牛股聚集地。这些领域包括:

产业链进口替代,卡脖子工艺技术公司:上游原材料、核心材料替代、科研试剂、质谱仪、测序仪及试剂

创新产品类公司:医疗机器人、瓣膜、多焦晶体、大型放射类设备

医药成长股:医疗服务、医药服务外包、创新药和创新器械。当估值合理,基本面持续好、筹码结构改善时候,就是好的布局时间点。

医药行业主要有三种收益来源

江琦则指出,医药行业主要有三种收益来源:

成长股,医药行业永恒的话题,最有吸引力的机会之一。伴随产业趋势的发展,公司快速成长,从小长大是医药最重要的收益来源。医药成长股不是一成不变的,产业在进化,公司在变化,洞悉产业发展趋势,陪伴优秀的公司成长,获取收益。过去的医疗服务、医药服务外包、疫苗、创新药、创新器械均有这样的机会,未来也会有。

价值发现是医药白马的一种机会。赚取稳定现金流和利润的企业——行业格局已经形成,风险小,收益稳定,适合作为组合中长期稳定收益的来源。

价值重估,拐点型公司。在稳定的行业或者偏医疗消费类行业,管理层治理结构改善带来的机会;医药中的周期型公司,供需改变带来的机会;行业政策改变带来的公司或者子行业出现拐点。

目前来看,医药板块在估值合理、政策大力支持、结构性机会改善时候,就是较好的布局时点。

东方红医疗升级股票型发起式证券投资基金

(A类015052,C类015053)

正在发行

东方红资产管理出资1000万元参与认购

风险提示:本基金是一只股票型基金,其预期风险与预期收益高于混合型基金、债券型基金与货币市场基金。投资本基金可能面临的风险有:市场风险、管理风险、流动性风险、信用风险、技术风险、操作风险、本基金参与债券回购的风险、参与股指期货的风险、参与国债期货的风险、参与股票期权的风险、参与资产支持证券的投资风险、投资科创板股票的风险、参与融资业务的风险、本基金特有的风险(包括但不限于港股通标的股票的投资风险)、参与存托凭证的风险、发起式基金自动终止的风险、法律文件风险收益特征表述与销售机构基金风险评价可能不一致的风险以及其他风险。基金过往业绩及其净值高低并不预示未来业绩表现,管理人管理的其他基金业绩不构成对本基金业绩的保证。基金有风险,投资需谨慎,请认真阅读基金的《基金合同》、《招募说明书》、《基金产品资料概要》及相关公告。本基金的风险等级评级结果请以销售机构的评级为准,请投资者根据风险承受能力购买相匹配的风险等级产品。本基金由上海东方证券资产管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。