01

社融回落,信贷疲软

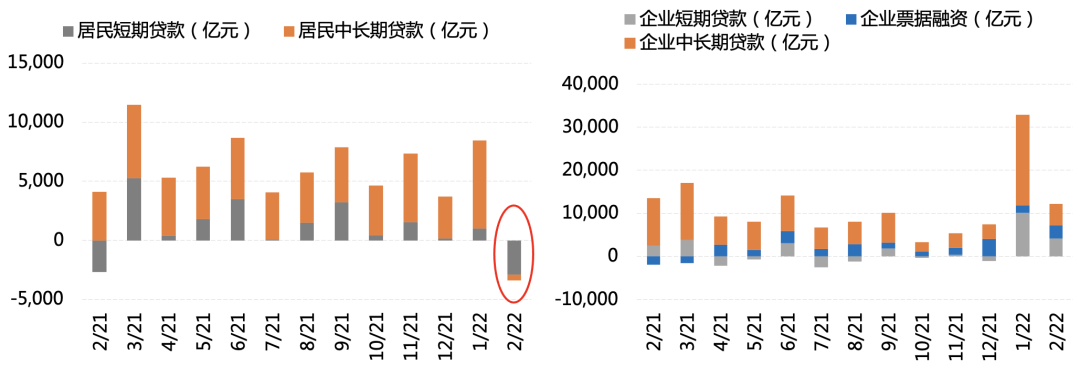

上周末央行公布了2月金融数据。2月社融存量同比增长10.2%(前值为10.5%),在见底回升三个月后,首次出现回落。无论是总量还是信贷结构,2月金融数据的整体表现十分堪忧,信用扩张进程遇阻。

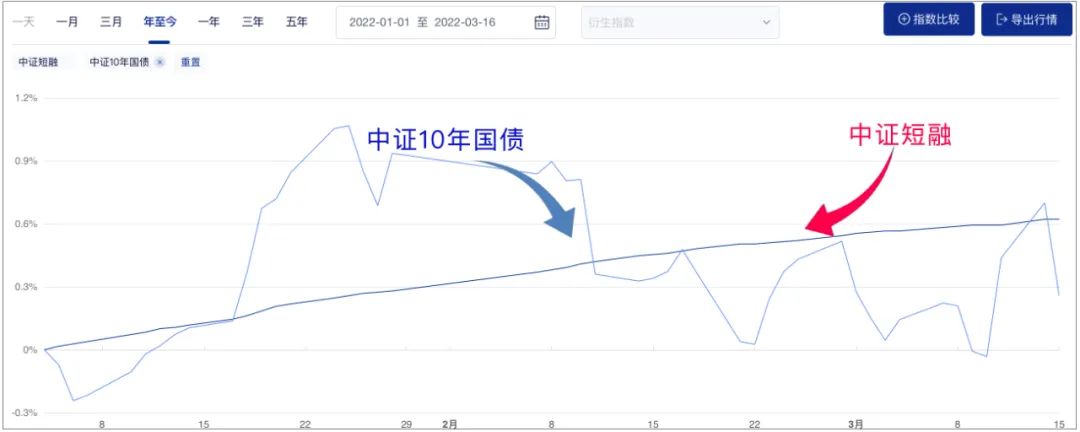

从结构上看,人民币贷款和表外非标融资同比少增,是本次社融偏弱的最大拖累。尤其是信贷,本月总量和结构双双走弱,居民中长期贷款出现了有数据公布以来首次负增长,企业中长期贷款也同比少增,票据融资占比提高,银行使用票据冲抵信贷额度的特征明显。

图:信贷总量和结构双双走弱

数据来源:Wind,诺亚研究

数据来源:Wind,诺亚研究回顾12月与1月的数据,当时专项债提前审批加快,财政通过基建发力拉动融资需求,政府发债拉动社融增速,而2月政府发债力度不像前两个月那般强,且光靠政府债独木难支,难以对冲信贷的下滑,不足以形成对总量的支撑。

有部分市场观点认为,1月银行追求“开门红”行情,可能透支部分后续项目,并且2月因为春节因素影响企业生产节奏。而事实上,“开门红”行情年年都有,而且2021年、2022年春节假期均在2月,所以并不存在超季节性因素影响,同比的统计方式已剔除以上季节性因素的干扰,无法用以解释社融的疲软。

02

“宽信用”的抓手在哪里?

目前社融的结构仍以政策推动为主,私人部门的自发性融资意愿不足,信用扩张缺乏内生动力。更进一步说,社融回升缺乏有力的抓手,无论是基建、地产,相关的稳增长政策尚未产生实质作用。

居民中长期贷款主要包含住房按揭和经营性贷款两部分,尤其与居民购房行为密切相关,因此本次中长期贷款转负非常值得关注,反映出的是现在居民的购房意愿很弱。

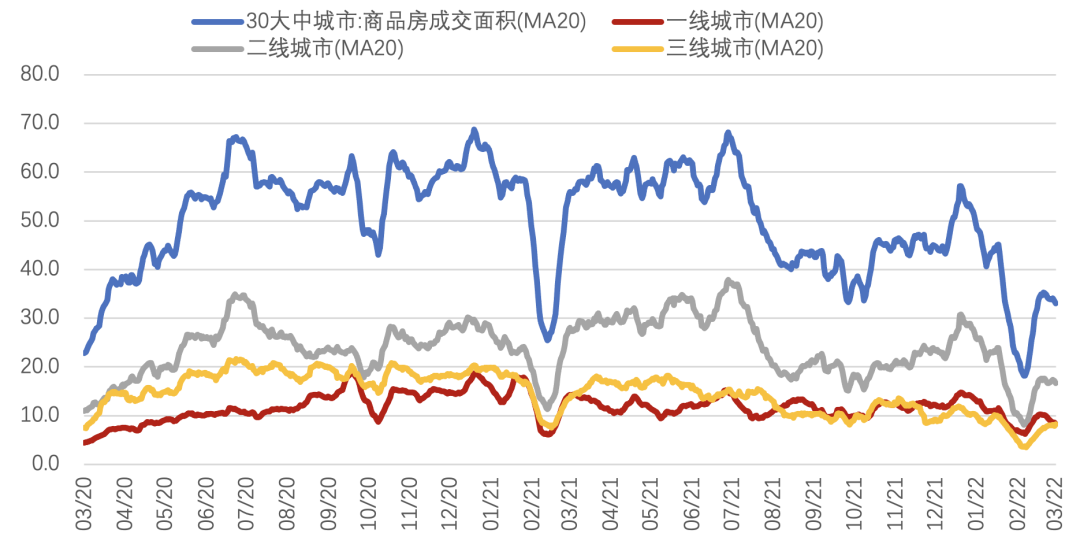

年初以来,各地房地产边际放松的信号层出不穷,部分地区下调了房贷利率、首付比例,但即便有政策加持,但当前居民的购房意愿目前依旧偏弱——可能是对房企交付期房不信任,或是对部分地产公司潜在风险的担忧,或是认为市场会进一步降温的悲观预期。从数据上看,今年1月以来30大中城市商品房成交面积直线下滑,显著低于往年同期水平,一线城市地产销售也不再坚挺,与二、三线城市一同显著下行。

图:大中城市商品房成交量下滑

数据来源:Wind,诺亚研究

数据来源:Wind,诺亚研究当前除了居民购房意愿不足之外,同样,房企的投资意愿也很低迷。1-2月房地产开发投资完成额录得3.7%,土地成交继续下降,国内大中城市供应土地占地面积降幅扩大,房企在拿地开工方面动力明显不足。出于政策引导和回笼资金需求,只有竣工端表现相对没那么差。

在需求收缩、供给冲击、预期转弱三重压力下,无论是企业端或居民端,经济主体的信心仍不牢固,房地产当前未有明显起色,急需相关的政策调控来稳定市场。但“稳地产”不意味着要大水漫灌刺激地产,而是稳定房地产市场的基本活动,稳定市场主体的信心。

当前限制居民买房的核心原因不是利率过高,而是购房意愿匮乏,需要有更加积极的宏观政策呵护。随着未来更多城市因城施策的进一步灵活放松,房地产需求的企稳回升正在路上。

除地产外,我们来看信用扩张的另一个有力抓手——基建。

受局部疫情影响,2月企业复工进度较慢,从而政府发债的进一步扩张受到制约,但仍是整体社融中重要的支撑点。本轮稳增长中财政政策的重要性上升,政府工作报告明确指出财政政策是重要发力点,5.5%的GDP增速目标也意味着需要加大财政扩张力度,政策层态度十分明确。

虽政府不会采用过去那种副作用很大的强刺激手段,“大拆大建”时代也已过去,而在当前经济环境下,基建托底的必然性毋庸置疑。在地方隐性债务严格监管的情况下,全年基建的发力情况可能还是有限,但在去年的低基数的基础上,依靠基建托一把经济并非难事。

从资金端看,专项债资金的提前到位保证了基建建设的来源资金,央行上缴往年结转利润超过1万亿元,进一步保障了今年财政资金的顺利到位。未来财政发力可能加速落地,从而带动政府主体的信用扩张。

如此看来,地产尚未企稳叠加财政发力未加速,导致了2月社融数据较差,但大家对此不必太悲观。

03

经济短暂复苏,但持续性有待观察

与低迷的金融数据相比,1-2月的经济数据看起来格外“亮眼”——消费和投资显著改善,工业生产维持高景气。具体来看,社零同比增长6.7%,固定资产投资同比增12.2%,其中基建投资同比增速为8.1%,制造业投资甚至达到20%以上的高增速。

确实,当前经济开始筑底回暖,但对于这么亮眼的成绩单,我们不必盲目乐观。有下列几个点需要我们注意:

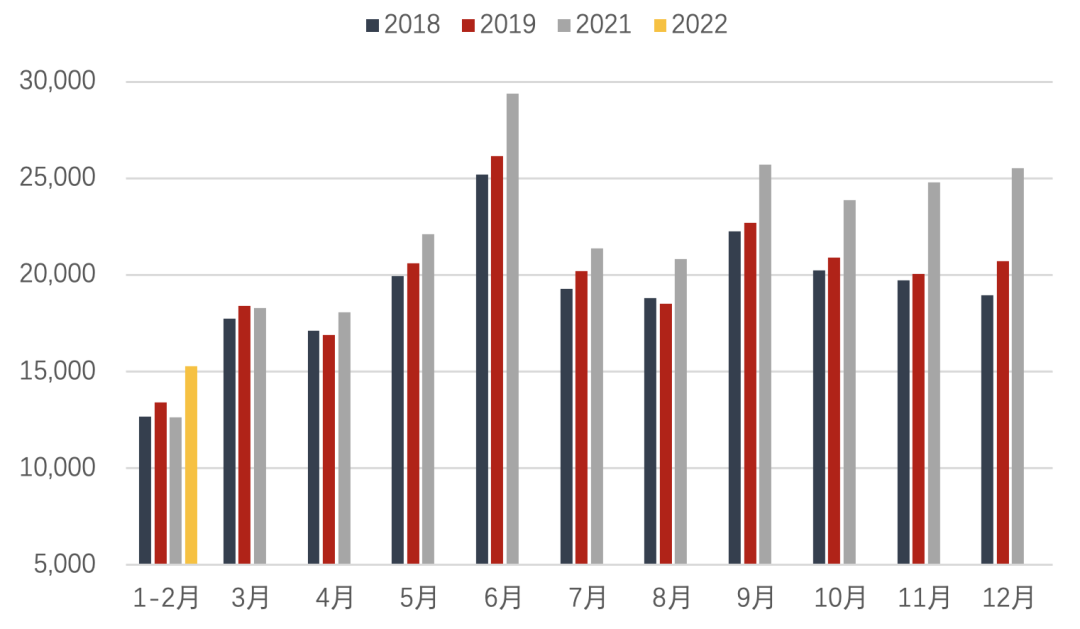

1)低基数。去年1-2月宏观经济环境较差,制造业、基建去年同期均为负增长,今年1-2月制造业投资20.9%的同比增速是在去年-3%的基础上产生,我们从绝对值的角度来看,单月投资额确实略有好转,但没有那么亮眼。

图:历年制造业单月投资情况(亿元)

数据来源:Wind,诺亚研究

数据来源:Wind,诺亚研究(2)数据统计质量。由于固定资产投资统计采用上报统计方式,数据质量不高,政府持续强调稳增长,很可能是因为很多项目集中上报开工,带动统计数据上投资快速回升;因此,也出现了宏观数据和中观数据背离的情况(发电量、水泥产量等指标表现一般)。对于投资是否真的大幅改善,仍有待后续进一步观察。

当前来看,宏观经济的“三驾马车”中,消费温和改善,出口向下回落但仍具韧性,固定资产投资数据亮眼,而持续性有待观察。总而言之,经济已筑底回升,复苏迹象显现,随着稳增长政策发力,未来经济将逐步改善。

04

“宽信用”将会逐步兑现

房地产市场的信心需要维护,各地房地产市场的宏观政策有待进一步放松,与此同时,经济偏弱的压力促使财政政策发挥效能,通过“高质量”的基建来托底经济。对此,政策层也释放了明确的信号——2022年两会政府工作报告明确指出,下一阶段货币政策将向“扩大新增贷款规模”方向发力。

今日国务院金融稳定发展委员会召开专题会议,表示要“切实振作一季度经济,货币政策要主动应对,新增贷款要保持适度增长”,对于地产行业也提出了明确的要求,要及时研究和提出有力有效的防范化解风险应对方案,这无疑给市场注射了一剂强心针,大幅提振市场信心。

未来一段时间,在更积极的宏观政策护航之下,财政发力加快、房地产信心企稳,信贷增速有望企稳回暖,宽信用趋势不改,但是在节奏和空间上,宽信用之路还存在变数。

免责声明:本文件所有内容(包括但不限于观点、结论、建议等)仅供参考,不代表任何确定性的判断,您仍应根据您的独立判断做出您的投资决策,投资涉及风险,诺亚控股有限公司(以下简称“本公司”)及其关联公司不对因使用本文件而产生的任何后果承担法律责任。本文件包含前瞻性的预测,任何非对过往历史事实的陈述均为前瞻性的预测,本公司并不保证完全准确或未来不发生变化。本报告的信息来源于公开资料,本公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息及建议不会发生任何变更,本公司已力求报告内容的客观、公正,但文中的观点、结论及建议仅供参考,不代表任何确定性的判断。

本报告相关知识产权归本公司及其关联公司所有,未经本公司及其关联公司许可,任何个人或组织,均不得将本报告内容以转载、复制、编辑、上传或发布等任何形式使用于任何场合。如引用或刊发需注明出处为“诺亚研究工作坊”,且不得对本报告进行有悖原意的引用、删节和修改。诺亚控股有限公司及其关联公司保留追究侵权者法律责任之权利。任何机构或个人使用本文件均视为同意以上声明。

本报告所载的信息、材料及结论只提供参考,不构成投资建立,也不适用于个别投资者特殊的投资目标、财务状况或需要。投资者应考虑本报告中的任何意见或建议是否符合其特定状况。