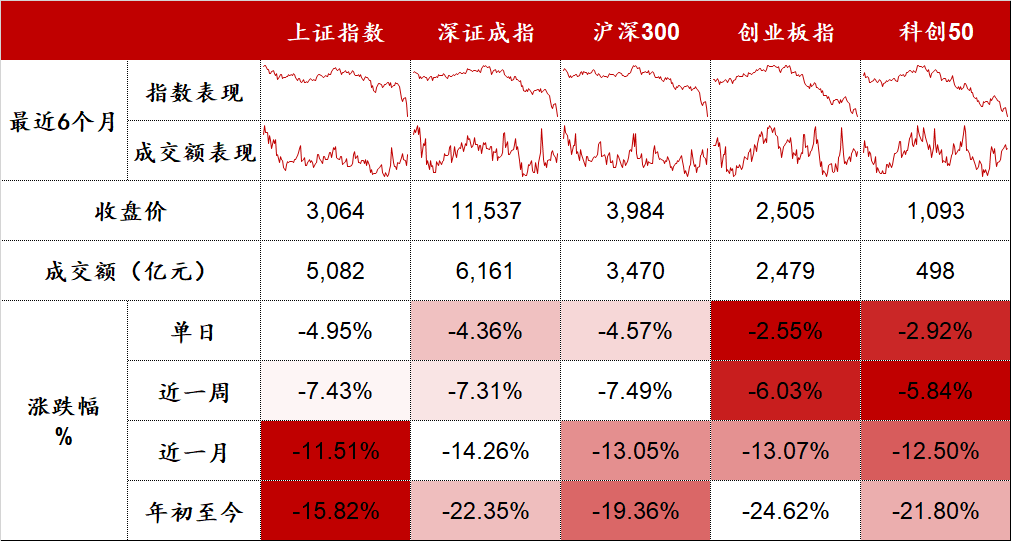

Wind数据显示,自2021年12月15日至2022年2月25日,A股市场历经调整,深证成指、沪深300指数、上证指数分别下滑11.39%、9.43%、5.74%。

在这场2021年12月中开始的调整中,有色、煤炭、交通运输、银行、钢铁等与“稳增长”相关的周期股,凭借亮眼的防御表现继续映入投资者的眼帘。

一位以“周期”为锚的价值投资践行者

A股市场上,不乏遵循价值投资、深研周期股票的基金经理,华商基金权益投资总监周海栋堪称典型而独特的存在。

周海栋

价值投资践行者

金牛基金得主

华商基金权益投资总监

华商新趋势优选灵活配置混合基金经理

华商优势行业灵活配置混合基金经理

与许多基金经理不同,周海栋并不是“科班出身”,他本科读的是化学专业,其后多年投身于上游行业研究之中,这使得他对有色、化工等周期行业有着深刻的洞见。自管理首只基金产品至今,周海栋的投研范围不断扩大,逐步覆盖化工、交通运输等周期性行业与计算机、电子等成长性板块,形成了“周期+成长”的核心能力圈和自己的独特投资风格,即以事物发展规律为基石,分析发展周期,坚持均值回归的投资策略。

关于“周期”,周海栋认为,所有的事情都是有周期的,投资也一样,只是时间维度不同;会优先考虑公司发展周期和行业发展周期来决定组合的配置,选择未来一到两年处于景气周期且有明显向上拐点的公司,找出其中收益风险比更优的选择。

周海栋2021年的投资主线非常清晰,早在年初就判断认为全年资本市场将以结构性为主,“顺周期”将是贯穿2021年的主线。回顾2021年全年投资,周海栋的“顺周期”投资思路可谓“知行合一”,以代表作华商新趋势优选灵活配置混合基金为例,2021年全年主要仓位均集中在“顺周期”方向上。

华商新趋势优选灵活配置混合基金

2021年4个季度十大重仓股数据

数据来自本基金定期报告

从数据维度观察,华商新趋势优选灵活配置混合基金在2021年度实现逆势上涨,为投资者带来了22.85%的实在正收益!同期业绩比较基准收益率为-1.63%、沪深300指数表现为-5.20%。

进入2022年,凭借周海栋专业独到的“周期”配置能力,华商新趋势优选灵活配置混合基金继续保持不错的市场适应性。截至2022年2月28日银河证券最新数据,华商新趋势优选灵活配置混合基金近1年业绩排名位列同类前9%(39/435),同期周海栋另一代表作华商恒益稳健混合基金近1年业绩排名更位列同类第一(1/26)。

周期股行情可能才刚刚开始

民生证券策略首席牟一凌表示,虽然2022年初市场有调整,短期内投资情绪或有所影响,但相信A股市场今年有望继续为投资者创造收益。其中,最好的机会可能往往在共识以外。周期股和价值股的行情,从较长时间维度看,可能才刚刚开始。

“过去3-5年机构的定价权比较有效,它们进行了较为充足的价值发现,把属于中国经济中比较好的资产作为配置,但是现在长期变化的苗头已经出现,传统经济以及过往那些被遗忘的角落应该被更多关注。”牟一凌认为,2022年最大的主线仍将为供应约束下的需求恢复,未来需求回暖,供给约束仍然存在,意味着通胀回升的确定性在不断增强。做多通胀与做多需求在短期之内并不矛盾,长期仍将存在分化。

具体配置上,牟一凌认为,资源类周期和金融是2022年建议关注的方向,它们之中做多通胀的确定性有望比需求本身更强,如有色(铜、金、铝)、原油(油气开采、油运)、煤炭;银行、房地产、建筑、钢铁。

对于消费领域,随着中低收入人群的现状获得更多关注,消费的新大陆也会出现,建议关注其中中低端、二线、区域品牌。

对于成长领域,牟一凌表示成长股尽管有阶段性反弹的可能,但投资方向上应该位于基本面的路径之上,真正意义上有望走出长期机会的需要围绕两个问题——能源和通胀。建议关注能源建设(绿电和电网),以及缓和通胀矛盾的数字经济。

数据说明:华商新趋势优选灵活配置混合2021年度(2021.01.01-2021.12.31)基金净值增长率、业绩比较基准收益率来自基金定期报告,同期沪深300指数涨幅来自wind;近五年(2017.02.27-2022.02.18)基金业绩表现数据来自华商基金,经托管行复核,同期基金业绩比较基准及灵活配置型基金指数表现来自Wind。

华商新趋势优选灵活配置混合、华商恒益稳健混合基金排名数据由中国银河证券基金研究中心网站2022年3月1日发布,近1年指2021.03.01-2022.02.28,近五年指2017.03.01-2022.02.28,华商新趋势优选灵活配置混合、华商恒益稳健混合基金的基金类型分别为灵活配置型基金(基准股票比例60%-100%)(A类)、股债平衡型基金(A类)。

基金星级评价由银河证券2022.01.08发布,3年期、5年期分别指过去156周、过去260周,数据截至2022.01.07。

截至2021.12.31,周海栋具有13.5年证券从业经历(5.9年证券研究经历,7.6年证券投资经历)。

周海栋历任基金:华商新趋势优选灵活配置混合2015.05.14至今、华商新动力灵活配置混合2015.09.17-2017.04.21、华商优势行业灵活配置混合2016.08.05至今、华商盛世成长混合2017.12.21至今、华商主题精选混合2018.04.11-2019.08.23、华商乐享互联灵活配置混合A类2018.11.26至今、华商智能生活灵活配置混合2019.03.08-2020.04.14、华商恒益稳健混合2020.02.20至今、华商甄选回报混合2021.01.19至今、华商乐享互联灵活配置混合C类2021.07.30至今、 华商策略精选灵活配置混合2014.05.05至2021.12.21。

华商新趋势优选灵活配置混合成立于20150514,于20201228修改投资范围,增加存托凭证为投资标的,详阅法律文件。业绩比较基准为:沪深300指数收益率*65%+上证国债指数收益率*35%;本基金2017-2021年各年度份额净值增长率分别为14.63%、-14.83%、69.60%、77.42%、22.85%;本基金同期业绩比较基准增长率分别为14.06%、-15.25%、24.54%、19.11%、-1.63%;业绩登载期间基金经理变更情况:周海栋(20150514至今)。

华商恒益稳健混合成立于20200220,于20201228修改投资范围,增加存托凭证为投资标的,详阅法律文件。业绩比较基准为:中债总全价指数收益率*60%+沪深300指数收益率*35%+中证港股通综合指数收益率*5%;2020年度、2021年度份额净值增长率分别为31.72%、13.59%;本基金同期业绩比较基准增长率分别为9.22%、-0.88%。业绩登载期间基金经理变更情况:周海栋(20200220至今)。

华商优势行业灵活配置混合成立于20131211,于20201228修改投资范围,增加存托凭证为投资标的,详阅法律文件。业绩比较基准为:沪深300指数收益率*55%+上证国债指数收益率*45%;本基金2017-2021年各年度净值增长率分别为12.13%、-17.08%、64.28%、56.88%、15.57%;本基金同期业绩比较基准增长率分别为11.92%、-12.22%、21.32%、16.76%、-0.66%;业绩登载期间基金经理变更情况:周海栋(20160805至今)。

华商盛世成长混合成立于20080923,于20201228修改投资范围,增加存托凭证为投资标的,详阅法律文件。业绩比较基准为:沪深300指数收益率*75%+上证国债指数收益率*25%;本基金2017-2021年各年度份额净值增长率分别为-2.71%、-11.26%、31.68%、39.94%、15.94%;本基金同期业绩比较基准增长率分别为16.22%、-18.21%、27.79%、21.45%、-2.62%;业绩登载期间基金经理变更情况:刘宏(20130201至20170126)、何奇峰(20161223至20171228)、马国江(20161223至20190313)、鲁宁(20161223 至20190322)、周海栋(20171221至今)。

华商乐享互联灵活配置混合A成立于20151218,于20201228修改投资范围,增加存托凭证为投资标的,详阅法律文件。业绩比较基准为:中证800指数收益率*65%+上证国债指数收益率*35%;本基金2017-2021年各年度份额净值增长率分别为-2.52%、-39.91%、84.18%、79.96%、15.62%;本基金同期业绩比较基准增长率分别为9.99%、-16.78%、23.15%、18.27%、1.29%;业绩登载期间基金经理变更情况:高兵(20151218至20181128)、周海栋(20181126至今)。

华商乐享互联灵活配置混合C成立于20210730,业绩比较基准为:中证800指数收益率×65%+上证国债指数收益率×35%;截至20211231,基金成立未满半年,在此不附业绩数据信息。

华商甄选回报混合成立于20210119,于20210714修改投资范围,增加存托凭证为投资标的,详阅法律文件。业绩比较基准为:沪深300指数收益率*70%+中证全债指数收益率*20%+中证港股通综合指数收益率*10%,本基金2021年度份额净值增长率、业绩比较基准增长率分别为6.23%、-8.26%。业绩登载期间基金经理变更情况:周海栋(20210119至今)。

华商新动力灵活配置混合成立于20150917,自20201208起华商新动力灵活配置混合型证券投资基金变更为华商新动力混合型证券投资基金,投资范围和投资策略发生了改变;于2021-07-19华商新动力混合修改投资范围,增加存托凭证为投资标的。详阅法律文件。业绩比较基准为:中国战略新兴产业成份指数收益率*70%+上证国债指数收益率*30%;本基金2017-2019年各年度、20150917-20201207阶段、20201208-20211231阶段份额净值增长率分别为-19.45%、-33.83%、30.31%、-23.90%、6.73%;本基金同期业绩比较基准增长率分别为9.99%、-16.78%、23.15%、35.29%、11.84%。业绩登载期间基金经理变更情况:周海栋(20150917至20170421)、刘萌萌(20160805至20180713)、陈恒(20180712至今)。

华商主题精选混合成立于20120531,于20201228修改投资范围,增加存托凭证为投资标的,详阅法律文件。业绩比较基准为:沪深300指数收益率*75%+上证国债指数收益率*25%;本基金2017-2021年份额净值增长率分别为-21.52%、-32.3%、62.12%、46.46%、37.56%,本基金同期业绩比较基准增长率分别16.22%、-18.21%、27.79%、21.45%、-2.62%;业绩登载期间基金经理变更情况:梁永强(20120531-20180711)、吴昊(20170726-20180810)、周海栋(20180411-20190823)、童立(20190308-20211229)、伍文友(20211110至今)。

华商智能生活灵活配置混合成立于20151113,于20201228修改投资范围,增加存托凭证为投资标的,详阅法律文件。业绩比较基准为:中证800指数收益率×65%+上证国债指数收益率×35%;本基金2017-2021年各年度份额净值增长率分别为-7.64%、-5.72%、34.97%、75.53%、66.45%,本基金同期业绩比较基准增长率分别为9.99%、-16.78%、23.15%、18.27%、1.29%;业绩登载期间基金经理变更情况:马国江(20151113-2019313),周海栋(20190308-20200414),高兵(20190823至今)。

华商策略精选灵活配置混合成立于20101109,于20201228修改投资范围,增加存托凭证为投资标的,详阅法律文件。业绩比较基准为:沪深300指数收益率*55%+上证国债指数收益率*45%;本基金2017-2021年各年度份额净值增长率分别为8.55%、-16.31%、45.42%、38.55%、21.51%;本基金同期业绩比较基准增长率分别为11.92%、-12.22%、21.32%、16.76%、-0.66%;业绩登载期间基金经理变更情况:孙祺(20160412至20181126)、周海栋(2014-05-05至20211221)、王毅文(20200511至今)、刘力(20211026至今)。

以上基金各年度基金净值增长率及业绩比较基准,数据来源于基金定期报告,最新基金份额净值详见华商基金官网。

风险提示:基金管理人承诺以诚实信用、恪尽职守、谨慎勤勉的态度管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金经理以往的业绩不构成新发基金业绩表现的保证。投资者购买基金时,请认真阅读基金合同、招募说明书、基金产品资料概要等基金法律文件。敬请投资者选择符合风险承受能力、投资目标的产品。

以上内容不代表投资建议,市场有风险,基金投资需谨慎。