来源:市值风云

经营很务实,治理有不足;潜在增长空间很大,但也需要巨额资金投入。

作者"小鑫

编辑 |小白

令人大跌眼镜的,伦敦金属期货交易所(LME)的镍价就这么瞬间突破10万美元,创下很多年来的新高,冲上热搜,成为最热财经话题。

各种留言也频频传出来,其中宁波力勤董事长蔡建勇的一段话颇为有趣。

他表示,这是一次“海外资本对中国镍产业的一次布局周密的猎杀行动”。

(来源:微信朋友圈)

(来源:微信朋友圈)其讲的即是传言的主角、因套保浮亏百亿美元左右的青山控股集团。

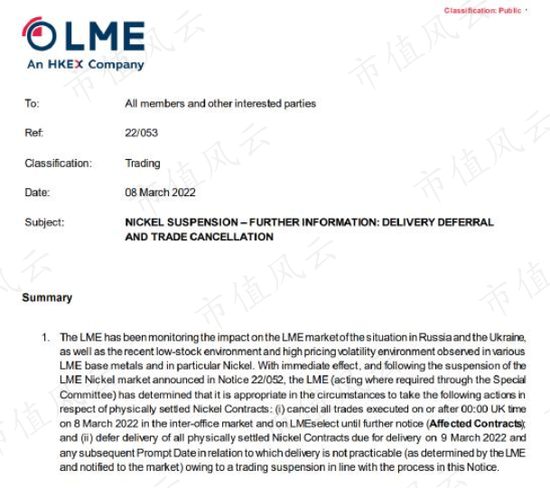

而在一天后的妇女节,LME宣布取消当天的镍期货交易,并推迟原定于3月9日的镍现货交割。

(来源:LME)

(来源:LME)局势瞬间就反转了:3月9日晚,青山控股宣布用旗下高冰镍置换国内金属镍板,已经调配到充足现货进行交割。传言中的逼空告一段落。

(来源:上海证券报)

(来源:上海证券报)这件事当然也引起了吃瓜群众风云君的注意。不仅如此,风云君还对蔡建勇和他背后的宁波力勤产生了兴趣。

挂羊头卖狗肉?力勤背后的神秘印尼资本

宁波力勤,全称宁波力勤资源科技股份有限公司(以下称力勤、宁波力勤或公司),去年9月改制为股份有限公司,今年2月15日在港交所递交了上市申请书。

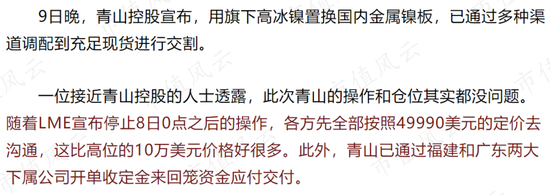

2020年,宁波力勤收入77.6亿元,受印尼出口禁令等的影响下滑了17%。去年前三季度,营收82.9亿元,同比大幅增长58%。2020年和去年前三季度净利分别为5.2亿、4.2亿元,同比分别减少8.5%、增加82.1%。

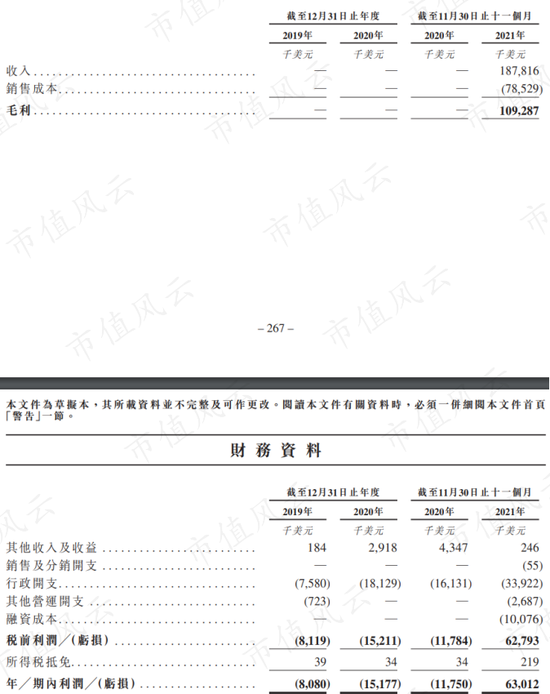

与很多IPO公司不一样的是,力勤招股书中的财务资料参考意义不大。

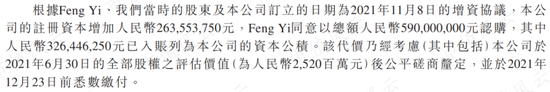

因为公司2021年11月29日以5.9亿元从Feng Yi手中收购了印尼HPL额外的18%股权,后者从联营公司变为子公司。力勤将从11月30日起把HPL的业绩进行并表,这会对力勤的财务数据产生重大影响。

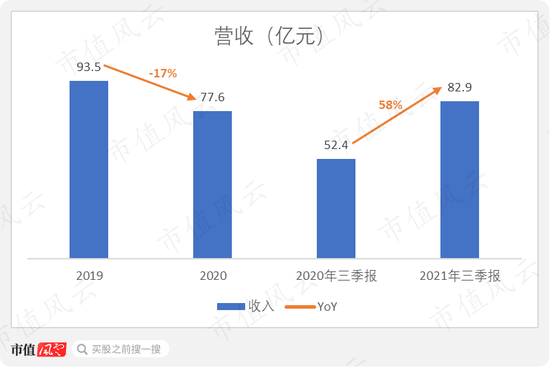

去年1-11月,HPL营收1.88亿美元,经营利润7300万美元。与力勤已公布的1-9月数据相比,分别相当于力勤营收的16%(已扣除力勤销售HPL产品的部分)、经营利润的89%。

(HPL利润表)

(HPL利润表)如此重大的收购对力勤来说不是一件易事。去年三季度末,公司账上现金7个亿,有抵押存款3个亿,而一年内到期的计息借款超过17个亿,显然是有流动性压力的。

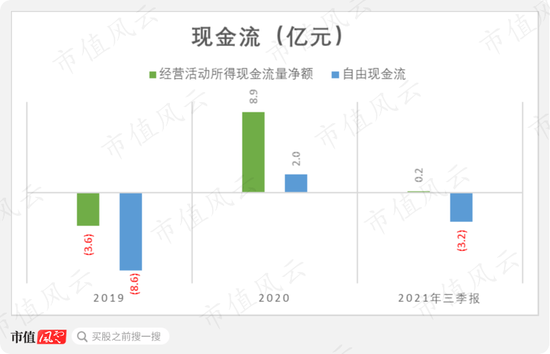

而且公司的现金流也不支持这样的收购。2020年,公司的自由现金流(包括向联营公司投资、租赁付款和购买土地使用权)为2.0亿元,去年为流出3.2亿元。

那么问题来了:钱从哪里来?

去年11月,力勤引入了一个股东:Feng Yi,Feng Yi正是HPL曾经的大股东。而Feng Yi以5.9亿元的代价获取了力勤增资后的20%股权。

大家注意:这个5.9亿元,正好对应力勤收购HPL 18%股份的5.9亿元。

如果没有Feng Yi的支持,力勤是没有实力把HPL装入体内的。而且力勤20%的股权才相当于HPL 18%的股权,这不得不让风云君怀疑到底谁才是上市的主角?

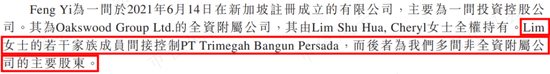

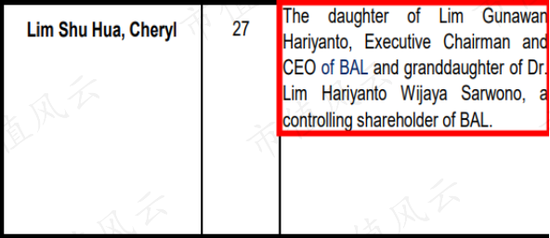

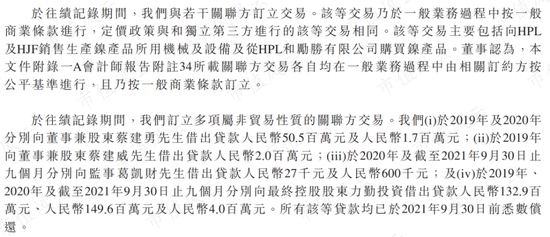

Feng Yi也是力勤在印尼的商业合作伙伴。公开资料显示,Feng Yi大股东Lim Shu Hua, Cheryl的家族(以下称印尼家族)控制着印尼的布米达马农业,后者是一家新加坡上市公司,2020年营收高达40亿人民币。

(来源:布米达马农业2015年年报)

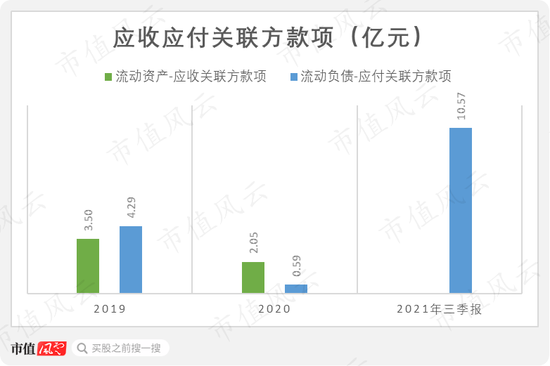

(来源:布米达马农业2015年年报)除了帮助力勤把HPL装入体内外,印尼家族还疑似帮助力勤把现金流做的“好看一点”:去年三季度末,公司应付关联方款项高达10.6亿,应收关联方款项为0。前两年末则是应收和应付的金额都比较小。

这些关联方是谁呢?

宁波力勤曾向董事长蔡建勇、董事蔡建威(蔡建勇的胞弟)、监事葛凯财以及力勤投资借出贷款。截至2020年底,向力勤投资的借款达到1.5亿元,占到公司应收关联方款项的73%。当然这些借款后来都还清了,因此去年三季度末为0。

而应付的关联方显然是印尼的合资公司HPL(去年11月后成为子公司)和HJF,两家公司(曾经)均由印尼家族持有大部分股权。

应付的增加,可以变相增加力勤的现金流,公司去年前三季度经营活动净现金流不到0.2亿,勉强维持正数。

上市前突击分红

继续来聊力勤给蔡老板借钱的事。

企查查上的数据显示,蔡建勇是力勤投资最大的股东,持股88%。

(来源:企查查)

(来源:企查查)力勤投资是一个涉及矿业投资、金属矿及金属贸易、物流、冶炼等的全产业链集团,旗下包括宁波力勤、宁波力石贸易有限公司等等。

由于没有相应的公开数据,风云君不好说是不是力勤投资或者旗下的子公司出现了财务紧张的问题。但是从公司治理的角度看,子公司频繁给集团股东借钱一定不是一个好现象。

(来源:企查查)

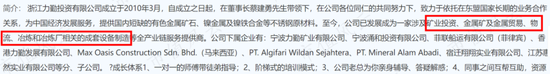

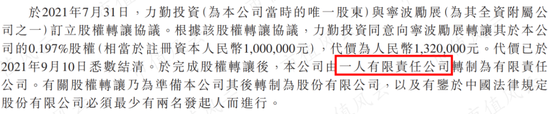

(来源:企查查)除了借钱外,2020年宁波力勤分红1.9亿元,几乎把自由现金流分光;而且当时宁波力勤还是一人有限责任公司,也就是说分红大部分进了蔡建勇的腰包。

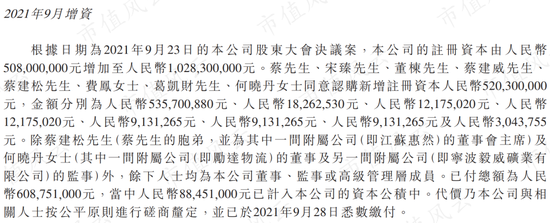

2021年,公司在现金流紧张的情况下分红6.7亿元,然后又股权融资6.1亿。

从分红和募资的先后顺序来看,2021年的分红部分是为了给蔡建勇钱以参与9月份的增资,这次增资引入了蔡建勇的胞弟蔡建松、附属公司董事何晓丹以及多名公司董事、监事和管理层人员。

增资当然是为了让更多人分享IPO的大蛋糕,而蔡建勇在这个过程中不需要花一分钱就能保持持股的比例;按照8月份分红8.5亿的计划,甚至还能净赚不超过3.1亿元。

同年,宁波力勤新增借款9.6亿,这又是一个“分红我来、债务你背”的IPO割韭菜故事?

政策风险下的业务转型

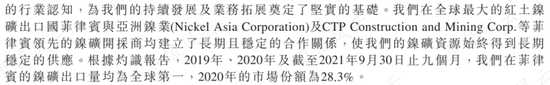

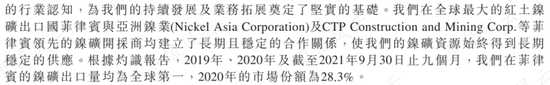

力勤成立于2009年,能够迅速崛起为中国最大的镍贸易商,可以说与大环境脱不开关系。

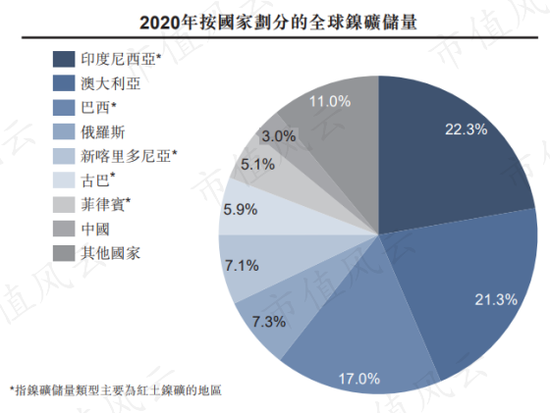

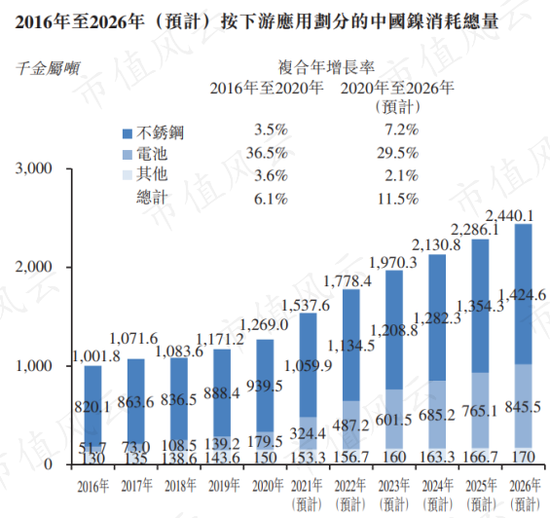

2020年,中国的镍消耗量127万吨,占全球的50.9%,但是中国的镍储量只有全球的3%,年开采量也只有全球的4.8%。

中国不仅是不锈钢生产的大国,而且还是新能源大国,一个是镍消耗的存量,一个是增量,这进一步加剧了镍的供需不平衡。

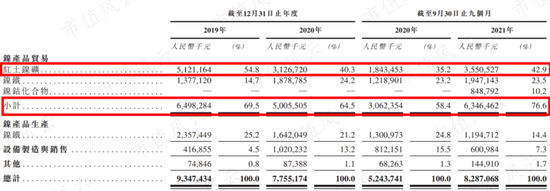

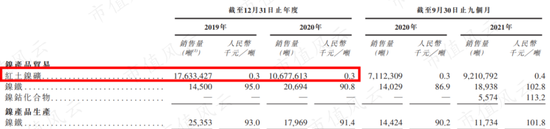

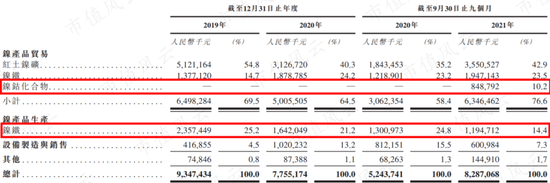

宁波力勤把握住的正是这个机会。公司营收超过6成来自镍产品贸易,去年前三季度更是接近8成。

而公司的镍产品贸易,尤其是占大头的红土镍矿,高度依赖菲律宾。

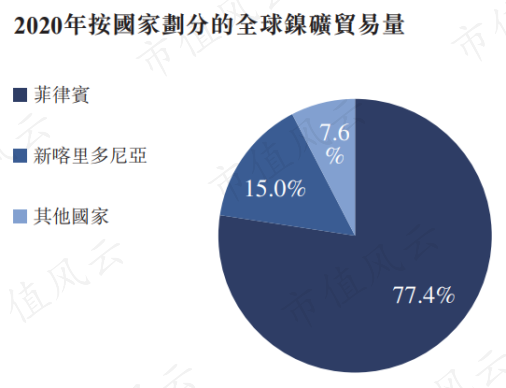

力勤虽然没有直接披露来自菲律宾的贸易量,但是2020年全球镍贸易量为4751万吨,其中菲律宾占比77.4%,也就是3677万吨。

2020年,力勤在菲律宾出口市场的份额为28.3%,假设菲律宾的镍贸易量大部分为出口,则力勤负责的部分达到1041万吨。

这一数字占到公司2020年红土镍矿总销量的97.5%。

而在菲律宾之前,宁波力勤依赖的是全球第一大镍储量国家——印尼。2020年,印尼开始禁止本国镍矿出口,目的是促使镍中游产业链向本国转移。同年,力勤的红土镍矿销售量减少了39%。

虽说现在又抱上了菲律宾这个大腿,但谁知道菲律宾会不会哪一天也开始禁止出口呢?

当然,力勤也拓展了除菲律宾以外的土耳其镍矿,但其贸易业务仍高度依赖少数几个国家,很容易受到所在国政策的影响。公司向冶炼等中游环节的扩张是必然的。

未来产能一览

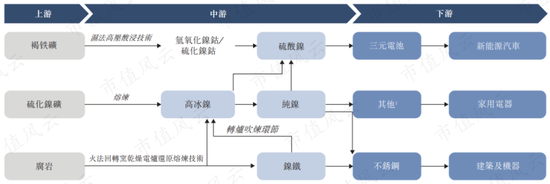

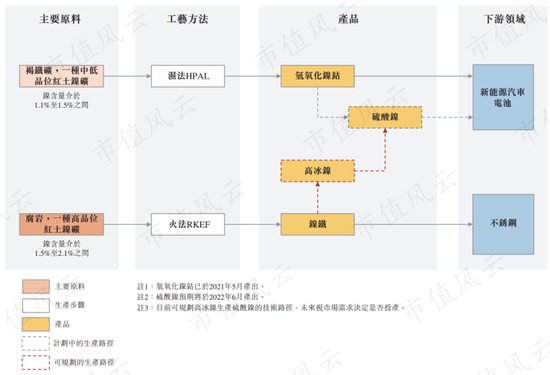

镍矿分为红土镍矿和硫化镍矿两种。红土镍矿主要分布在印尼、巴西、新喀里多尼亚、古巴和菲律宾,硫化镍矿主要分布在俄罗斯和中国。

镍产业链的中游即冶炼环节,产品包括镍铁、镍钴化合物、高冰镍等。

力勤既从印尼收购镍铁,也在江苏宿迁的工厂自己生产镍铁。2020年受印尼禁令影响,宿迁工厂的生产量有所下降,但是自印尼的收购量上升。

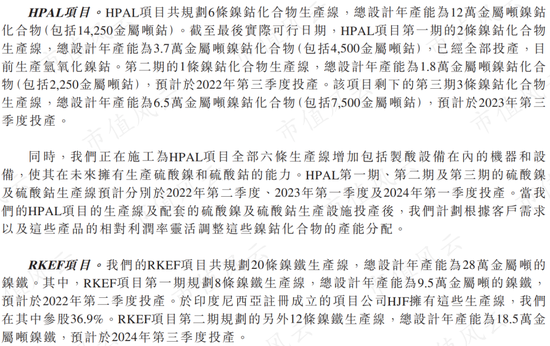

镍钴化合物的生产从去年6月开始,由公司位于印尼的子公司HPL进行,负责HPAL项目一期和二期的运营,HPAL指的是一种冶炼工艺。

由于公司最初对HPL仅持股36.9%,所以相关收入计入贸易业务,在去年11月29日收购另外18%的股份之后,HPL将会并表放在镍产品生产当中。

镍铁主要用于不锈钢,镍钴化合物可以用于电池,电池是今后镍消耗的主要增量,因此HPAL项目对于公司充分利用印尼的镍储量是非常重要的。

向冶炼环节的扩张除了能够降低风险之外,还能增加利润。

从毛利率可以看出,力勤自己生产镍铁的毛利率可以达到20%左右,但是镍铁贸易的毛利率仅有2%左右。

HPL刚投产不久,毛利率高达58%,但是后续肯定会有所下降。

前面提到的HPAL一期项目有2条生产线,设计年产能3.7万吨镍钴化合物(包括4500吨钴),而其在去年6月才投产,未来对力勤营收的贡献绝不止上面提到的16%。

第二期项目包括1条生产线,设计年产能1.8万吨镍钴化合物(包括2250吨钴),预计今年三季度投产。

第三期3条生产线,设计年产能6.5万吨镍钴化合物(包括7500吨钴),预计明年三季度投产。力勤持有第三期项目运营公司ONC 60%的股权。

另外在服务不锈钢客户领域,公司在印尼的RKEF项目共规划了20条镍铁生产线,总设计年产能28万吨镍铁,预期于2022-2024年投产。而公司2020年从印尼购买的镍铁才不到2.1万吨,国内宿迁工厂生产的不到1.8万吨。

力勤在RKEF一期项目中持有36.9%的股权,在二期项目中持有65.0%的股权。

总的来说,宁波力勤潜在的冶炼业务产能很大,对业绩的提升也会很明显,但是需要投入的资金也是巨大的。公司目前显然没有这个能力,这也是力勤上市融资的主要目的。

在HPL的例子中,公司的先部分持有,然后收购从而实现控制,在一定程度上减轻了现金流的压力,当然代价就是出让一部分股权给印尼家族。

除了这两个项目外,力勤还计划布局用氢氧化镍钴制造硫酸镍的环节。对产业链的更多布局,有利于公司根据不同环节的利润灵活调整产能分配。

作为贸易商具备一定的实力

从贸易商跨界到制造商,宁波力勤不是第一家。不过有一说一,公司的贸易业务还是有一定实力的,最主要的红土镍矿毛利率达到10%左右,表现很稳。

贸易商的价值体现在连接供给端和需求端。

在供给端,公司占据菲律宾镍矿出口市场28%的份额,常年位居第一。而菲律宾镍矿拥有全球第7大储量、第2大开采量和第1大贸易量。菲律宾的亚洲镍业和CTP都与力勤建立了长期稳定的合作关系。

印尼拥有全球第1大储量、第1大开采量,但贸易量较少,2020年开始限制镍矿出口。力勤一方面在印尼出口镍铁,另一方面通过自建冶炼厂提高供应能力,竞争对手包括金川集团、华友钴业(603799.SH)、格林美(002340.SZ)、盛屯矿业(600711.SH)等。

(来源:平安证券研报)

(来源:平安证券研报)公司还与新喀里多尼亚和土耳其的镍矿开采商有合作关系。

在需求端,公司新能源电池的客户有格林美、宁德时代(300750.SZ)、中冶东方,不锈钢的客户有青山控股、振石集团东方特钢、宝钢德盛不锈钢、浦项集团(PKX.N)。青山控股正是开头吃瓜传言的主角。

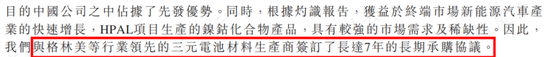

2020年,力勤在中国镍矿贸易量中的份额27.3%,排名第一,领先第二名近2倍。

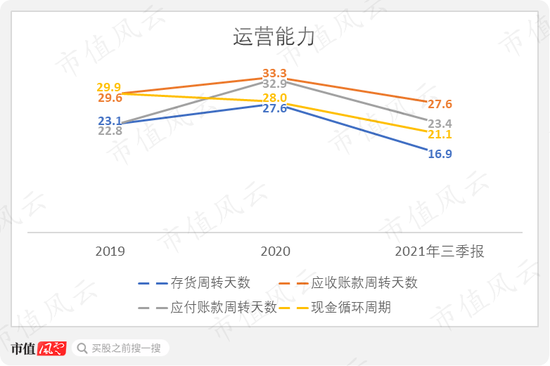

力勤作为贸易商的实力也可以从其运营指标看得出来。去年前三季度,存货周转天数16.9天,且趋势向下,应收账款周转天数也在30天左右。

宁波力勤是一家在经营上很务实,但是在治理上有不足的公司。这也是经济高速发展阶段很多公司的通病。

只是既然要在港股上市了,风云君还是希望公司能够更多关注治理方面的提高,也希望力勤能够在确保中国的镍供应方面发挥重要力量。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

投资避险工具看这里,低风险理财、7%+收益、0手续费>>