股市:2月通胀和金融数据出炉 国际地缘冲突持续

市场回顾与分析

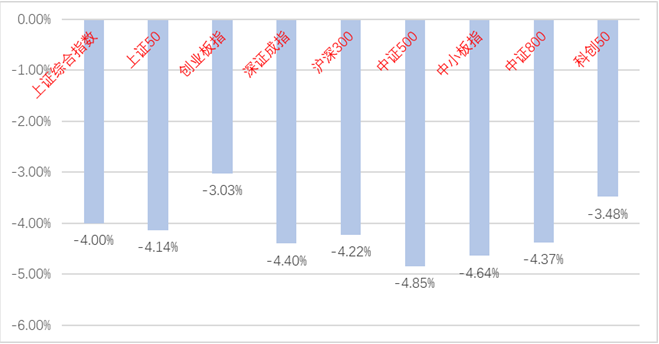

上周A股走势维持震荡,主要指数均有下跌。

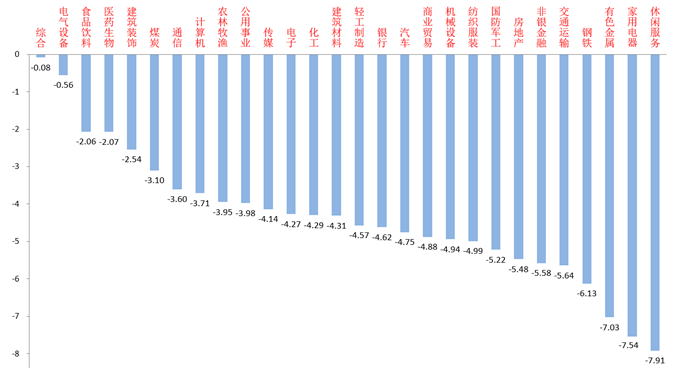

28个申万一级行业全部下跌。综合(-0.08%)、电气设备(-0.56%)和食品饮料(-2.06%)居跌幅后三。休闲服务(-7.91%)、家用电器(-7.54%)和有色金属(-7.03%)居跌幅前三。

综合板块受益国际地缘冲突导致资源类大宗商品涨价,和市场弱势导致博弈资金进入一些小市值标的炒作,引发上涨。

休闲服务板块受国内疫情出现反复和市场整体弱势影响,博弈资金快速流出。

A股主要指数周涨跌幅

(资料来源:wind,统计区间:2022/03/7-2022/03/11)

(资料来源:wind,统计区间:2022/03/7-2022/03/11)申万一级行业周涨跌幅(%)

(资料来源:wind,统计区间:2022/03/07-2022/03/11)

(资料来源:wind,统计区间:2022/03/07-2022/03/11)股市策略观点

3月9日,统计局公布2月通胀数据。2月CPI同比0.9%,预期0.8%,前值0.9%;PPI同比8.8%,预期8.7%,前值9.1%。由于国际地缘冲突原因导致能源价格上涨,CPI非食品分项和PPI明显受到推动,PPI降幅收窄。

3月11日,央行公布2月金融数据,总体低于预期。2022年2月新增人民币贷款1.23万亿,预期1.45万亿,去年同期1.36万亿;新增社融1.19万亿,预期2.22万亿,去年同期1.72万亿;社融存量增速10.2%,前值10.5%;M2同比9.2%,预期9.5%,前值9.8%;M1同比4.7%,前值-1.9%。金融数据不及预期同时结构也有所恶化,居民短期贷款大幅负增长,中长期贷款首次出现负增长,反应消费和地产复苏仍然严重承压。

流动性方面,LPR和MLF利率在1月17日调降后无变化,央行继续维持流动性在稳定稍宽的状态。央行助力稳增长的决心仍坚定,由于2月金融数据的疲软,当前市场对2022年3月后MLF再次降息的预期提高,需跟踪央行后续动作。

股市策略展望

在目前的基本面背景下,经济增速下行的趋势大概率仍将继续,俄乌战事仍在持续,对我国市场的影响大小需要根据冲突持续时间和解决方式判断。从历史经验看,外围局部冲突对我国市场影响偏短期,对资源类板块影响较大。

本周,美联储议息会议即将召开,加息25BP概率很大。在美联储进入加息周期和国内金融数据疲软的共同作用下,后续稳增长和宽信用政策有望持续发力。应重点关注稳增长和宽信用相关措施的落地和相关板块表现。

我们预计后市市场将继续维持震荡,暂时仍以结构性机会为主,继续对于市场维持“不过分乐观、不过分悲观”的态度,关注成长、侧重性价比。同时,关注以下方向:

(1)受益国产替代、自主可控的成长主线,如电子、电气设备及高端装备制造等相关子行业及公司,及政策支持下的部分“专精特新”公司。

(2)在碳中和、碳达峰背景下,关注碳交易和碳中和相关标的,如估值合理的新能源汽车、风电、光伏、储能、电网等行业及其相关产业链的长期高景气度标的。

(3)在政府专项债发行提速且基建带头稳增长预期上行的背景下,部分新老基建链优质标的或将迎来机会。

(4)核心赛道中能够维持强逻辑、高景气、估值区间合理的品种,如一些受益老龄化趋势加深和新冠疫情反复的优质医药标的,和一些CPI链中受益PPI和CPI剪刀差收敛较多的农业、消费类优质标的。

(5)国际地缘冲突背景下,部分资源类标的会迎来阶段性机会。

债市:2月金融数据不及预期,3月货币政策窗口期临近

市场回顾与分析

上周,一级市场共发行78只利率债,总发行规模4875亿,净融资额-301亿。国债、地方债和政金债发行量分别为2360亿、1350亿和1165亿,净融资额为-1160亿、1281亿和-422亿。信用债共计发行314只,总规模2653亿,净融资额723亿。

上周五利率大幅下行。主要影响因素包括:2月金融数据不及预期、货币政策双降期待再起、固收+赎回传言等。

流动性跟踪:资金紧平衡,上周隔夜多在2%以上。本周为3月美联储加息前最后一次MLF操作窗口,关注央行货币政策操作。

上周公布的1-2月出口、2月PPI高于预期,2月金融数据、1-2月进口不及预期,CPI符合预期。高频数据来看:建筑业加速复工,汽车销售受疫情拖累明显。

海外市场大宗商品价格高位回落,美国2月CPI继续上行,欧央行释放三季度结束QE的信号。最终10年美债收盘2.00%,较前周上行26BP。

债市策略展望

上周市场新增变化主要有:

第一,基本面方面,2月金融数据大幅不及预期,其中居民贷款全面坍缩,房地产周期下行趋势未止。近期国内疫情快速蔓延,对经济的负面影响可能不小。

第二,政策方面,央行公告今年将按月平均上缴1万亿利润给财政,该行为将释放基础货币,助力通过财政系统实现定向宽信用。

第三,海外方面,2月美国CPI同比接近8%且预计3月仍将上行,欧央行在通胀压力放大的情况下计划加快缩表节奏。

总体来看,2月不及预期的社融数据进一步增加市场对5.5%经济目标如何实现的疑虑。本周二为美联储3月加息前,我国最后一个货币政策调整窗口期,需要保持高度关注,在经济偏弱的条件下,即使宽松政策落地,利率预计也难走出V型反弹的走势。

除此之外,1-2月经济数据、美联储及英央行3月议息会议可能也会扰动市场。

操作策略上,短期可适度博弈货币政策调整,但债市中期仍会受到宽信用的担忧,需对交易敞口有所控制。