来源:中金策略

刘刚 李赫民等

俄乌冲击的第三层:流动性冲击距离我们有多远?

—2022年3月7日~3月13日

摘要

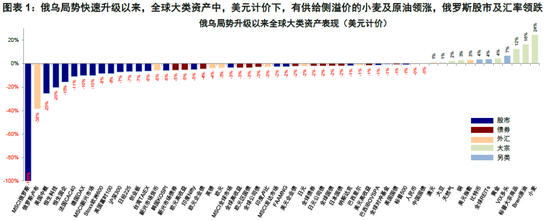

俄乌局势依然是扰动全球市场的最核心变量。上周最大的变化是美英决定禁止进口俄罗斯的原油,这也是我们在此前报告中提到的俄乌局势冲击的第二层,即供应冲击。

相比第一层不足为虑的避险和第二层正在发酵的供应冲击,第三层的金融流动性冲击尚不是焦点,但近期也有一些升温迹象。例如,1)全球股票、债券和货币市场基金都出现流出,上一次出现还是2018年12月;2)中国A股和港股外资明显流出,A股北向资金周度流出363亿人民币,为2020年3月以来新高;港币走弱,3个月Hibor抬升。全球流动性紧缩如果出现,将会导致连黄金和国债等避险资资产都被大幅抛售的情形,而对美元流动性需求增加则会大幅推高美元指数,进而进一步冲击新兴市场,因此值得密切关注。

一、当前全球流动性是否大幅紧张?有趋紧迹象,但距离极端水平仍有相当距离

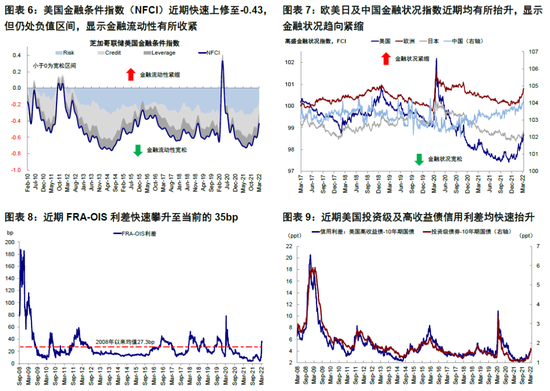

从FRA-OIS利差、回购市场、商业票据利差、信用利差、离岸美元流动性、以及芝加哥联储的美国金融条件指数等多个指标维度来看,近期流动性情况虽有一些趋紧,但相比较为极端的情形(如2020年疫情期间、2008年金融危机)都仍有距离,部分指标已经高于2018年底。美联储在疫情后和全球其他主要央行互换协议与常备回购便利都可作为有效防御手段。

二、近期流动性为何紧张?制裁本身、资产价格波动性骤升等

首先,俄乌局势本身不管是因为避险情绪、金融和能源制裁、还是事实性的供应冲击,都导致了各类资产价格波动率显著上升。资产大幅波动本身就是造成流动性局部紧张的主要原因。

其次,制裁本身造成的风险敞口,如俄罗斯境内的流动性大幅紧张;或剥离俄罗斯境内资产等造成的亏损,也会由此造成流动性和对手方信用的紧张。

三、后续是否面临更大压力?如果有,可能来自哪里?波动进一步抬升、俄罗斯抛售资产或者违约

资产波动率再度大幅抬升。不论何种原因,资产价格的再度大幅升级,都可能加大风险敞口暴露以及流动性紧张的可能性。

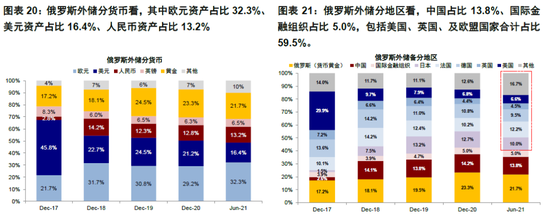

俄罗斯主动抛售资产。制裁进一步升级下,俄罗斯如果被迫抛售所持海外资产,可能加大局部资产的波动。俄罗斯外储中,欧元资产占比32.3%、美元资产16.4%、人民币资产13.2%、黄金及其他占比21.7%和10%。不过受制裁影响,可以动用部分可能约为2396亿美元。

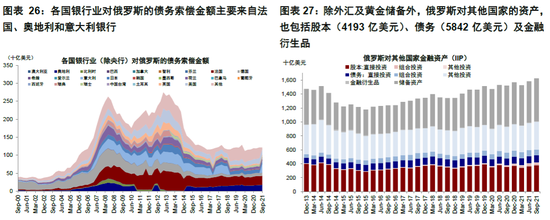

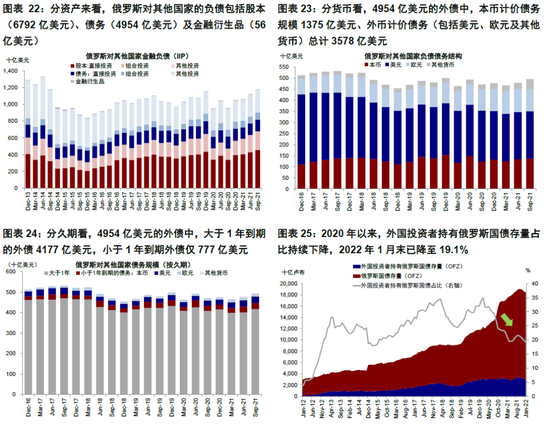

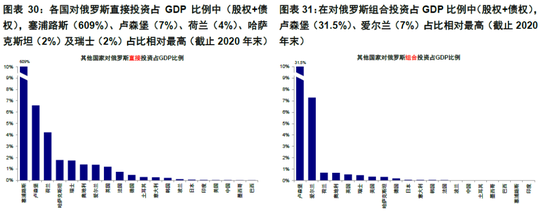

俄罗斯主动或被动违约。如果面临压力的话,也不排除再出现类似于此前俄罗斯主权债务或者私人部门债务违约、或者海外俄罗斯股权投资冻结的风险。截止2021年9月末,其他国家在俄罗斯的敞口为6792亿美元股本、4954亿美元债权及金融衍生品。不过从久期看,多为1年以上到期。塞浦路斯、卢森堡、荷兰、哈萨克斯坦及瑞士直接投资占比最高;卢森堡、爱尔兰组合投资占比最高。

综合来看,俄罗斯对外负债或是外币负债占本身的经济规模并不高,同时短期到期债务规模不大,因此短期内偿付压力尚好。受制裁影响,俄罗斯可动用的外储规模(~2396亿美元)能够覆盖短期到期的外币债务(483亿美元)。但制裁如果长期持续的话,仍可能面临压力,甚至出现此前1998年违约和委内瑞拉违约的情形。不过,要想扩大为全球性流动性冲击,还需要一个足够大的媒介,类似于德银CoCo债,或者LTCM。

本周焦点:俄乌冲击的四个层次,避险、供应冲击、金融流动性和基本面;流动性冲击距离我们有多远?

俄乌局势依然是扰动全球市场的最核心变量。截至本周末,局势仍不明朗。此前俄罗斯已经拒绝了乌克兰单方面宣布中立并放弃加入北约的提议,所以后续甚至不排除继续升级的可能性。

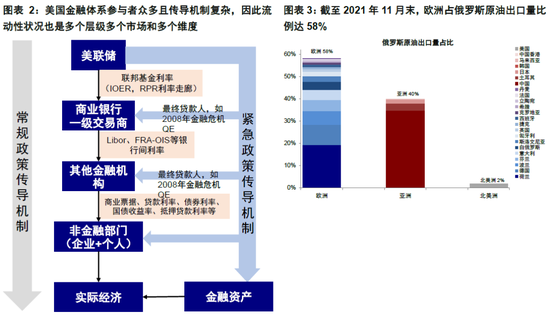

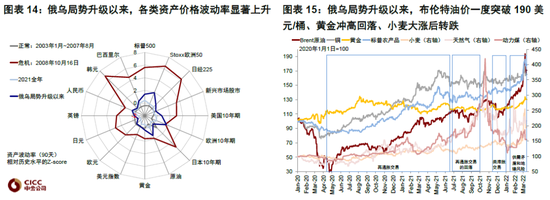

从全球市场角度,上周最大的变化是美英决定禁止进口俄罗斯的原油,这相比此前刻意避开原油、甚至剔除SWIFT系统也避开了最大的俄罗斯联邦储备银行(Sberbank)和俄罗斯天然气工业银行(Gazprombank)等制裁措施,无疑是一个明显的升级。考虑到俄罗斯在全球原油供应中所占重要地位(日产量1100万桶和出口700万桶,分别占到全球的11%和12%左右,《俄乌局势对全球供应链影响有多大?》),市场对此反应剧烈,布伦特原油一度冲击140美元/桶,逼近2008年以来高点。而原油的大涨,加剧了市场对于本已紧张的供应矛盾和通胀压力的担忧,风险资产一度大跌,避险和通胀资产如美元、债券和黄金大涨,这也是我们在此前报告中提到的俄乌局势冲击的第二层,即供应冲击(《俄乌冲击的第二波:从避险情绪到通胀担忧》)。

不过,上周冲高回落的油价也告诉我们,由于美英对俄罗斯原油敞口不大(从俄罗斯进口占总进口~8%,俄罗斯出口占比~2%),如果没有欧洲甚至中国的配合,价格冲高也很难以维持,因此原油价格冲高的瞬时冲击已是事实,对于通胀回落的延后也会出现(原本可能3月回落的表观通胀或延后到4月),但更重要的是未来路径和持续时间,进而影响“远端”通胀和政策路径。

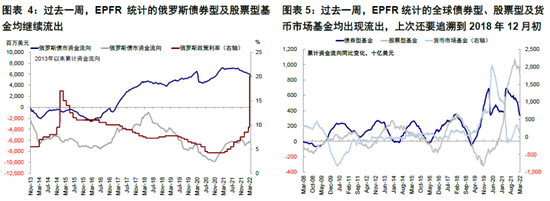

相比第一层不足为虑的避险和第二层正在发酵的供应冲击,第三层的金融流动性冲击尚不是焦点,但近期也有一些升温迹象。例如,1)EPFR统计的全球股票、债券和货币市场基金都出现流出,上一次出现还是2018年12月;2)中国A股和港股外资明显流出,A股北向资金周度流出363亿人民币,为2020年3月以来新高;港币走弱,3个月Hibor抬升,一定程度上解释了市场的疲弱。

全球流动性紧缩如果出现,或将会导致类似于2020年3月疫情期间,市场为了追求流动性连黄金和国债等避险资资产都被大幅抛售的情形,而对美元流动性需求增加则会大幅推高美元指数,进而进一步冲击新兴市场,因此值得密切关注。

一、当前全球流动性是否大幅紧张?有趋紧迹象,但距离极端水平仍有相当距离

首先如何观测美元流动性?美国金融体系参与者众多且传导机制复杂,因此流动性状况也是多个层级(宏观总量与微观市场)、多个市场(回购、货币基金、商业票据、股票和债券)和多个维度(量和价)。我们在《如何刻画美国金融市场流动性?》中给出了量和价两个维度,以及价格指标中的多个层次,具体从价的角度看,

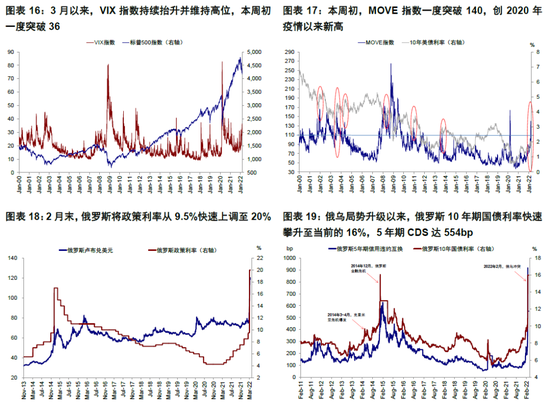

1) FRA(Forward Rate Agreement)-OIS利差:远期利率协议与OIS利差主要用以衡量金融体系内部流动性状况,是银行等金融机构拆借的主要融资成本。近期FRA-OIS利差快速攀升至当前的35bp,高于2008年以来均值水平(27.3bp),但仍明显低于2020年3月疫情期间79bp的高点,更是大幅低于2008年金融危机188bp的高点;

2) 回购市场(Repo):回购市场是包括货币市场基金、银行等资金出借方向一些集合性投资产品如对冲基金等资金借入方提供流动性、实现短期融资的主要市场,特别是对冲基金通常利用回购市场来实现加杠杆的目的。近期美国回购市场资金出借意愿未减(3月以来美国三方回购市场国债交易量2.1万亿美元/天),且回购市场利率仍处历史低位(0.05%);

3) 商业票据利差:商业票据的一个重要功能是满足企业短期的融资需求,近期90天非金融及金融企业商票利差也有所抬升(非金融近期一度抬升至70bp,金融24bp),不过目前距离疫情(非金融210bp、金融244bp)和金融危机(非金融140bp、金融285bp)的高点都仍有相当差距;

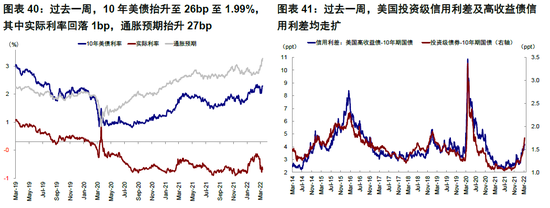

4) 信用利差:信用利差的高低是衡量企业中长期融资成本的重要指标。近期美国投资级及高收益债信用利差均快速抬升,但仍处于相对低位(高收益416bp、投资级175bp),相比疫情期间(1088bp和337bp)和2016年初(840bp和230bp)仍有差距,但投资级信用利差已接近2018年底水平(高收益536bp,投资级189bp);

5) 离岸美元流动性:欧元和日元与美元互换利率可以来衡量海外美元流动性。近期欧元、日元和英镑与美元的3个月交叉互换也有所走阔,分别达-36bp、-35bp及-18bp,相比2020年疫情期间的-139bp、-247bp和-108bp,以及金融危机期间的-370bp、-417bp和-251bp仍有相当距离。

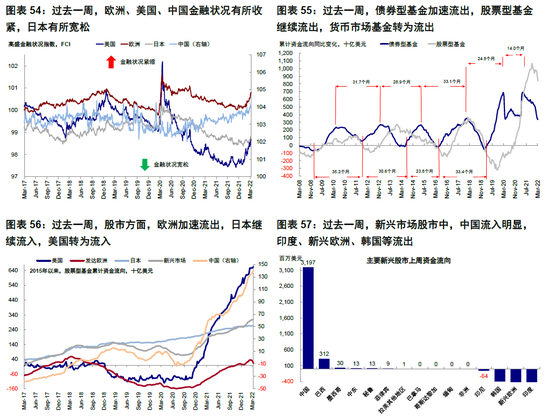

此外,作为衡量整体金融条件的总指标之一,芝加哥联储的美国金融条件指数(Financial Condition Index,包含了风险、信用和杠杆三大维度的105个相关指标以刻画美国货币市场基金、股票、债券、以及影子银行体系的金融条件情况),近期升至-0.43,但仍处负值明显区间,相比2020年疫情期间一度升至的0.33,金融危机期间的1.79仍有相当距离。

不仅如此,美联储在疫情后和全球其他主要央行的互换协议(保证离岸美元流动性)与常备回购便利(SRF,保证国内美元流动性)都可以作为一个有效防御手段,更何况美国主要金融机构在美联储账上的逆回购还高达1.56万亿美元/天。因此,综合上面多个维度,我们可以看出近期流动性情况虽有一些趋紧,但相比较为极端的情形(如2020年疫情期间、2008年金融危机)都仍有距离,但部分指标已经高于2018年底。

二、近期流动性为何紧张?制裁本身、资产价格波动性骤升等

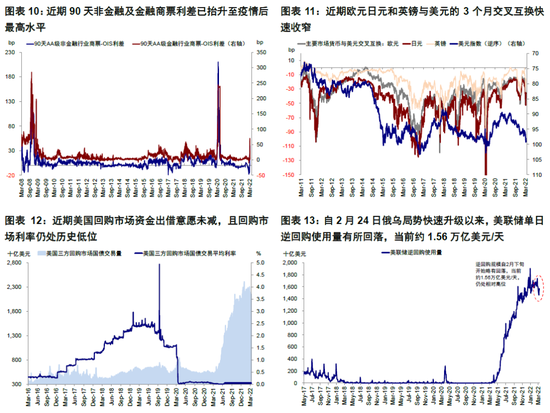

首先,俄乌局势本身不管是因为避险情绪、金融和能源制裁、还是事实性的供应冲击,都导致了各类资产价格波动率显著上升,例如衡量股市波动率的VIX指数3月以来持续攀升并维持高位,本周初一度突破36,为2021年1月末以来高位;衡量债券的波动率MOVE指数更是于本周初突破140,仅次于2020年3月疫情爆发期间164的相对高位;大宗商品更是不必说,布伦特油价、黄金冲高回落、小麦大涨等等。

资产价格大幅波动本身就是造成流动性局部紧张的主要原因,一些没有做充分风险对冲的敞口出现亏损、或者说需要补交保证金以保证不被强制平仓,都需要其他流动性作为补充,进而推升资金成本;如果进一步为了筹集流动性抛售其他资产,就会造成波动传染。例如,媒体报道BlackRock可能承担1700亿美元的损失。

其次,制裁本身造成的风险敞口。不论是俄罗斯银行和央行被制裁,导致国内股债汇三杀、缺乏美元流动性、境内银行挤兑、央行被迫加息并实施部分资本管制、俄罗斯融资成本抬升、主权债务违约风险加大等因素导致俄罗斯境内的流动性大幅紧张;还是因为剥离俄罗斯境内资产甚至可能被“没收”资产造成的亏损(例如BP、麦当劳),也会由此造成流动性和信用的紧张。此外,SWIFT系统对于部分俄罗斯银行的剔除、以及潜在对手方风险也可能造成类似效果。

当然,金融系统以及潜在的风险传导远比我们在上文中描述的更为复杂,也存在隐蔽的敞口和风险,但都是通过资产价格的剧烈动荡、加大对流动性的需求、进而通过抬升融资成本和对手防风险,扰乱了正常的资金市场运行,进而扩大为流动性风险。

三、后续是否面临更大压力?如果有,可能来自哪里?波动进一步抬升、俄罗斯抛售资产或者违约

那么如果后续出现更大的流动性冲击,可能导火索来自哪里?我们认为有以下三个可能性:

资产波动率再度大幅抬升。不论何种原因,资产价格的再度大幅升级,都可能加大风险敞口暴露以及流动性紧张的可能性。而且,流动性紧张和资产价格的波动也是互为彼此的。例如,从历史经验来看,当MOVE指数升至一定水平之后,多数跟随着后续债券利率的走高。

俄罗斯主动抛售资产。制裁进一步升级导致经常账户和外汇收入减少,财政压力加大,俄罗斯如果被迫抛售所持海外资产(假设没有被制裁冻结),可能加大局部资产的波动。如果出现抛售,哪些资产可能存在敞口?截止2022年1月末,最新数据显示俄罗斯外汇及黄金储备总计6302亿美元。介于数据的滞后性,俄央行当前仅公布了截止2021年6月末的外储细分(2021年6月末外汇及黄金储备总计5917亿美元)。分资产看,其中欧元资产占比32.3%、美元资产16.4%、人民币资产13.2%、黄金及其他占比21.7%和10%。分所在地区看,中国占比13.8%、国际组织5%,美国、英国及欧盟国家合计42.8%。受制裁影响,俄罗斯可以动用的外汇储备(扣除美英及欧盟等国家)总计2396亿美元(使用的是2021年6月末外储规模口径计算)。

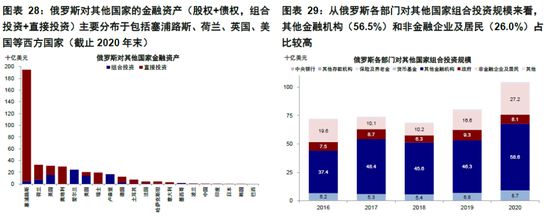

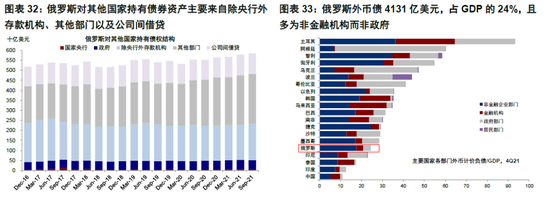

除了上述外,更广义的国际投资头寸(International Investment Position)显示,截止2021年9月末,除外储以外,俄罗斯持有其他国家资产还包括4193亿美元股权投资(直接投资3792亿美元、组合投资316亿美元)、5842亿美元债权投资(直接投资1029亿美元、组合投资794亿美元)及金融衍生品。那么,就俄罗斯对外的直接投资和组合投资来讲,分国家看,截止2020年末(限于数据可得性),俄罗斯持有金融资产(股权+债权+其他)主要分布于包括塞浦路斯、荷兰、英国、美国等国。分部门看,上述的组合投资方面,截止2020年末,俄罗斯对其他国家组合投资主要来自其他金融机构(56.5%)及非金融企业及居民(26%)。所以就非外储的金融资产而言,当前无论是俄罗斯金融资产所投资的国家(主要来自欧美国家)还是组合投资所在分部门(主要来自非政府部门),俄罗斯政府在西方制裁压力下或面临一定抛售资产的难度。

俄罗斯主动或被动违约。如果面临压力的话,也不排除再出现类似于此前俄罗斯主权债务或者私人部门债务违约、或者海外俄罗斯股权投资冻结的风险,进而使得海外股权和债券持有人承受损失。同样根据国际投资头寸(International Investment Position)表看,截止2021年9月末,其他国家在俄罗斯的敞口为6792亿美元股本(直接投资4569亿美元、组合投资2181亿美元)、4954亿美元债权(直接投资1391亿美元、组合投资847亿美元)及金融衍生品(56亿美元)。在上述4954亿美元的对外负债中,本币计价债务1375亿美元、外币计价债务(包括美元、欧元等)3578亿美元。不过从久期看,多为1年以上到期(4177亿美元),1年期以内仅777亿美元。从各个国家敞口看(投资规模占GDP比例),塞浦路斯(609%)、卢森堡(7%)、荷兰(4%)、哈萨克斯坦(2%)及瑞士(2%)直接投资(股权+债权)占比最高;卢森堡(31.5%)、爱尔兰(7%)组合投资占比(股权+债权)最高。

综合来看,俄罗斯对外负债或是外币负债占本身的经济规模并不高(外债4954亿美元;外币债4131亿美元,占GDP的24%,且多为非金融机构而非政府),同时短期到期债务规模不大(小于1年到期外债仅777亿美元,且小于1年到期的外币计价的外债仅483亿美元),因此短期偿付压力并没有那么大。受制裁影响,俄罗斯可动用的外储规模(~2396亿美元)能够覆盖短期到期的外币债务(483亿美元),但制裁如果长期持续的话,仍可能面临压力,甚至出现此前1998年违约和委内瑞拉违约的情形。

不过,要想扩大为全球性流动性冲击,还需要一个足够大的媒介(例如此前的德意志银行CoCo债和衍生品、1998年的LTCM等)。未对冲的敞口因为突发事件造成巨大损失,而其重要地位又裹挟了整个金融体系,进而形成流动性冲击。后续制裁力度和俄罗斯如何应对是事态发展关键。

市场动态:能源制裁导致油价冲高,金融市场动荡升级,利差走扩,股债货基均流出;随后略有缓解,利率回升;欧央行偏鹰

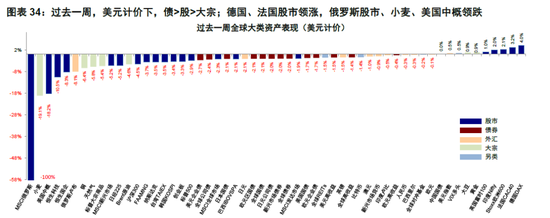

►资产表现:债>股>大宗;利率上冲,部分资源品回落

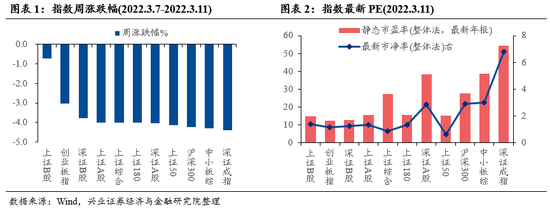

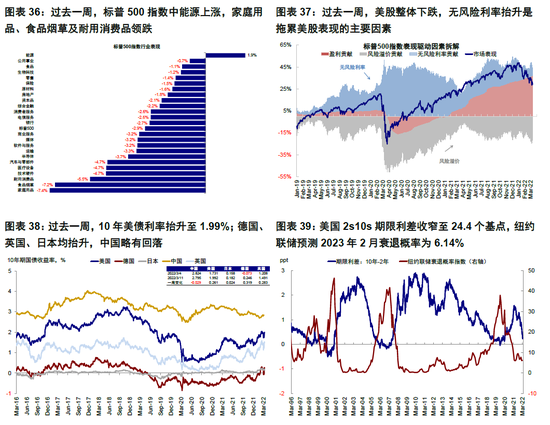

周初,美英对俄罗斯制裁进一步升级,宣布禁止进口俄罗斯原油,全球市场再度剧烈动荡,亚太及欧美等主要市场普遍大跌,中国市场也因此受到波及,港股创出疫情以来新低,主要原因是市场交易逻辑已经发生变化,从一开始的避险到担心通胀甚至增长趋弱的滞涨。周中,全球市场出现“大逆转”,布油大跌至110美元/桶附近,欧美股市因此大幅反弹,黄金大跌重回2000美元以下,所有资产表现逻辑均出现逆转。临近周末,2月美国CPI数据依然维持强势,欧央行议息会议整体偏鹰,美股再度转跌。整体来看,美元计价下,债>股>大宗;德国、法国股市领涨,俄罗斯股市、小麦、美国中概领跌。板块方面,标普500指数中能源上涨,家庭用品、食品烟草及耐用消费品领跌。利率方面,10年美债抬升至26bp至1.99%,实际利率回落1bp,通胀预期抬升27bp。信用利差方面,美国投资级信用利差及高收益债信用利差均走扩。

►情绪仓位:黄金及布油超买缓解,美股多头继续减少

过去一周,VIX指数本周初快速抬升,但随后回落,美股看空/看多比例(10天平均)回落。美国、日本RSI点位回落,但目前仍处于合理区间,欧洲超卖缓解,新兴回落至超卖;黄金、布油超买缓解,目前已处于合理水平。仓位方面,美股及美元净多头仓位继续减少,黄金及原油投机性净多头仓位继续增加。

►资金流向:股票、债券及货币市场基金同时流出

过去一周,债券型基金加速流出,股票型基金继续流出,货币市场基金转为流出。分市场看,股市方面,欧洲加速流出,日本继续流入,美国转为流入。

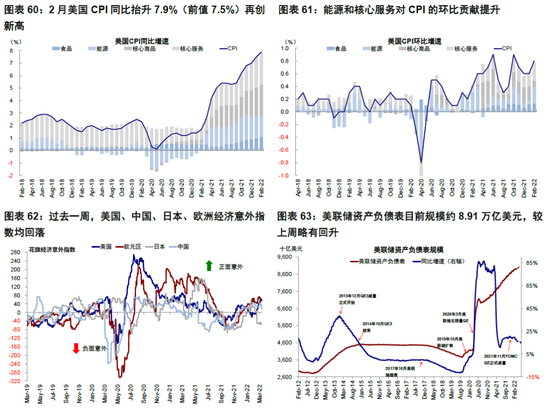

►基本面与政策:美国通胀继续走高;欧央行整体偏鹰

美国方面,2月美国CPI同比7.9%(前值7.5%),环比0.8%(前值0.6%),均符合预期。不过看似较高的通胀主要是由于能源(贡献了环比0.8%中的0.26%,上个月为0.07%)、食品、以及部分和出行类的服务价格(如酒店和机票)所贡献的,扣除掉能源和食品的核心CPI环比0.5%,较上个月0.6%回落,尤其是服饰、二手车等与供应链相关的商品。分行业看,1)能源环比涨幅最高,环比高达3.5%,与Brent原油期货走势基本吻合;2)食品价格继续走高,环比1.4% vs. 1月的1%,与近期年初以来农产品价格持续抬升一致。3)受疫情改善推动的线下服务如酒店(环比2.5% vs. 1月-4.2%)、运输服务例如机票(5.2% vs. 1月2.3%)提升幅度也较大。运输服务高环比增长一方面是线下需求(如机票)导致,另一方面也可能体现油价成本。3)核心商品的贡献大幅减少,例如此前紧缺的二手车价格环比转负(-0.2%,前值1.5%)。这一变化,叠加上周公布的2月非农数据中同样回落的薪资增速(环比持平,同比5.1%《从非农和供应链看疫情改善的效果)》),都表明疫情的改善、码头效率边际提升、消费和渠道库存回升等等都对于缓解此前的价格压力起到了一定的积极作用。欧洲方面,欧央行不仅显著上调通胀预测,还宣布加快结束资产购买,整体基调偏鹰。

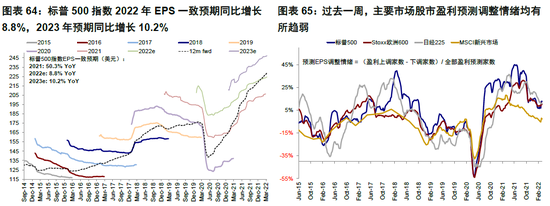

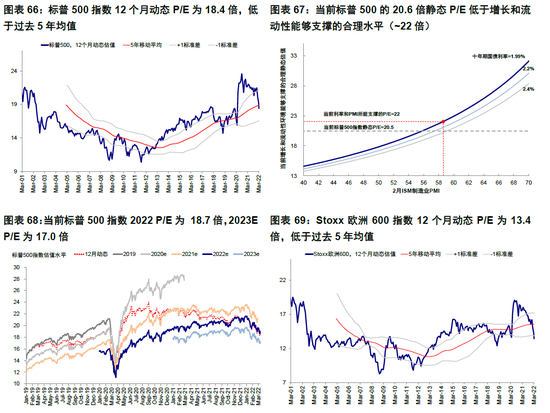

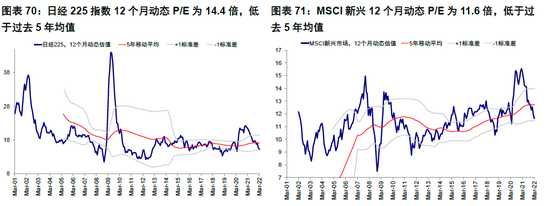

►市场估值:低于增长和流动性合理水平

当前标普500的20.6倍静态P/E低于增长和流动性能够支撑的合理水平(~22倍)。

https://www.reuters.com/world/kremlin-says-russian-military-action-will-stop-moment-if-ukraine-meets-2022-03-07/

https://www.ft.com/content/dca77dfb-f5a8-4e99-a53f-a2778d115410

https://edition.cnn.com/2022/03/08/politics/russian-energy-import-ban/index.html

文章来源

本文摘自:2022年3月13日已经发布的《俄乌冲击的第三层:流动性冲击距离我们有多远?》

分析员刘刚 CFA SAC 执业证书编号:S0080512030003 SFC CE Ref:AVH867

联系人李赫民 SAC 执证编号:S0080120090056;SFC CE Ref:BQG067

分析员王汉锋 SAC 执业证书编号:S0080513080002 SFC CE Ref:AND454

投资避险工具看这里,低风险理财、7%+收益、0手续费>>