来源:中信证券研究

文|秦培景裘翔杨帆程强 李世豪

杨家骥 联系人:徐广鸿 王一涵

A股近期因内外风险叠加产生了严重的情绪化宣泄,出现了三大严重背离,同时,随着三个临界点到来,市场底已二次确认,A股即将迎来价值和成长的共振上行。一方面,近期A股超调与国内政策宽松以及稳增长的基调严重背离;投资者情绪与国内稳健的经济基本面严重背离;A股当前估值水平与历史及全球可比估值水平严重背离。另一方面,预计对俄乌冲突局势的预期渐入好转的临界点;“两会”后稳增长政策进入再次发力的临界点;投资者严重的情绪化宣泄以及调减仓行为也渐入临界点。A股“市场底”已二次确认,并将随着三大背离的修复迎来价值和成长的共振上行。配置上,建议坚持风格和行业上的均衡配置,坚守稳增长主线,围绕“两个低位”继续布局,近期重点关注锂电、光伏、半导体、白酒、医药、建筑等一季报有望超预期的品种。

A股近期因内外风险叠加产生了

严重的情绪化宣泄,出现了超跌

首先,随着本土确诊病例上升,投资者对本轮国内输入性疫情的影响范围和时段担忧提升,并进一步诱发了对短期经济数据和稳增长政策不及预期的担忧。其次,上周以来俄乌冲突继续发酵,市场预期依然紊乱,且由于担心冲突失控和制裁范围扩散,全球资金风险偏好继续下行,全球权益市场负面共振。再次,大宗商品价格大幅快速上行推升了严重的通胀预期,以金属镍为代表的部分品种价格异常波动,甚至引发交易所干预,这进一步提升了不确定性,压制风险偏好。最后,3月10日美国SEC根据《外国公司问责法》认定了5家在美上市公司有退市风险,导致中概股大幅回调,对投资者情绪继续产生负面影响。

A股出现了与国内政策环境、经济基本面

和可比估值水平的三大严重背离

1)近期A股超调与国内政策宽松以及稳增长的基调严重背离。去年底中央经济工作会议已明确稳增长政策大方向,全国“两会”对全年经济增长目标清晰明确,整体符合预期,且预计后续政策力度还将持续加大。政府工作报告中将2022年GDP增速目标确定为5.5%左右,同时在2021年中国宏观杠杆率下降8%的背景下,政策也有条件稳定经济增长。银保监会、人民银行近日联合印发了《关于加强新市民金融服务工作的通知》,也反映了在居民端连续三年杠杆稳定的条件下,今年有更大的结构性加杠杆空间。本周市场快速回调过程中,具备防御属性的中信稳定风格指数涨幅靠后,白酒、医药、光伏等短期经营数据改善的板块涨幅靠前,说明市场对稳增长政策宽松的力度和效果暂无共识。

2)投资者情绪与国内稳健的经济基本面严重背离。一方面,国内经济短期有下行压力,但并无失速风险,且预计前两月经济数据整体平稳,稳增长效果初步显现。工业和投资端,中信证券研究部宏观组预计1~2月工业增加值同比读数约为3.5%,基建实现8%以上增速,制造业投资延续8%以上的良好趋势,房地产投资增速约为-2%,固定资产投资同比增速为4.4%。消费在各地散发疫情影响下相对较弱,预计今年前两月社会消费品零售总额增速在4.5%左右,但考虑到更加精准的疫情防控政策,消费的逐季复苏也能得到保证。外贸方面,1-2月出口增速为16.3%持续超预期。另一方面,本周超过100家龙头企业披露1-2月经营数据,其中锂电、光伏、半导体、白酒、医药等行业供需两旺,稳增长相关的上游资源品维持高盈利增速,建筑企业新签合同普遍实现两位数增长,但地产开发、养殖、零售相对承压。

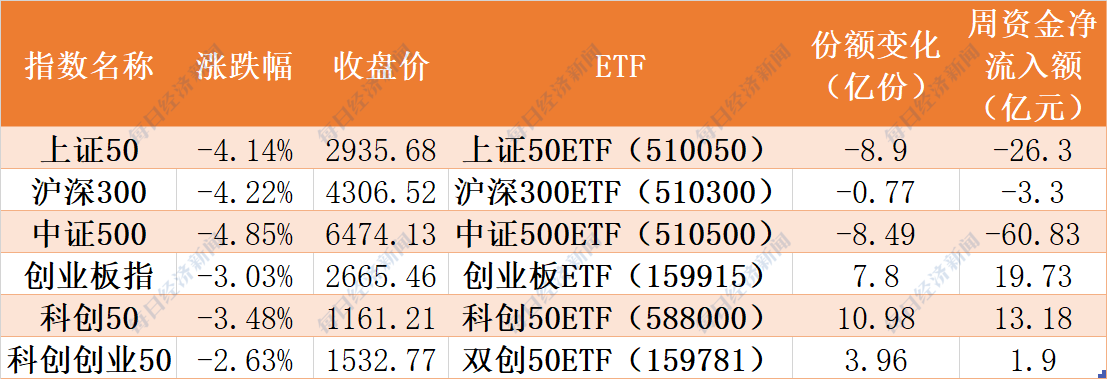

3)A股当前估值水平与历史和全球可比估值水平严重背离。纵向比较,截至3月11日收盘,上证50/沪深300动态估值分别位于2010年来的16%/29%分位,已经接近2016年2月和2018年12月的水平。2016年2月前A股超跌受熔断机制影响,宏观上面临GDP降速、PPI通缩、工业企业利润底部特征;2018年12月中美分歧严峻、政策去杠杆导向下信用周期下行:当前的国内政策环境,信用周期和外部压力都明显优于这两个时期。横向比较,全球市场共振后主要指数估值除美股外均回归50%分位以下,英国富时100和沪深300为最低分位29%,A股在中国低通胀、经济回升的背景下更应该享受估值溢价。另外,人民币汇率依然稳定,债市和股市对货币宽松以及基本面趋势的反应也有所背离,债市已经在反应降息降准的预期,海外资金仍在通过债券通稳步配置人民币债券避险。

当前时点下俄乌冲突、政策再次发力

和情绪化宣泄的三大临界点渐近

1)预计对俄乌冲突局势的预期渐入好转的临界点。首先,北约和美国明确表示不会直接派兵乌克兰后,本次事件“天花板”已明,俄乌冲突升级可能性较小;同时战局已逐渐明朗,乌克兰北路、东路、南路三面受敌,许多主要城市被分割包围,首都基辅也面临着被东西夹击包围的压力。其次,俄罗斯是全球第二大原油生产国,欧洲第一大原油和天然气进口来源,当前欧盟对俄制裁都没有涉及油气输入;且对俄制裁进一步扩散到俄罗斯交易关联方的可能性很小。最后,俄乌双方每天的战争开销巨大,俄罗斯也没有意愿扩大和延长冲突,第三轮谈判后,俄罗斯宣布将在乌克兰多个城市停火并开放人道主义走廊供民众撤离,乌克兰总统泽连斯基亦表示已对加入北约失去兴趣。我们维持判断,俄乌冲突相关负面冲击影响有限,通胀预期冲顶后将回落,冲突本身预计3月内就会看到转机。

2)“两会”后稳增长政策进入再次发力的临界点。全国“两会”已结束后各地方政策将进入密集落地阶段,同时,2月社融数据低于预期,政策发力的必要性和紧迫性在提升:政策发力的临界点渐行渐近。首先,3月份国内货币政策总量工具的窗口还没关闭,美联储大概率将仅加息25bps。其次,国内先行的基建主线当前基建项目、资金、执行方案均已齐备。再次,接力的地产主线处于政策落地观察期,各地因城施策下,政策放松已经从中低线城市向高线城市扩散。最后,国内疫情防控依然维持动态清零策略,而国家卫健委制定印发的《新冠病毒抗原检测应用方案(试行)》决定在核酸检测基础上增加抗原检测作为补充,这有利于提升疫情防控效率,降低疫情对服务消费预期的压制。综上所述,政策合力影响下预计今年一季度GDP同比增速有望达到5.3%。

3)投资者严重的情绪化宣泄以及调减仓行为也渐入临界点。相较1月市场流动性在公募基金新发遇冷的背景下迅速转紧,2月至今A股市场的资金流在边际上并未明显恶化。本周北向配置型资金净流出131亿元,交易型净流出195亿元,流出规模较大。整体而言,虽然近期海外机构出现一定程度的净赎回,但内地机构的申赎资金流整体依然保持稳定,本周存量公募净赎回率仅为-0.1%,因此并未发生大规模净赎回导致受迫性卖出进而引发负反馈循环的情形,预计近期A股市场的调整或仍与市场情绪偏弱时管理人主动的减仓调仓行为有关。没有受迫性卖出的压力下,当前市场悲观情绪宣泄预计将渐入修复的临界点。

“市场底”已二次确认,即将迎来

价值和成长的共振上行

内外风险扰动叠加诱发投资者负面情绪宣泄,A股超跌后企稳,“市场底”已二次确认。当前A股运行出现了与国内政策环境、经济基本面、可比估值水平三大严重背离;随着俄乌冲突、政策再次发力和情绪化宣泄临界点渐近,A股将迎来价值和成长的共振上行。配置上,建议坚守稳增长主线保持,围绕“两个低位”继续布局,近期重点关注一季报有望超预期品种。具体包括:❶基本面预期处于相对低位的品种,重点关注受成本问题压制的中游制造在商品价格见顶后的配置机会,如汽车及零部件、光伏风电设备等,基本面预期仍处于低位的航空和酒店;❷估值处于相对低位的品种,建议关注地产信用风险预期缓释后的优质开发商、建材和家居企业,现金流明显改善的通信运营商,新基建领域的智能电网及储能和受益“东数西算”的数据中心和云基础设施,具备新材料等新业务发力能力的精细化工企业。短期内,从对冲通胀预期风险的角度也可以适当交易相关周期行业,如油气装备、铝、铜等;❸一季报可能超预期的品种方面建议聚焦在1-2月披露经营数据较好的锂电、光伏、半导体、白酒、医药、建筑板块。

风险因素

全球疫情反复;中美科技贸易领域摩擦加剧;国内经济复苏进度不及预期;海内外宏观流动性超预期收紧;俄乌冲突进一步升级。

投资避险工具看这里,低风险理财、7%+收益、0手续费>>