近年来,上市券商业绩保持亮眼的增长态势。而在“资本为王”的时代下,券商补充资本需求更加旺盛。

同时,在监管鼓励证券公司依法有序扩充资本实力的背景下,半个月内,已有3家券商的再融资事项获证监会审核通过,拟募资额不超过306亿元。而资本中介业务,则是各大券商再融资的重点投向。至此,共有8家券商的再融资计划“在路上”,募资累计不超过765.64亿元。

券商再融资事项密集获批

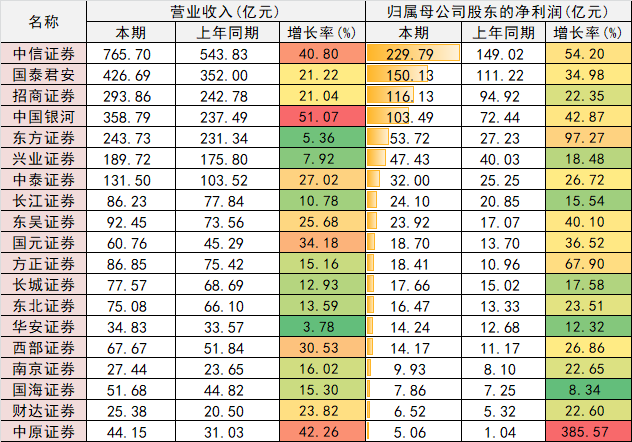

目前,已有19家上市券商发布了2021年业绩快报,全部实现营收、净利润同比双增长。其中,中信证券、国泰君安、招商证券、中国银河4家头部券商跻身净利润“百亿元俱乐部”,展现了过硬的业绩实力。

数据来源:Wind 制表人:周尚伃

数据来源:Wind 制表人:周尚伃 除了亮眼业绩外,再融资进度加快是近期的行业看点。

2月18日,证监会表示,一直支持证券公司在依法合规前提下充实资本实力。此后,2月23日,东方证券的H股配股申请、2月28日国金证券的定增申请、3月7日中国银河的可转债申请、东方证券的A股配股申请均获证监会审核通过。三家券商合计不超过306亿元的再融资计划就差“最后一搏”。

从募资投向来看,中国银河的可转债拟募资不超过78亿元,其中拟运用不超过30亿元用于资本中介业务,占比38%,包括扩大融资融券、场外衍生品业务以及跨境业务等业务规模。国金证券拟募资不超过60亿元的定增事项中,将运用不超过20亿元用于资本中介业务,占比33%,并将继续开展融资融券、股票质押等业务。东方证券拟募资不超过168亿元的配股事项中,也有过60亿元将用于财富管理、证券金融业务,其中也指向资本中介业务,并加大对融资融券业务的投入。

近日,随着H股配股的落地,中信证券配股事项实施完成,这也让不少同行流露出羡慕之意。多家券商在再融资预案中均提到,“多家上市证券公司都在近年通过非公开发行、配股等方式完成再融资。”而中信证券的配股募资额中,将有超六成的资金用于发展资本中介业务。

对于各家券商的再融资事项中均将募资额大力投向资本中介业务,粤开证券首席策略分析师陈梦洁在接受《证券日报》记者采访时表示:“资本中介业务是券商利用自身的资本优势促使客户交易或向市场提供流动资金的业务,主要为融资融券和股票质押回购业务。该业务主要是为客户提供流动性和风险管理服务,满足客户不同的融资和投资需求。因此一般情况下,资本中介业务中,券商自身并不承担过多的市场风险,主要赚取不同产品的流动性溢价和风险溢价。”

发力资本中介业务

扩大两融规模成发力点

近年来,随着资本中介业务收入比重不断增长,“补血”信用交易业务、扩大融资融券业务规模,则成为当下各家券商争相发力的重点。

中国银河表示,受行业竞争加剧的影响,证券公司的财富管理转型将从客户、产品、渠道、品牌等多方面进一步寻求突破,融券业务有望逐渐成为证券公司资本中介业务新的突破口。

除国金证券、中国银河、东方证券均有投向发力融资融券业务外,国海证券29%的募资投向将用于资本中介业务,并把做优融资融券业务作为工作重点;长城证券有高达59%的募资投向将用于资本中介业务,并将发力两融资本消耗型业务;而兴业证券不超过140亿元的配股方案中,有不超过70亿元直接投向融资融券业务;财通证券25%的募资投向也将用于资本中介业务;浙商证券43%的募资投向也将用于资本中介业务。

陈梦洁向记者表示:“资本中介业务中,特别是融资融券业务,可以做到全覆盖的风险控制,对券商收益具有高确定性的同时风险较低。股票质押回购业务相对而言风险较高,在市场环境波动较大的情况下,若相关个股出现连续大幅下跌,券商利益可能因此受损,导致计提资产减值等情况。”

投资避险工具看这里,低风险理财、7%+收益、灵活申赎>>