春节前后,基金行业再掀起明星基金经理“奔私”小高潮。

据基金君发现,今年2月7日离职的原博时基金明星基金经理葛晨近日拟正式加盟高毅资产,他也是继董承非、崔莹、肖肖在内的多位知名基金经理离职后,又一位转投私募的知名基金经理。

业内人士认为,基金经理出现“公奔私”的现象与近年来私募基金行业发展质量持续提升有关,同时,过去几年的结构性牛市行情、公募基金激励机制制约、对A股长期走势乐观等因素也使得了基金经理奔私意愿“升温”。

前博时基金经理葛晨拟正式加盟高毅

又一名离职基金经理的最新去向曝光。

今年2月7日,也就是春节后的第一个工作日,博时基金前基金经理葛晨因个人原因离职,卸任包括博时医疗保健行业混合、博时健康生活混合在内4只基金的基金经理职务,彼时,市场也一度传出葛晨将要奔私的消息,如今,葛晨的最终去向也终于尘埃落定,基金业协会网站显示,他已于2月17日拟正式加盟知名私募基金——高毅资产。

高毅资产是业内熟知的百亿私募机构,旗下汇聚了多位长期业绩优秀、市场经验丰富的明星投资经理,目前投研团队逾50人。由邱国鹭担任董事长,邓晓峰担任首席投资官,卓利伟担任首席研究官,孙庆瑞、冯柳、吴任昊、韩海峰担任合伙人、资深基金经理。

此前,邱国鹭在接受中国基金报采访时,也谈到了他对公司人才和文化的看法。他表示,高毅资产采用平台型私募的模式,能够用好的机制和平台吸引一流的人才。“资产管理公司是以人为本的生意,人才是重中之重,公司工作的核心,就是为了能够聚集最优秀的人才,留住最优秀的人才。我们也知道,第一流的人才很贵,第二流的更贵。好比在牌桌上,输钱最多的往往是牌第二好的人,牌不好的人不那么自信反而不容易输大钱。这也是为什么我们在引进人才方面没有指标,‘宁缺勿滥’,始终坚持较高的标准和要求。”

他称,高毅对基金经理的要求,首先要经验很丰富,经历过多轮牛熊市的考验和洗礼;第二,他的投资方法要可持续。”我们曾经有过一个内部提法,尽量找“七年八年,数一数二”的人才,“七年八年”是时间要够长,’数一数二’是素质要够优秀。”

“医药牛股捕手”葛晨

85后的葛晨,学习生活履历,显示出他别具一格的敢于探索、独立思考的一面。他也被市场视作为医药牛股捕手。

葛晨上大学报考的专业是新闻系,但因为实在太热爱生物学,宁愿降一级也要转系到生物学。毕业后他又去陕西,做完一年志愿者之后继续攻读生物学研究生,一路走来不仅丰富了自己的经历,更多了深刻的人生体验。

自2012年南京大学生物专业研究生毕业后,葛晨就加盟博时基金,9年来扎根医药行业,走上了研究员、基金经理助理、基金经理的晋级之路。

葛晨为了目标愿意付出努力实践,并坚持到底。这一性格也体现在投资上,他更愿意挖掘一些市场没有发现、自己特别认可的机会。他投资中也喜欢“不走寻常路”,比如他会去尝试各种电子新产品,如3D打印眼镜、VR游戏机等,在行业内他也有“调研达人”之称。

在葛晨看来,医药行业投资,深度研究的重要性排在首位,只有深度研究才能发现价值,并在面对市场波动时鉴定投资信念并作出正确选择。此外,他还经常进行跨行业交流,并从中找出一些交叉行业的投资机会。在积累中,葛晨对医药行业发展格局、政策走向敏感,持续关注创新药、创新医疗器械、自费可选医疗消费等。

风格上,葛晨更倾向于深入基本面研究,自下而上的选股策略,精选在医药健康领域有长期增长潜力的优质个股,利用投资目的的预期差,长期创造超额收益。同时注重产品的整体回撤控制,在面临重大风险或者不确定性时,灵活调整股票仓位,严格控制风险暴露。

一家第三方研究报告显示,葛晨坚持以成长为导向,选择符合产业发展方向的龙头标的,确保抓住行业运行的根本趋势;同时发挥组合体量上的灵活优势,在一些局部热点上积少成多累积超额收益。

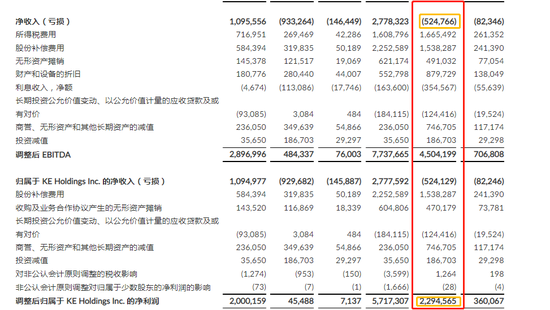

葛晨从2018年开始管理基金,直到2022年2月8日离职,管理过四只基金,当时管理规模超过65亿。截至他离职,他管理基金的年化回报为20.83%,同期沪深300指数的年化回报仅4.77%。

于此同时,截至去年底,葛晨管理基金的重仓股票为迈瑞医疗、凯莱英、长春高新、药石科技等。

在葛晨曾管理的博时医疗保健行业2021年四季报写到,整体而言,我们长期仍然看好行业,医药行业持续增长的驱动力是老龄化加重和我国人均可支配收入的持续提升。这两个驱动力将长期存在,而政策波动影响行业中短期表现。后续我们将更加重视标的的本身质地与估值水平,并持续加大对中小市值以及新股次新股的研究,寻找估值合理、行业发生积极变化的细分赛道龙头。

展望2022年,我们需要进一步关注口服小分子新冠药物的进展对全球抗疫措施和疫情的影响。新冠小分子药物的问世不代表疫情即将很快结束,也不代表可以不再接种疫苗;但疫苗+小分子口服药的组合将进一步提升新冠流感化的可能性。后续我们将密切关注新冠小分子药物在真实世界中对抗新冠疫情的能力,对医疗消费、医药科技发展保持乐观。

基金经理“公奔私”浪潮再起

公募基金经理“奔私”似乎正热闹起来。

除了葛晨之外,2022年过去就有多位知名基金经理“奔私”。首当其冲是顶流基金经理、原兴证全球副总经理董承非确定“奔私”,加盟老同事的“睿郡资产”;而宝盈基金前基金经理张小仁、前招商基金量化投资部基金经理陈剑波均加入了私募行业,信诚基金原基金经理聂炜和中海基金原投资经理曾秀娟则联手创业备案新私募。

另据了解,宝盈基金前权益投资部总经理肖肖、华安基金前投资部总监崔莹也将大概率奔私。

此外,近期一些私募基金备案也揭开了公募基金经理或者其他公募基金从业人员“奔私”的情况。

如2022年1月11日成立、2022年2月21日登记的上海玄鹿私募基金管理合伙企业(有限合伙),其实际控制人万定山,他曾在摩根士丹利华鑫基金交易部担任总监,同时是投委会成员;还在融通基金的交易部和信息技术部,担任过交易员和项目经理。

而珠海横琴明富私募基金管理合伙企业(有限合伙)在2022年2月21日登记,其执行事务合伙人冯士祯,曾在2011年至2019年在信达澳银担任过研究员、基金经理助理、基金经理,在2019年到2021年任职于博时基金,在特定资产管理部担任过投资经理。

同时,2022年2月21日正式登记的上海枫叶林私募基金管理有限公司,实际控制人、总经理郭世凯,曾经在2010年7月至2020年1月在农银汇理基金的投研部担任过研究部总经理兼基金经理。该公司的刘攀也是在农银汇理基金投研部担任过基金经理助理,

如2月25日正式登记的海南敦方私募基金管理中心(有限合伙),其实际控制人吴士金最早在国投瑞银基金研究部担任过研究员,还在德邦基金担任过机构业务部事业部总监,在2018年1月到2021年1月在长安基金投资研究部出任总经理助理一职。

此外也有一些公募基金公司产品或者就机构人士“奔私”。如同样是2月25日登记的远致合创(北京)私募基金管理有限公司,实际控制人王大军曾在国金基金产部担任过产品经理。而上海睿值私募基金管理有限公司的总经理LU SHENGLIN,就曾经担任过博时基金上海事业部总经理、博时基金产品规划部总经理。

在朝阳永续基金研究院研究总监、向日葵投资FOF研究总监尹田园看来,可能是去年的结构性牛市促成了年初的这波公奔私小高潮。而且他预计,这波奔私浪潮还没有结束。

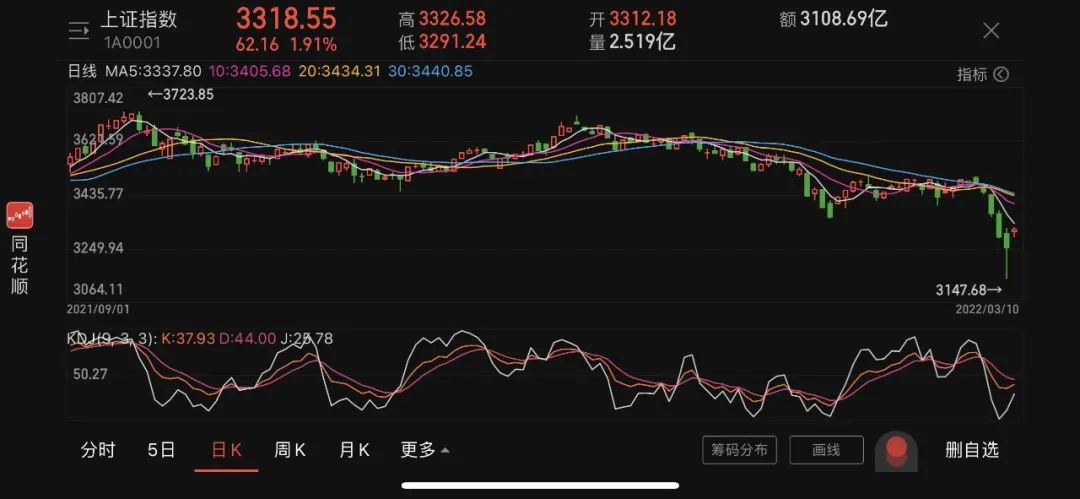

上海证券基金评价研究中心高级基金分析师高云鹏表示,“其实‘公转私’的现象是一直存在的,而且每隔几年就会掀起一波大潮。这和市场的周期有关,每波大潮都是伴随着市场赚钱效应产生的:2007-2008年、2014-2015年、以及2021年以来,市场都经过了一轮上涨。”

“公奔私的现象每隔一段时间就会出现,”格上旗下金樟投资私募基金研究员谢诗琦分析道,“通常经历过一轮大牛市会有一部分的管理人奔私。”

不过,对于这轮奔私潮势头的持续性及迅猛程度,多位业内人士表示大概率将不及过往。同时,与初代奔私的基金经理单打独斗、各自开辟自家领土的做法相比,本轮奔私的基金经理的“抱团”倾向更加明显,不少志同道合或者背景重合的人会选择合伙创业。

多因素引发本轮“奔私”潮

多位受访人士认为,公转私热潮伴随着每一轮公募基金热销、明星基金经理功成名就的浪潮,意料之内且在情理之中。前两年的结构性牛市带来的公募赚钱效应或是这轮“公奔私”的大背景,而公募行业自身在考核管理、激励机制方面的特征是造成明星基金经理奔私的主因。

谢诗琦认为,认为公奔私的原因一方面是积累了优秀的历史业绩以及稳定的客户群体,二来是看好未来权益类的大机会,三来是公募由于历史和体制的原因很难对人才有效激励,以及有一些体制上的限制,所以奔私之后基金经理可以更好的践行自己的投资理念。

好买研究部副总监施丹锋则分析称,经常有公募基金公司不遗余力打造业绩领先的基金经理成为明星,这就给了基金经理奔私的底气。但与此同时,由于明星效应引发的大规模资金追捧,使得基金经理继续保持既往超额收益水平的难度也随之加大。

针对公募行业管理机制及激励制度方面的限制,沪上一位公募市场部人士进一步表示,受制于公募基金行业的强监管、重相对排名、薪酬相对受限等因素,私募基金的高比例业绩报酬提成、高激励、轻排名和重绝对收益,对基金经理个人的诱惑力极强,尤其是对已在公募市场上取得骄人业绩和瞩目影响力的明星基金经理,“名气变现”的诉求强烈。

从个人角度而言,尹田园所介绍,“私募的投资运作更灵活,约束少,可以更好的发挥某些策略,例如持仓集中度可以更高,换手率可以更高等。此外,私募收取业绩报酬的收费模式更有利于能做好业绩的基金经理。”

好买研究员徐冬冬也认为,私募基金的大发展和其自由宽松的环境是基金经理选择奔私的重要因素。

“首先,从大的背景来讲,国内居民财富向权益类资产趋势性转移、私募基金行业发展质量提高及A股市场长期走势乐观,构成了优秀公募基金经理投奔私募行业的基础。其次,从基金经理个人角度而言,私募基金相较公募基金更有效的激励机制、更好契合基金经理个人投资理念、更突出基金经理个人IP及更宽松的工作环境,是大部分公募基金经理选择投身私募行业时的重要考量因素。”徐冬冬表示。

国内资管行业蓬勃发展,是造成包括公募基金在内的各类资管机构人才加速流动的关键原因。公募基金投研体系成熟、人才培养机制完备,在公募从业期间,基金经理已接受了系统的培养和锻炼,如果再具备良好的个人投资业绩,必然是各类资管机构争抢的“香饽饽”。

“公募基金人才加速流动是必然趋势,而且这个趋势还会持续下去。”徐冬冬认为,对于公募基金而言,优秀的基金经理个人职业空间必然更加广阔,这些人才的去留,有时可能并不完全取决于激励机制的多寡。如果人才流动无法避免,公募基金可能更需要在人才梯队的建设上下功夫,尽量保证公司产品平稳运行。