出品:新浪财经创投Plus

作者:shu

靴子悬了一周,仍未听见落地的声响。

3月6日傍晚,德邦股份(下文简称:德邦)发布继续停牌公告。公告表示,公司正在筹划与股权结构变动相关的重大事项,由于存在重大不确定性,为了维护投资者权益,避免造成公司股价异常波动,德邦股份股票自3月7日起继续停牌。

自2月28起,京东将收购德邦的传言便不绝于耳。据公开报道显示,该笔交易的最终对价可能约170亿元,相较于德邦2月28日停牌前的130亿元市值溢价约30.77%。并购完成后,创始人崔维星将退出公司,德邦由京东委派的高层全面接手。

值得玩味的是,德邦曾于2月28日和3月2日分别出示重大事项停牌公告,预计的停牌时间都不超过2个交易日,而3月7日的公告中却对停牌交易日期限语焉不详。德邦官方回复风口财经的询问时表示:“京东集团会不会收购德邦股份,可能只有两位大老板才知道。”种种举动之下,形势被衬托得愈发扑朔迷离。

德邦老矣 尚能饭否

诞生于上世纪90年代的德邦,也曾享受过属于自己的高光时刻。

前身崔氏货运公司,成立短短2年便承包了南方航空公司老干部航空货运处的经营权;转型后专注航空和公路货运业务,开通了第一条广州到北京的公路汽车运输专线;2010年营收突破26亿元,收获来自钟鼎资本、鼎晖投资和新开发创投超1.98亿元资本助力,市场份额是排名第二的天地华宇双倍有余,成为彼时当之无愧的零担物流领域龙头企业。

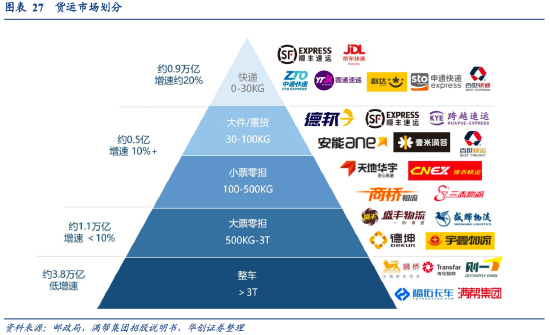

来源:华创证券

来源:华创证券2013年,已经在零担市场傲视群雄的德邦选择战略转型,发力大件快递业务,意欲趁着电商东风与早已形成割据局势的“三通一达”(申通、圆通、中通、韵达)一争高下,可惜事与愿违,德邦不仅没能成功动摇新市场上老玩家的地位,还在主场零担物流业务上被顺丰反超。

据《中国零担30强排行榜》显示,2019年德邦以125.7亿元收入稳居第一,顺丰营收为82.2亿元。2020年顺丰却以124.5亿元收入超越德邦,并蝉联2021年排行榜冠军。双方差距由2020年的10.6亿元扩大到2021年的101.26亿元。

外患不断,内忧无解。

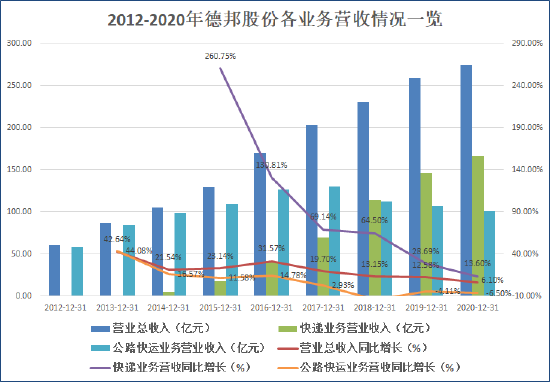

德邦2014年的快递业务总收入约4.92亿元,同比增长4102.07%,可总营收同比增速却近乎腰斩,约为21.54%,2013年同期为42.64%;公路快运业务同比增长16.57%,2013年同期约为44.08%。

快递业务营收的高速增长并未能得以保持,6年间持续下滑。截止2020年12月31日,德邦的快递业务营收同比增长13.60%,公路快运业务营收同比下降6.5%,而总营收同比仅增长6.10%。

来源:公司财报

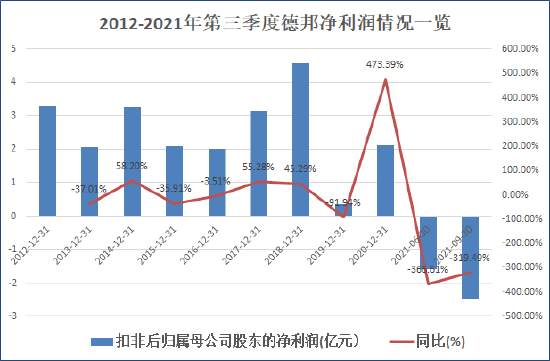

来源:公司财报净利润方面,德邦也交不出令股东们满意的答卷。据公开披露的财报数据显示,公司2021年由赢转亏,仅上半年亏损1.59亿元,前三季度累计亏损2.50亿元。而据2021年年度业绩预减公告预测,公司将亏损3.71亿元至4.84亿元,同比扩大176.04-229.56%。这意味着去年最后3个月,德邦亏损了1.71-2.34亿元。

来源:公司财报

来源:公司财报物流行业由于进入门槛不高,竞争激烈,价格上升空间有限。同时,人力和运营成本的高企,使得整体行业利润两头承压。快递赛道长期处于价格战恶性循环之中,利润更是低得可怜。一片红海之中,德邦坚持重资产的直营模式,大举投入建立内部人才培养机制,在行业上行之际,或许还能勉强支撑。但在疫情反复、全年油价处于高位的不利宏观环境下,反而成为了骆驼背上的最后一根稻草。

截止2021年9月30日,德邦的净利率已跌至0.12%,而零担领域的主要玩家顺丰,同期净利率为0.93%,安能物流为3.68%;快递行业的韵达同期净利率为2.76%,圆通为2.90%,中通表现最为优异约13.94%。

英雄迟暮,颓势尽显。与其耗尽命数,与同行继续进行无尽地“内卷”,不如及时卖身,与京东商量个好价格,这或许是崔维星留给自己最后的体面。

京东入局 意欲何为

2017年,刘强东曾预测,未来国内只会剩下京东和顺丰两家物流公司。如今看来,京东正在为实现这个预言而努力。

自A轮融资开始,京东就坚持自营物流,并持续烧钱输血。据公开数据显示,京东B轮融资2100万美元中,超70%投资了物流建设。直到2014年登陆纳斯达克之前,京东在物流方面的总投入高达92.97亿元,占比总亏损超90%。

2017年京东物流拆分独立运营,次年初便刷新了物流领域单笔融资额,25亿美元背后站着的是高瓴资本、红杉中国、腾讯投资、中国人寿、国创开元母基金、鼎晖投资等知名机构。上市前的Pre-IPO轮,软银、淡马锡、老虎环球、黑石、橡树资本等国外巨头纷纷上车,为其注资119亿港元。截止2021年年中,京东物流旗下有约1200个仓库,7800个配送站,210个分拣中心,超20万名自有配送人员以及超1000条航空货运线路。

在2018年全球智能物流峰会上,京东物流公布了供应链、快递、冷链、速运、跨境、云仓6大产品体系,近乎全面对标顺丰的时效、经济、快运、冷运、国际和同城急送6大核心业务。

为了补全即时配送人力和航空长途运力的短板,实现快速扩张,京东斥巨资将同城即时配送平台达达配送和限时速运企业跨越速运收入囊中,一举拿下达达配送超130万注册配送员和跨越速运11架货运包机、1.7万台运输车辆。

此番收购德邦,不难预想是为了完善京东大件重货快运业务。据其2021年中报显示,截止报告期末,德邦拥有140个仓库,3.05万个末端网点,143个分拣中心,约6.37万名快递员,干线线路超2000条,自有车辆逾万辆。与京东物流相比,德邦在覆盖度极高的下沉市场和公路干线运力方面优势明显。

来源:公司财报

来源:公司财报从内部管理层面来看,京东和德邦在人才培养方面的理念似乎也不谋而合。

京东早期获得今日资本投资后,采纳了“风投女王”徐新的建议:招募管培生,如今京东物流的CEO余睿便是第二届管培生中的一名。而德邦素有“物流界黄埔军校”之称,只招收应届毕业生,99%以上的管理人员都从内部培养和提拔。自2015年起,德邦通过校招累计招聘了13768名本科生、1865名硕士及博士研究生,内部的德邦大学现有兼职讲师6226人,2021年上半年累计授课3万小时。相似的人才管理和晋升体系有助于减少合并后的阵痛,推动两家公司的顺利融合。

那么若能顺利完成收购,京东是否能与顺丰分庭抗礼?

单从资产数据方面来看,德邦确能助力京东在零担快运领域迅速立足。据顺丰2021年中报披露,其零担业务下有共计192个中转站,超1600个集配站,日承载能力23.3万吨,快运干线3292条,加盟网点超1.2万个。相较之下,德邦的末端网点更多,干线网络不相上下,有助于京东更快地打开局面。

不过在提高品牌效应,降本增效方面,京东物流和顺丰或许还有不小的差距。

据其2021年中报显示,京东物流总营收中约45.36%来自于母公司的电商服务,为增加外部客户而投入的市场推广营销费用约为13.80亿元,同比增长131.1%,占外部客户总营收约5.21%,整体毛利率约为3.65%。而同期顺丰的营销费用约为13.1亿元,同比增长11.39%,仅占总营收1.48%,毛利率11.28%,是京东物流的3倍有余。

在西南证券对于物流行业的终局推演中,市场最终将呈现为2家民营物流龙头,1家国有邮政体系和X家电商系快递的局面。如今,中国邮政的地位岿然不动,电商系快递极兔吞下百世,三通一达自顾不暇,2家民营物流龙头最终花落谁家,答案似乎已渐渐清晰。

股民福利来了!送您十大金股!点击查看>>