基金投资虽不再是“新鲜事”,但却依旧是“难事”。

2019年、2020年两年牛市的赚钱效应成功激发了不少投资者的热情,也有人直言一入基金深似海,虽“初来乍到”但也体验不错,收获颇丰。而在经历整体波澜不惊,业绩却两极分化严重的2021年,以及开年至今调整不断,风格轮转的2022年,或许再没有人会抱有基金投资“躺赢”的心态。

“买怎样的基金”这个主题,或许从来没有停止过讨论。越接触基金投资,也就越能发现,固化地使用以往经验来套用变化着的新市场,会给投资带来较大的局限。但若没有在一次次的经历与磨练中总结,建立长期固定有效的挑选考核标准,形成独到的选基持基方法论,那也始终只是“走一步看一步”,无法有质的改变。

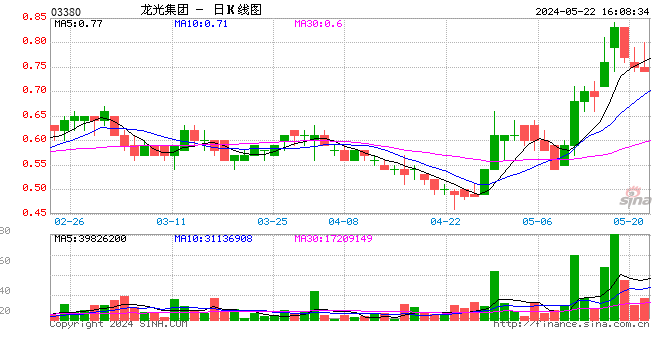

有不少基金经理都表达过这样一个观点:“净值就是生命线”。在此基础上,挑选、考核基金,去识别那些所谓的“好”与“不好”,去经历感受基金“生”与“死”的波动。那么当净值走到一个什么样的位置会被宣判“死亡”?这段“死亡”考察、等待期,多久合适?而市场上有没有那些“死过”却最终蓄能渡过,用看似坎坷的经历,远远跑赢那些追逐市场的选手?

想明白这些,或许才会真正解开持有基金背后的那些疑惑,也才能真正找到值得托付的那些基金。

在冬天里“死去”,在春天里“发芽”,最后成长为“参天大树”,这是我们所能看到的许多基金身上的故事。

大寒之后便是立春

早在2021年年初,就有不少基金经理提到了“降低收益预期”这件事,也有人打趣说道,现阶段持有基金的,需要对过“苦日子”有所准备。

回顾历史,不少基金都有经历过“苦日子”。

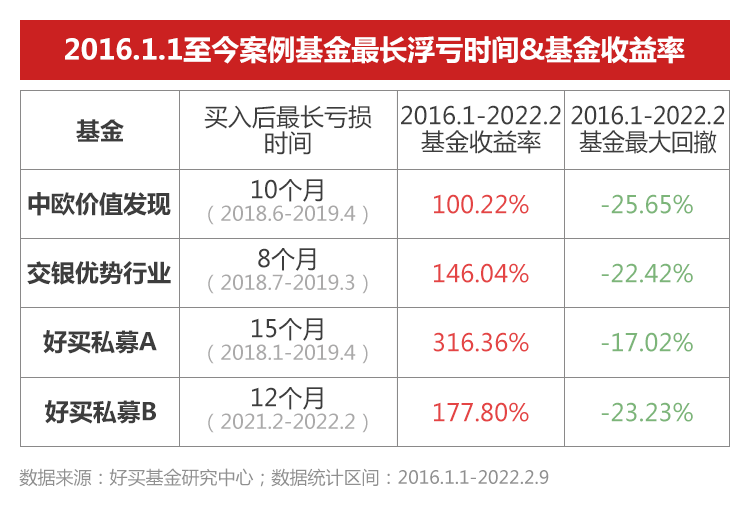

以中欧价值发现基金为例,2016年1月至2022年2月,投资者买入后最大回撤为25.65%,持有期间出现账户最长亏损10个月,也就是说会出现投了一年左右时间不赚钱的情况。同样,如果在2016年1月1日买入交银优势行业基金,截至2017年7月21日一年多时间里,这只基金仅赚了6.35%,同期沪深300收益率为7.48%,可见没有跑赢市场。但如果投资者拿住了基金,持有至今,又将是不同的体验。拉长时间来看,两只公募基金都取得了两位数的年化收益率,同时也相对做到了回撤控制。

私募基金同样也有过这样一段煎熬岁月。以好买私募A基金为例,2016年至今最长亏损时间长达15个月,而如果从开始持有至今,随着净值修复并接连创新高,基金收益率达316.36%,近三年同策略排名前15%。

由此可见,净值曲线在某些时段的“坑”,可能只是其长期业绩中的一个小波折。基金投资并非一帆风顺,不论是经济承压的大环境下整体业绩表现的波动,还是由于持仓风格不同而导致的基金间明显的业绩差异。

一种风格不可能一直处于强势之中。中欧瑞博将市场比喻为“春夏秋冬”。四季轮替,周而复始,均值回归则是市场长期最强的力量。市场共识从形成与瓦解,短期内的风格切换迅速且极端,在这过程中的“急跌”想必不少基金都逃不开。如果你总去追逐热门风格,在涨势最好的时候买入,在交投冷清的时候离去,那结果可想而知,长期回报可能落后于任何风格。

大寒之后便是立春。也正如趣时所写到的,常识背后蕴含着阴阳转换,否极泰来的朴素智慧。这些经历过长周期,经历过磨人的市场,相当于“死过几次”的基金,自然有了应对困难的经验,也有咬牙挺过的耐力。放现在,很多生来就一帆风顺的基金则未必能扛得住。

在高光时谨慎

在低谷时相拥

前段时间,大家对于凯西·伍德(Cathie Wood),也就是“木头姐”关注度较高。其所管理的ARK基金此前因投资特斯拉一战成名,2020年度收益率超过100%,规模也从一开始的不足20亿美金,迅速扩张到高点的280亿美金。而近期美股科技股的重挫,也使得ARK基金净值距离高点近乎“腰斩”。专注长期价值的伯克希尔哈撒韦,2020年至今的回报也已与ARK相当。

一、谨慎看待高光时刻

放眼国内,高点下跌甚至腰斩的基金也不在少数。对于投资者而言,买入的时间点,持有的时间区间,基金规模的扩张都可能是影响实际收益的重要因素。追寻最热的基金的人,通常也最容易被埋葬在最高点。

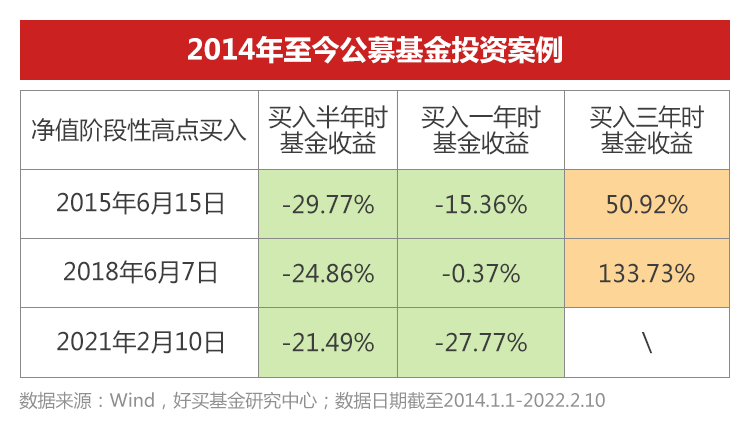

回顾过去以来有着极强赚钱效应的公募基金Y。分别统计在2014年以来的三个阶段性高点买入后的持有收益情况,可以看到,当基金净值阶段性新高时,是基金最赚钱的时候,而分别看买入半年、买入一年以及买入三年客户的真实盈利,高点后的半年到一年均处于亏损状态。其中2015年6月后的半年亏损达29.77%,而2021年高点买入后在满一年时也亏损27.77%。

而即使在高点前就已布局,也不一定能避开损失的局面。为了更好理解,不妨再看个例子。

投资者小A第一年买入100万元某基金,持有1年之后上涨30%,小A觉得基金表现不错因此追加了100万元,然而第2年收益并不理想,反而跌了15%。最终两年到期小A选择全部赎回卖出。

这时候不妨可以计算下小A的“基金之旅”实际收益是多少。第一年:本金100万*(1+30%),合计130万元第二年:账户(130万+100万)*(1-15%),账户余额为195.5万元总成本:200万元

两年下来小A基金实际收益为负,投资亏损45000元,这还不包括基金申购费及管理费。而反观该基金的表现,两年下来基金净值上涨10.5%,有着两位数的正收益。这也就是投资者常常遇到的——基金赚钱,投资者不赚钱的情况。

这两个例子,都并非想评判基金优秀与否,而是想展现,在市场的不同阶段,基金并非能确保获取绝对收益。查理·芒格也曾说过:“如果把我们最成功的10笔投资去掉,那我们就是一个笑话。”不少处于“高光时刻”的基金,在配置上比较极端,行业主题上极致暴露,那么也就意味着它的市场容错性会比较低,一旦市场风格生变,就容易“前军做后军”。

二、左侧思考,柳暗花明又一村

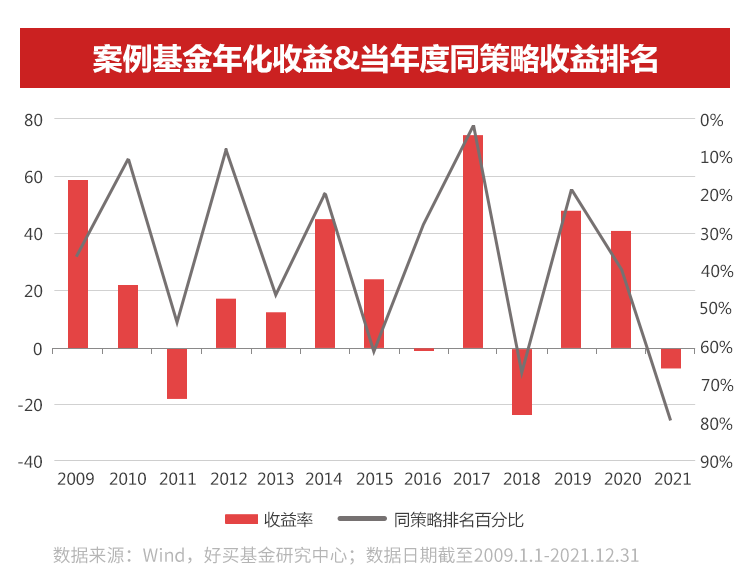

再以好买私募C这只基金为例,我们统计了从2009年至2021年基金的年化收益及当年度同策略收益排名。可以看到,年度策略排名整体呈现“M”字形规律,也就是说,当基金业绩在某些年份表现较差,业绩相对低迷,排名整体靠后,后面也大概率面临着一些机会。13年的数据不算特别长,但还是能引起我们的一些思考。

行到水穷处,坐看云起时。笔者所理解的基金投资,不是盯着上一年表现最好的基金,去押注冠军;也不是专挑上一年表现不如人意的,赌一个“翻转”。左侧思考与布局,是根据历史经验与投资,总结出的一套方法论,在基金比较有潜力、相对低迷的时候买入,以获取下一阶段更好的崛起时机。越低谷,越冷静,逆向思考,耐心等待。

同时,在基金市场日益壮大的今天,要想跑赢市场,寻找阿尔法,光靠不断地寻找新基金是行不通的。一样的模式,一样的策略,很难跑出不一样的净值曲线。除非是新策略的迭代,例如量化交易,又或是CTA基金。放弃业绩长、风格稳定、长期表现不错的基金,不断寻找知之甚少的新基金,是投资的大忌。

从研究的角度来说,所看好的基金公司、基金经理都应当在已掌握的信息基础上符合一致性(言行一致)、有效性(获取收益)、稳定性(方法稳定)的原则。而新基金可能面临调研跟踪的不够长久,业绩持续性上有待观察等需要时间去解答的问题。

均值回归,逆风前行

总结以上内容,实质主要是在讨论两个问题。

基金为何在冬天“死去”?

在过去的2020年,与各种“茅”相关的大盘成长股表现亮眼;2021年,与“专精特新”相关的小盘股表现突出。无论在A股还是海外市场,大盘与小盘,价值与成长风格周期都存在明显的轮动切换现象。在这过程中,我们看到了一些前几年表现不错的基金,近一年多来表现不佳,甚至在冬天里“死了几次”。

踩对市场风格时,确实对基金收益有大的帮助,但事实上,在风格周期的变化之下,不论是主观个股精选,中观轮动,价值成长或量化,业绩越长的基金,也越是不可能年年红,策略也无法做到年年与市场行情相匹配。同时,越是经历了长周期,经历过市场大风大浪的基金经理,越不会去轻易判断市场风格,投身于市场的短期博弈。

基金又何以在春天“发芽”?

2022年至今,风格似乎轮动到了一直被市场冷落的大盘价值股。许多强调安全边际和估值性价比的价值风格基金经理业绩持续走强,经历了长时间的逆风环境,又得以“重启”。短期的风格切换,长期的均值回归,也就是那些“死了几次”的基金,重新焕发生机的主要原因。

看过“峰与谷”,比过“老与新”,越发能体会到权益投资是一件长期的事。

投资者选择基金,是认可那些长期风格稳定,业绩表现不错的基金经理,经历过净值的低谷,也遇过市场的寒冬,在所有的“苦日子”之后,依旧能够笑看过往,砥砺向前;投资者持有基金,需要有无视基金短期波动的坚定,期待“好日子”,也需要短暂经历“苦日子”,因为这也是最后成长为“参天大树”的必经之路。

风险提示:投资有风险。基金的过往业绩并不预示其未来表现。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同,并自行承担投资基金的风险。高端合格投资者要求:符合中国证监会规定的私募证券投资基金的“合格投资者”条件。即:具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元。且个人金融资产不低于300万元或者最近三年个人年均收入不低于50万元。

重要声明:本文件中的信息基于已公开的信息、数据及尽调访谈等,好买基金或好买基金研究中心(以下简称“本公司”)对这些信息的及时性、准确性及完整性不做任何保证,也不保证所包含的信息不会发生变更。文件中的内容仅供参考,不代表任何确定性的判断。本文件及其内容均不构成投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。获得本文件的机构或个人据此做出投资决策,应自行承担投资风险。