2022年开端至今,行业轮动频繁、叠加国际形势的暗流与变局,不确定性萦绕下,市场震荡加剧。

这时候,手里不少基金净值回落,该如何面对?

市场波动,无非就像阴雨天

从上证综指、沪深300等指数过往10年累计2432个交易日来看,上涨与下跌的天数基本各占50%,这就像晴天和阴雨天的交替一样,再正常不过了。(数据来源:Wind,2012.2.28-2022.2.28)

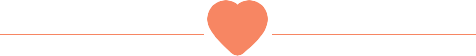

尽管市场免不了起伏波动,但在上证指数于3400点兜兜转转之间,偏债混合基金却已从中茁壮成长。更难能可贵的是,在这期间,偏债混合基金指数以明显更小的回撤赢得相比上证指数更高的收益率,其投资性价比突出。

3400点不变,偏债混合基金大不同

数据来源:Wind,截至2022.2.28。以上证指数收于3400-3500点为筛选标准,选取2015.3.16(3449点)、2017.11.7(3413点)、2020.7.8(3403点)三个代表性节点,2021年之后上证指数收于3400点较频繁,故不列示。结果仅供参考,不作为投资策略推荐和收益保证。历史业绩不代表未来表现,基金投资需谨慎。

对市场风险需有合理的预期,稳中求进

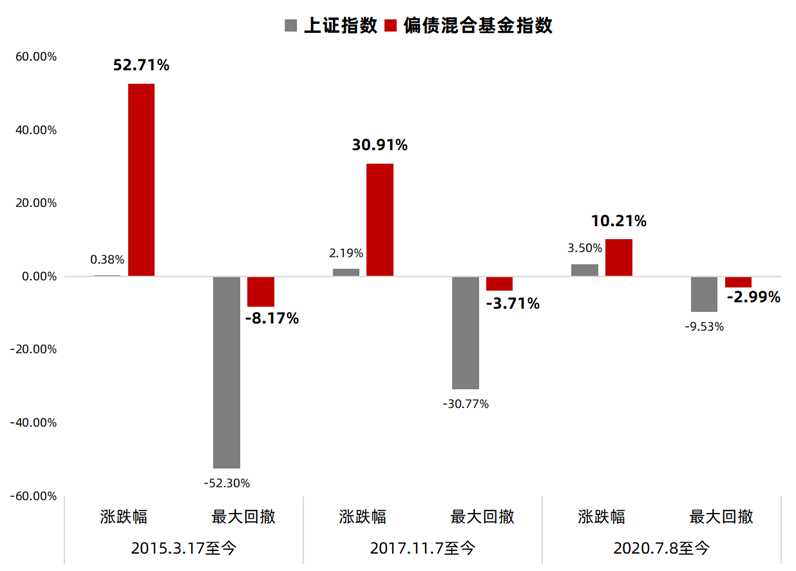

部分基金投资者可能在市场波动较大时产生心理落差,主要原因是未了解各类型基金的长期风险收益水平。如果一味参考2019、2020年基金丰收年的回报,就可能锚定了过高的心理预期、较弱的风险意识。

从近10个年度看,偏股混合基金指数的长期年化回报可达14.21%,但需承担近乎腰斩的最大回撤风险,即便在单个年度,也很大概率需要忍受-15%左右的回撤。

与此同时,作为“固收+”基金的代表指数,偏债混合基金指数、二级债基指数的年度最大回撤多数在-5%以内,拉长时间维度更是有望取得年化7%以上的可观回报。

近10个年度,各类基金指数收益率与最大回撤

数据来源:Wind,2012/1/1-2021/12/31,指数过往表现不预示未来,投资需谨慎

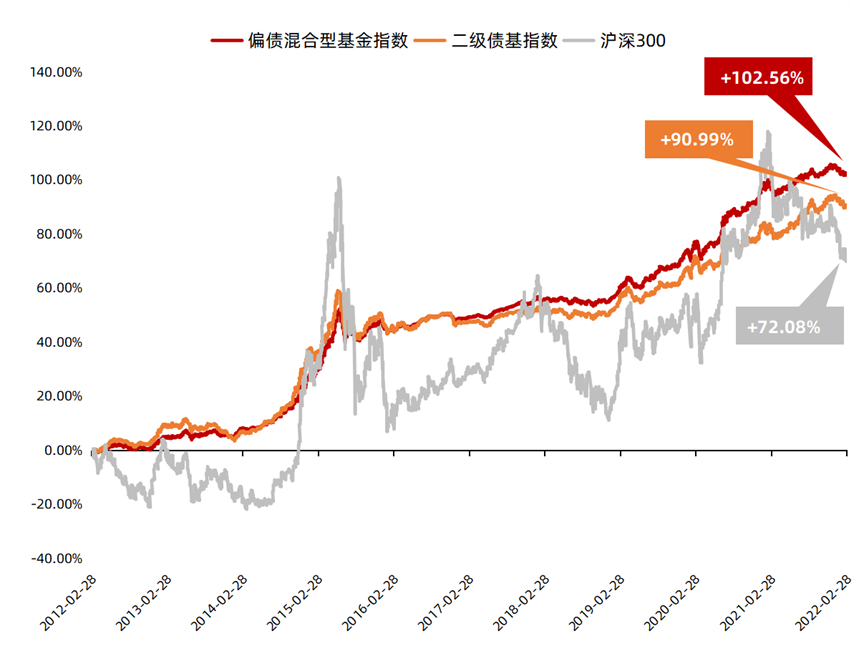

数据来源:Wind,2012/1/1-2021/12/31,指数过往表现不预示未来,投资需谨慎而相比于沪深300代表的权益市场,“固收+”基金整体上用“以债防守、以股进攻”的策略穿越市场震荡期,其成长曲线通常是稳中求进,持有体验更佳。

近10年,“固收+”策略代表指数累计收益率走势

数据来源:Wind,2012/2/28-2022/2/28,指数过往表现不预示未来,投资需谨慎

数据来源:Wind,2012/2/28-2022/2/28,指数过往表现不预示未来,投资需谨慎从过去十年来看,“固收+”策略代表指数的每一次回撤,都是长期上涨过程中的“下雨天”,而长期投资,才是战胜回撤的秘诀。就像生活,不会每一天都是晴天,但你不会担心没有放晴的那一天。

“固收+”策略既然长期有效,但好的“固收+”还需要精挑细选,长期稳健增值的“固收+”才是坚定持有的投资底气。

风险提示:本材料仅作为投资者教育用途,不构成任何投资建议或承诺。投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策,投资者据此做出的任何投资决定或投资行为,风险自担。安信基金对本材料提供的内容力求准确、完整和及时,但并不对其准确性、完整性和及时性做任何保证,亦不对使用该信息而引发或可能引发的损失承担任何责任。