2021年,长城华西银行营收、净利润分别同比下滑9.62%、9.47%。此外,该行拨备覆盖率、资本充足率等指标低于行业水平

《投资时报》研究员 方悦

2月中旬,长城华西银行股份有限公司(下称长城华西银行)披露了2022年度同业存单发行计划,显示该行2022年度申请发行同业存单180亿元。

据悉,该行2021年同业存单备案金额同样为180亿元。最终成功发行65期同业存单,实际发行量为112.8亿元。

引起《投资时报》研究员注意的是,此次发行计划还披露了长城华西银行2021年的业绩状况。

根据上述发行计划披露的数据计算,2021年长城华西银行营业收入、净利润分别同比下降9.62%、9.47%;净息差为1.77%,同比下降0.29个百分点。净息差承压,盈利能力下滑。

资产质量方面,截至2021年末,该行不良贷款率为2.07%,拨备覆盖率为130.82%,均不如行业水平。

公开资料显示,长城华西银行成立于1998年11月,前身为德阳银行,是一家由中国长城资产管理公司战略投资,依法设立的国有股份制商业银行。2016年9月,德阳银行正式更名为长城华西银行。

就经营业绩、资产质量等问题,《投资时报》向长城华西银行发送了沟通函,但截至发稿尚未收到回复。

营收净利双降

2月15日,一则《长城华西银行2022年度同业存单发行计划》的公告揭开了长城华西银行2021年全年业绩的面纱。

发行计划显示,长城华西银行2021年营收净利双降。其中营业收入为24.06亿元,同比下滑9.62%;净利润为3.25亿元,同比降低9.47%。此外,截至2021年末,该行净息差为1.77%,同比下降了0.29个百分点。

值得注意的是,该行净利润在去年下半年骤减。数据显示,长城华西银行2021年上半年实现净利润2.62亿元,而下半年仅获得0.63亿元的净利润,较上半年减少75.95%。从季度来看,2021年第一季度至第四季度,长城华西银行的净利润分别表现为1.21亿元、1.41亿元、0.46亿元、0.17亿元,可以看到该行下半年净利润呈明显的下降趋势。

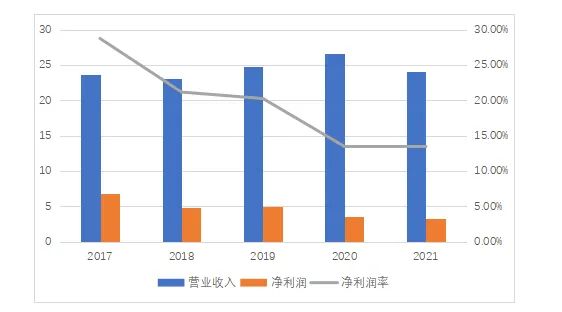

《投资时报》研究员通过梳理长城华西银行近几年年报发现,该行过去几年的业绩表现也并不突出,净利润整体呈波动下滑态势。具体来看,2017年—2021年,该行的净利润分别为6.83亿元、4.9亿元、5.04亿元、3.59亿元、3.25亿元;同比增长率分别为24.64%、-28.26%、2.86%、-28.91%、-9.47%,净利润在2020年、2021年连续两年下滑。

根据净利润及营业收入计算,长城华西银行2017年—2021年的净利润率依次为28.77%、21.20%、20.28%、13.47%、13.51%,整体呈下滑态势。可见,不论是从净利润的规模,还是从净利润率的表现均可看到,该行的盈利能力有所下降。

此外,该行的资产利润率水平正在逐年下行。发行计划显示,2019年—2021年,长城华西银行的资产利润率分别为0.48%、0.33%、0.27%,均低于0.6%的监管标准。

2017年—2021年长城华西银行的盈利表现(亿元、%)

数据来源:银行财报

数据来源:银行财报多项指标不及行业水平

除了盈利能力下降之外,长城华西银行多项指标不及行业水平。

资产质量方面, 据年报显示,2017年—2021年,该行的不良贷款率分别为1.98%、4.16%、3.95%、3.55%、2.07%,近三年来逐年走低,这对长城华西银行来说无疑是个好消息。

不过,据银保监会披露的数据显示,截至2021年末,全国商业银行的不良贷款率为1.73%,全国城商行的不良贷款率为1.90%。可见,长城华西银行的不良贷款率分别高于商业银行、城商行0.34个百分点和0.17个百分点。

此外,长城华西银行的拨备覆盖率在2016年达到302.33%之后,接下来的四年一路下滑,截至2021年小幅回升至130.82%。据2021年半年报显示,该行的拨备覆盖率标准值应≥140%,该行的拨备覆盖率低于监管红线。横向比较来看,2021年四季度末商业银行的拨备覆盖率为196.91%,城商行的拨备覆盖率为188.71%,长城华西银行的拨备覆盖率仍远远落后于行业水平,拨备水平有待进一步提升。

资本充足方面,截至2021年末,长城华西银行资本充足率为14.46%,高出2020年同期3.26个百分点。这主要得益于该行在2021年10月21日发行了规模为10亿元的二级资本债券,极大地补充了资本。虽然资本充足率水平有所回升,但仍然低于同期商业银行15.13%的水平。

值得一提的是,据年报披露,2018年末—2020年末,该行的资本充足率分别是14.65%、12.82%、11.20%,2019年末和2020年末分别同比下降1.83个百分点、1.62个百分点,均低于当年同期全国商业银行的水平。

2021年末长城华西银行部分监管指标对比

数据来源:银保监会官网及银行公告股民福利来了!送您十大金股!点击查看>>

数据来源:银保监会官网及银行公告股民福利来了!送您十大金股!点击查看>>