上证报中国证券网讯(记者 朱妍)去年的结构性市场,令一些押注新能源等热门赛道的基金赚得盆满钵满。然而,在今年开年以来的市场调整中,这类赛道基金遭遇了“滑铁卢”。光大保德信基金国际业务部总监詹佳表示,如今比较适合市场变化的或是核心资产策略的投资模式,即精选各行业的优秀公司进行投资。

采用核心资产投资策略

“交易拥挤的赛道容易出现泡沫,在市场风险偏好下降的压力下,要更注重估值和即期回报,再去‘拼赛道’就不合适了。”詹佳直言,他并非择时及行业型选手,主要精力用于精选长期优质个股。

在他看来,绝大部分“赛道式”投资存在一个问题,就是容易将赛道中大部分公司都投了。比如新能源赛道,除了领先的电池公司等,竞争格局差的公司也可能一起买入,这就意味着,组合中有一部分的资产在长期竞争上会存在问题。

“如今比较适合市场变化的可能是核心资产的投资策略,简而言之,即精选各行业的优秀公司进行投资。” 詹佳说。

最近三年,A股呈现较为极端的结构性行情,“核心资产”三大赛道食品饮料、生物医药、新能源强势崛起,获得了大幅超越市场的赛道贝塔收益。然而,随着估值高企与盈利成长的放缓,2021年下半年以来出现了较为明显的震荡下调。

詹佳认为,核心资产不会一成不变,每一阶段的核心资产都是紧跟经济发展的主流方向,现阶段最重要的政策导向是稳增长,后续促消费举措加速酝酿和出台,有望进一步提振消费需求。大消费领域具备政策边际利好的预期,部分细分行业有望逐步实现预期修复甚至反转。

他同时表示,稳增长逻辑下,不止于基建、低估值板块可关注,稳增长基调下更深入的指向是产业调结构和提质量,因此新兴产业的崛起和稳固是大势所驱,新的投资领域依然在积极涌现。

瞄准三大核心资产特征

“全球在流动性边际收紧的环境下,结构性机会将大于整体性机会,有更大增长潜力的板块将获得更高溢价。”詹佳表示2022年投资上,将更多从竞争力的角度来关注核心资产的投资机会。

在他看来,这种核心竞争力主要体现在研发创新能力、品牌影响力和独特的资源获取力上。基于此,未来的投资配置策略总结为三个方面:

首先是大消费升级,近些年来,国货品牌市占率逐渐增大,涉及面包括家电、运动服饰、奶粉、冰激凌等,投资价值正在提升。“以家电为例,在下乡政策上处于顺风口,受益于稳增长。另外,一些优秀的家电公司已经瞄准了生活品质的提升,定位于高端家居。总体看,家电行业中已经开始出现一些变化,配置价值凸显。”他说。

其次是先进制造,在本轮疫情中,中国出口连续两年高速增长,但先进制造领域供给还不够,仍有很大的扩张空间。中国享有双循环模式的优势,全球产业链重构过程中,中国已逐步从低附加值的终端消费品,走向高附加值中上游的机械、化工等品类。

最后是科技创新,他认为,无论是品牌消费还是先进制造,背后都离不开技术升级,是新旧动能转换的引擎。詹佳认为,在资本市场上,科创“小巨人”呈现管理先进、创新迭代能力强的特征,在细分领域具有竞争优势。相比已经被市场所充分预期的大市值优质资产,这些科创行业小巨人更具成长性。

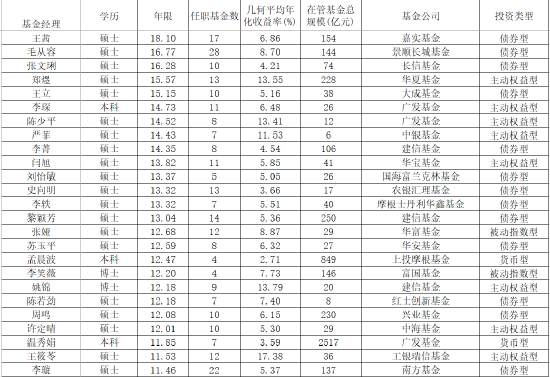

资料显示,詹佳具有14年股票投研经验,9年投资组合管理经验。银河证券数据显示,截至去年末,他管理的光大先进服务业近两年业绩全市场排名前9%、光大行业轮动近三年业绩全市场排名前11%。

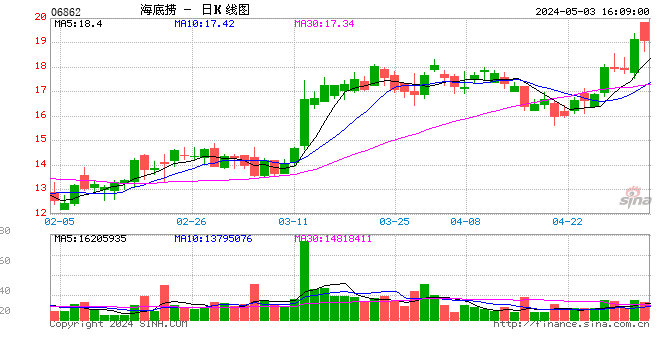

据悉,3月7日,拟由詹佳管理的光大保德信核心资产混合进入发售期。詹佳表示,该基金业将追求风险调整后收益,不只是追求收益排名。“新基金刚开始建仓时会相对谨慎,不过总体看市场不存在大的风险,当众人恐慌的时候反而会是较好的入场时点。”他说。