01 指数介绍

纳斯达克100指数(代码NDX.GI),旨在衡量100家最大的在美国纳斯达克上市非金融类公司的表现。该指数排除了金融类公司,以科技股为主,包括各大硬/软件、通信、零售、生物技术公司等,十分注重成长性,可作为投资者观察除金融行业以外的美国市场表现的参考指标。

该指数采用总市值加权方式,每季度进行指数再平衡,每年12月对指数进行审查。基期为1985年2月1日,基点为125。再平衡标准为:(1)单个最大市值指数股票的当前权重超过24%;(2)当前单个权重超过4.5%的股票相加后,指数“集体权重”超过48.0%;(3)其他确定有必要保持指数的完整性的特殊情形。截至2022年2月25日,纳斯达克100指数的有102只成份股,总市值为191386.31亿元,平均每只成份股市值为1876.34亿元。

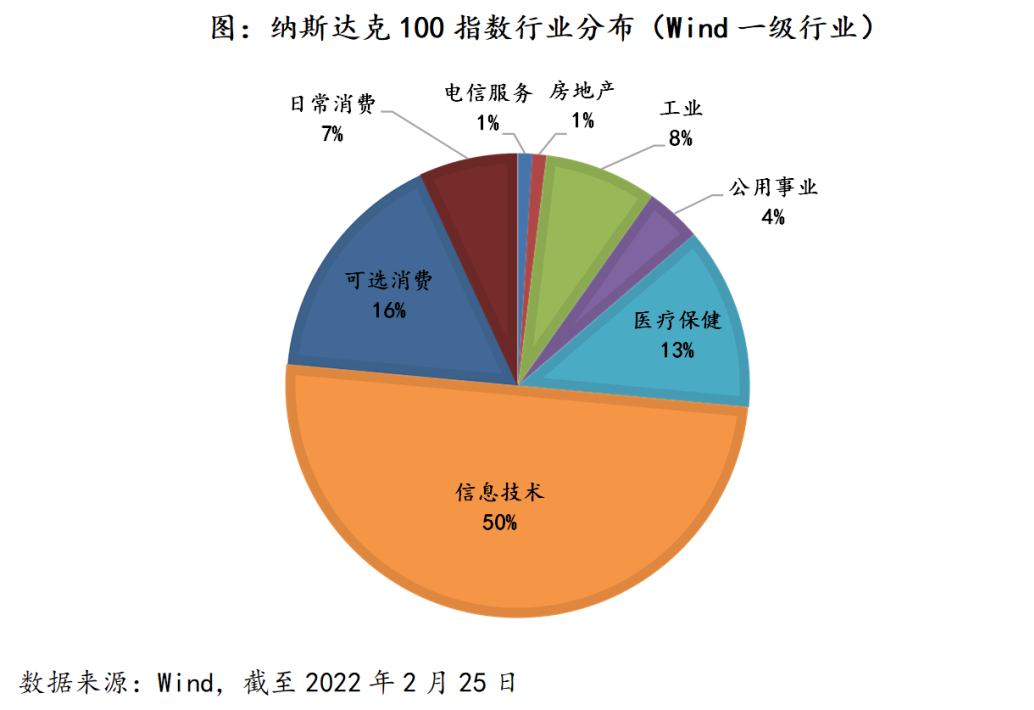

02 指数成份分布

根据Wind一级行业的标准分类,可以看出纳斯达克100指数的成份股行业主要集中于信息技术,占比达到50%,其次是可选消费和医疗保健,占比分别为16%和13%。这一行业分布状况可以反映出纳斯达克100指数的“硬科技”属性。

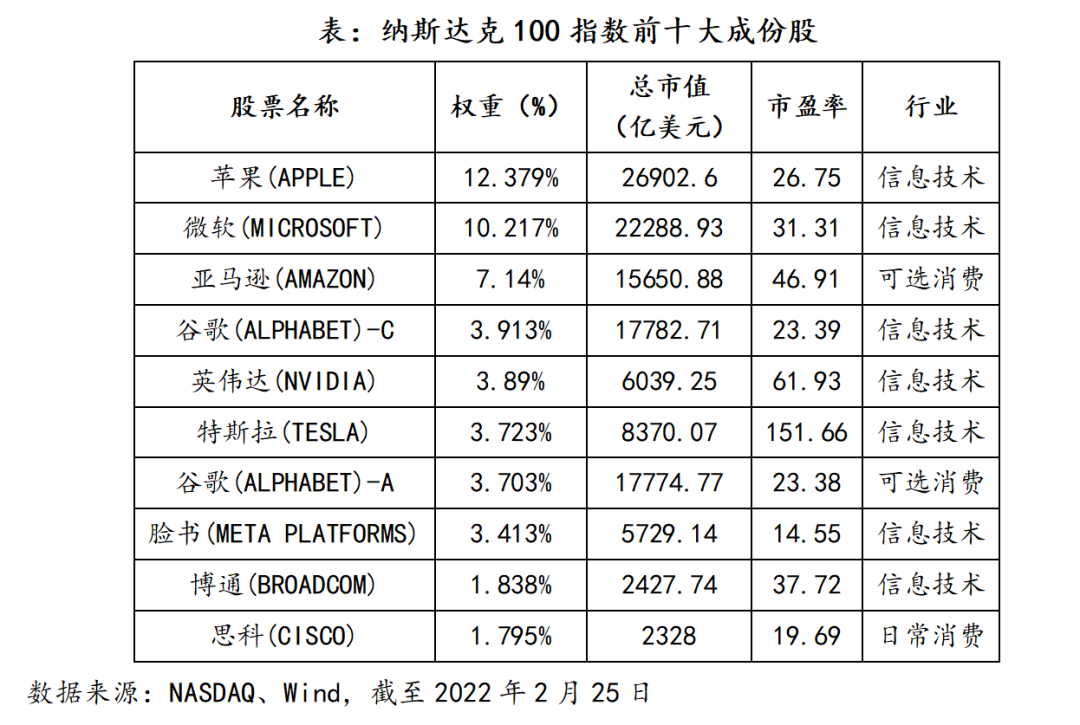

在所有成份股中,前十大成份股占比52.01%。其中,第一大权重股为苹果(AAPL.O),权重占比为12.38%。作为美国的一家高科技公司,苹果公司主要设计、生产和销售个人电脑、便携式数字音乐播放器和移动通信工具、各种相关软件、辅助设施、外围设备和网络产品等。2012年,苹果公司创下6235亿美元的市值记录,截至2014年6月,苹果公司已连续三年成为全球市值最大公司。 北京时间2022年1月4日凌晨2点45分左右,苹果公司股价达到182.88美元,市值第一次站上了三万亿美元的台阶,这不仅是全球首个3万亿市值,也相当于全球第五大经济体的GDP体量,仅次于美国、中国、日本及德国。而第二大权重股为微软(MSFT.O),占比为10.22%。作为一家基于美国的跨国电脑科技公司,微软公司是世界PC机软件开发的先导,比尔·盖茨是其创始人。公司最为著名和畅销的产品为Microsoft Windows操作系统和Microsoft Office系列软件,目前是全球最大的电脑软件提供商。第三大权重股为亚马逊(AMZN.O),占比为7.14%。亚马逊公司是全球商品品种最多的网上零售商和全球第3大互联网公司,也是网上最早开始经营电子商务的公司之一。

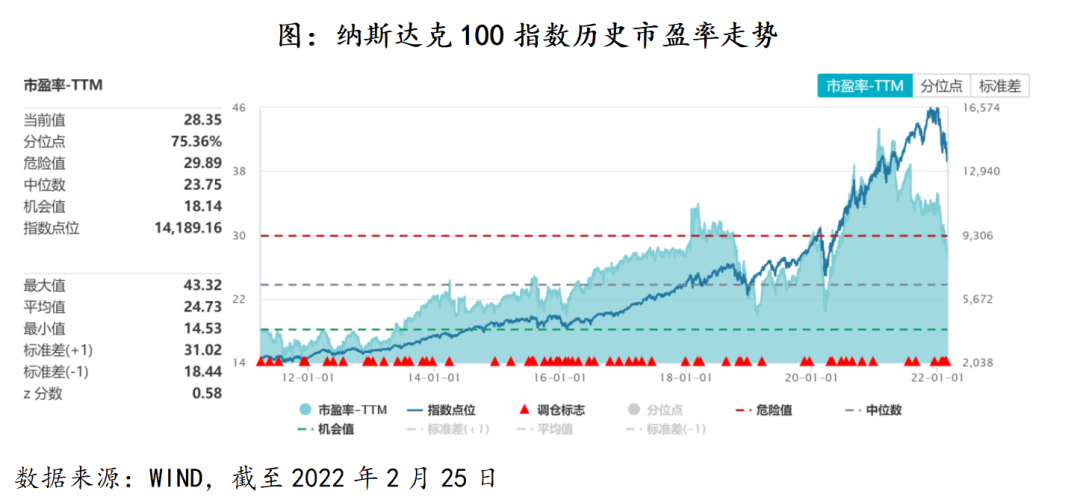

03 指数估值水平

截至2022年2月25日,纳斯达克100指数动态市盈率(TTM)为28.35倍,位于自上市以来75.36%的历史分位数,处于较高位水平。而从市盈率(TTM)走势可以看出,自2021年1月25日以来,市盈率正处于波动下降趋势,处于微笑曲线(U型曲线)的前端。倘若此时投资者已进场投资,需注意高位止盈;对于正在观望的投资者,可以考虑此时开始定投,经历持续扣款、平摊成本后,等待指数拉升,获取定投收益。

04 纳斯达克100指数定投效果

纳指100从基日上涨至今,指数点位从125点变为14189点(2022年2月25日),累计收益率达到11141.61%,年化波动率为26.78%,高收益与高波动并存。从历史走势图可以发现,在历次重大事件时期,纳指100呈现出先回调后上涨的趋势特征。

基金定投微笑曲线是一个先下跌后回升的过程,在这个过程中投资者会经历”开始投资亏损→收益→赎回收获”的阶段,同时会形成一条U形的投资曲线。这是一个先苦后甜的过程,其实也是一件值得微笑的事情,所以被称为微笑曲线。

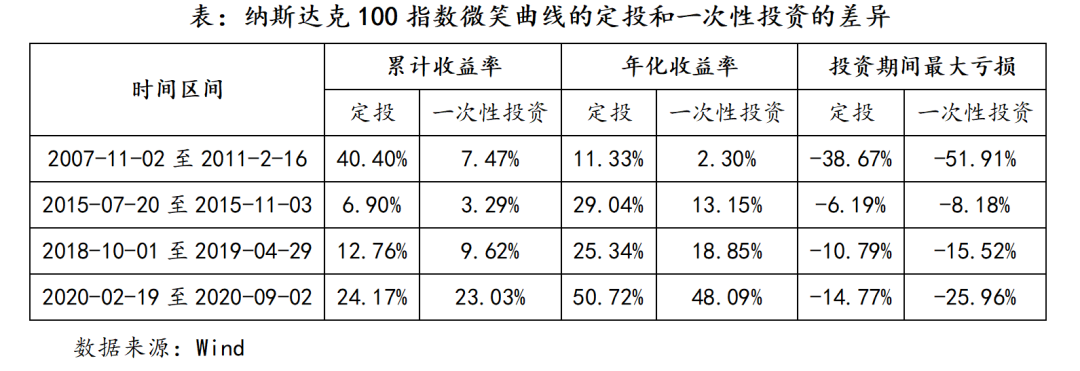

本文选取纳斯达克100指数遭遇重大冲击的四个时期的“微笑曲线”,进行定投效果分析。分别是2008年全球金融危机、2015年中国“汇改”、2018年第四季度美国经济预期恶化以及2020年新冠疫情冲击时期。定投规则如下:选取定投开始日的收盘价为基准价格,将其定为单位净值,后续交易均采取相对净值计算,每周最后一个交易日下单一笔定投,每次投资金额为500元。得到四个定投区间的投资效果如下:

可以发现,在四个时期的微笑曲线中,定投的累计收益率和年化收益率均高于一次性投资,并且在前两个微笑曲线中效果显著,定投的收益率分别达到一次性投资的5倍和2倍。但在第四个微笑曲线,即遭遇新冠疫情冲击时期,定投的收益率与一次性投资相差甚微。这是因为纳指100从2020年2月19日的9718.73点下跌至3月20日的6994.29点,后由于美联储开启一轮大规模救市措施,指数开始拉升,到2020年9月2日达到12420.54点。这一微笑曲线出现明显的单边上涨情形,因此定投的优势被大大削弱。从风险角度而言,定投的最大亏损均小于一次性投资。在收益率优势不明显的第四轮投资中,定投在投资期间最大亏损仅为一次性投资的一半左右。总体而言,定投在先下跌再上涨的市场情形下收益率更高,风险更低,是更具优势的投资方式。

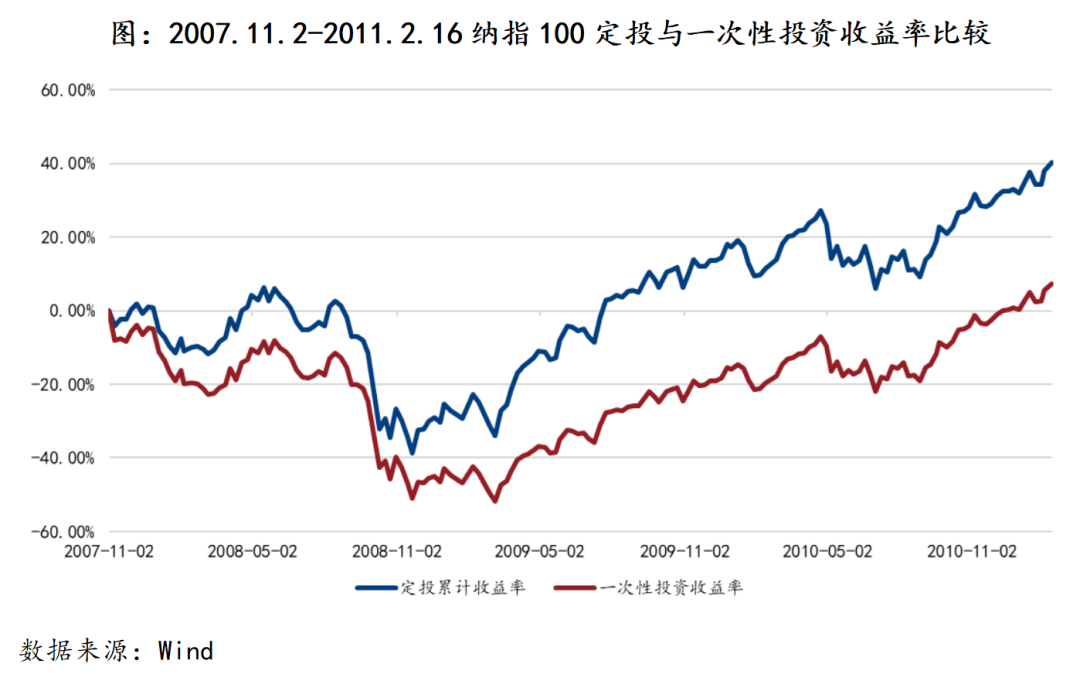

具体而言,以第一个微笑曲线(2008全球金融危机事件)为例,通过观察定投和一次性投资的收益率曲线可以发现,二者走势基本一致,但定投的累计收益率曲线在投资期间任何时点均高于一次性投资。

05 纳斯达克100指数当前投资价值凸显

纳斯达克100指数作为“三高”指数,具备高波动、高成长、高景气度的特征,是定投的优质标的。我们通过利用历史数据进行定投策略的回测时也得出了令人满意的结果。虽然历史收益并不能代表未来,但从历史数据中我们可以发现规律,并将有价值的投资策略和投资理念应用于未来。

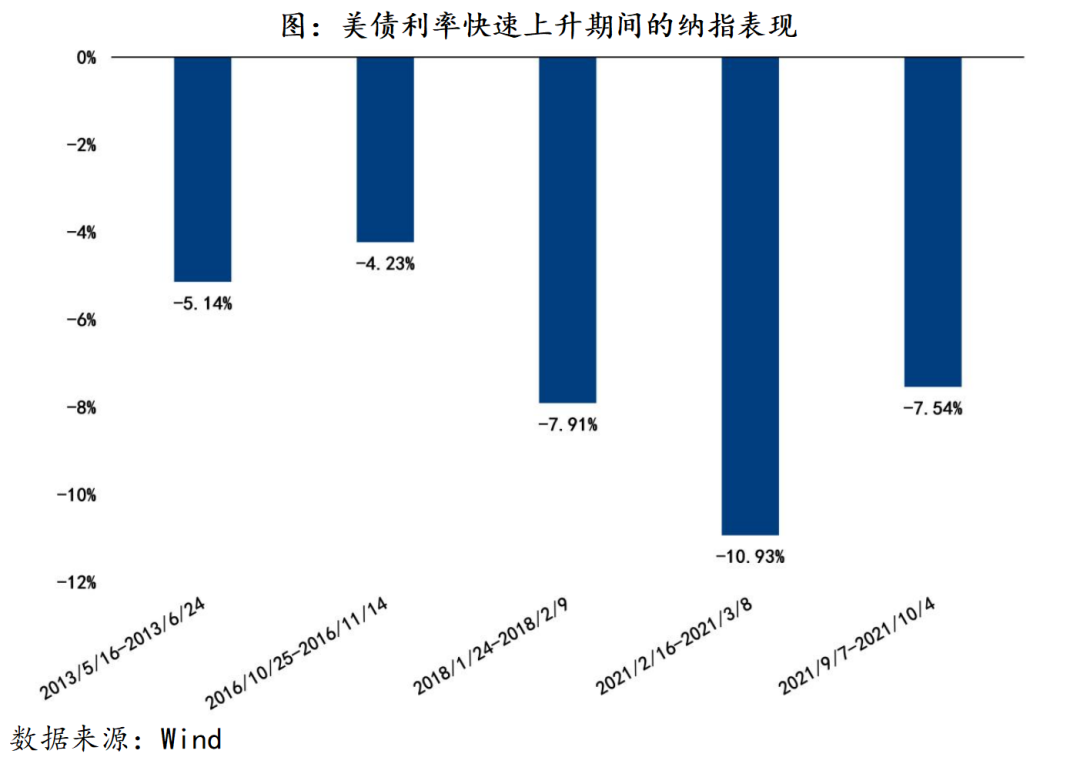

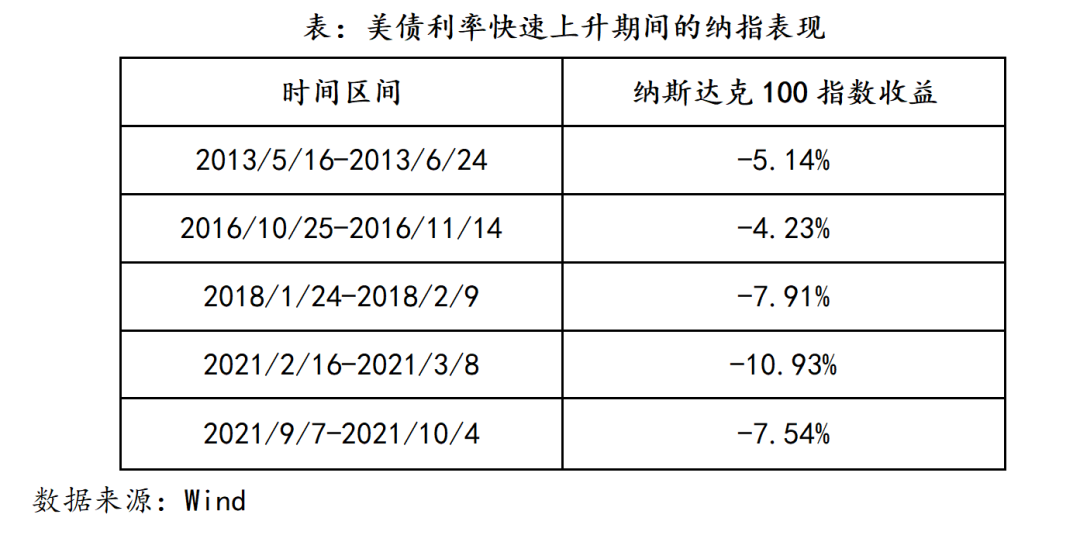

美国东部时间3月2日,美联储临时主席鲍威尔在出席国会众议院金融服务委员会听证会时表示,在美国经济持续复苏和通货膨胀高企的大背景下,美联储于3月开始加息是合适的,并提议加息25个基点。通过观察2013年以来的美联储紧缩周期中纳斯达克100指数的表现,我们可以发现,当美债利率上行过快的时候,美股往往会有一轮调整,但调整幅度有限,最多不超过11%。

因此,位于当下美联储加息节点,定投纳斯达克100指数的价值和前景凸显。在美联储逐步加息过程中,纳指100受此影响可能会经历回调。我们可以通过在低位定投,逢低加仓,以此摊薄成本,只要穿越有限的回调幅度,当市场回升时,就能逐步获利,且获得相较于一次性投资更高的收益。

免责声明:投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。本文资料中的信息或所表述意见不构成推荐、要约、要约邀请,也不构成对任何人的投资建议。市场有风险,投资需客观冷静,量力而为。基金、理财产品过往业绩不代表其未来表现,不等于基金、理财产品实际收益,投资须谨慎。