来源:红刊财经

2021年末,广东汇成真空科技股份有限公司(以下简称“汇成真空”)发布招股书,拟登录创业板,东莞证券股份有限公司为汇成真空此次IPO的保荐机构。

汇成真空的主要产品为真空镀膜设备,主要应用于消费电子、其他消费品、工业品和科研院所等,该公司同时销售相应配件及耗材,并对客户提供相应技术服务。报告期内,其销售真空镀膜设备的收入占公司主营业务收入近八成,然而,其产品与相关下游行业的扩产、设备更新节奏息息相关,而市场需求并不稳定,因此,虽然背靠“果链”、比亚迪等知名公司,汇成真空的业绩增长仍存在波动。

与此同时,由于自身经营“造血”能力不足,资金压力较大,汇成真空进行了大量外部融资。然而,引进投资人过程中,公司实控人多次与投资人签署对赌协议,且多次对赌失败,为此付出了不小代价,不过其对赌协议的清理情况仍然存在疑点。

背靠“果链”

业绩仍不稳定

对于下游客户来讲,汇成真空的主营产品真空镀膜设备多是作为固定资产进行采购的,因此,相关产品的需求往往与客户产能扩张及设备更新周期息息相关。在其下游客户中,消费电子产品更新换代较快,对生产设备存在较稳定的需求,因而在报告期内,其前五名客户中,仅捷普、富士康、苹果公司等“果链”公司和比亚迪为老面孔。

但即使是上述老客户,需求也并非十分稳定,招股书显示,2018年,苹果、富士康分别为该公司的第一大、第二大客户,其年内对捷普、富士康、苹果公司等“果链”公司的销售额合计为2.03亿元,占当期主营业务收入的62.18%。

但好景不长,2019年,因苹果公司年内手机销量不及预期,以及新一代手机工艺变更幅度有限,导致相关设备订单量下滑,因此,汇成真空对上述公司的销售额一度降至3687.69万元,营收占比下滑到12.48%。其对苹果及“果链”公司销售收入的较大波动,导致其2019年的总体营业收入和净利润分别仅为2.95亿元和2098.31万元,分别同比下滑9.47%和9.62%。

2020年及2021年上半年,汇成真空对上述几家“果链”相关公司的销售额合计分别为9968.7万元和 5686.77 万元,占主营业务收入的比例为25.41%和23.36%,这部分收入仍然占据较大比重。另外,其2021年上半年新增的第二大客户浙江日久新材料科技有限公司,为日久光电子公司,该公司生产的ITO导电膜也主要用于手机、平板电脑等产品,当期,汇成真空对该公司实现的销售额为2927.79万元,占营业收入的12.03%。也就是说,汇成真空收入在很大程度上仍然深受下游智能手机市场的影响。

然而,研究机构Strategy Analytics的数据显示,2021年全球智能手机出货量为13.58亿部,虽在2020年出货量大幅下降的基础上同比增长5%,但仍与2016年14.7亿部的出货量高峰相差甚远。且近年来,芯片短缺、疫情等因素持续扰动智能手机市场,相关公司业绩不稳定性有所上升。就拿其新增大客户母公司日久光电来说,因下游市场波动,2021年前三季度,营业收入、净利润均出现同比下降,而这一旦影响到其投资节奏,汇成真空很可能会间接受到影响。

另外,《红周刊》记者注意到,2018年-2020年,比亚迪均在汇成真空的前五大客户中,汇成真空对其销售额分别为972.69万元、5952.24万元和5196.09万元,分别占营业收入的2.98%、20.15%和13.24%,令人意外的是,2021年上半年,比亚迪悄然消失在了公司的前五大客户名单中。大客户的消失,对公司无疑会有不小的影响,结合其产品属性分析,其相关产品设备迭代周期相对较长、工艺变革较慢,采购设备后短期内再次购买意愿较低,因此汇成真空想要持续稳定发展,仍需要加大营销投入,不断开拓新的大客户,而这恐怕也并非易事。

多次对赌失败

对赌协议是否彻底清理存疑

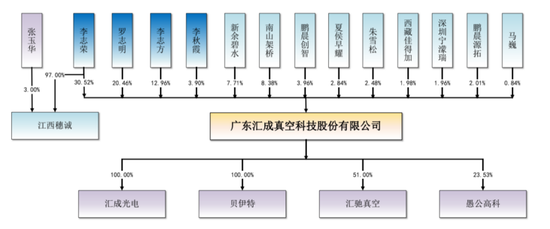

汇成真空的实际控制人为罗志明、李志荣、李志方、李秋霞,截至招股说明书签署日,四人合计直接及间接持有汇成真空72.12%的股份。在引入投资者的过程中,上述实控人曾三次与投资人签订对赌协议。

附图:汇成真空股权结构(截至招股书签署日)

根据招股书,2017年2月,汇成有限(汇成真空前身)第三次增资时,李志荣、罗志明、李志方、李秋霞、新余碧水与鹏晨创智、朱雪松、西藏佳得加、夏侯早耀、深圳宁濛瑞签订对赌协议,对赌协议中作出2017年度应实现净利润(扣除非经常性损益前后孰低者)不低于3750万元、2018年度实现的净利润(同上)不低于4100万元的业绩承诺,若未完成业绩承诺,则需对鹏晨创智、朱雪松、西藏佳得加、夏侯早耀、深圳宁濛瑞进行现金补偿。且双方约定若4年内汇成有限未成功上市或未满足业绩承诺的50%,李志荣等人应承担回购义务。

随后,2018年12月,汇成有限进行第四次增资时,罗志明、李志荣作为丙方,与甲方南山架桥、鹏晨源拓、夏侯早耀、深圳宁濛瑞,丁方李志方、李秋霞、新余碧水、鹏晨创智、朱雪松、西藏佳得加签署《投资协议》,约定对赌条款。同日,南山架桥、鹏晨源拓、夏侯早耀、深圳宁濛瑞作为甲方与乙方罗志明、李志荣,丙方李志方、李秋霞、新余碧水、鹏晨创智、朱雪松、西藏佳得加签署《<投资协议>之补充协议》,约定补充详细对赌条款。

根据约定,若汇成有限在2021年6月30日前未成功递交上市申报,则投资人有权要求罗志明、李志荣及两人促使公司其他股东一起向第三方转让其所持全部或部分股权。且相关业绩承诺再度升级,汇成有限2018年、2019年、2020年应实现年度税后净利润不少于5000万元、6500万元和8000万元。若三年内实际实现平均净利润低于平均业绩承诺的83%,则罗志明、李志荣通过现金、股权或赎回的方式对投资人进行补偿,且各方达成一致后,可由罗志明、李志荣对投资人所持有股权进行回购。

2020年12月28日,李志荣与马巍签订股权转让合同,并做出与上文一致的业绩承诺,若其三年内实现平均净利润低于三年平均业绩承诺的83%,则李志荣需对马巍进行现金补偿;若2021年6月30日未成功递交上市申请,则马巍有权要求李志荣回购其持有的全部股权。

2020年,或是为满足上市规范需要,汇成真空一度与相关方解除了第一次、第二次对赌协议,并承诺已履行条款终止并不再恢复,但是汇成真空2019年业绩表现不佳,2020年推迟了上市计划,相关投资人再度通过签订协议方式,约定恢复其原定权力。

2021年12月28日,创业板受理了汇成真空的IPO申请,而纵观其2018年-2020年的业绩表现,其净利润分别为2321.53万元、2098.31万元、5136.47万元,与业绩承诺约定的金额相差甚远,也就是说,其相关对赌均宣告失败。2021年8月17日,李志荣、罗志明、李志方分别以1元/股的价格将其持有的121.44万股、81.40万股股权、51.55万股转让给夏侯早耀、朱雪松、西藏佳得加、鹏晨创智、南山架桥、鹏晨源拓、马巍和深圳宁濛瑞。

对赌失败后,汇成真空的实控人虽然也付出了一些代价,但根据其披露的对赌协议条款,对赌方的权利远不止于其当前的股份补偿,因其IPO受理时间晚于协议约定时间,其首次、第三次对赌中均触发了股权回购条款,而第二次对赌中还触发了强制出售条款。这些条款对公司影响巨大,其具体解决方案仍需公司解释清楚。

值得注意的是,根据汇成真空披露的信息,其首次对赌的解除协议签订于2020年7月21日,2020年9月1日,便又签署了恢复协议。此外,其2020年12月8日当天,还曾同时签订了一份对赌《解除协议》和一份《恢复协议》。这诸多行为难免让人怀疑,其是否真的彻底清理了对赌协议,其清理对赌协议的背后,是否存在其他“抽屉协议”?要知道的是,对赌协议也是交易所发审会关注的重点问题之一,一旦其对赌协议清理不彻底,恐怕会对其IPO进程产生不良影响。

资金链趋紧 偿债能力差

那么,汇成真空为什么不惜以高昂代价作出业绩对赌,也要多次引入外部投资人呢?究其原因,或许与其较为紧张的资金链有关,这一点从其相关财务指标可见一斑。

招股书显示,2018年-2021年上半年,汇成真空的流动比率分别为1.58倍、1.46倍、1.4倍和1.44倍,同行可比公司均值分别为1.75倍、2.07倍、1.78倍和1.96倍;速动比率分别为0.99倍、0.78倍、0.83倍和0.68倍,行业均值为1.13倍、1.45倍、1.22倍和1.3倍。其流动比率、速动比率均低于同行业可比上市公司的均值。而报告期内,该公司的资产负债率(母公司)分别为54.52%、52.89%、58.03%和61.5%,均高于行业均值。这意味着其偿债能力不及行业公司平均水平,因此其资金链趋紧。

附表:同行业公司部分财务指标对比情况表

观察其现金流表现,缺乏足够的经营性现金流入或为其资金链较为紧张的重要原因。招股书显示,2018年-2021年上半年,汇成真空经营活动产生的现金流量净额分别为1.78亿元、-1.18亿元、882.79万元和-2840.09万元,可见,报告期内,公司经营性现金流整体呈现大幅下降趋势,甚至一度曾为负值。

很多企业在经营过程中,主营业务“造血”的能力不足,无法创造更多的现金,然而,企业又处于发展期,需要大量资金的投入,为了筹措资金,维系企业运营,便不惜签署对赌协议,不断引入资本。从汇成真空的状况来看,似乎也存在类似情况,而这为其清理对赌协议增添了不小的难度。

(文中提及个股仅为举例分析,不做买卖建议。)

股民福利来了!送您十大金股!点击查看>>