分析师:张锦 执业证书编号:S0890521080001

◎投资要点:

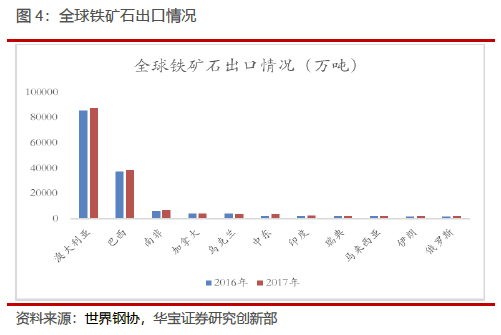

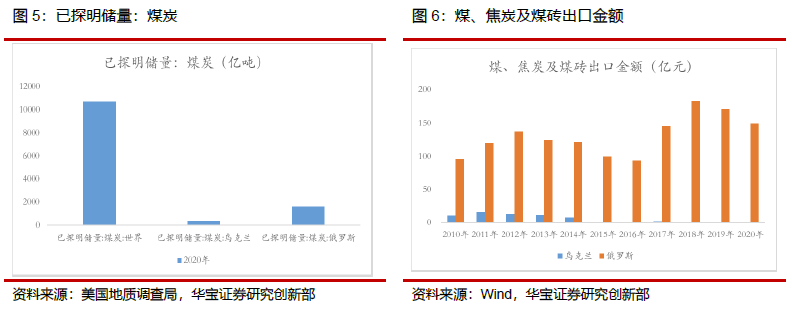

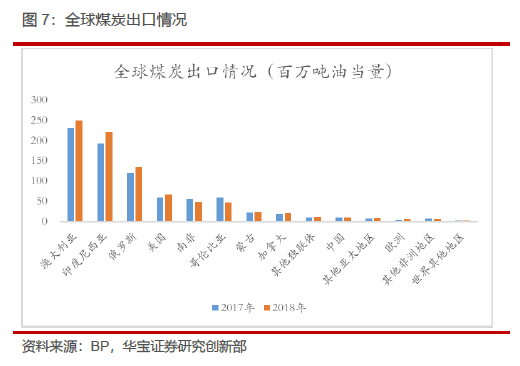

◆乌克兰和俄罗斯是全球黑色商品的重要供给国;乌克兰铁矿石含铁储量为23亿吨,占全球2.7%;俄罗斯铁矿石含铁储量为140亿吨,占全球16.5%。但两国铁矿石出口在全球贸易占比较低分别在2.28%和1.28%。乌克兰已探明煤炭储量为343.75亿吨,占全球3.2%。俄罗斯已探明煤炭储量为1622亿吨,占全球15.1%。俄罗斯是全球重要的煤炭出口国,2020年出口金额达149亿美元;乌克兰煤炭出口量少。

◆乌克兰钢铁出口依赖度高,出口占钢铁产量比重约74.3%,其中欧盟是重要出口区域;我国从乌克兰球团进口规模大,2021年进口387.6万吨,占比17.2%。俄罗斯钢铁出口规模大,2015-2019年,俄罗斯年度钢铁出口量在2300-2800万吨;我国从俄罗斯进口动力煤和炼焦煤规模和比重提升,且炼焦煤进口占比较高。

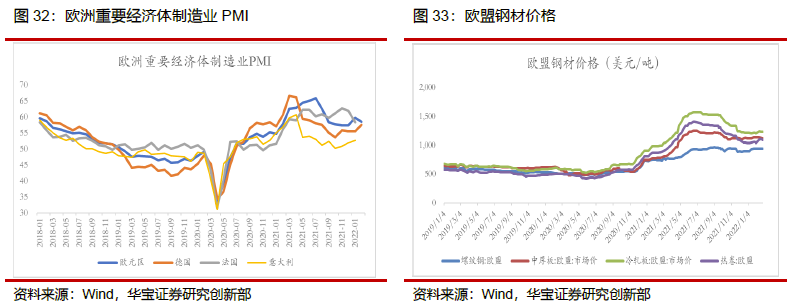

◆钢材供需海外趋紧、国内钢价间接或有支撑。欧盟是乌克兰和俄罗斯钢铁产品出口的重要目的地;2021年7月以来,欧盟钢价有大幅回落,目前欧盟经济体的制造业PMI指数处在高位,俄乌冲突对乌克兰钢企生产贸易有较大影响,金融制裁对俄罗斯与欧洲出口贸易有冲击;俄乌两国钢材出口的受阻,将推动海外、尤其是欧盟地区钢材供需的趋紧;受此影响,欧盟钢价或有回升。考虑到目前国内螺纹钢、中厚板、热轧板、冷轧板与欧盟存在183美元/吨、314美元/吨、357美元/吨、319美元/吨的价差,内外价差或将加大,对国内钢价将有很好支撑。

◆我国从俄罗斯进口的动力煤和炼焦煤规模和占比或将延续上升态势。中俄贸易可以采用人民币结算,绕过SWIFT系统,贸易渠道的直接影响有限;欧美金融制裁导致俄罗斯与欧洲国家间的黑色系产品出口受阻,或将间接驱动俄罗斯黑色系产品出口转向中国;我国从俄罗斯进口的动力煤和炼焦煤规模和占比或将延续上升态势,对下游钢企原料成本或有一定缓解。

◆投资建议:目前国内钢铁市场供需两端整体仍然偏弱,但下游部分行业需求(基建)景气度边际改善;原材料端铁矿价格进入偏弱态势,行业进入新周期(控碳+超低排放+兼并重组+不鼓励出口),竞争格局改善,供给调整能力增强。建议配置两类公司:关注下游基建投资边际改善,带来管材和建材类需求回升,相关受益公司。考虑到钢铁板块目前估值偏低,建议关注长期分红水平较高的上市公司。

风险提示:国内基建投资稳增长低于预期,对管材及其他钢材需求少。内循环发展格局下,汽车等耐用消费品消费低于预期,汽车用钢需求疲软。

1. 俄乌冲突升级,乌克兰进入战时状态,俄罗斯被金融制裁

2022年2月以来俄乌冲突逐步升级。2月21日晚,俄罗斯总统普京签署命令,承认乌克兰东部的“顿涅茨克人民共和国”和“卢甘斯克人民共和国”。2月23日乌克兰议会批准在全国实施紧急状态 。2月22日至23日,美国、欧洲、日本、澳大利亚等国家和地区相继宣布对俄制裁措施,回应此前俄罗斯承认乌克兰东部地区顿涅茨克和卢甘斯克“独立”的决定,制裁措施主要集中在金融体系、北溪2号、技术出口、相关个人制裁等方面。2月24日俄罗斯总统普京已决定在顿巴斯地区进行特别军事行动,乌克兰管理部门宣布关闭全国领空;乌克兰总统泽连斯基表示,乌克兰全境将进入战时状态。2月24日乌克兰宣布与俄罗斯断交。北京时间2月27日欧盟、英国、美国、加拿大等国达成一致将把部分俄罗斯银行从环球银行金融电信协会(SWIFT)中剔除。根据新浪新闻统计2月27日发布俄军对乌克兰实施多点军事打击;乌克兰多地能源、电力、物流终端,生产生活受到影响。

2. 乌克兰和俄罗斯是全球黑色商品的重要供给国

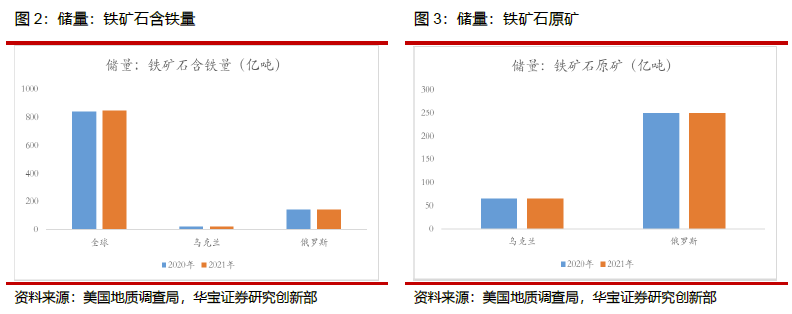

根据美国地质调查局发布的数据,截止2021年乌克兰铁矿石含铁储量为23亿吨,占全球比重为2.7%,铁矿原矿储量为65亿吨,推算乌克兰铁矿平均品位为35.4%。截止2021年俄罗斯铁矿石含铁储量为140亿吨,占全球比重16.5%,铁矿原矿储量为250亿吨,推算俄罗斯铁矿平均品位为56%。

乌克兰和俄罗斯均是铁矿出口国,但在全球铁矿贸易市场占比较低。根据世界钢协发布的数据,乌克兰出口铁矿石3741万吨,俄罗斯出口2104万吨,占比分别是2.28%、1.28%。

根据美国地质调查局发布的数据,截止2020年乌克兰已探明煤炭储量为343.75亿吨,占全球比重为3.2%。俄罗斯已探明煤炭储量为1622亿吨,占全球比重15.1%。

俄罗斯是全球重要的煤炭出口国,乌克兰煤炭出口量少。其中2020年乌克兰煤、焦炭及煤砖出口金额为0.1亿美元,俄罗斯煤、焦炭及煤砖出口金额为149亿美元。根据BP统计数据,2018年俄罗斯煤炭出口量为1.36亿吨油当量,占比15.86%,位居全球第三。

3. 乌克兰钢铁出口依赖度高,我国从乌克兰球团进口规模大

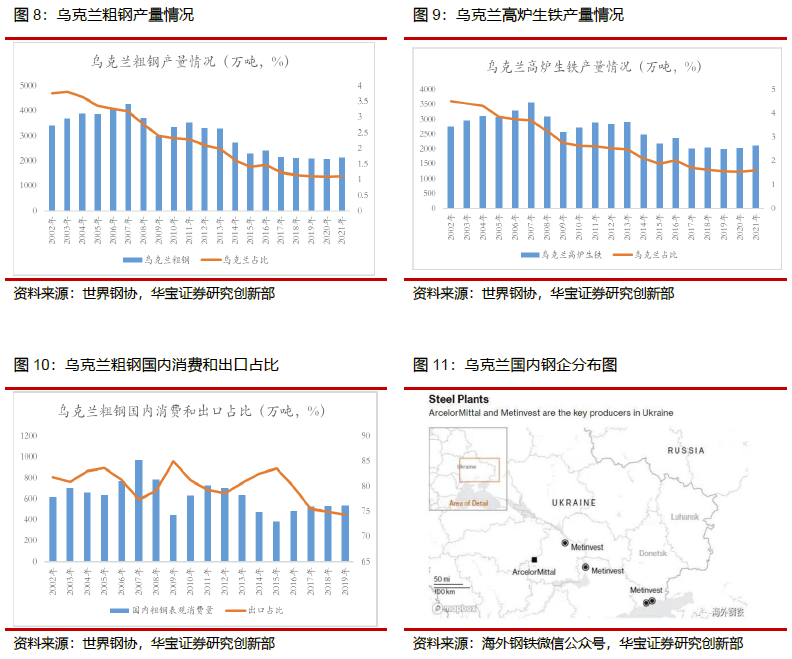

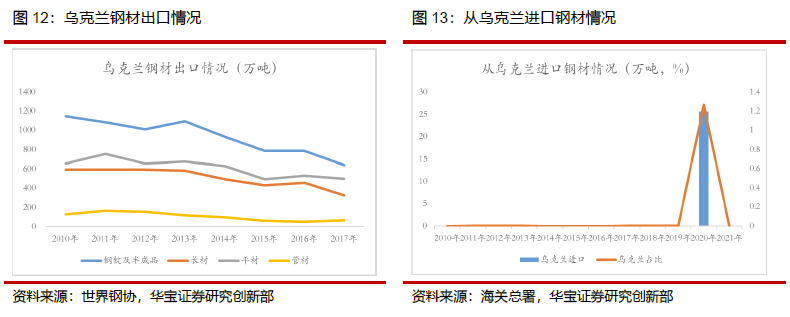

根据乌克兰炼钢工业协会UKRFelightprom的数据,2021年乌克兰粗钢产量增长3.6%,至2140万吨;生铁产量增长3.6%,至2120万吨;轧钢产量增长3.5%,至1910万吨;钢管产量下降15%,至98万吨。

08金融危机以来,乌克兰钢铁产量持续下降,但近年产量相对稳定,在2100万吨左右,占全球比重在1%左右。近年生铁产量小幅增加,2021年占全球比重为1.61%。

乌克兰主要钢铁生产商包括Metinvest BV、安米Kryvyi Rih,Metinvest在乌克兰东部的工业中心地带设有工厂,包括在第聂伯河旁的工厂,以及在马里乌波尔的两家大型工厂。安米拥有乌克兰最大的钢铁厂,位于乌克兰中部城市(Kryvyi Rih)。根据海外钢铁微信公众号报道:Metinvest 和安米表示,由于铁路货运服务暂停和几个港口关闭,他们正在大幅减少钢铁产量。

乌克兰钢铁业对出口依赖度高;根据世界钢协披露的数据,2019年乌克兰粗钢表观消费量536万吨,其中出口占钢铁产量比重约74.3%,国内钢铁对出口依赖度高。

钢坯是乌克兰出口的第一大钢铁品种;根据世界钢协披露的数据,乌克兰出口的钢铁品种中,钢坯占比42%,长材占比21%,扁平材占比33%,管材占比4%。

乌克兰钢坯出口主要目的地为欧盟国家,其中意大利常年占其出口总量超过80%,其板材出口的主要目的地为土耳其、约占其总量25-35%。成品材出口中超过半数的螺纹钢出口目的地为俄罗斯。

我国出口乌克兰钢材和进口钢坯规模较小,进口几乎没有;近年来我国向乌克兰出口钢材25-30万吨左右,2021年出口27万吨,占我国出口的比重0.41%。除去2020年受疫情海外需求大幅减少后,我国从乌克兰进口25.7万吨外,其他年份进口钢材小于0.1万吨。2021年我国从乌克兰进口钢坯27.8万吨,占比2%。

我国从乌克兰进口球团规模占比较大,进口铁矿粉规模占比较小。2021年我国从乌克兰进口球团387.6,占我国进口的比重为17.2%,2017年球团进口占比稳步回升。2021年我国从乌克兰进口铁矿粉1356万吨,占比1.23%,2018年铁矿进口稳步回升,但铁矿粉进口规模占比较小。

4. 俄罗斯出口钢铁规模大,我国从俄罗斯进口煤炭规模大、比重持续提升

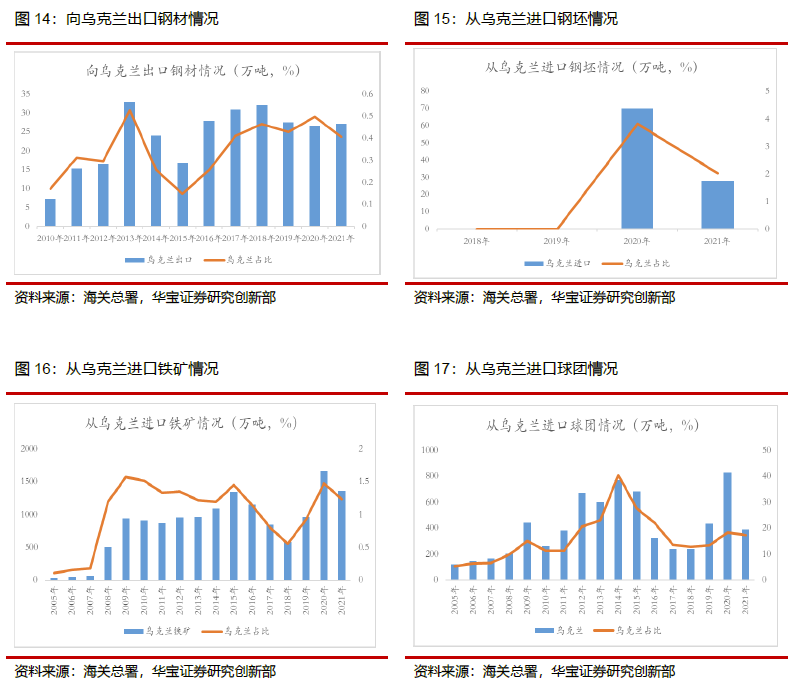

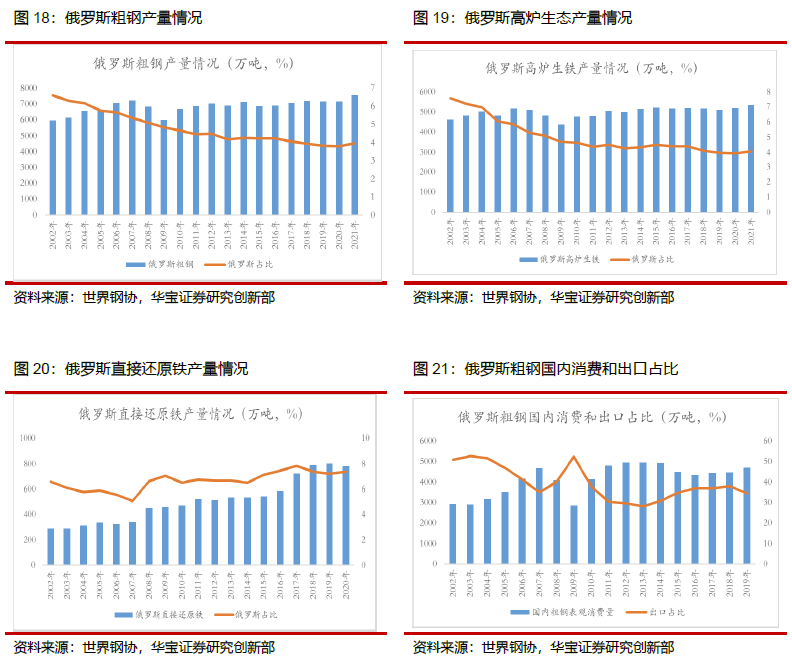

2021年俄罗斯粗钢产量7558万吨,同比5.53%,占全球比重约3.96%。2021年高炉生铁产量5360万吨,同比3.26%,占比4.08%。除此之外,俄罗斯还是全球重要的直接还原铁生产国,2020年产量781万吨,占全球比重7.37%。

俄罗斯钢铁出口规模大;根据世界钢协披露的数据,2019年俄罗斯钢铁表观消费量4699万吨,出口占比34.5%;2015-2019年,俄罗斯年度钢铁出口量在2300-2800万吨。

钢坯是俄罗斯出口的第一大钢铁品种;根据世界钢协披露的数据,俄罗斯出口的钢铁品种中,钢坯占比49%,长材占比14%,扁平材占比30%,管材占比7%。

根据上海钢联统计,以俄罗斯为主要钢厂输出地的独联体地区,在2020年共计出口钢材5090万吨(包括半成品),其中对欧盟国家出口1290万吨,占其总出口量25.3%,最主要是热系长板材和大量半成品原料。

我国与俄罗斯钢材进出口规模占比较小,进口钢坯规模占比较大;近年来我国向俄罗斯出口钢材60-100万吨左右,2021年出口88万吨,占我国出口的比重1.32%。除去2020年受疫情海外需求大幅减少后,我国从俄罗斯进口31.16万吨外,其他年份进口钢材占比均小于1%。2021年我国从俄罗斯进口钢坯77.17万吨,占比5.6%。

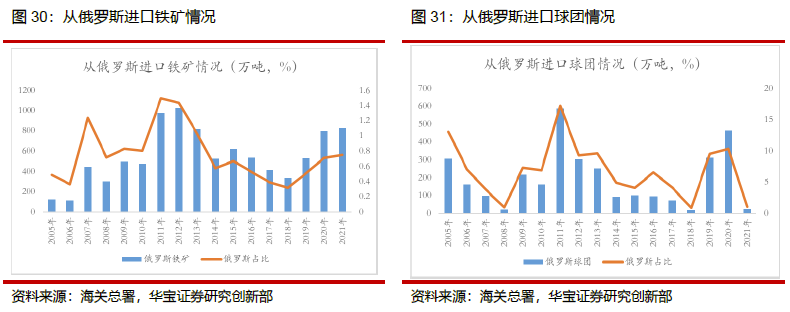

近年来我国从俄罗斯进口球团规模波动较大,进口铁矿粉规模占比较小。2021年我国从俄罗斯进口球团22.94,占我国进口的比重为1.0%,2017年球团进口占比波动较大,进口规模较大的的年份,2020年达到465万吨,占比10.36%。2021年我国从俄罗斯进口铁矿粉827万吨,占比0.76%,2018年铁矿进口基本稳定,但铁矿粉进口规模占比较小。

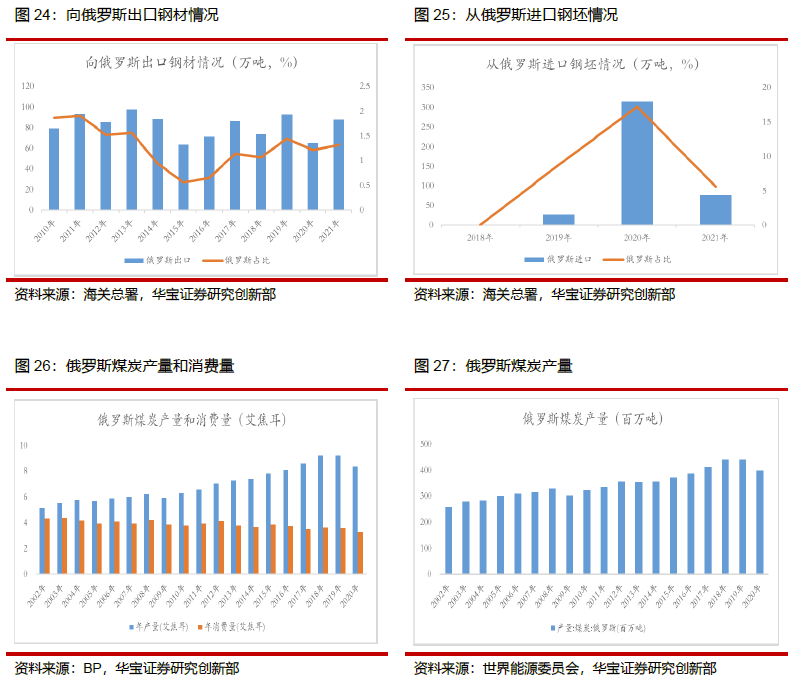

2020年俄罗斯煤炭产量4亿吨,近60%的煤炭用于出口。根据世界能源委员会的统计,2020年俄罗斯煤炭产量4.0亿吨,2017年-2020年煤炭产量总体维持在4亿吨以上。根据BP发布的煤炭产销数据来看,2020年俄罗斯煤炭产量8.37艾焦耳,国内消费3.28艾焦耳,近60%的煤炭用于出口。

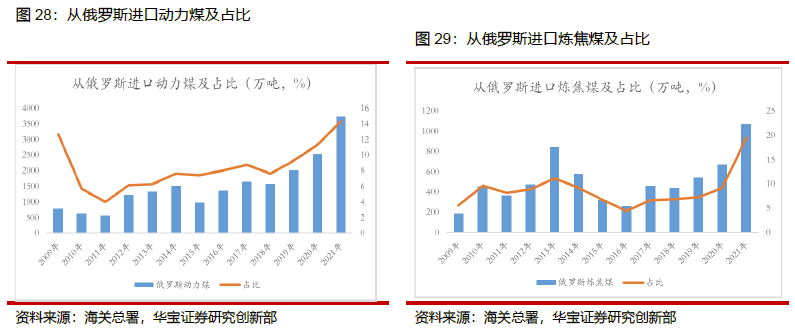

我国从俄罗斯进口动力煤和炼焦煤规模和比重提升,且炼焦煤进口占比较高。2021年从俄罗斯进口动力煤3733万吨,占比14.37%,近年来规模和占比均呈现上升态势;2021年我国从俄罗斯进口炼焦煤1074万吨,占比19.63%,大幅攀升。总体来看在澳煤进口大幅下降的趋势,国内从俄罗斯进口比重提升。

5. 受海外供需趋紧、国内钢价间接有支撑,炼焦煤进口受到影响、价格高位企稳

由于地区冲突加剧,乌克兰钢铁企业生产和贸易必然在短期内受到干扰,将影钢坯、扁平材、球团的出口供应。

美欧禁止俄罗斯部分主要银行使用SWIFT系统,最直接影响的事阻碍俄与全球其他经济体之间的资金往来与贸易往来。虽然并非俄罗斯全部金融机构均被剔除SWIFT体系,其仍然可以通过其他方式来进行跨境资金支付清算;俄罗斯与欧洲国家的钢坯、扁平材、球团、动力煤、炼焦煤的出口贸易将受到影响。对中国而言,中俄贸易可以采用人民币结算,绕过SWIFT系统,贸易渠道的直接影响有限,或将间接驱动俄罗斯黑色系产品出口转向中国。

钢材供需海外趋紧、国内钢价间接或有支撑。欧盟是乌克兰和俄罗斯钢铁产品出口的重要目的地;2021年7月以来,欧盟钢价有大幅回落,目前欧盟经济体的制造业PMI指数处在高位,俄乌等国钢材出口的受阻,将推动海外、尤其是欧盟地区钢材供需的趋紧;受此影响,欧盟钢价或有回升。考虑到目前国内螺纹钢、中厚板、热轧板、冷轧板与欧盟存在183美元/吨、314美元/吨、357美元/吨、319美元/吨的价差,内外价差或将加大,对国内钢价将有很好支撑。

我国从俄罗斯进口的动力煤和炼焦煤规模和占比或将延续上升态势。金融制裁导致俄罗斯与欧洲国家间的黑色系产品出口受阻,或将间接驱动俄罗斯黑色系产品出口转向中国;我国从俄罗斯进口的动力煤和炼焦煤规模和占比或将延续上升态势,对下游钢企原料成本或有一定缓解。

6. 投资建议

目前国内钢铁市场供需两端整体仍然偏弱,但下游部分行业需求(基建)景气度边际改善;原材料端铁矿价格进入偏弱态势,行业进入新周期(控碳+超低排放+兼并重组+不鼓励出口),竞争格局改善,供给调整能力增强。建议配置两类公司:关注下游基建投资边际改善,带来管材和建材类需求回升,相关受益公司。考虑到钢铁板块目前估值偏低,建议关注长期分红水平较高的上市公司。

7. 风险提示

国内基建投资稳增长低于预期,对管材及其他钢材需求少。内循环发展格局下,汽车等耐用消费品消费低于预期,汽车用钢需求疲软。