投资

要点

央行加大逆回购投放,资金面小幅收敛后转松,资金利率抬升。部分地区地产政策有所放松,引发宽信用预期,但俄乌冲突升级打压全球风险偏好,债券短期内或受益于货币宽松叠加避险交易。

一、市场行情回顾

1.资金面

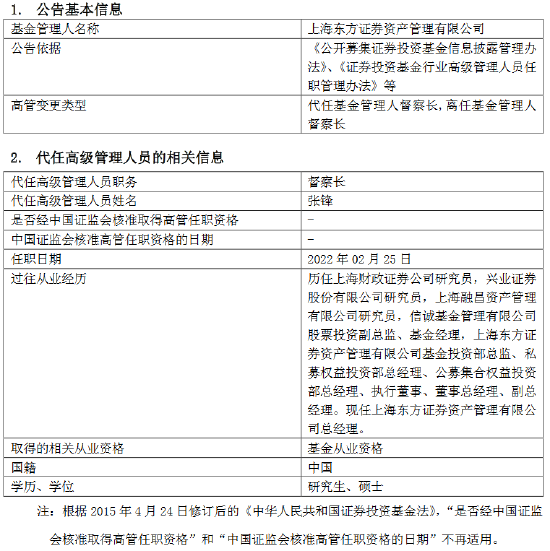

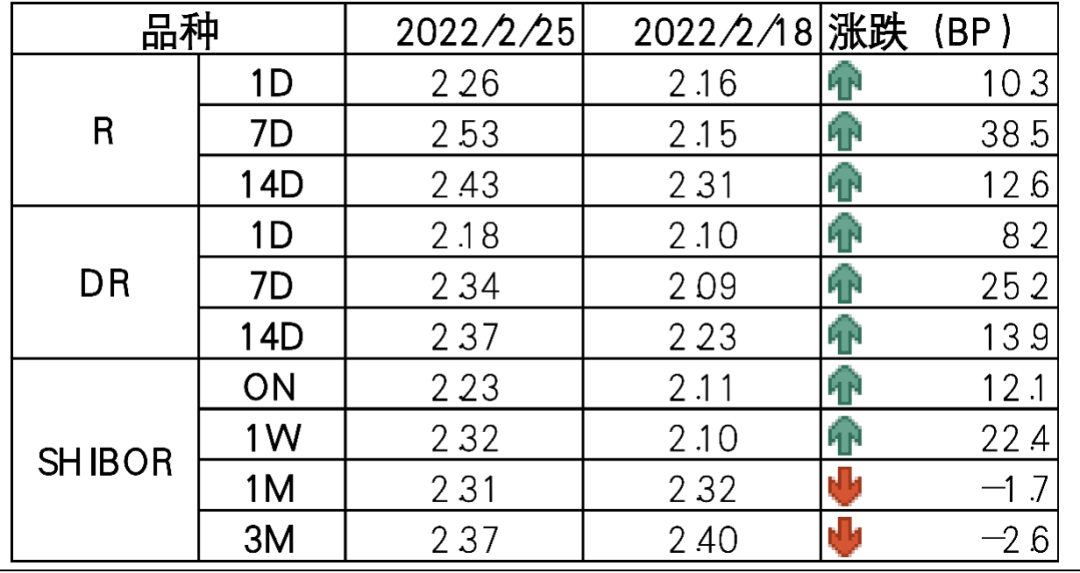

到期方面,本周(2月21日至2月25日)有500亿元逆回购到期。投放方面,央行逆回购投8100亿元,合计净投放7600亿元。下周(2月28日至3月4日)央行公开市场将有8100亿元逆回购到期。

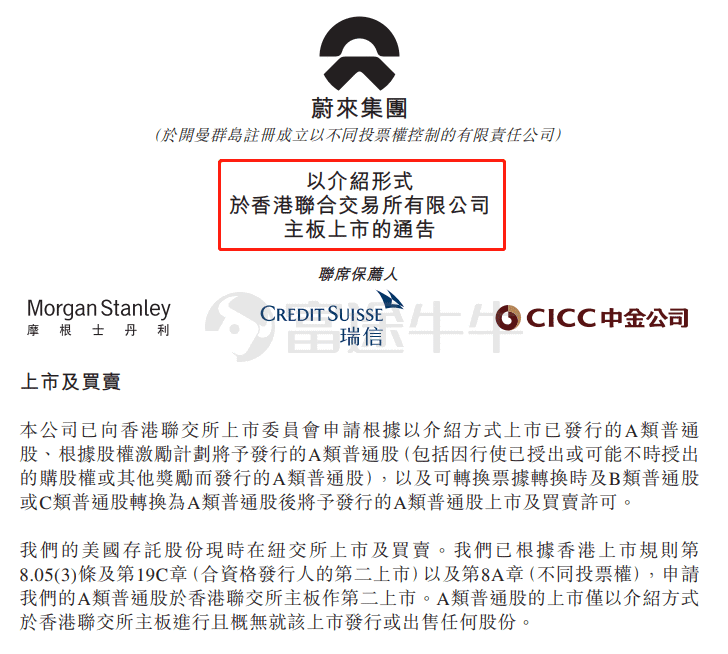

全周来看,央行不断加码逆回购投放量,资金面先收敛后转松,资金利率整体上行。DR001、DR007、DR014分别为2.18%、2.34%、2.37%,较上周收盘分别变动+8.2bp、+25.2bp、+13.9bp。具体来说,本周DR007运行在2.11-2.34%的区间,呈现逐日上行态势。回购交易方面,本周银行间质押式回购日均量为4.89万亿元,较上周下降(上周为5.3万亿元),其中R001日均量为4.18万亿元,较上周下降(上周为4.75万亿元),R001成交量占比为85%,较上周下降(上周为90%)。

图1 货币市场利率 资料来源:Wind

图1 货币市场利率 资料来源:Wind2.债券利率

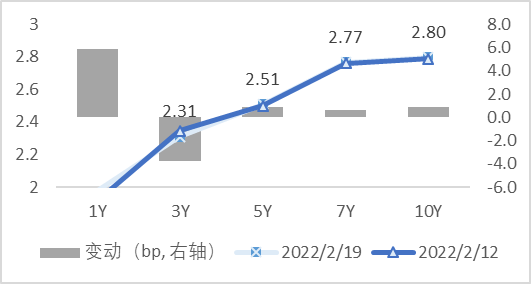

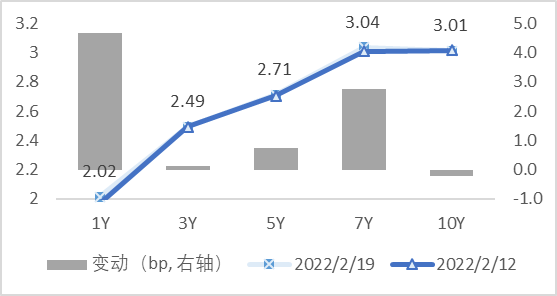

周一,广州地区四大行下调房贷利率,地产放松预期打压债市,长端利率大幅上行4.5bp;周二,俄乌冲突有所激化,避险情绪下,利率下行0.5bp;周三,央行加大逆回购投放量至2000亿元,市场情绪良好,利率下行4bp;周四,俄罗斯对乌克兰宣战,但资金面偏紧,利率下行0.25bp;周五,逆回购投放增加至3000亿元,资金转松,利率下行1.75bp。全周来看,十年国债活跃券210017收于2.7825,累计下行2bp;十年国开活跃券210215收于3.0825,累计上行0.75bp。

图2 国债期限结构变动(中债估值) 资料来源:Wind

图2 国债期限结构变动(中债估值) 资料来源:Wind 图3 国开债期限结构变动(中债估值) 资料来源:Wind

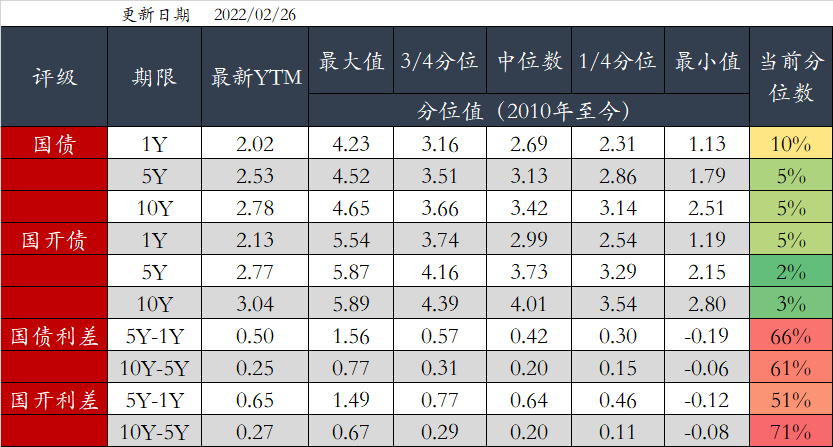

图3 国开债期限结构变动(中债估值) 资料来源:Wind 图4 利率债分位数情况(中债估值) 资料来源:Wind

图4 利率债分位数情况(中债估值) 资料来源:Wind 图5 信用债分位数情况(中债估值) 资料来源:Wind

图5 信用债分位数情况(中债估值) 资料来源:Wind二、宏观经济观察

周一,国有六大行从2月21日起,同步下调广州地区房贷利率,首套房贷利率从此前的LPR+100BP(5.6%)下调至LPR+80BP(5.4%),二套房利率从LPR+120BP(5.8%)下调至LPR+100BP(5.6%)。

周四,俄罗斯在顿巴斯地区发起特别军事行动,避险情绪急剧升温引爆全球金融市场。受此影响,俄罗斯股票、汇率暴跌。俄乌局势促使全球投资者转向避险资产,美元、黄金、原油等避险资产价格大幅飙升后有所回落。

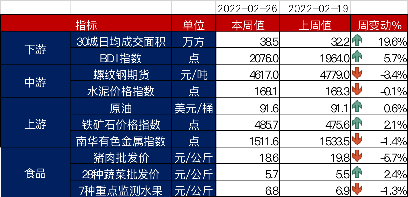

图6 部分高频经济数据 资料来源:Wind

图6 部分高频经济数据 资料来源:Wind三、未来市场展望

下周资金面影响因素方面,一级市场利率债发行规模1537亿,净发行962亿,缴款规模1795亿,净缴款1220亿;存单到期规模5825亿;资金下周到期方面,将有1000亿元逆回购到期。

中期来看,当前社融呈现修复态势,经济增速的降幅开始放缓,但尚未出现明显走强的信号,从市场表现来看,投资者对于经济能否复苏仍持较为悲观的态度。稳增长的政策仍在逐步推进的过程中,政策效应随着时间推进预计会慢慢显现。后续关注社融数据改善的持续性和可能的结构优化。我们认为利率下行的空间整体有限,但在社融实质性回升之前,货币仍然是易松难紧,整体风险也有限。后续对宽信用进程以及经济数据进行密切跟踪。

短期来看,乌俄冲突升温打压全球投资者风险偏好,避险交易或助推债券利率下行,持仓债券可视事件走向进行止盈或波段。

四、卖方观点汇总

1.中金(陈健恒)2月27日

主要观点:

近期在地缘风险扰动下,市场对短期及中长期阶段海外货币政策及利率走势的关注度有明显提升。从我们梳理来看,美国当前消费韧性的支撑仍在,通胀在短期内难见逆转,而地缘政治风险只是短期扰动,不会对美联储货币政策取向形成实质性的阻碍,更多是影响美联储收紧的节奏。不过相比于加息预期,我们认为市场可能低估了美联储缩表提速的可能性,而缩表对实际利率和美元流动性的潜在冲击会更大。随着美联储正式开启紧缩之路,我们认为美联储逆回购规模可能会开始趋于回落,美元流动性实现真正的回笼,并进一步推升美债实际利率和美元指数、并打压风险资产表现。同时缩表也会从美债需求端影响美债曲线形态,中短端国债面临的需求减量冲击会相对高于长端,进而美债曲线可能进一步平坦化,中短端利率抬升幅度超长端。回归中国债券市场,地缘政治风险扰动下,人民币资产避险属性突出,资金向中国债券市场流入可能持续甚至加码,同时美联储潜在的更大力度的收紧货币政策可能会倒逼中国央行以更大力度的动作来放松中国货币政策。在汇率条件放松偏慢的背景下,需要在利率层面和融资层面对货币条件进行放松,对应的是需要央行可能进一步的降息和降准。与美联储对抗高通胀同理,中国央行“以我为主”的本质也不会产生改变,我们建议关注央行政策层面潜在的预期差。在避险情绪推动叠加货币政策仍有放松空间的背景下,中国债券收益率仍有不低的下行空间且幅度可能超预期,因此我们也建议投资者在近期利率波动调整阶段可更积极些的进行买入和配置,避免踏空风险。

2.兴业(黄伟平)2月25日

主要观点:

站在当前的位置,投资者可以观察到一些领先或同步信号:1)2021年12月公布的11月社融增速已企稳回升。2)政府债、企业债、企业短贷&票贴对社融同比的拉动上升。3)制造业PMI已于2021年11月回到荣枯线以上。3)2022年2月公布的1月非银存款增速小幅回落,这是否是趋势性回落仍需后续的数据验证。

但仍有部分领先指标及大部分同步信号尚未出现:1)制造业PMI新订单分项目前仍处于荣枯线以下。2)M1同比、社融同比-M2同比暂时没有看到回升。3)地产销售及投资还没有明显改善的信号。从这个角度而言,当前可能并未到债市牛熊转折的时间点。

综上所述,我们认为未来1-2个月内长债出现牛熊转债的概率不大,但政策的逆风期长端的风险可能没释放完,长端较为确定的机会仍需等到稳增长、宽信用利空政策的消退。1)当前基本面仍未出现明显好转,部分判断债市拐点的领先信号尚未出现,债市出现单边下跌直接走熊的概率不大。2)但稳增长政策对长端利率债的扰动可能尚未结束,且在目前这个时间点,债券的吸引力并不算高。

3.天风(孙彬彬)2月25日

主要观点:

未来怎么看?

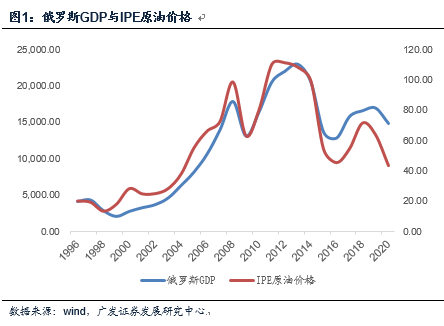

一方面拜登表示将联合其盟友和伙伴制裁俄罗斯,可能造成俄罗斯原油出口和全球原油供给进一步回落;在美国页岩油供给弹性仍然较低的情况下,原油价格上升空间进一步增大,导致价格继续维持高位、PPI回落节奏趋缓。

另一方面,战争如果进一步推动欧元走弱,且可能导致欧央行推迟退出QE时间,美元存在继续走强的可能,对于债市有一定利好。

但进一步具体到国内债市,“以我为主、内外均衡”之下,内部因素还是主导。

当前处于宏观数据真空期,美元升值可能有边际扰动,但市场交易重心还是在于政策行为,下周关键点是2月PMI,建议市场合理评估交易重心。

4.建投(黄文涛)2月24日

主要观点:

我们认为:1)在当前形势下,乌克兰地缘压力正在短线主导全球避险情绪,避险情绪将带来债市利率下行动力;2)从中期形势看,乌克兰冲突如进一步发酵,虽然已在短线推高原油价格和相应通胀预期,但对中期原油价格大国博弈、全球通胀预期、全球贸易和经济增长预期,将带来较大扰动,利率和各类资产价格潜在波动率上行,油价、通胀、利率和经济增长格局等重要指标的预期,皆需密切视事件走向而修正。