在QDII基金重仓股迎来惊天大涨后,是否意味着基民可以关注俄罗斯市场的抄底机会?

在局势紧张因素刺激下,资源品价格上涨预期为QDII基金经理提供了可能的投资机会。wind数据显示,截至2021年末,QDII基金经理对俄罗斯资产的投资,全部指向了那些在俄罗斯境外挂牌交易的资产,因为与投资印度、越南不同的是,公募QDII暂未直接进入该国证券市场。

QDII基金“俄罗斯资产”暴涨

在今年年初,马斯克公开表示,镍是特斯拉公司最大的瓶颈,而这也是一些中国公募基金经理重仓俄罗斯股票的逻辑。

2月26日,中国公募QDII持仓的俄罗斯诺里尔斯克镍业股价大涨超过55%,盘中最高涨幅更是接近117%。这家俄罗斯采矿公司是世界上最大的镍和钯生产商,也是世界领先的铂和铜生产商之一,它还生产各种副产品,如钴、铑、银、金、铱、钌、硒、碲和硫。作为新能源赛道的主要资源品供应商,该公司2021年的净利润为69.7亿美元,比2020年增长高达92%。

在新能源大行其道的背景下,中国的公募基金经理对俄罗斯资产的投资,很大程度上都指向了俄罗斯诺里尔斯克镍业。

以上投摩根基金公司旗下产品为例,这家俄罗斯公司在2014年开始进入这家公募QDII基金的持仓,根据当时定期报告显示,上投摩根的基金经理持有了Mining & Metallurgical Co Norilsk Nickel公司的股票,即大名鼎鼎的诺里尔斯克镍业公司,这只股票是在英国伦敦证券交易所挂牌交易,当时该基金持有这家俄罗斯矿业公司的权益市值为51.95万人民币,占上投摩根全球天然资源QDII基金净值比例为1.60%。而到去年已披露的详细持仓看,上投摩根全球天然资源QDII对这家俄罗斯公司的持仓市值为269万人民币,占该基金资产净值比例为2.31%。

公募布局俄罗斯多在伦交所

在金砖国家概念火热的时期,包括中国、俄罗斯、印度、巴西在内的金砖四国,也曾引起了公募基金公司产品经理们的注意。

2010-2011年间,多只“金砖四国”QDII主题基金诞生,这些基金产品的投资范围均指向了包括俄罗斯在内的四个金砖国家。但公募基金对俄罗斯资产的投资,似乎一直控制在有限的范围内。

与公募QDII基金对印度的投资,大多选择直接进入印度证券市场不同的是,业内人士指出,国内公募QDII基金经理对俄罗斯资产的布局,一般都并非直接进入该国证券市场,而是在伦敦、纽约以及香港的证券市场,选择那些在此挂牌的俄罗斯资产。

上投摩根基金所持仓的俄罗斯诺里尔斯克镍业即是一只在英国伦敦上市交易的股票。信诚四国基金披露的2021年末持仓显示,其第六大持仓是跟踪俄罗斯市场的安硕俄罗斯ETF,占该基金净值比例约为3.71%,但这是一只在纽交所上市的俄罗斯ETF。

此外,根据一只QDII指数基金的持仓看,该基金所持仓的俄罗斯股票全部是在俄罗斯境外的证券市场交易的。该QDII披露信息显示,该基金以中国、俄罗斯、巴西、印度为投资对象,但其披露的资产分布所在地显示,美国市场占比为45.83%,英国市场占比为40.52%,香港市场占比为9.19%,这也印证了QDII基金经理对俄罗斯的投资,主要通过在俄罗斯境外市场完成,而非直接进入该国证券市场。

“俄罗斯概念”基金多已清盘

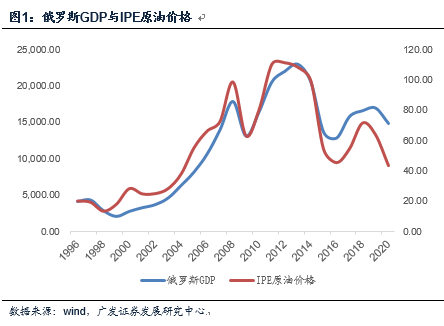

金砖四国中,俄罗斯与巴西经济增长的低迷,以及两个国家的经济大多依赖于矿业,也使得在过去几年间所发行的金砖四国主题基金,并未给基民带来良好的体验。

券商中国记者注意到,国内一家大型基金公司发行的金砖四国QDII基金,于2010年12月成立,而在2020年9月该QDII产品宣布清盘终止。另一家大型公募发行的金砖四国基金于2011年2月成立,在2021年1月也宣布清盘终止。截至目前,投资俄罗斯等市场的多只金砖四国基金先后清盘,仅剩下信诚四国基金一只尚存,不过根据该基金披露的持仓看,其对俄罗斯资产的投资也相对有限。

基金经理看好俄罗斯的镍

不过,在当前局势紧张的背景下,类似诺里尔斯克镍业等优势资产的大幅波动,也的确显示了恐慌情绪下掩藏的投资机会。前海开源基金公司也关注俄罗斯相关资源品的优势,尤其是在新能源赛道。

前海开源基金公司指出,俄罗斯在镍、铝、铜等有色金属供应方面占有重要地位,其中精炼镍产量可占到全球镍总供应量的7.2%,电解铝可达到全球份额的5.8%,铜矿和精铜产量分别占到全球的4.0%和3.7%;此外,俄罗斯又是世界第一大燃料油生产国和出口国,占据全球10%的燃料油和7%的原油份额。“热战”诱发供给短缺风险,由此带动部分有色金属和原油价格重心抬升。

上述基金公司认为,欧美增强对俄罗斯的经济和金融制裁,甚至限制原油和带有战略意义的有色金属贸易,短期的高风险溢价在中期延续,原油价格短期上涨继续抬升通胀预期,或导致美欧之间寻求解除伊朗制裁、恢复中东地区原油供给份额,短期地缘政治冲突带来的高风险溢价或被原油新增供给而抵消。地缘政治冲突作为可预测性极低的“黑天鹅”事件,形势演化的高度不确定性超出一般分析框架的认知,在对资产价格涨跌的影响中,最高的确定性是波动率的上升。

责编:战术恒