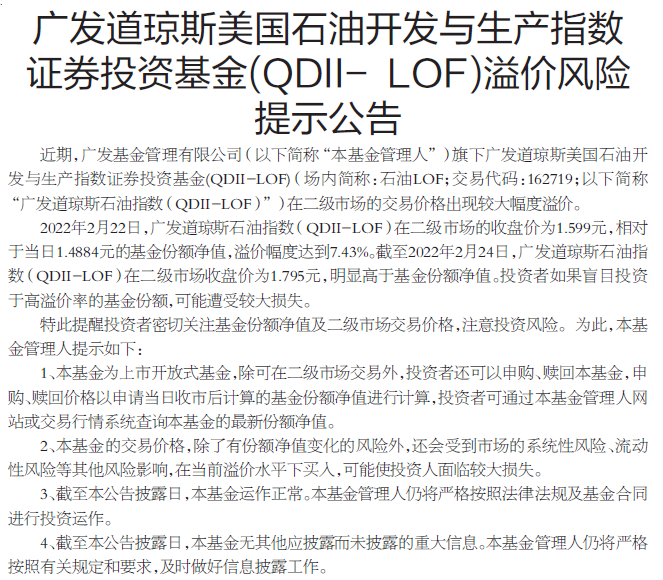

俄乌冲突加剧,国际油价上周一度突破100美元/桶,境内市场原油主题基金再次成为资金的宠儿,嘉实原油、易方达原油、南方原油、国泰大宗商品、信诚全球商品主题等产品场外近5、6个交易日累计净值涨幅一度超过5%,最小也接近2%,而广发道琼斯美国石油开发与生产指数证券投资基金(QDII-LOF)(场内简称:石油LOF;交易代码:162719;下称“广发道琼斯石油指数(QDII-LOF)”)在二级市场已有近20%的溢价率,广发基金也迅速在25日发布了《溢价风险提示公告》。

广发道琼斯石油指数基金经理叶帅表示,当前国际原油市场供不应求局面尚存,在需求增量较为确定的背景下,供应增量持续受限,导致油价有望继续维持高位,且短期并未看到基本面紧缺缓解的趋势。另一方面,地缘政治冲突预计将持续演绎并有望提升原油风险溢价,进一步推动油价上涨。

广发石油基金溢价升至20%

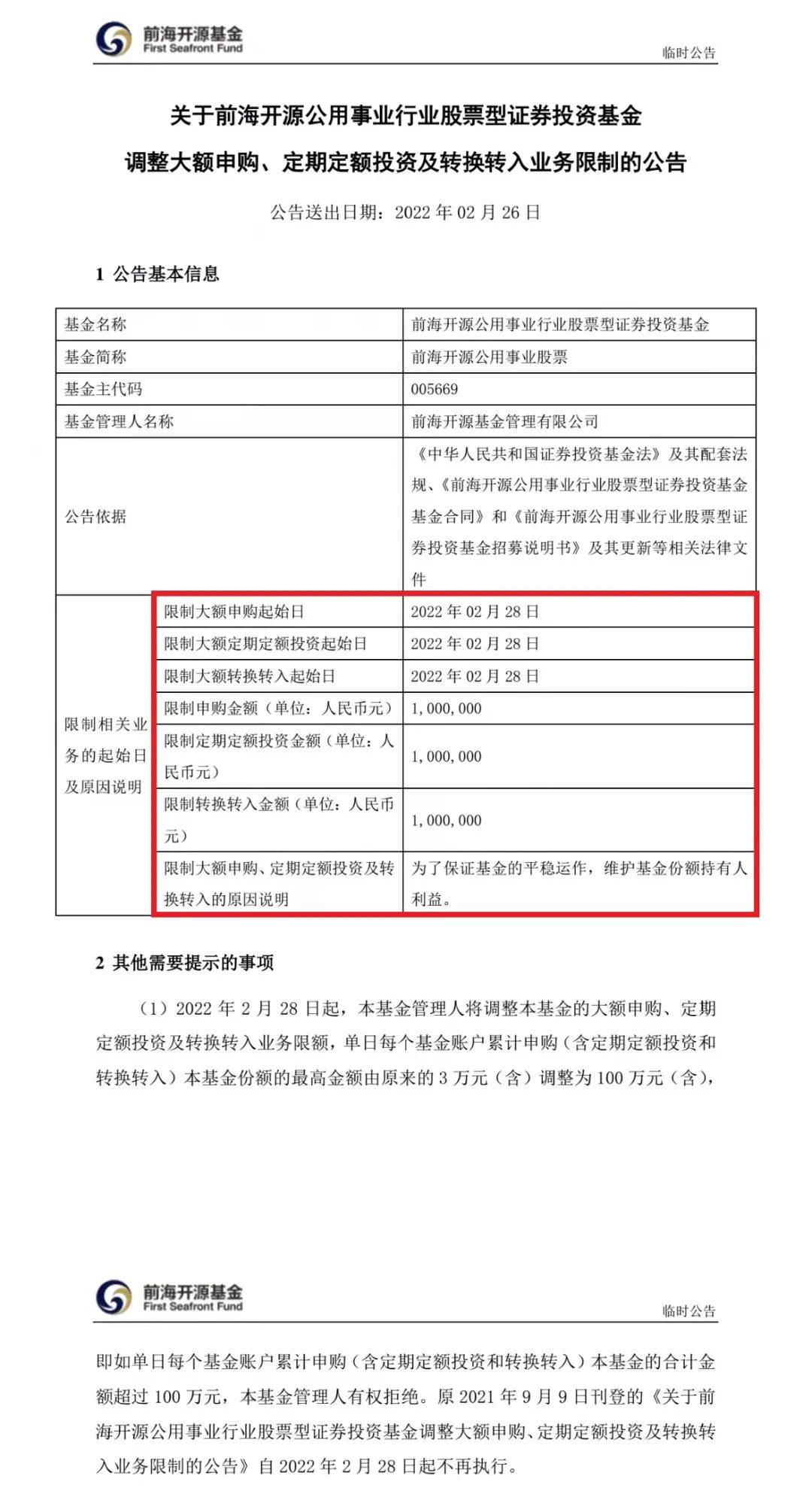

25日早间,广发基金发布公告称,近期,旗下广发道琼斯石油指数(QDII-LOF)在二级市场的交易价格出现较大幅度溢价。

公告显示,2022年2月22日,广发道琼斯石油指数(QDII-LOF)在二级市场的收盘价为1.599元,相对于当日1.4884元的基金份额净值,溢价幅度达到7.43%。截至2022年2月24日,广发道琼斯石油指数(QDII-LOF)在二级市场收盘价为1.795元,明显高于基金份额净值。公告提示,投资者如果盲目投资于高溢价率的基金份额,可能遭受较大损失。

据Choice数据,2月23日-25日,广发道琼斯石油指数(QDII-LOF)二级市场收盘价分别为1.6320元、1.7950元、1.8790元,2月23日、24日净值分别为1.4981元、1.5018元。据此计算,23日、24日该产品二级市场溢价率分别达到8.94%、19.52%。

对此,广发基金提醒投资者密切关注基金份额净值及二级市场交易价格,注意投资风险,还强调,本基金的交易价格,除了有份额净值变化的风险外,还会受到市场的系统性风险、流动性风险等其他风险影响,在当前溢价水平下买入,可能使投资人面临较大损失。

此外,诺安油气能源(QDII-FOF-LOF)、华安标普全球石油指数(LOF)A在24日的场内外溢价率也接近10%。

事实上,QDII基金是T+2日公布净值,申购和赎回的价格是未知的,部分投资者会在高溢价\折价时进行套利。不过,QDII基金的套利交易需要经历3个交易日左右,期间,套利者始终手握标的,如果标的暴跌,轻则侵蚀套利收益,重则赔了夫人又折兵。

暴涨暴跌的原油基金

此轮原油大涨受紧张的俄乌局势影响,除了广发道琼斯石油指数(QDII-LOF)场内交易价格率先攀升,还有嘉实原油、易方达原油、南方原油、国泰大宗商品、信诚全球商品主题的净值已持续上涨一段时间。

据第一财经记者梳理,嘉实原油、易方达原油、南方原油、国泰大宗商品、信诚全球商品主题均是FOF基金,投资于海外原油ETF或相关主题基金,底层资产是原油期货,近5、6个交易日累计份额净值增幅一度超过5%,最小也接近2%。

看似涨势喜人,背后蕴藏多重风险。

记者注意到,受一次原油主题基金受到市场热捧是在2020年。当年4月20日,WTI原油期货5月合约史上首次跌至负值,盘中最低触及-40美元/桶,4月21日,WTI原油价格暴跌35.78%,27日再次下跌23.67%。

国际油价被“血洗”后,2020年4月21日,上述5只原油主题基金损失惨重,而国泰商品0.1580元的最低单位净值也刷新了此前的纪录。当年4月27日,上述5只基金净值再次集体大跌超5%,国泰商品的净值仅剩0.1500元。

彼时,原油主题基金经历了一轮大跌,投资者纷纷摩拳擦掌加入抄底大军,但受QDII额度等原因制约,多只主题基金相继暂停申赎并提示风险,对应的场内基金便成为最佳选择。资金蜂拥下,产品的场内外溢价不断攀升,易方达原油、南方原油在4月24日、27日两个交易日的场内外溢价甚至超100%。

当前油价易涨难跌

不同于2020年原油价格大跌,2022年年初这一波则是原油价格的飙升。

叶帅表示,受地缘政治局势升级的影响,全球避险情绪回归,各国股市下跌,黄金、原油大涨。从基本面来看,随着疫苗的普及以及各国对疫情管控措施的减少,全球经济逐步复苏带动了原油需求增长,全球航空煤油需求量已恢复至600万桶/天,相较于疫情前仍有200万桶/天的增长空间。

“供给方面,全球油价上涨的背景下,各石油公司并未增加资本开支,根据彭博数据预测,大型石油公司的总资本支出要到2025年才可能恢复至2019年的水平;另一方面,OPEC+连续8个月产量未达到配额上限,且并未做出扩大配额的任何承诺,导致市场对于原油供给不足的担忧上升。与此同时,全球原油库存已跌至最近6年以来的同期最低值,显示了现货市场的紧张程度。” 叶帅进一步阐述到,当前全球地缘局势纷争不断,原油供应中断事件时有发生,导致国际油价易涨难跌。

嘉实资源精选基金经理苏文杰强调,原油最大的风险驱动因素是地缘政治,若后续地缘政治有所缓和,或者边际影响逐渐弱化时,油价可能会有回落,但是很难再回到60美元/桶以下,可能还是中高位油价运行的水平。

博时基金认为,俄乌冲突对国内的直接影响大概率将限制在原油价格上,整体对经济的冲击非常低。不利因素在于海外市场本来就有通胀上行和货币政策收紧的压力,俄乌冲突类似是雪上加霜;中国市场与海外市场的连通性这几年明显上升,可能出现在某一时段海外投资者净卖出的情况。