年后市场跌宕起伏,波动行情中的投资机会“路在何方” ?安信基金权益投资部总经理张竞在《上海证券报》上发表最新观点。

珍惜调整,均衡布局

在投资上,张竞表示,再好的股票仍要以合适的价格买入,对于买入时机,由于真正的成长股多数时间估值都是偏贵的,需要珍惜市场的调整,适当结合逆向投资策略布局,去捕捉股票处于周期底部以及市场阶段性低点的买入机会。长期来看,选出好公司并以好价格买入,两者结合就是基金组合管理最稳妥的进攻手段,同时也是最有效的风险控制手段。

张竞表示,今年权益市场震荡,但整体没有大的系统性风险。今年比较担心的风险是在加息的一致预期基础上,由于通胀过高,美联储收紧速度和力度或超预期,这可能会对市场造成阶段性冲击。对于A股而言,结构性机会犹存,行业分化也会趋于均衡。如果单从市场风格来讲,过去成长股极致的单边碾压行情基本上告一段落,均衡布局在未来非常重要。

三大投资方向酝酿机会

对于后市,张竞认为,权益市场的结构性机会主要在三个方面:

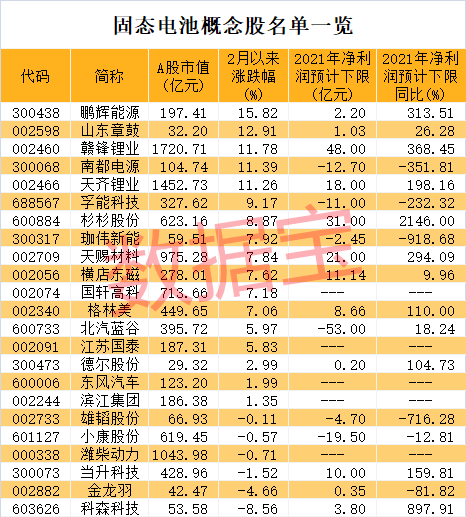

一是核心成长股调整充分的机会,估值较高的高景气行业(如CXO、半导体、储能、新能源发电、物联网、新能源车等)在2022年的增速有所放缓,但大多仍能维持较快增长,但在选股上需要注重性价比和交易拥挤的情况;

二是低估值传统行业的估值修复,和经济相关性大的传统行业(如银行,化工,房地产等),估值分位数处于历史的低位;

三是细分领域的隐形冠军,A股市场的资金存在向大市值公司迁徙的迹象,中小市值公司存在挖掘不充分的情况。通过研究发掘,在隐形冠军价值低估时进行投资。

对于港股市场,张竞认为,从数据上看,AH股溢价率已经到了近10年的高位,且沪深300指数已连续3年跑赢恒生指数。基于价值角度判断,2022年全球风险收益比较好的机会在港股。本文转载自上海证券报《安信基金张竞:珍惜调整 三大投资方向酝酿机会》

风险提示:本材料仅为宣传用品,不作为任何法律文件,也不构成任何法律承诺。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资者在进行投资前请认真阅读《基金合同》、《招募说明书》等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应,根据自身风险承受能力购买基金。市场有风险,投资须谨慎。