还是可能走向债务重组的道路。

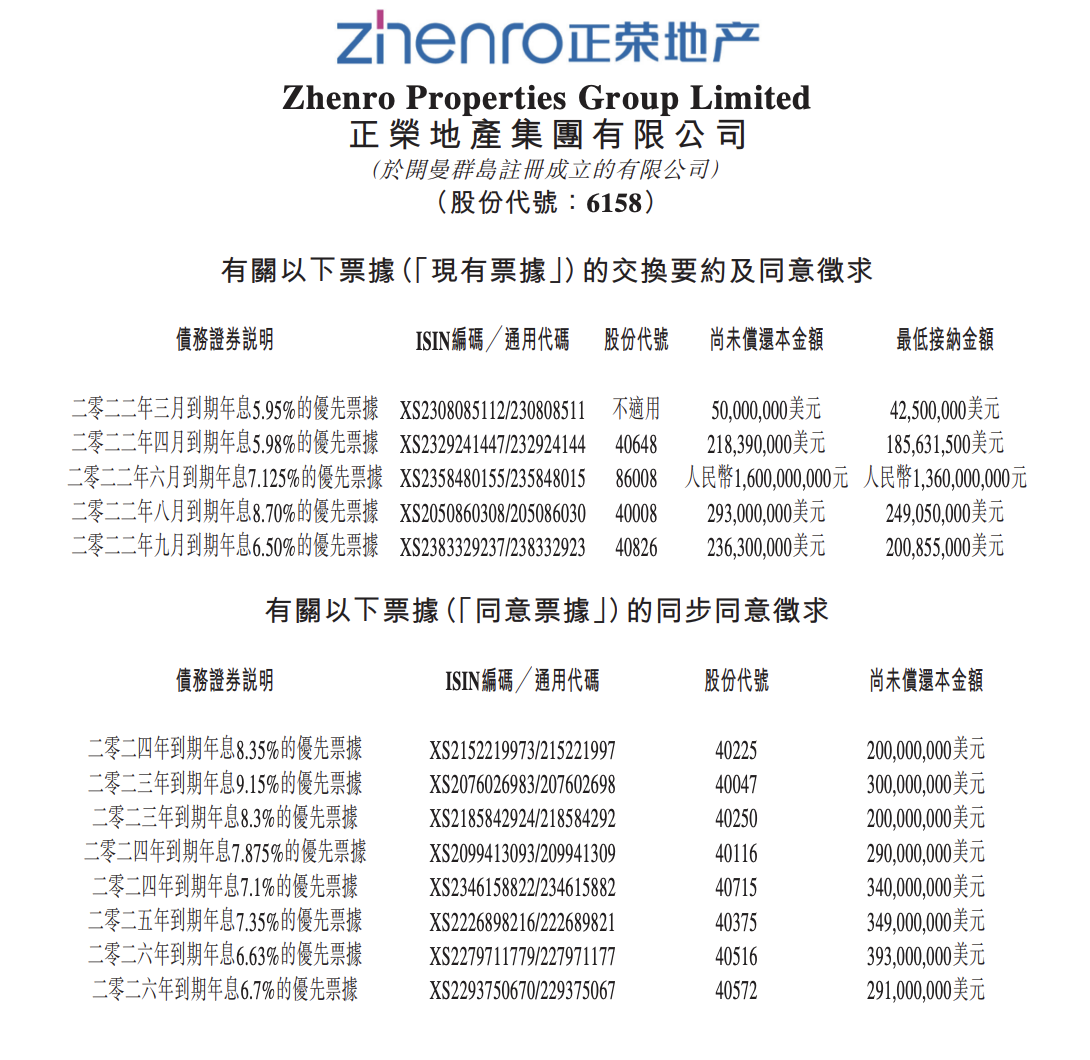

2月21日晚,正荣地产(06158.HK)发布了一则寻求交换要约及同意征求的公告,涉及该公司目前处于存续期的所有境外债。对于2022年内将到期的5笔境外债,其一并寻求交换要约。

具体来看,5笔境外债分别于3月、4月、6月、8月、9月到期,利率分别为5.95%、5.98%、7.125%、8.7%、6.5%,尚未偿还的本金总额分别约为5000万美元、2.18亿美元、16亿人民币、2.93亿美元、2.36亿美元。其中,3月到期的优先票据为一笔私募债。

针对上述4笔美元债,正荣表示,于届满期限前有效交回并获接纳交换的现有美元票据每1000美元本金额将可获得:本金总额为1000美元的2023年到期美元计值优先票据;以提早同意截止日期3月4日为界,之前可获得现金10美元,之后则为现金5美元;任何应利计息。

针对上述16亿元的离岸人民币债券,则每人民币1万元本金额将获得:本金总额为1万元的2023年到期人民币计值优先票据;同样以3月4日为界,之前可获得现金人民币100元,之后为50元;任何应利利息。

上述新发行的票据都将于2023年3月6日到期,新美元票据、新人民币票据都将按年利率8%计息,每半年支付一次。以此计,正荣将2022年内到期的境外债进行了一年到半年不等的展期。此外,正荣确定的最低接纳金额为各系列现有票据未偿还本金额的85%。

同时,正荣还对上述票据进行同意征求,对现有票据契约作出若干建议修订及若干建议豁免。交换要求中有效交回现有票据时将被视为已对征求建议予以同意。而收到不少于发行在外的各系列现有票据本金总额的超半数同意后,“该等修建议修订及豁免将对现有票据的所有持有人具有约束力”。

交换要求及同意征求都于2月21日开始,于3月11日下午4时整(伦敦时间)届满;新票据预计于3月29日在联交所上市。

对于另外8笔将陆续于2023年-2026年到期的境外债务,合计尚未偿还本金总额为23.63亿美元,正荣地产也发起了同步同意征求。

与此前相似,对同步征求予以同意的票据持有人,正荣也将给予同意费。同样以提早同意截止日期3月4日下午4时整为界,正荣将支付持有人每本金额1000美元2.5美元或1美元的同意费。同步同意费的支付时间为3月28日左右。

上述公告中涉及的境外债,再加上于2月18日寻求展期的2亿美元规模永续债,是正荣地产截至目前处于存续期的所有境外债务。

在今年1月份时,市场对正荣的境外债一直较有信心,1月4日时,正荣也曾公告将于3月5日偿还上述2亿美元的永续债。

但在2月上旬,正荣无法按时兑付美元债的消息在市场流传,直至2月11日诱发了一场正荣的股债双杀。

自2月11日股价大跌逾6成的“黑色星期五”之后,正荣地产在此后的6个交易日里基本上呈持续下跌的态势,截止2月21日收盘,股价再跌13.79%,报0.75港元,市值也仅为32.76亿港元,较2月10日的约160亿港元蒸发超127亿港元。

正荣的债券表现同样惨淡。久期财经数据显示,正荣处于存续期的美元债已基本跌至20美元及以下,而这其中大部分在2月11日之前都还保持在40-50美元左右,乃至90美元以上。

除了境外债,据中诚信2月16日发布的一则公告显示,正荣还有多笔存续的境内信用债(含资产支持证券),本金余额合计为人民币71.71亿元,其中39.04亿元将于2022年内到期(含回售到期)。

随着流动性压力的发酵,评级机构也下调正荣的评级。2月21日,穆迪将正荣地产的公司家族评级(CFR)从“B3”下调至“Caa2”,并将该公司的高级无抵押评级从“Caa1”下调至“Caa3”,评级展望仍为负面。

穆迪预计,由于消费者情绪疲软和融资条件紧张,正荣地产的合同销售额将在未来6-12个月内大幅下降。这将减少公司的经营现金流,进而减少其流动性。其“Caa2”评级也反映了该公司在未来12-18个月内流动性较弱,穆迪预计在融资条件紧张情况下,该公司从境内和境外渠道筹集新资金以满足其再融资需求这一方面将面临困难。

正荣在公告中也直接表达了相似的观点。“由于外部资金有限,无法为现有债务再融资而面临短期流动性压力。”正荣称,“本公司预计为,2022年房地产业的市场状况仍面临压力,因此在市场未出现大幅回升及多种融资选择回升的情况下,本公司对其短期流动性仍持谨慎态度。”

正荣亦表示,若交换要约未能成功实行,公司可能无法偿还上述3月6日到期的5000万美元债券,且无法产生足够的现金流以履行财务承诺。“因此,我们可能考虑进行替代的债务重组行动。”

股民福利来了!送您十大金股!点击查看>>