来源:聪明投资者

编者按:

上周信达生物PD-1单抗在美国上市受阻,在国内生物制药及医药投资圈引发了“小海啸”。对于当下处境艰难的创新药,似乎有点雪上加霜。

这种状况其实并不突然。

2020年11月,在聪明投资者举办的一场医药论坛上,邀请的上交所科创板第一届咨询委委员、中国临床肿瘤学会前任理事长、著名肿瘤专家李进教授,他在主讲环节(点此查看实录),非常直接说道:

我相信不会超过三年,去年还在投资PD-1、PD-L1的那些人,肯定会哭晕在厕所里头。

因为什么?卖不出去的,100多家PD-1、PD-L1单抗。

未来我们不是用PD-1单抗给大家看病,是用PD-1单抗给大家洗澡,为什么呢?太多了。

行业的窘境在作为业内一流药企的信达生物的股价上,早已体现无遗。

在2021年1月25日,信达生物创下历史新高107.1港元之后就一路向下,跌至当下的30港元附近。

而以licensein(许可引进)为商业模式的药企跌得更多,比如同期创新高达104港元的云顶新耀跌至25港元。

但作为有共识的,“生物医药是中国最有可能真正参与全球竞争和全球创新的高科技产业”,对于当下药企的压力如何看待?似乎也没有大家想象中悲观。

一位药企老总说,药品价格不是FDA考虑的首要因素,这也是件好事,起码避免了美国医药行业的“内卷”,让全球创新还可以继续。

一位专注创新药的一级投资人说,创新药企业出海,不会一片坦途一帆风顺,必受考验。这些波折,也有中国创新药企业的宝贵经验与学习机会。

但显然,简单me too模仿、licensein、低价同质竞争等等,这条路很难继续下去了。

聪明投资者邀请老朋友李劲松对此撰写一篇观点文章,3年前他也曾应邀为我们匿名写过《一场“阳谋”的医改,聪明的钱已做出了预判……》。

作为曾经的新财富医药分析师、投资经理,李劲松2019年躬身入局实业,目前担任祐森健恒生物医药董事长,最近刚获得2亿元的A轮投资。

这是一篇兼具投资与产业视角的思考,分享给大家。

走最难走的路,创新药曙光已现

李劲松/文

最终投票14:1,一场历时两年之久的考试迎来了终局!

FDA专家不建议批准信达生物的信迪利单抗注射液(Sintilimab)上市。

当天有超过10万人,在线观看了FDA肿瘤药物咨询委员会(ODAC)对信达生物/礼来提交的PD-1单抗在美国上市申请的听证会。

之所以引发了极高的关注度,是因为作为中国创新药的先行者,信达生物和全球前十药企礼来携手提交的完全基于中国临床数据的创新药在美国上市申请,对于整个中国生物制药行业而言,意义非凡。

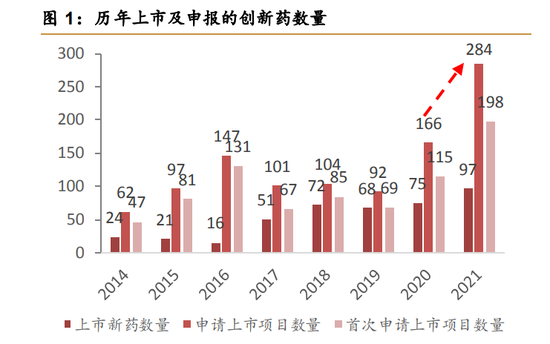

2016年开始的中国创新药狂潮在巨大的人口基数、老龄化趋势、GDP高速增长的逻辑下一路狂奔。大量的创新药基于fastfollow如雨后春笋般地产生,CDE受理的创新药上市申请也出现了井喷式的增长。

但是原本应该是收获季的创新药却在今年成为了二级市场的梦魇。

2021年至今,在A股和港股市场上市的生物创新药企业几乎都在一个月内破发,港股市场上充斥着大量成交量极度萎靡的18A上市公司。

这一切并非无迹可寻,国内生物制药公司的本质是仿创药。

迄今为止,中国的生物制药公司贡献给全球市场的新机制、新靶点、新技术尚未产生。因此已验证成功的靶点大量重复、licensein等快速低风险复制型玩法大行其道,metoo,甚至 meworse是主流。

而过去十年,能够在美国上市的新药也仅有百济神州泽布替尼和石药集团的马来酸左旋氨氯地平片。

在资本市场的制度红利下,投资人仍然愿意为此买单。

但在医保支付体系的改革和CDE审批的制度之下,这门高壁垒、高回报的卖方定价生意模式逐渐演变成卖方竞争激烈的买方定价模式。

国内药品市场瞬间从两位数的年均增长变成了低个位数甚至是零增长。

CDE去年7月提出的临床价值为导向的指导原则又戳穿了仿创药的新衣。

压力之下,国际化成为了国内生物创新药的首选。以信达生物、君实生物等龙头创新药企的带领下开始了国际化的征程。

目前中国已经向FDA提交了25项BLA,而信达生物基于中国的临床试验方案和数据向FDA申请BLA的意义不言而喻。如果成功将极大地降低了中国生物制药企业出海的难度。

ODAC 会议虽然是仅仅给FDA提供参考而并非代表FDA的最后决定,但是也代表了FDA的关注点。

此次剔除前期的情绪性发言,ODAC的专家给出的标准和理由是非常充分的:

1)现有的试验并非是临床未满足的需求;现有的同类药物K药已经满足了需求。

2)临床终点设计存在缺陷,以PFS而非是OS;但是值得注意的是,问询中提出了在执行过程中类似药物K药已经获批,为什么没有设为对照;

3)单一中国病人的生物多样性无法确认;

4)临床试验进展异常迅速,FDA并未对整体临床试验核查,无法确认可靠性。

对于中国生物制药企业最拿手的成本竞争,ODAC给出了致命一击,药物的经济性并不是考虑的优先因素。

此次为了通过FDA的BLA,信达的合作伙伴礼来给出了降价的承诺,但是FDA清晰地表明了态度:未满足的临床需求是核心,试验的标准必须参照FDA 的标准,按照中国Fast follow策略,执行过程中的头对头对照试验不可避免。

成功需要走最难的路——信达生物此次的尝试给了中国生物创新药企指明了正确的方向。

中国药企的国际化需要解决的:

首先是临床问题,创新药的目的是改善患者的生存周期和生存质量。

那么在研发时,简单的fastfollow和扎堆意味着毫无可能进入全球最大市场。

第二是high quality。在研发的时候,标准需要best in class!临床试验需要准备好头对头,毕竟中国目前真正全球同一进度的创新药少之又少。除了标准之外,试验设计的方案和执行的可靠性均需要接受FDA最高标准。

第三是,国际化要在项目开始之时就要实施,否则将要面临FDA的严厉审视。

通过低价格、成本优势的仿创药模式国际化看似是捷径,实际上却是毒药。

信达此次即使得到了礼来的强力背书,也给出了PD-1的类似安全性和有效性解释,也通过礼来承诺了大幅降价来推动审批,但是ODAC最后给出的建议是头对头重新开展临床试验。

对于信达生物而言,重启临床意味着时间成本的大幅上升,目前美国已经有7个PD-1类药物上市,留给信达的市场价值空间也大幅下降。

目前,美国PD-1类药物的患者平均成本是15万美元/人,原本对于信达而言,即使是7万美元/人,相对国内的价格也是10多倍的价格空间。

但是O药的专利期到2026年,K药的专利期是2028年,此次失败意味着即使临床成功,也将很快面临生物类似药的竞争。

简而言之,虎年开局说明虎口夺食需要先打虎。ODAC并未将政治化因素作为审评的核心,而将Science依然放在了第一位。

值得我们关注且有信心的是,信达生物的疗效数据还是得到了ODAC的认可,临床数据也显示极大地改善了患者的生存周期。

中国创新药企未来的道路已经清晰,相比三年前的热闹和泡沫、良莠不齐,反而是曙光已现。

编辑:慧羊羊

股民福利来了!送您十大金股!点击查看>>