港股滚过刀的“资本老炮”东鹏控股:一顿操作猛如虎,仔细一看原地杵

来源:市值风云

资本运作起个大早,然鹅……

东鹏控股(003012.SZ)总部位于“中国陶瓷之都”广东省佛山市,是国内最大的瓷砖与洁具制造商之一。

掩护“友军”先撤

根据2021年11月6日的公告,公司于2021年10月29日第四届董事会第十次会议审议通过《关于回购部分社会公众股份方案的议案》,将在未来1年拿出1.5亿-3亿元回购股份用作股权激励。

定价方面,回购价不超过19.75元/股,不超过董事会本次回购决议前三十个交易日股票交易均价的150%。

另外,如果按照3亿元的上限测算,回购规模会达到总股本的1.28%,算是相当可观。

风云君简单计算,从2021年11月6日公告发布到今年1月20日收盘,公司股价已经上涨了27.5%。但是根据公司1月5日的披露,公司的回购资金一毛钱还没花出去。

(来源:公司公告)

咳咳,你看看人家这身手,这市值管理功底,不服不行!

有趣的是,风云君关注的几家同行业可比公司就像商量好了一样,也是前后脚公布了回购计划。

蒙娜丽莎(002918.SZ)2021年12月初发布公告,在11月8日审议通过以不高于31.93元/股回购公司股份,总金额1.1-2.2亿,回购规模占总股本的0.83%-1.66%,用作员工股权激励。

帝欧家居(维权)(002798.SZ)2021年12月初发布公告,在11月1日审议通过以不高于20.68元/股回购公司股份,总金额1-2亿,以上限测算回购规模为总股本的2.5%,用作员工股权激励。

市值风云App里面已经有对蒙娜丽莎、帝欧家居以及惠达卫浴(603385.SH)的详细研报,各位有兴趣的老铁请移步。

然而,和身边小伙伴不同的是,公司毕竟是资本市场老手,如意算盘也显然要打的更响亮些:就在宣布回购的同一天,公司也发布了一份重要股东的减持公告,而且论规模、论架势,都颇有“非走不可”的气概,几乎是卖一半。

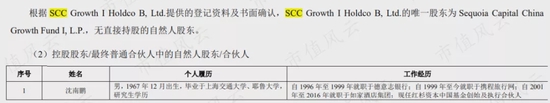

要减持的两家机构分别为SCC Growth I Holdco B, Ltd.(简称“SCC Holdco B”,注:SCC是Sequoia Capital China的简称)和北京红杉坤德投资管理中心(有限合伙)-上海喆德投资中心(有限合伙)(简称“上海喆德”),分别持有公司6.65%和6.44%的股份,合计13.09%,持股来源于上市前已发行股份。

(来源:公司公告)

根据招股书披露,上海喆德是2016年11月以1元/股认购的公司股份,股东为红杉中国基金。

SCC Holdco B是公司唯一的外资股东,2017年2月增资入股公司,认购价为3.6元/股,穿透后的唯一股东也是红杉资本(Sequoia Capital China Growth Fund I, L.P.)。

(来源:公司招股书)

也就是说,这轮减持可以说是正常的私募股权基金退出动作。本次两家机构计划减持的数量合计不超过公司股份总数的6%,减持方式涵盖了“集中竞价交易方式、大宗交易方式、协议转让方式等法律、法规和深圳证券交易所规则允许的方式。”

但是上市公司用公司的真金白银掩护友军大撤退,是不是有点儿太不厚道呢?可以说就差直接拿公司的资金去接盘了。

风云君觉得吧,实在没必要这么玩儿。以友军的成本价来看,那收益真不劳您这般费心,倒不如等股价降下来再动用同样的资金多回购一些,不香吗?

截止12月29日,这轮减持已经过半。

抢跑港交所,架不住A股“真香”

2011-2013年间,公司在实控人何新明的运作下搭建起红筹架构并筹备香港上市。2013年6月,上文提到的红杉旗下SCC以3000万美元入股,取得公司9.8%的股份。

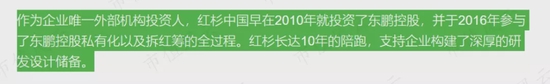

不过红杉在官网上表示,从2010年就投了。

(来源:红杉官网)

不到半年后的2013年11月,公司在港交所主板上市,代码3386.HK,发售完成后总股本12.47亿股,发行价2.94港元,对应市值大约37亿港元。

上市期间,公司股价始终不温不火,最高点大致就在退市时给出的补偿金额每股4.48港元附近,算下来市值从未超过60亿港元。

这前前后后忙活了两三年,做过无数次敲钟的美梦,谁成想敲完钟,剩下的竟然更多是不甘。

从业绩来看,公司2015年营收41亿,毛利率接近40%,归母净利润6.3亿,对应估值水平一目了然。

面对香港资本市场这些个不识抬举的蠢屎蛋子,实在是“叔可忍婶不可忍”!

这不,不到3年后的2016年6月,开曼东鹏从港交所私有化退市,并于当年7月注销境外主体。

随后的指向当然是回A:筹备在深交所中小板挂牌上市,动作包括重组以及清理关联方交易等合规项目。

作为资本市场老炮儿,公司最显著的特色就是只要翻开前十大股东名单,里面清一色都是有限合伙企业,足够装得下一大堆前簇后拥的利益方。

2020年10月19日,公司如愿上市,发行价11.35元/股,募资16亿,上市首日的收盘价对应的市值就接近了200亿;而与5年前的业绩比,不过是从6.3亿到了8.5亿,这增长幅度可谓乏善可陈,那你说估值差距出在哪儿呢?

通过这个例子,谁要说大A不香,那简直就是鬼扯!

恒大系风险敞口远高于同行

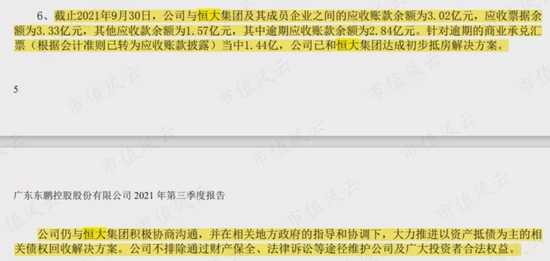

翻看公司2021年三季报,不难找到这样一段披露:公司与恒大系的应收账款和应收票据余额合计高达6.4亿,而其他应收款余额也有将近1.6亿。

其中,已经逾期的应收账款有2.8亿。

(来源:2021年三季报)

这当中,公司计提了2.6亿的信用减值损失,占到2021年前三季度税前利润的近60%。

实际上,从公司招股书不难看出,恒大系一直都是公司排名前五的核心客户。

(来源:公司招股书)

如果觉得公司冤枉,那不妨从这些数据中来一窥什么叫“冰冻三尺非一日之寒”。

公司各年对恒大系的营收规模:2018年1.5亿,2019年2.4亿,2020年上半年1.3亿。这个水平就算全部都不用现金结算,那要积累到6.4亿的应收账款和应收票据敞口也需要几年时间。

所以,要说逾期是短期发生的,那风云君真不信。这背后暴露出的公司低劣的内控水平和涣散的账款催收纪律,或许才是投资者应该多去掂量掂量的。

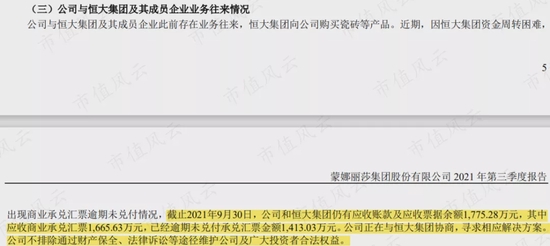

而与之对比,蒙娜丽莎的风险敞口就要小得多、风控做得要好得多。与恒大系相关的应收账款和应收票据总额还不到1800万,不到前三季度税前利润的4%。

(来源:蒙娜丽莎2021年三季报)

而帝欧家居在2021年三季报并未对相关风险有任何文字说明,但是从2020年报来看,恒大系应该也是公司的主要客户之一。不知道是敞口规模较小、还是公司没有履行好披露义务?

(来源:帝欧家居2020年报)

现金流你好我好大家好

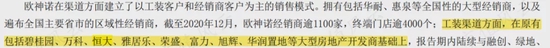

2020年,公司总营收72亿,从2015年起算CAGR为12%,主要包括瓷砖和洁具两大类,其中瓷砖占85%,洁具占13%。

具体分产品来看,包括有釉砖、无釉砖、卫生陶瓷、卫浴产品,其中有釉砖占比最高,达到总营收的近7成。

(来源:公司招股书)

2021年前三季度,公司营收57亿,同比增20%,但是扣非净利润大幅下滑36%,为2.9亿。而这少不了2020年上半年疫情导致的低基数带来的效果加成。

最新的第三季度,公司营收已经开始转为下跌,下滑了2.2%,扣非净利润更是断崖式下降108%,造成亏损2300万。

显然,公司业绩是相当不给力的。

虽然业绩一般,但是公司表示坚持品牌升级战略,进一步巩固龙头品牌地位。

公司认为,自身的核心竞争优势包括:

1、品牌;

2、生产基地布局华南、华北和西南等主要建陶产区,是自有生产基地全国布局的建陶企业;

3、渠道,以5317家瓷砖门店,1393家卫浴门店覆盖全国大多数地县级市,线上销售也名列前茅;

4、技术和产品;

5、硬装产品整体解决方案优势;

6、供应链交付能力。

那么,为什么这些优势总让人觉得“然鹅并没有怎样”的感觉呢?是公司的产品品牌不够硬、生产基地布局和渠道不管用吗?

这还要从瓷砖这个行业的特性说起。

从销售模式来说,瓷砖洁具行业一般都是经销、直销、工程客户销售这三类。

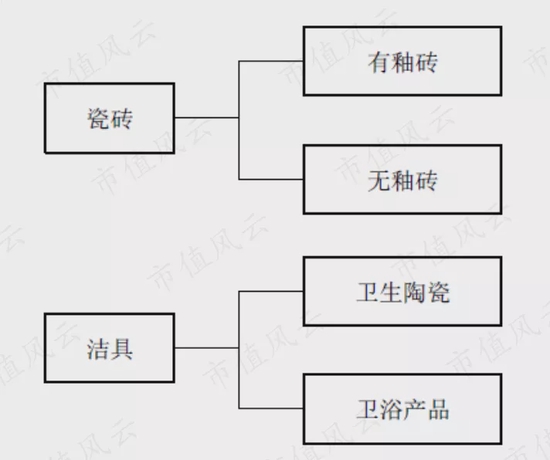

公司没有披露最新的各种渠道的营收占比,但是从招股书还是不难看出,大致是“四六开”——经销占60%,其中专营是主力,2019年占到43%。但经销整体规模在萎缩,从2017年的48亿跌至2019年的40亿。

而直销在2019年占4成,而且是公司增长的主要来源,从2017年的18亿增长到28亿。

而恒大事件恐怕也算是给公司敲响了警钟:一年白干不说,增长的发动机熄火引出的涟漪恐怕也不会少。

(来源:公司招股书)

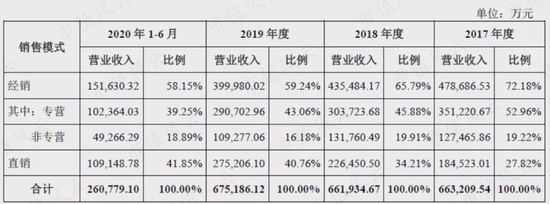

结合蒙娜丽莎的情况,近年来行业向工程模式转变的趋势非常明显,原因主要还是各地越来越严格的精装房交房要求、个人自行购买瓷砖比例下降。

2020年,蒙娜丽莎收入当中工程模式占44%,经销模式占56%,与公司不同的是这两块业务都在增长,只是快慢不同。

(来源:蒙娜丽莎可转债募集说明书)

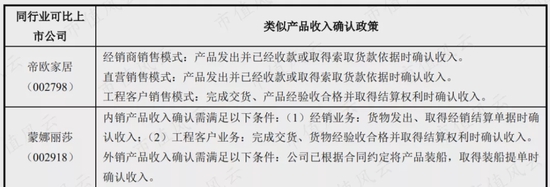

从收入确认来看,几家公司大同小异,都是以产品控制权转移为确认时点,也就是把货交给经销商、工程业务客户和OEM业务客户,或直营零售业务客户即可。对经销商而言,拥有产品分销及定价自主权并自负盈亏。

(来源:公司2020年报)

(来源:惠达卫浴非公开发行反馈意见回复)

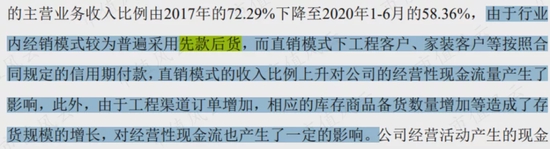

经销网络算是各家公司的基本盘,而从现金流角度来看,这一模式无疑是最香的,因为普遍采用先款后货模式。而工程、家装客户则有一定的信用期,所以后者占比提升对应公司的现金使用效率会有所下降。

(来源:公司招股书)

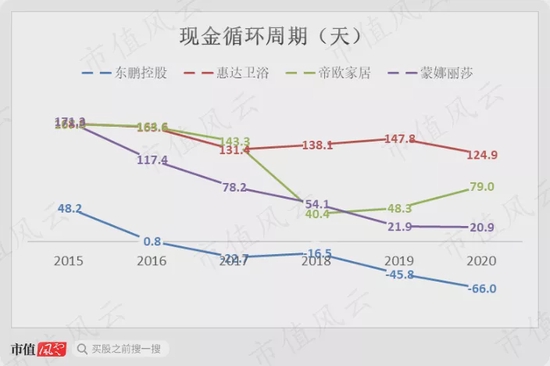

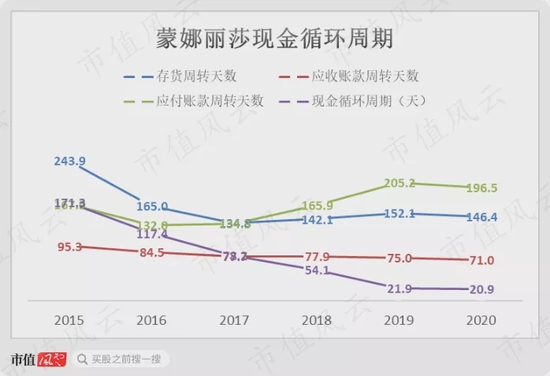

从现金循环周期来看,四家公司可谓“天壤之别”,其中惠达卫浴表现较差,一年下来要垫付4个月自有资金且多年来变化不大,帝欧家居从2018年以来变化显著,先降后升,这与其并购活动有关。

而公司与蒙娜丽莎的现金循环周期都以持续下降为主,表现良好。尤其是公司,居然过去四年都是负的,说明完成“购存销”不用沉淀公司自有资金,可以通过占用上游供应商的资金做生意。

这是怎么回事儿呢?合理吗?

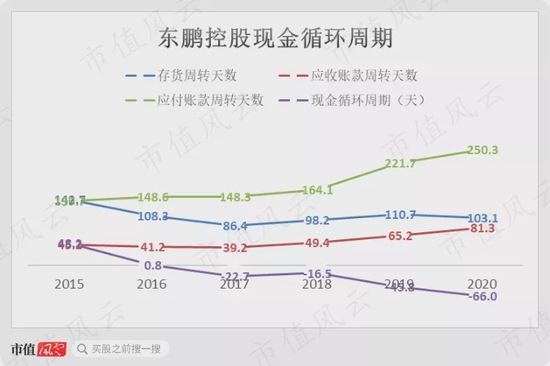

具体来看,公司存货周转天数几乎没有变化,应收账款天数随着工程模式占比提升而逐步提升,也符合前面的分析。

而影响最大的无疑是公司挤占上游供应商货款的周期出现大幅延长。从2018年及之前的5个月过渡到2020年的8个多月。

与之相对比,蒙娜丽莎的应收账款周转天数和存货周转天数都很稳定,尤其在账期管理上高下立判。同时应付账款周转天数虽然有上升,但是总体幅度不及公司。

说到供应商,那自然要看营业成本。主要包括什么呢?

根据招股书披露,以公司核心产品有釉砖为例,材料成本占了大概4成,能源成本3成,人工成本1成,制造费用2成。

公司也同样给出了主要原材料和能源金额和占比,砂坨和化工材料占比显然是比较高的,合计能占到自产产品成本的28%。

(来源:公司招股书)

从采购均价来看,砂坨和化工材料的价格也是自2017年以来持续下降,这与公司相对强势的地位吻合。

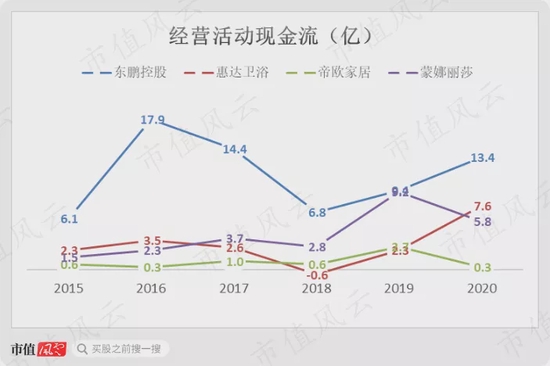

行业普遍良好的回款政策加上对上游的话语权,最终使得各家公司的经营活动现金流普遍无虞。即便是伴随地产行业景气周期而在2018年遭受考验,几家公司除了惠达卫浴出现6000万的小幅流出外,其他几家全部仍旧实现了现金流入。

对比而言,这些年下来公司表现最好,2016年还曾创出过接近18亿的净流入。帝欧家居表现最差,长期看从经营活动并没有赚到什么钱。而其他两家居中,且在最近两年有非常强劲的净流入增幅。

竞争格局差,不妨让寒冬更猛烈些

这样一个现金流还不错的行业,自然会出现两种可预期的结果:

1、业内优质公司做大做强可以不依赖上市,或者至少不急于上市。比如消费者熟悉的福建九牧集团、广东佛山顺德乐华陶瓷洁具、广东恒洁卫浴等有实力的公司目前都还没有上市。

2、优胜劣汰太过温柔,行业竞争格局差。

根据披露,建筑卫生陶瓷产业进入门槛低,这导致产能扩张迅速。目前看,行业集中度低、总体产能过剩,竞争激烈。

公司招股书披露,根据工信部统计,2018年我国建筑卫生陶瓷全行业营收6000亿出头,其中规模以上(注:主营业务收入超2000万)建筑陶瓷企业营收接近3000亿,规模以上卫生陶瓷企业营收不到800亿。这说明还有超过1/3的市场规模被业内中小企业占领。

根据蒙娜丽莎提供的数据,2020年,规模以上建筑陶瓷企业营收超3000亿,增长微乎其微,而作为龙头它只能占到1.56%市场份额。

(来源:蒙娜丽莎公开发行可转债募资说明书)

那么规模以上的建筑陶瓷生产企业有多少家呢?

截至2019年,全国共1160多家。继2018年137家规模以上建筑陶瓷企业退出历史舞台后,2019年又有105家规模以上建陶企业被淘汰或主动退出。

这数量风云君觉得还是多到令人窒息,即使有前面提到的工程模式来加速行业集中度提升,但想要靠正常的市场行为出清恐怕尚需时日。

能指望的也许只能是行业合规要求,即随着行业调控及环保标准趋严,加速优胜劣汰。

根据总部位于台湾地区的中国制釉集团年报披露,随着中国持续打击房地产投资属性,工资上涨,以及环保要求越发严格,生产成本逐渐提高,瓷砖产业已过高点,虽然产量仍然是世界最大,但与高点比较,已减产30-40%。

总体来看,公司作为资本市场老手,近年来的表现只能用乏善可陈来形容,而“踩雷”则暴露出公司在追求业绩增长时在风控工作上严重失职。

而从全行业来看,目前的竞争格局并不友好,建议投资者持续关注相关合规政策以及行业集中度变化。

集虎卡,开鸿运!最高拆522元惊喜福袋!