来源:聪明投资者

转眼快到虎年春节,基金四季度已经披露完毕。

季报中披露的调仓动作不仅是基金经理投资思路的体现,其中的管理人报告更是与投资者沟通交流的重要窗口。

在波澜叠起的2022年开年,不妨与聪投一起来看看,“TOP30”基金经理们在2021年末都做了哪些动作,为下一年做了哪些准备。

总体来看:

1.30位基金经理的总管理规模相较三季度有所增长,人均管理规模从309.39亿元增长至329.77亿元,其中25位基金经理管理规模均超百亿。

2.从2021年全年来看,从一季度到四季度,TOP30基金代表产品的平均仓位基本呈现逐月上行。154只TOP30基金经理在管产品的平均仓位为86.30%,高于全市场平均。

3.TOP30基金经理持有的贵州茅台,占到所有公募持仓超25%,仅张坤、萧楠、刘彦春这三位基金经理在贵州茅台上的持仓就高达239.87亿元。

4.从TOP30基金经理的新进重仓来看,大家目光开始重新投向港股市场,新进重仓的个股第一名即为快手,特步国际、思摩尔国际、安踏体育、信义光能成为基金经理的“新宠”。

葛兰、张坤成“千亿俱乐部”唯二选手,TOP30中有25位管理规模均超百亿

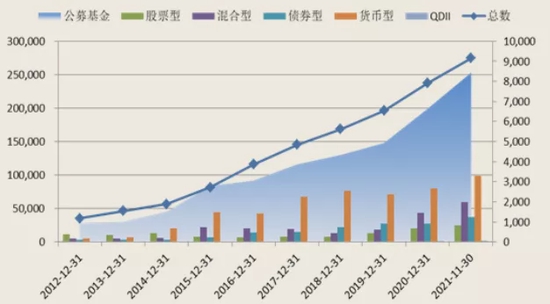

在共同富裕的基调下,公募基金的数量持续增长。

截至2021年末,公募基金管理总规模达25.08万亿元,非货基规模为16.28万亿元。

在持续增长的基金规模中,基金经理的头部效应依旧显著,15位在管基金规模排名领先的主动权益基金经理合计管理规模达1万亿元以上。

同时,“百亿级”基金经理迎来扩容,四季度全市场主动偏股型基金中,共有169位基金经理的总管理规模超过100亿元,相比三季度增加8人。

数据来源:基金业协会,Wind,国金证券研究所

最引人注目的“千亿俱乐部”在四季度有所变动,刘彦春规模下降退出“千亿”行列,葛兰则以1103.39亿元的管理规模,取得权益类基金管理总规模第一。“常驻”千亿级别的张坤以1019.35亿元位列第二,这也是目前市场上唯二的两位“千亿”级别基金经理。

从“聪投TOP30”基金经理四季度管理规模变化情况来看:

1.30位基金经理的总管理规模相较三季度有所增长,人均管理规模从309.39亿元增长至329.77亿元。除毕天宇、姜锋、张慧、陈启明、方纬外,其余25位基金经理管理规模均超百亿。

2.四季度内,19位基金经理规模有所增长,增幅最大的周蔚文主要系因接管原周应波管理的中欧时代先锋、中欧明睿新常态等基金。此外,杨锐文、冯明远、陈皓、王培的管理规模均有明显增长。

3.对比2020年末,张坤、傅友兴、归凯的管理规模大幅下滑,分别下降235.74、134.39、147.32亿元。杨锐文、冯明远、丘栋荣的管理规模在全年内均增长超百亿。

四季度偏股型基金仓位普有上升,TOP30基金经理平均仓位达86.30%

从TOP30基金经理代表产品仓位来看:

1.四季度,TOP30中,基金仓位多有上调,选择降低仓位的基金为数不多。

从代表产品来看,25位基金经理选择上调仓位,变动幅度最大的是陶灿管理的建信改革红利和杨明管理华安策略优选,二者分别上调9个点和8个点的股票仓位。冯明远和袁芳则分别上调近6个点和5个点的仓位。

全市场来看,主动偏股类产品的股票仓位从81.91%上升至83.77%,偏股混合型基金的仓位均值和中位数均有小幅提升。

2.从2021年全年来看,从一季度到四季度,TOP30基金代表产品的平均仓位基本呈现逐月上行。

154只TOP30基金经理在管产品的平均仓位为86.30%,高于全市场平均。

3. TOP30中,李巍、陈启明以及张慧降低仓位的动作较为明显,但调整幅度最大的广发制造业精选幅度也未超过5个点,整体来说调整幅度不大。

4. TOP30基金经理的代表产品中,仓位最低的依然是傅友兴管理的广发稳健增长,由于基金合同规定股票投资需在30%-65%之间,尽管仓位目前仍只有51.01%,但却是2021年仓位首次超过50%。股票持仓的提升主要是增持了轻工、汽车部件等行业中估值性价比不错的公司。

TOP30重仓看点很多,傅鹏博谢治宇新进重仓三安光电,多基金增持立讯精密

TOP30基金经理在管基金产品的重仓股以持仓总市值排序,可以看到:

1.对比TOP30与全市场主动权益类基金重仓持股的前十名(贵州茅台、宁德时代、五粮液、药明康德(维权)、泸州老窖、隆基股份、立讯精密、迈瑞医疗、海康威视、东方财富),由于TOP30中不包含葛兰和刘格菘,药明康德、隆基股份在TOP30基金经理的持仓中也远远小于全市场基金。

2.TOP30基金经理持有的贵州茅台,占到所有公募持仓超25%。全市场基金共持有贵州茅台1190亿元,占流通股比重约4.62%,四季度重新超越宁德时代成为公募基金持股市值最高的个股。TOP30基金经理在贵州茅台上的持仓市值就达到了369.85亿元。

TOP30基金经理中,张坤、萧楠、刘彦春等均是“爱酒之人”,仅这三位基金经理在贵州茅台上的持仓就高达239.87亿元。

另一方面,四季度TOP30基金经理所有披露持仓的在管产品共154只,其中51只基金重仓持有贵州茅台,17只基金将贵州茅台作为第一大重仓,这17只基金包括朱少醒管理的富国天惠、余广管理的景顺长城核心竞争力、萧楠管理的易方达消费行业、刘彦春管理的景顺长城鼎益等基金经理的代表产品。

此外,三季度时仍以贵州茅台作为第一大重仓的张坤在四季度有所调整,降低了部分在高端白酒上的仓位,易方达优质精选、易方达蓝筹精选均减持了一定数量的“茅五泸”,但优质精选将洋河股份调进了重仓。

3.四季度,电子板块多有升温。三安光电是被TOP30基金经理重仓,但未在全市场基金重仓股前列中出现的个股。

2021年二季度,三安光电首次出现在傅鹏博管理的睿远成长价值的重仓股中,此后两季度内不断加仓,至2021年末成为基金的第一大重仓。

另一重仓三安光电的基金经理是谢治宇,2021年三季度,三安光电出现在谢治宇的持仓中,四季度再度加仓,在其管理的兴全合润、兴全社会价值、兴全趋势投资中,三安光电均为第二大重仓股,在兴全合宜中为第三大重仓。

另外两个被多只TOP30基金重仓的半导体公司是闻泰科技和紫光国微,三季度时分别有9只以及16只基金重仓,四季度重仓基金的数量则分别增加到了15只和20只。

韦尔股份同样也有多位基金经理重仓。从2019年四季度起,朱少醒管理的富国天惠就开始持有韦尔股份,彼时并未将其加到重仓。2021年,半导体板块景气度高企,富国天惠全年均重仓持有韦尔股份,前三季度逐步加仓。

此外,陈启明、李永兴、杜猛、陈启明、毕天宇也同样重仓持有韦尔股份,毕天宇管理的富国天博、富国高端制造、富国龙头优势中,韦尔股份均是其第二大重仓。

另外值得一提的是消费电子领域的立讯精密,四季度15只基金重仓持有立讯精密,持仓市值近百亿元,三季度时仅有38.65亿元,可谓大幅增长。在全市场基金中,立讯精密同样是四季度被公募增持最多的个股。

具体来看,朱少醒、周蔚文、袁芳、王培、李巍、傅鹏博、陈一峰均重仓立讯精密,王培管理的5只基金中,立讯精密均为第二大重仓。

2017年,王培开始接管中欧行业成长后,立讯精密就在基金的重仓中,作为果链龙头股,立讯精密在2019年、2020年的两年大行情中涨幅最高达7.46倍。

但在2021年前三季度中,消费电子板块整体景气度不佳,立讯精密股价一路下挫最低甚至到“腰斩”,九月下旬股价才开始有所反弹。截至1月25日,股价较低点已反弹47.53%。

从2021年一季度开始,王培就已将立讯精密调出重仓,四季度是2021年首次买回立讯精密。朱少醒管理的富国天惠同样也在四季度将立讯精密调回了重仓。

另外值得一提的是傅鹏博管理的睿远成长价值,从2019年睿远成长价值发行以来,立讯精密就在其重仓股中,3年以来仅有部分增减,从未将其移出过重仓。

4.新能源方面,在四季度虽然多细分赛道有所回调,但仍是市场关注的焦点。宁德时代作为锂电池龙头,TOP30中有41只基金重仓持有。

具体来看,朱少醒管理的富国天惠在四季度内保持前两大重仓为贵州茅台与韦尔股份的基础上,增持宁德时代,将其从重仓第六位调整至第三位,同时将杰瑞股份和捷佳伟创调出了重仓。

张慧管理的5只基金前三大重仓一致,均为宁德时代、中天科技(维权)、长川科技。四季度内,张慧依然保持其高换手的特点,三季度的前十大重仓中仅保留了宁德时代、长川科技、药明康德、华利集团、天奈科技这5只,四季度时新调入了中天科技、欣旺达、招商轮船、亿纬锂能、中国电建。

TOP30基金经理中,杨锐文、冯明远、陶灿的目前在管产品中包含新能源主题基金,这3位基金经理在新能源上的侧重也各有不同。

陶灿管理的建信新能源第一大重仓为宁德时代,重仓股中除晶盛机电外均为新能源汽车产业链相关个股,布局侧重四大主材,以及上游锂镍资源。

冯明远管理的信达澳银新能源产业则在四季度将原本位列重仓股第二位的比亚迪调出了重仓,宁德时代从第三位下降至第六位,第一大重仓与三季度时一致,仍为负极龙头璞泰来。

相比之下,冯明远的重仓股并不集中于新能源汽车产业链,第二大重仓为中兴通讯、第四大重仓为法拉电子,第八大重仓为三利谱。而在新能源汽车产业链上,冯明远的配置更侧重负极,璞泰来、中科电气、方大炭素均在其重仓股中。

杨锐文管理的景顺长城新能源产业对新能源汽车产业链的上中下游均有兼顾,同时继续保持重仓士兰微、闻泰科技两大半导体企业,在此基础上加入了汽车产业链进一步延伸的标的——铝塑膜企业紫江企业以及空气悬架公司保隆科技。

5.医药股方面,尽管全年板块行情不佳,但两大细分子行业龙头迈瑞医疗和药明康德仍然分别有15只、23只基金重仓持有。三季度时,这两只股票分别有14只、24只基金重仓,整体来说变化不大。

具体来看,张慧、袁芳、余广、杨明、刘彦春、姜锋、何帅、归凯管理的基金持仓中均包含药明康德,基本都在重仓股的后五位。

重仓迈瑞医疗的基金经理仅有3人,即朱少醒、刘彦春、归凯。朱少醒从2018年起就持有迈瑞医疗,但很少重配,四季度将迈瑞医疗加入重仓股是近一年来首次。

刘彦春的基金素有长期持有、低换手的特点,从2020年刘彦春首次持有迈瑞医疗以来,迈瑞一直保持在刘彦春的重仓股中,即便迈瑞医疗的股价这一年以来经历了翻倍又腰斩,但对刘彦春的持股动作并没有造成影响。

多基金新进重仓港股标的,陈皓、杜猛参与纳思达定增浮盈近60%

1.从全市场基金来看,公募基金增持的前十大个股分别为:立讯精密、泸州老窖、贵州茅台、亿纬锂能、闻泰科技、韦尔股份、歌尔股份、盐湖股份、东方财富、晶澳科技。

对比TOP30与全市场基金,增持部分仅有4只个股一致,在三季度时仅有1、2只基金重仓持有的纳思达、巨星科技、江淮汽车在四季度仍然相对“小众”。

具体来看,三季度时,仅陈皓在易方达平稳增长和易方达新经济中持有纳思达。纳思达的主营业务集“芯片-耗材-打印机-服务”于一体,从通用耗材、集成电路扩展至打印机整机、原装耗材以及打印机管理服务等领域。

12月时,纳思达发布定增公告,总计募资50亿元,中欧、睿远、上投摩根、高毅、UBS AG等18家机构获配。其中包括陈皓管理的易方达平稳增长、易方达均衡成长、易方达新经济、易方达科翔、易方达港股通成长等5只基金,以及杜猛管理的上投摩根新兴动力、上投摩根远见、上投摩根中国优势等3只基金。

定增价格为32.11元/股,截至1月25日已浮盈59.30%。

另外一个较为“小众”但增持较多的个股是江淮汽车,全部增持动作均来自杨锐文,杨锐文管理的8只基金中,仅有景顺长城电子信息产业没有重仓江淮汽车,其余7只均有重仓。

2.从TOP30基金经理的新进重仓来看,基金经理的目光开始重新投向港股市场,新进重仓的个股第一名即为快手,特步国际、思摩尔国际、安踏体育、信义光能也成为基金经理的新进重仓。

具体来看,新进重仓快手的基金经理主要包括谢治宇、王培、王崇、陈皓。

其中,谢治宇可以购买港股的两只基金——兴全合宜、兴全社会价值均重仓快手,分别是这两只基金的第二大、第一大重仓。

除快手外,另一只谢治宇在近两季度内均有重仓的是舜宇光学科技。在三季度时,舜宇光学科技不仅是谢治宇的重仓,在周蔚文、袁芳管理的基金中也所有配置,但四季度仅有谢治宇管理的两只基金尚且保持重仓。

3.另一个值得一提的港股标的是易方达的“独门”重仓股香港交易所,二季度时,袁芳、杨锐文等基金经理均曾重仓持有香港交易所,但后期均陆续将其移出重仓。

易方达的两位基金经理,张坤和陈皓在香港交易所上并没有较大的减仓动作,张坤管理的易方达亚洲精选的第一大重仓即为香港交易所。而另外3只基金——易方达蓝筹精选、易方达优质企业、易方达优质精选的第一大重仓均为腾讯控股。

受累于港股整体市场的系统性风险,公募基金2021年港股上的关注明显较低。2021年8月新发行港股通基金的陈皓在季报中写道,我们相信市场的长期回报本质是取决于公司盈利的持续增长,而目前的港股市场给投资者提供了以相对较为低估的价格购买中国优秀公司的机会,“市场先生”的情绪修复可期。

后市展望与投资方向

正值春季跨年,各大机构的策略会层出不穷,TOP30基金经理在路演和季报中都对明年市场整体以及各行业板块有所展望。

聪投摘录了3位基金经理在路演以及季报中的总结反思以及投资机会思考,以供参考。

1.张慧

随着中央经济工作会议进一步确立了以稳增长为工作重心,我们当前很可能已经站在新一轮阶段性信贷周期的起点上,市场从前期交易滞胀演变到交易衰退再到交易稳增长。

在过往数轮中国宽松、美国收紧的环境中,A 股市场更多反映自身的稳增长逻辑,海外流动性扰动有限。我们认为全年来看A 股相对于海外可能具有相对收益,但由于 2022 年是盈利回落的一年,指数层面的机会较难期待。

自下而上依然大有可为。全部A 股 PE(TTM)在 30 倍以内的公司数量仍超过总数的 40%,在诸如国企改革、传统行业转型与升级等领域,还有较大的挖掘个股结构性机会的空间。

通过梳理2022 年上市公司盈利增长的特征,我们发现预期盈利增速靠前的领域具有四个特征:

一是2021 年景气行业的延续与延伸;

二是诸如船舶、养殖等景气度可能反转的方向;

三是诸如航空、酒店等疫情受损的方向;

四是医药、消费等稳定增长的领域。

2.杨锐文

2021 年,有色金属、钢铁煤炭、化工等大宗商品价格纷纷暴涨,新冠疫情引发的供需错配几乎带来所有上游原材料的暴涨。尽管终端产品价格也有所顺价,但是,中游制造业不可能完全传导成本压力,2021 年几乎是制造业成本压力最大的年度。

随着能耗双控一刀切的政策的纠偏,资源品价格大概率是回调的态势。因此,我们预计2022 年的制造业企业的业绩将很好看,市场的聚焦点会偏向于科技与制造相关的股票。

看好的大方向分四部分:

半导体:不是一次性机会,而是长期的机会。

电动智能汽车:随着未来汽车缺芯的逐步缓解以及L3 智能化的起航,智能化将会呈现爆发趋势,这或许将迎来全面性的beta 机会。

元宇宙与AR/VR。

以“专精特新”为代表的中小市值龙头。

科技股可能已经不是投不投的问题,而是怎么投的问题。或许,如果忽视今天的中国科技股,就犹如十年前忽视美国科技股一样,时代的抛弃连一声再见也不会有。

3.周蔚文

综合考虑经济、资金、股市估值三大因素来看,A股市场未来一年有结构性机会。全球疫情好转的概率在提高,宏观经济会保持一定的增长。

中国经济因地产新开工、国外供应链可能逐步恢复、去库存等原因,增长率在缓慢下降。与经济增长趋势相对应的是国外低利率环境将会改变,物价上涨,美联储未来将回收流动性。

中国在处理疫情过程中一直比较主动,央行的政策更具前瞻性,在宏观经济增长预期不高的背景下,货币会相对宽松,对降低股市波动有利。

目前A股经过两年结构性牛市,整体估值不低,有部分结构性泡沫,也有估值合理或低估的板块,还存在结构性机会。

我们未来将沿着“好行业选Alpha,困境反转行业选Beta”的主线寻找两类投资机会:

一是未来多年景气持续向好的行业,例如新能源、光伏、军工等行业,这些行业大部分估值偏贵,但其中细分板块的基本面将出现分化,我们将挑选基本面发生积极变化的细分板块进行配置;

第二类是困境反转行业,这些行业股价处于低位,短期经营有不确定性,但以两年左右的维度看,大概率经营会恢复正常,甚至比历史上景气年份更好,代表行业有养殖、餐饮旅游、传媒、地产等。

集虎卡,开鸿运!最高拆522元惊喜福袋!