来源:中国银河证券研究

2. 银行:宏观经济与信贷依旧偏弱,降息助力稳增长

3. 零售&化妆品:疫情防控下把握春节传统消费旺季契机,维持推荐节假日相关优质零售标的

4. 电新:宁德携“巧克力”电池入局换电领域,光伏21年装机53GW超市场预期

5. 深信服(300454):行业景气度依旧,看好公司XaaS战略转型长期成长性

/// 银河观点 ///

汽车:新能源车单月销量创新高,关注产品提价对销量的边际影响

李泽晗丨汽车行业分析师

S0130518110001

杨策丨汽车行业分析师

S0130520050005

一、核心观点

(一)销量数据回顾

乘联会发布2021年12月乘用车产销数据:当月零售销量为210.5万辆,同比-7.9%,环比+15.9%;批发销量为236.6万辆,同比+2.3%,环比+10.0%;产量为246.6万辆,同比+7.2%,环比+10.6%。1-12月零售累计达2014.6万辆,同比增长4.4%。

(二)芯片供给逐步改善,促进12月产销攀升

2021年12月乘用车零售销量达210.5万辆,同比-7.9%,环比+15.9%,相比近几年的12月环比增长10%的表现有明显改善,主要系芯片供给持续改善,促进12月产销攀升。1-12月零售累计达2014.6万辆,同比增长4.4%,增速较1-11月下降1.7个百分点。由于经销商层面的在售车型库存水平改善、结构持续优化,厂商供货节奏符合预期。随着销售旺季到来,12月经销商明显加大终端优惠力度,销售积极性快速提升,实现终端零售走强。从结构看,(1)12月豪华车零售25万,同比-3%,较2019年同期增长22%,环比增长18%;(2)自主品牌零售93万辆,同比+4%,较2019年同期+25%,环比+12%,自主品牌头部企业表现很强,在新能源市场获得明显增量。(3)合资品牌零售93万辆,同比-19%,较2019年同期-5%,环比+19%,其中日系份额22.2%,同比-1.0pct,美系份额9%,同比-0.6pct,德系品牌供给正在逐步改善。

(三)新能源车销量增长维持强劲,12月零售渗透率22.6%

12月新能源乘用车零售销量47.5万辆,同比+128.8%,环比+25.4%;批发销量50.5万辆,同比+138.9%,环比+17.8%,增长延续强劲。1-12月新能源乘用车批发331.2万辆,同比增长181.0%;零售298.9万辆,同比增长169.1%。12月国内新能源零售渗透率为22.6%,环比+1.8pct,1-12月渗透率为14.8%,相较2020全年5.8%的渗透率提升明显。从车型看,纯电动批发销量42.3万辆,同比+137.9%;插电混动批发销量8.2万辆,同比+143.9%。从结构看,自主品牌新能源车批发渗透率35.2%,豪华车为27.2%,主流合资仅3.7%。12月电动车高端车型销量强势增长,中低端走势较强。其中A00级批发销量13.9万辆,份额占纯电动的33%;A0级批发销量6.0万,份额达到纯电动的14%;A级份额25%,从谷底回升;B级份额27%,保持稳定。

二、投资建议

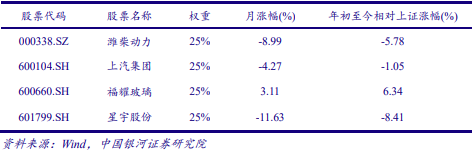

头部自主品牌景气度持续向上,我们建议继续关注长安汽车(000625)、长城汽车(601633 /2333.HK);零部件行业建议关注综合龙头华域汽车(600741)、照明控制器稀缺标的科博达(603786)、智能驾驶主被动安全供应商均胜电子(600699)。

核心组合

三、风险提示

1、汽车销量不达预期的风险;2、芯片短缺导致的产业链风险等。

银行:宏观经济与信贷依旧偏弱,降息助力稳增长

张一纬丨银行行业分析师

S0130519010001

一、核心观点

(一)宏观经济压力仍存

2021Q4和全年GDP同比增长4%和8.1%;1-12月规模以上工业增加值累计同比增长9.6%,12月单月规模以上工业增加值同比增长4.3%,处于2021年以来的低位;1-12月固定资产投资累计同比增长4.9%,低于前11月增速水平;12月社消总额同比增长1.7%,创全年新低;12月出口同比增长20.9%,增速继续收敛;PMI录得50.3%,保持荣枯线以上。整体来看,各项指标表现偏弱,经济压力仍存。

(二)政府债和企业债驱动新增社融回暖,中长期贷款增速依旧偏弱

12月单月新增社融2.37万亿元,同比多增6490亿元,进一步回暖,主要来自政府债和企业债发行力度加大影响。其中,新增人民币贷款1.04万亿元,同比少增1108亿元;新增政府债券1.17万亿元,同比多增4548亿元;新增企业债券融资和非金融企业境内股票融资2167亿元和2075亿元,同比多增1731亿元和949亿元;表外融资减少6388亿元,同比少减1007亿元。分部门来看,居民部门贷款增速回落,企业信贷需求依旧偏弱。12月单月居民部门新增贷款3716亿元,同比少增1919亿元。企业部门新增人民币贷款6620亿元,同比多增667亿元;其中,新增中长期贷款3393亿元,同比少增2107亿元。

(三)央行降息托底宏观经济,后续政策仍有发力空间

MLF和OMO均降息10BP,落实中央经济工作会议稳定宏观经济大盘+政策发力适当靠前要求,有利于应对美联储加息预期冲击,托底宏观经济,同时带动1年期和5年期LPR下行10BP和5BP,助力实体企业综合融资成本下降,对信贷需求形成支撑,银行息差短期承压,但同时有望受益信贷增速和资产质量改善。金融统计数据新闻发布会指出要增强信贷总量增长的稳定性,保持货币供应量和社会融资规模增速同名义经济增速基本匹配,同时要把货币政策工具箱开得再大一些及结构性货币政策工具要积极做好“加法”,后续政策仍有发力空间。

(四)城商行配置热度有所上升,机构持仓偏好零售+财富管理+区位优势品种

2021Q4基金对银行持仓总市值和持仓占比为787.04亿元和2.98%,较2021Q3减少6.41%和0.43个百分点。其中,城商行持仓占比1.6%,较2021Q3上升0.52个百分点。基金重仓数量排名靠前的银行包括招商银行、宁波银行、兴业银行和平安银行;重仓持股总市值和持仓比例排名前五的银行为招商银行、宁波银行、平安银行、兴业银行和杭州银行。

二、投资建议

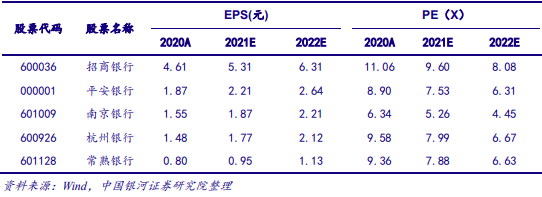

政策托底宏观经济,利好银行经营环境改善,助力信贷投放增加和资产质量优化。多家上市银行已披露2021年度业绩快报,营收增速延续改善之势,净利保持较快增长,不良率和拨备覆盖率两项指标表现良好,基本面整体稳中向好,对估值形成支撑。当前板块PB 0.66倍,估值处于历史低位,配置价值凸显。我们持续看好银行板块投资机会,给予“推荐”评级,个股方面,继续推荐招商银行(600036)、平安银行(000001)、常熟银行(601128)、杭州银行(600926)和南京银行(601009)。

需要关注的重点公司

三、风险提示

宏观经济增速不及预期导致银行资产质量恶化的风险等。

零售&化妆品:疫情防控下把握春节传统消费旺季契机,维持推荐节假日相关优质零售标的

甄唯萱丨零售行业分析师

S0130520050002

一、核心观点

(一)行业热点

①1月17日,发改委发布《关于做好近期促进消费工作的通知》;② 1月18日,国家统计局发布2021年CDP数据;③1月20日, 国家统计局公布 2021年全年全国居民人均可支配收入数据;④1月21日, 联商网发布2021年125家商场销售额排名情况。

(二)从ACG社区出发,向泛娱乐文化社区前进

上周(2022.1.17-2022.1.21)CS商贸零售指数下跌(-1.40%),跑输上证指数(0.04%)、沪深300指数(1.11%),深证成指(-0.86%)。年初至今行业指数累计下降2.50%,跑赢沪深300(-3.26%),深证成指(-5.57%),上证指数(-3.22%)。与其他行业相比,上周商贸零售板块在中信30个行业分类中涨跌幅排名第16,较前一周下降6名。

(三)子板块动态

电商及代运营板块:丽人丽妆全资子公司参与投资基金并发布持股5%以上股东减持股份计划的公告。本次拟投资基金的事项符合公司的长期发展需要,有利于公司围绕自身主营业务与产业链继续深耕发展。

超市板块:新华都发布股东部分股份质押的公告。

黄金珠宝板块:周大生发布公司12月份新增自营门店情况简报;莱绅通灵发布2021年度业绩预减的公告。

百货及综合业态板块:王府井公布东安睿锦对外营业,系公司旗下首家买手制百货;天虹股份发布股票异常波动公告证实天优品牌酱香白酒已在天虹超市线上线下渠道进行销售,目前该商品销售产生的收入对公司当期经营业绩不会产生重大影响;翠微股份、广百股份以及丽尚国潮发布2021年度业绩预增公告

其他连锁板块:爱施德发布全资子公司转让其参股公司股权的公告;美凯龙发布董事辞职的公告;孩子王发布2021年业绩预减公告。

化妆品板块:上海家化发布年度业绩预增预告,公司稳步推进“123 经营方针”战略有效落地,在品牌推广方面,确定了差异化的品牌发展战略,品牌矩阵中的各个拳头品牌在影响力和市场占有率上均具有一定优势,六神、玉泽、佰草集等品牌表现卓越,高毛利的护肤品类产品销售额快速提升。

个护板块:欣龙控股发布2021年度业绩预减公告。

二、投资建议

维持全渠道配置的逻辑不变,推荐重点关注零售渠道类天虹百货(002419)、王府井(600859)、永辉超市(601933)、家家悦(603708)、红旗连锁(002697)、华致酒行(300755)、壹网壹创(300792)、丽人丽妆(605136);以及消费品类的上海家化(600315)、珀莱雅(603605)、丸美股份(603983)、贝泰妮(300957)、可靠股份(301009)、豪悦护理(605009)、稳健医疗(300888)、百亚股份(003006)。

三、风险提示

市场信心不足的风险;转型进展及效果低于预期的风险等。

电新:宁德携“巧克力”电池入局换电领域,光伏21年装机53GW超市场预期

周然丨电新行业分析师

S0130514020001

一、核心观点

(一)新能源车方面

1)宁德时代入局换电;2)2021年中国磷酸铁锂正极材料出货量高增;3)又一家欧洲电池企业挪威电池公司Freyr投建LFP电池;4)累计召回新能源汽车229次,涉及198万辆;5)2021年中国动力电池销量达186GWh;6)2021年中国动力锂电池出货量220GWh。

(二)新能源发电方面

1) 2021年光伏成绩单:新增53GW,其中分布式29含户用21.5GW;2)国家发改委:2021年发电量增长8.1%,用电增长10.3%;3)七部委印发《促进绿色消费实施方案》,全面促进绿电生产消费;4)国家能源局印发《2022年能源行业标准计划立项指南》; 5)美国针对中国光伏企业制裁升级;6)贸易壁垒继续升级,印度修订ALMM令。

二、投资建议

我国新能源汽车已由政策引导转变为消费驱动模式。放眼全球,2020年欧洲市场爆发,2021年中国实现跨越式增长,2022年美国有望成为新增主力军。叠加储能、3C、两轮车和电动工具领域,锂电池需求井喷,资源、材料端价格步步攀升。双碳目标为可再生能源提供长期确定性指引,新能源从集中式发展向集中式分布式并举的模式转变。2022年光伏行业拥抱硅料降价周期,产业链价格将逐步回归合理区间。锂电看好电池龙头、海外拓展新客户和供需偏紧议价能力强的材料厂商;光伏建议把握“逆变器、一体化、辅材”三条主线;电网领域重点关注储能、配网、特高压、信息化系统等。

核心标的:宁德时代(300750)、亿纬锂能(300014)、当升科技(300073)、中伟股份(300919)、恩捷股份(002812)、璞泰来(603659)、杉杉股份(600884)、科达利(002850)、隆基股份(601012)、通威股份(600438)、晶澳科技(002459)、阳光电源(300274)、锦浪科技(300763)、中材科技(002080)、明阳智能(601615)、金风科技(002202)、东方电缆(603606)、国电南瑞(600406)、派能科技(688063)、许继电气(000400)、良信股份(002706)、汇川技术(300124)等。

三、风险提示

电力需求下滑的风险;新能源发电消纳能力不足的风险;出口销量不及预期的风险;供给不及预期的风险;原材料上涨过快严重挤压下游生产环节利润的风险;竞争加剧导致产品价格持续下行的风险等。

深信服(300454):行业景气度依旧,看好公司XaaS战略转型长期成长性

吴砚靖丨计算机行业分析师

S0130519070001

李璐昕丨计算机行业分析师

S0130521040001

一、核心观点

(一)事件

公司发布2021年年度业绩预告,报告期内实现营收67.07亿元-68.16亿元,同比增加22.87%-24.87%;实现归母净利润24.1亿元-30.9亿元,同比减少61.82% - 70.22%;扣非归母净利润10.1亿元-16.9亿元,同比减少75.05% - 85.09%。

(二)收入增速放缓,整体毛利率下降,业绩不及预期

公司发布2021年年度业绩预告,报告期内实现营收67.07亿元-68.16亿元,同比增加22.87%-24.87%;实现归母净利润24.1亿元-30.9亿元,同比减少61.82% - 70.22%;扣非归母净利润10.1亿元-16.9亿元,同比减少75.05% - 85.09%。收入增速放缓主要系公司网络安全业务短期增长乏力,投入与产出出现短期不匹配情况。此外,公司整体毛利率下降主要系收入结构变化,毛利率较低的云计算业务收入占比进一步提升。上游方面,全球芯片供应紧张也对成本端造成一定影响。

(三)继续加大研发销售投入,战略转型稳步推进

报告期内,公司持续加大研发投入,研发费用同比增长36.96%-38.35%;销售费用增速亦高于收入增速;叠加多期股权激励费用的同比增长,公司业绩低于预期。我们认为,公司持续加大研发投入、进行研发人才的股权激励有助于持续夯实公司产品与服务的长期竞争力;此外,XaaS(一切即服务)模式目前在国内市场属于较为新的业务模式,市场处于成长期,增加销售费用进行市场拓展有助于形成先发优势,看好公司战略转型的长期成长性。

(四)网络安全和云计算双赛道景气度依旧,公司XaaS战略符合长期增长趋势

网络安全行业方面,公司在VPN、内容安全管理和UTM保持市占率第一的水平,根据最新IDC数据,公司市占率分别为22.7%、20.6%、22.6%,龙头地位稳固。《数据安全法》于今年9月1日正式颁布实施,将侧重于数据的全流程和全生命周期安全防护,数据安全细分领域空间扩张。此外,工信部就网络安全产业高质量发展三年行动计划发布征求意见稿,其中提到,网络安全产业规模到2023年要超过2500亿,CAGR超过15%;电信等重点行业安全支出占IT支出的比例应不少于10%。对标美国政府的20%占比,我国平均仅2%左右,未来提升空间较大;等保2.0的修订,将过去的加分制度变为减分制度,将增加企业适用项目的安全支出,安全投入增加。第三,网络安全审查办法的修订,对监管对象的范围进行扩充,关键基础设施运营商安全投入将增加。政策利好行业整体空间打开,公司作为行业龙头将受益。

云计算方面,公司战略提法从过去的“安全”+“云”双引擎到报告期内提出XaaS全面云化转型,包括基础设施即服务的托管云、安全即服务的SASE架构的Sangfor Access、桌面即服务的桌面云aDesk和运维管理即服务的MSS等。根据IDC数据显示,公司在超融合市场市占率为13.7%,稳居前三。根据IDC预测,国内市场对超融合市场预计将未来5年CAGR为18.5%左右,到2025年市场规模将超过33亿美元,行业保持高景气。SASE目前处于低渗透高增长阶段,未来空间可期。根据Gartner预测,到2023年,20%的企业将从同一厂商采购SWG、CASB、ZTNA和分支机构FWaaS(防火墙即服务)服务,2019 年这一数字只有5% 。2024年, 40%以上的企业将会有明确的SASE切换策略, 2018年末仅为1% 。2025年,最少将有一家 IaaS领导服务商会提供有竞争力的SASE服务套件。预计全球2024年SASE总收入将会达到110亿美元,当前总收入规模为19亿美元,复合增长率达到42%。大中华地区市场规模大约为7.69亿美元,折合49.22亿元(汇率1美元6.4人民币)。我们认为,云计算和企业上云是趋势所在,XaaS服务模式是符合市场趋势的高用户粘性、边际成本下降的商业模式,长期看好。

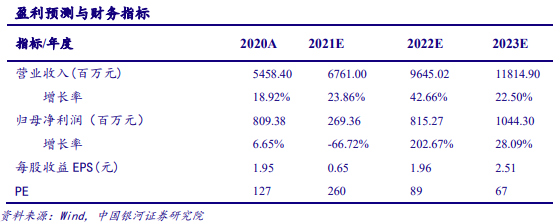

二、投资建议

我们预计,公司2021-2023年EPS为0.65/1.96/2.51 ,对应市盈率分别为260/89/67。目前,网络安全行业景气度较高,公司作为行业龙头企业地位稳固,核心产品市场竞争力强;云计算景气度依旧,公司XaaS战略转型持续推进中,看好公司未来发展,维持“推荐”评级。

三、风险提示

市场竞争加剧的风险;海外疫情扩散致国际市场拓展进展缓慢的风险;研发、销售投入加大致期间费用较高,且不能带来营收和利润预期增长的风险;技术创新、产品迭代与市场不匹配的风险等。

如需获取报告全文,请联系您客户经理,谢谢!

本文摘自报告:《银河证券每日晨报 - 20210127》

报告发布日期:2021年1月27日

报告发布机构:中国银河证券

报告分析师/责任编辑:

丁文 执业证书编号:S0130511020004

丁文

策略分析师,英国曼彻斯特大学金融与会计硕士,2001年加入中国银河证券研究院,曾从事房地产行业研究。2017年开始从事策略研究。

集虎卡,开鸿运!最高拆522元惊喜福袋!