截至2021年9月末,韵达股份有息债务约94.26亿元,资产负债率为54.85%,较2019年末上升约15个百分点,负债端承压加大

《投资时报》研究员 王子西

日前,韵达控股股份有限公司(下称韵达股份,002120.SZ)公告称,公司副总裁(副总经理)赖世强辞职。辞职后,赖世强除继续担任第七届董事会董事一职外,不再担任公司及控股子公司其他职位。

资料显示,赖世强于2005年6月加入上海韵达货运有限公司(下称韵达货运),2017年1月10日担任上市公司董事、副总裁职务,高管任职年限至今5年。

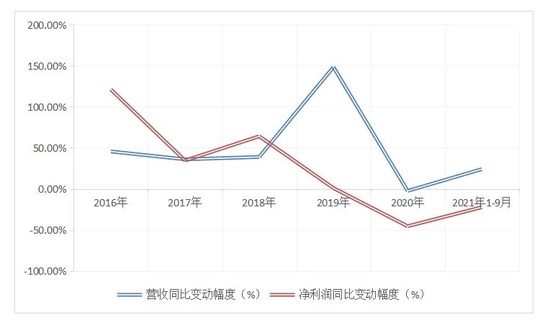

值得注意的是,2016年以来,韵达股份的业绩表现由营收与净利润均中高速发展,转为牺牲利润、换取业务量及市场份额持续攀升,且至今盈利情况尚未好转。

具体而言,一方面,公司快递业务量由2016年的32.14亿件,增长到2020年的141.44亿件,同比增幅基本超过40%;市场份额由10.27%升至16.97%。同时,公司营收也由73.50亿元,增至335.0亿元。其中,2019年,韵达股份业务量首次突破“百亿级”。

按照已披露的月度数据,2021年7月至12月,韵达股份快递完成业务量为15.23亿票、15.25亿票、16.28亿票、17.16亿票、18.83亿票、18.36亿票,再加上前六个月的82.61亿票,全年业务量为183.72亿票,同比增长29.89%。

但另一方面,从2019年起,公司净利润便呈下滑趋势。2019年、2020年及2021年前三季度,该公司净利润同比增速为0.80%、-45.71%、-22.50%,净利率指标也由7.62%下滑至2.76%,而在2016年至2018年,该项指标还基本保持在16%以上的水平。

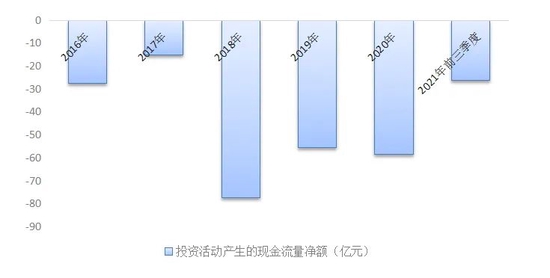

同时近年来,韵达股份投资活动产生的现金流量持续净流出。在流出类目中,2016年至2021年前三季度,购建固定资产、无形资产等支出现金合计约224亿元。2017年底,公司又非公开发行股票募资,用于几个项目的建设。显然,大量投资、募资建设意味着公司仍意欲扩张,未来固定资产折旧、减值或将侵占部分利润空间。

此外,截至2021年9月末,韵达股份有息债务约94.26亿元;资产负债率为54.85%,较2019年末上升约15个百分点,负债端承压加大。综上来看,牺牲利润、抢占市场,一旦业务量增速放缓,韵达股份又将如何面对?

牺牲利润换市场?

韵达股份前身是宁波新海电气股份有限公司(原新海股份)。2016年底,原“新海股份”以截至置出资产评估基准日全部资产及负债,与韵达货运全体股东持有的100%股权的等值部分置换;并以发行股份方式,自韵达货运全体股东处购买置入资产与置出资产的差额部分。

作为国内快递综合服务提供商,2016年至2018年,韵达股份营收与净利润分别由73.50亿元、11.81亿元,增至138.56亿元、26.02亿元,收入与净利润同比增幅多为双位数。

不过,自2019年起,韵达股份收入端与利润端呈现不一样的状况。一方面是收入大增,且在疫情爆发后并未受到明显影响。数据显示,2019年,该公司快递业务量首次突破“百亿级”,为100.3亿件;且在2020年、2021年上半年,分别达到141.44亿件、82.61亿件,同比增幅均超40%。公司所占市场份额则为15.8%、16.97%、16.73%。

上述两年及一期,该公司实现营收344.04亿元、335.0亿元、182.09亿元,同比增速为148.30、-2.63%、27.18%。由于快递业景气度基本逐月走高,每年的第四季度往往是旺季,以此推断,2021年韵达股份营收或再创新高。

而另一方面,却是公司净利润下行。以各月单票收入粗略计算,2019年至2021年上半年,韵达股份单票收入约为3.25元/票、2.33元/票、2.10元/票。而单票成本为2.83元/票、2.06元/票、1.81元/票,也就是说,单票成本率在86%以上。

整体来看,韵达股份的销售成本率由2018年的71.98%,升至2021年上半年的90.50%;毛利率、净利率则由28.02%、18.78%,降至9.50%、2.50%。

2019年至2021年上半年,该公司实现净利润26.23亿元、14.24亿元、4.54亿元;同比变动幅度0.80%、-45.71%、-32.94%。数据来看,为了抢占市场、提升市场份额,2019年以来韵达股份以牺牲利润为代价,换来营收规模的增长。

韵达股份2016年以来营收及净利润同比变动情况

数据来源:wind

有息债务94.26亿元

倾向于扩大市场份额的举措,也表现在股权激励计划的考核指标上。

2020年5月,该公司实施第三期股权激励计划,向350名激励对象授予限制性股票390.38万股,股票锁定期为12个月、24个月。解锁条件原为:以2019年扣非后归母净利润为基数,第一期,2020年度指标增长率不低于10%;第二期,2021年度增长率不低于21%。

2020年,韵达股份扣非后归母净利润同比增速为-49.88%,显然未能达标。2021年3月底,该公司公告称,短期市场价格下行明显,局部地区市场竞争加剧,将上述激励计划的第二个业绩考核指标调整为快递业务量、营收。第四期股权激励的绩效考核指标,也是业务量及营收。

此外,分析公司现金流量表不难发现,2016年至2021年前三季度,韵达股份投资活动产生的现金流量持续净流出,分别为-27.44亿元、-15.12亿元、-77.28亿元、-55.39亿元、-58.61亿元、-26.38亿元。在流出类目中,“购建固定资产、无形资产和其他长期资产支付的现金”项为16.83亿元、13.98亿元、34.70亿元、43.77亿元、60.04亿元和54.92亿元,合计约为224亿元。

2017年底,韵达股份非公开发行股票募资39.15亿元,用于智能仓配一体化转运中心建设项目、宁波转运中心建设项目、转运中心自动化升级项目、快递网络运能提升项目等。大量的投资、募资用于建设项目,或意味公司仍处扩张期,且未来固定资产折旧、计提减值,也将侵占部分利润。

而在负债端,公司短期借款已由2018年末的4亿元,上升至2020年末、2021年9月末的16.6亿元、20.85亿元。截至2021年9月末,韵达股份尚有4.51亿元一年内到期非流动负债、1.05亿元的长期借款、67.85亿元的应付债券。粗略计算,有息债务约为94.26亿元。货币资金40.63亿元、交易性金融资产29.11亿元,两者合计起来也无法覆盖有息债务。

值得注意的是,2021年前三季度,韵达股份资产负债率升至54.85%,流动比率、速动比率为1.07、1.06。但在2018年、2019年,上述指标还为36.17%和39.84%、1.57和1.24、1.56和1.23。针对公司资金流动性是否承压、盈利能力走弱、高管赖世强离职是否与业绩下行有关等情况,《投资时报》研究员电邮沟通提纲至该公司相关部门,截至发稿尚未收到回复。

韵达股份近年来投资活动产生的净现金流(单位:亿元)

数据来源:wind

集虎卡,开鸿运!最高拆522元惊喜福袋!