来源:华尔街见闻

2022年开年,竟然比2021年还要“寒冷”,对于不少私募投资人来说,

2021年的投资者已经“不易”,但至少还有量化机构,还有邓晓峰,还有偏爱新能源的私募机构可以撑住一部分场面。

但2022年开年,去年撑场的主角们也纷纷“掉链子”,私募量化机构就不用说了,新能源投资的多的机构也不用说了。

那么有没有私募管理人连续两年都跑赢,今年年初也能够扎住阵脚?

有的,但是极少数。

资事堂这就盘点了三家,年初依然表现强势的百亿级私募机构。

而且它们的投资经理都有一个共同的特点。

01

自营“大神”领跑

盘京投资一直扮演着百亿私募阵营的“黑马”,今年首周亦不例外。

据私募排排网,2022年第一周,盘京稳恒基金净值涨幅为2.76%,远远超过行业平均水平。

这只产品由肖明管理,他是资深的券商自营投资大神,亦是近年加盟盘京投资的“悍将”之一。

盘京投资成立于2016年,创始人庄涛有着横跨一二级市场的经验,先后担任长江证券自营投资经理、航天科工财务公司投资总监、华商基金投资总监、中信产业基金董事总经理。

之所以有“黑马”姿态,要从2019年讲起。

2019年1月,盘京投资“突然”晋升百亿私募阵营,并一举夺下当年百亿冠军。庄涛并未选择单打独斗,陆续邀请了业内名将加盟,曾在嘉实、天弘、新加坡毕盛资管服务的陈勤率先加入并单独管理产品。

奔向百亿的2019年,庄涛引入了他的前同事肖明——长江证券自营投资前掌舵者,2020年肖明正式对外募集成立了对外募资的资管产品。

2021年末,盘京还引入了崔同魁,他是千合资本前投研主力,也是王亚伟的“关门大弟子”。

至此,盘京投资成为了另一个“高毅”,四位投资高手齐聚,每人都有自己单独操刀的基金产品。

资事堂发现,肖明是“盘京四人组”近年冲得最猛的基金经理,2021年斩获156%的年度收益,位列百亿阵营最头部位置,延续了这家私募连续三年霸榜纪录。

另据了解,虽然肖明身处百亿私募平台,但其管理的资金规模不足10亿,可谓“低调”,而他的投资观点和调研踪迹都十分难寻。

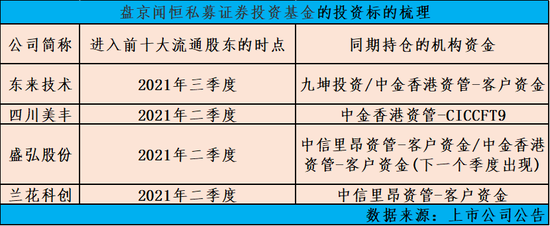

纵观他管理的盘京闻恒基金2021年进入十大流通股东的踪迹,有一个迹象值得关注。

仓位在线显示,上述基金过去一年间出现在六家公司股东名单中,其中四家公司的机构股东中,疑似出现了杠杆资金身影。

如上图,中金香港资管、中信里昂资管等两家QFII资金账户,过去两年经常是量化私募收益互换的资金账户。除了东来技术股东中,同期有九坤投资,其余数只持仓纪录中并无量化机构。

肖明在2021年的超额收益“惊人”,是否动用了杠杆?

这还不得而知。

02

公募配置“高手”不遑多让

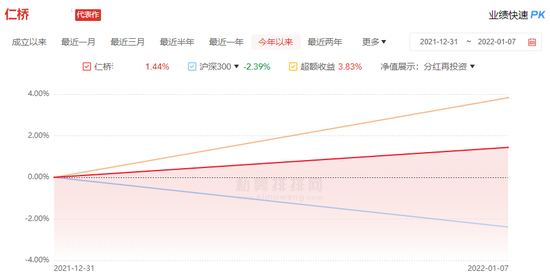

除了盘京外,私募排排网显示,任桥资产这家北京私募机构的代表产品年初以来收益为正,而它们2021年有接近40%的年度收益。

又是一个连战连捷的高手。

资事堂了解到,成立四年的仁桥资产发展较为迅速,最新管理规模接近百亿元。

值得注意的是,仁桥资产在部分机构投资者群体中受到青睐,主要因旗下产品自2017年8月成立至今,最大回撤为8%,产品波动性并不剧烈。

2022年首周,仁桥资产延续了这种风格,相比沪深300指数有近4个点的超额收益,在同等规模的选股型基金中领先。

截至目前,仁桥资产有11人,创始人是夏俊杰,他曾经在嘉实基金、诺安基金任职,一直很强调逆向投资的理念。

据悉,仁桥躲过这轮大跌与基金持仓结构有关,有部分非银机构、地产股以及建筑建材类股票,都是近期上涨或下跌幅度甚微的品种。

仁桥资产与持有人的交流资料中,曾特别提及低估值资产的配置偏好,并认为低估值公司在经济下行期的胜率会更高,特别是那些在2021年已经实现高增的公司,市场会把增速简单的线性外推,而这种方式往往是风险的最大来源。

这家机构进一步指出:低估值行业(金融、地产、建筑、建材、电力、电信、交运),通常属于“冰点”行业,一直以来都与这个“牛市”无关,但自去年末开始发声逻辑变化。由于国内经济的走势开始被投资人所感知,很多传统行业的投资逻辑开始出现变化,有些涉及了部分的新产业或新赛道,有些开始走出“二次增长曲线”的公司开始受到了市场的认同。

换言之,部分传统公司通过提高老业务的估值来实现市值的快速重估,比如新基建类公司、参与新能源运营的电力公司、擅长财富管理的证券公司。

而把握住这种行业变化,帮助任桥的业绩有所领先。

03

兴业系高手也在赚钱

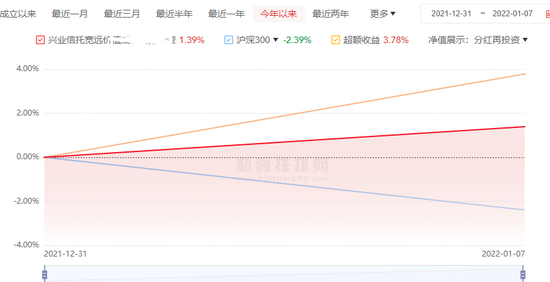

资事堂发现,百亿私募宽远资产在开年首周,也取得了正收益。

这家私募有“券商系”背景,投资总监徐京德历任兴业证券证券投资部投资经理、资产管理部总经理助理、证券投资部总经理、资产管理分公司总经理。

兴业证券的早年是高手如云,包括兴全基金创始人杨东、庄园芳、杜昌勇等都是业内知名的高手,而徐京德也是其中一位。

他的从业经理反复横跨自营和资管两条业务线,只能证明,他当年确实业绩“能打”。

此外,淡水泉在首周也跑赢了指数,虽然收益仅有-1.86%,但在众多百亿私募单周下跌3-6%的情境下,净值走势相对“克制”。

这或许与淡水泉一直以来保持“逆向投资”的本色有关。

近日,淡水泉透露:目前投资组合重点是对优质成长企业采用“困境反转”策略进行布局。

这家百亿私募进一步表示,符合“困境反转”模型的机会要满足几个先决条件:首先行业成长空间仍然广阔,天花板仍然很高;第二,优秀企业遇到的阶段性困难,能够恢复而不是持续性的;第三,不仅是能够回到原有经营水平,而是在未来1-2年有可能打破历史经营业绩记录;最后,短期例如环比角度,具备变化或催化剂。