中国基金报记者曹雯璟

2022年各大基金公司继续火力全开,本月有近百只产品密集发行,欲打响新年基金发行第一枪。但从近3天的发行情况来看,今年未能延续过去两年的“开门红”,整体发行略显惨淡,投资者认购情绪普遍不高,此前被寄予厚望的“准爆款基”未能发力,单日基金卖出十几亿已是最高,多只仅个位数。

虽然2022年A股“开门红”并未如期到来,但多家头部公募表示,春季躁动行情或仍可期待,依旧看好2022年投资机会。

“开门不红”

开年新基金发行遇冷

据多家渠道方面透露,和往年开年“一日售罄”、“百亿爆款”有所不同,今年开年的基金销售情况略显惨淡。2022年首个交易日共有18只基金首发,多款明星基金产品发行遇冷。当天发行规模最高的产品募集规模在13亿左右,还有一些此前被寄予厚望的热门产品发行规模均不达10亿元。截至发稿,有多只基金的单日募集规模依旧“个位数”,即使是明星绩优基金经理产品销售也不及预期。

对于“开门红”未如期而至,深圳一位头部券商基金研究负责人表示,开门红是各家机构的商业计划,投资者是否支持主要看过去一段时间市场是否有赚钱效应。2022年开始,市场风格切换比较频繁,虽然公募整体的业绩依然不错,但是新的绩优基金经理完全换了面孔,投资者也需要了解接受的过程,如果市场结构性行情持续,今年年中也许会有爆款产品出现。

上海证券基金评价研究中心高级基金分析师池云飞认为,开年市场波动比较大,一些热门主题和景气赛道回撤也比较明显,在一定程度上影响了投资者对权益资产的投资热情,使投资者变得相对谨慎。

2022年开年3个交易日来,A股接连下挫“寒气逼人”,此前大热的新能源、军工、有色等板块出现调整,医药板块再次大跌,而低估值的银行、房地产等板块却逆市反弹。

一位银行渠道人士也坦言,今年基金市场和往年不能比,主要近期宽幅调整对个人投资者信心影响很大。此外,去年1、2月份成立的250多只基金中,仍有90多只基金的单位净值低于1元,这也多多少少影响了人们对今年新基金的认购热情。

回顾历史,1月往往是“爆款季”。比如2020年刘格菘的广发科技先锋以超900亿的认购规模打响了“开门红”第一枪;2021年1月,16只百亿级别的爆款基金横空出世,其中8只一日售罄,广发均衡优选、易方达竞争优势企业等基金首募规模甚至近150亿。

“其实市场更应该关注产品本身的好坏而不是产品是否会爆款,开年基金发行未出现“爆款”并不完全是件坏事,说明投资者对基金投资变得更为理性。”池云飞强调。

至于基金发行开门遇冷对后续基金发行整体节奏的影响,上海证券基金评价研究中心高级基金分析师池云飞表示,开年基金发行低于预期,可能会影响基金公司整体的发行节奏,尤其是中小型的基金公司因为承担更大的发行压力,可能会根据市场反应调整发行节奏。不过,他并不担心短期发行节奏的放缓会给基金行业带来不利影响。从历史经验看,基金发行情况主要受投资者对产品投资需求和对基础市场预期影响,当前市场基本面依然向好,市场波动是市场寻价的一个过程。基金产品能更便捷有效地帮助投资者获得长期收益,未来会越来越受到广大投资者的青睐。

本月近百只基金密集发行

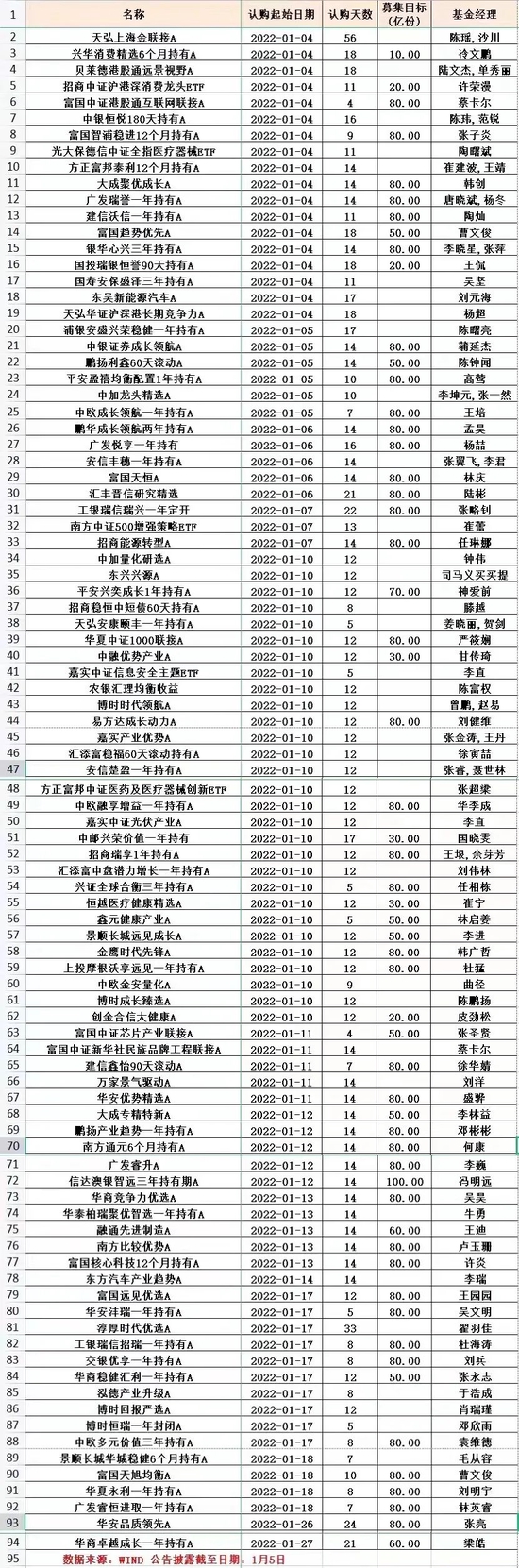

Wind数据显示,目前已有93只公募基金定档1月发行。本月新发基金的公司既有广发、富国、中欧基金等中大型基金公司,也有外资公募贝莱德基金。明星基金经理李晓星、冯明远、任相栋、陆彬、韩创、杜猛等一众实力派选手齐上阵。

从赛道来看,今年公募基金主要布局了新能源、医药行业等赛道,去年跌得较惨的港股也是布局方向之一。从各家公司披露的“开门红”产品种类来看,聚焦权益市场的主动管理型偏股基金将占据1月份发行市场的大部分份额,此外,“固收+”基金、FOF基金、量化基金等多个类型的基金均有新产品推出。

记者注意到,这些“开门红”产品的认购起始日期多在1月上旬及中旬,认购时长多在7天至14天之间。此外,从今年新发基金的产品类型来看,封闭期、持有期的产品众多,少则60天,多则一年甚至三年,以此避免了投资者频繁申赎、追涨杀跌。

下周还有多位明星基金经理产品登场。1月10日,拟任基金经理任相栋管理的兴证全球合衡三年持有首发。同日,金鹰基金经理韩广哲、上投摩根基金经理杜猛、嘉实基金张金涛、创金合信金基金经理皮劲松等新产品也将亮相。由冯明远担任基金经理的信达澳银智远三年持有期将在1月12日启动发售,募集规模上限为100亿。

春季躁行情仍可期待

公募继续看好今年投资机会

尽管2022年A股“开门红”并未如期到来,但多家基金公司表示,春季躁动行情或仍可期待。

金鹰基金表示,国内进入“稳增长”和“政策发力适度靠前”的观察期,预计整体流动性环境偏向宽松。此前在去年的年末阶段,市场资金偏向博弈,且风险偏好趋于保守。新年开年后,预计资金的季节性压制因素或将有所消退,在“经济下+政策上”背景下,春季躁动仍值得期待。

上投摩根基金表示,随着上市公司陆续发布预披露,业绩表现超预期的个股也有望迎来市场关注。总体而言,我们仍看好一季度的行情,一季度可进行较为均衡的布局。一方面,投资人可关注受益宏观政策边际转暖的房地产产业链及基建/新基建板块、继续向疫情前常态复苏的消费及服务行业,以及目前估值相对偏低、景气度有望迎来拐点的行业;另一方面,从更长期的视角来看,具有高景气度、高增长的行业,鉴于其中长期盈利增长有助于消化偏高的估值,仍是可持续布局的方向。

中欧基金表示,短期的波动加剧意味着春节前行情的布局点。投资者的主要再配置方向主要由以下几个方面构成:消费伴随经济的企稳而有望复苏,建议持续关注食品饮料和家电等行业;经济稳增长的发力点预计将落在投资端的基建领域,尤其是符合双碳政策规划的新能源基建,未来数年存在大量建设缺口,建议关注其中电力建设、新能源电站运营和输配电设备等领域。

博时基金表示,当前国内经济面临全球经济增长动能减弱、消费恢复乏力及传统基建增速趋势回落等需求端压力,货币政策仍坚持“稳”为主基调、继续助力稳增长,流动性合理充裕,未来A股大概率延续震荡走势,仍将演绎结构性行情,可适当关注景气度预期改善的板块的表现。