盘点一周市场热点,掘金后市板块机会。

延续上周的颓势,本周A股三大指数持续下跌,其中上证指数一周微跌0.39%,深证成指下跌1.06%,创业板指数下跌4%。

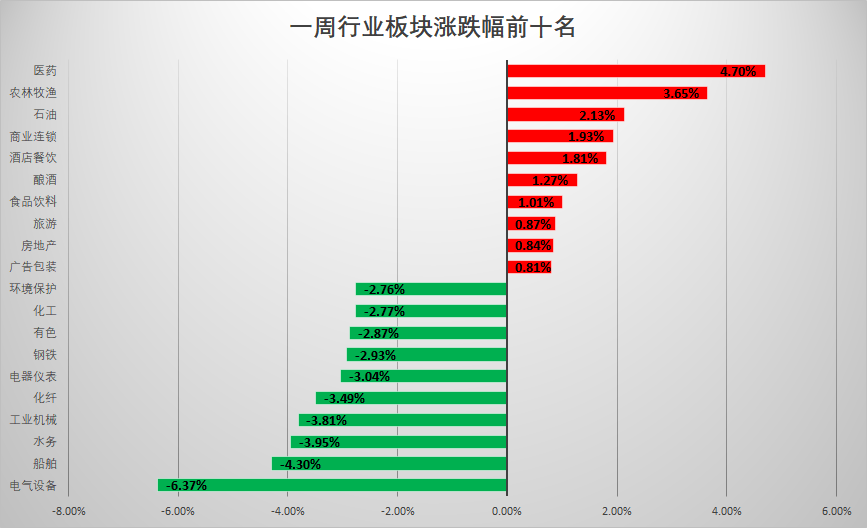

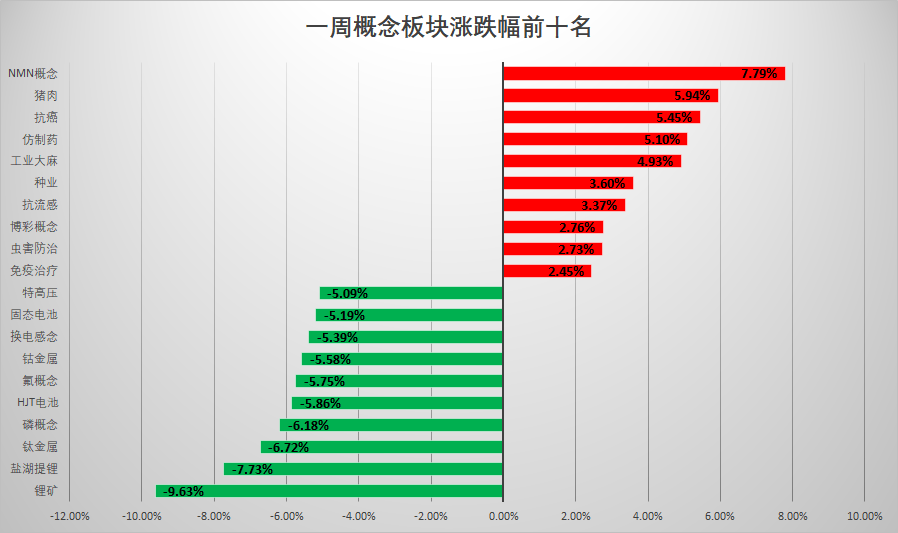

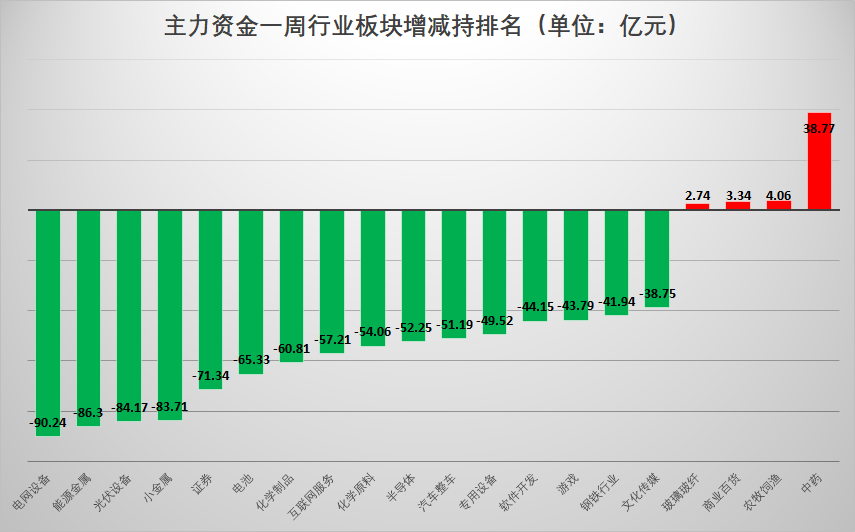

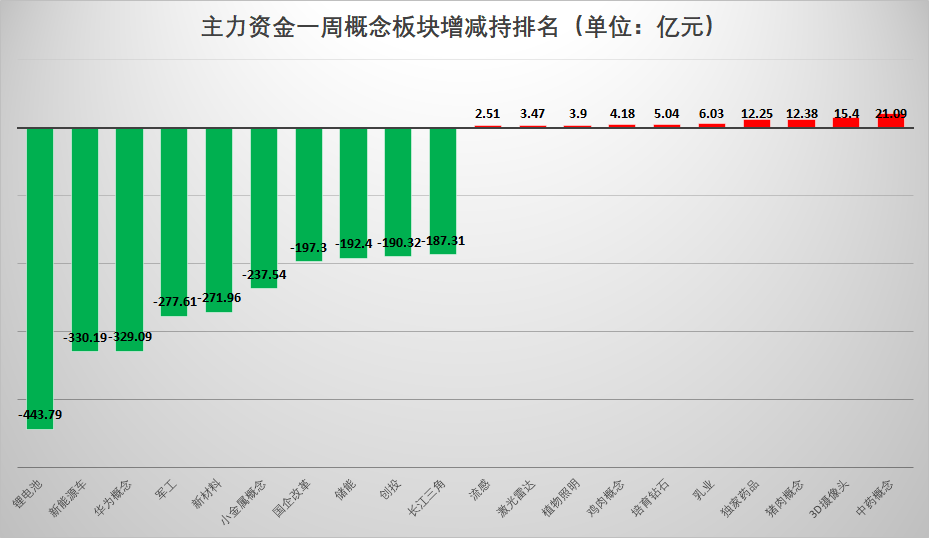

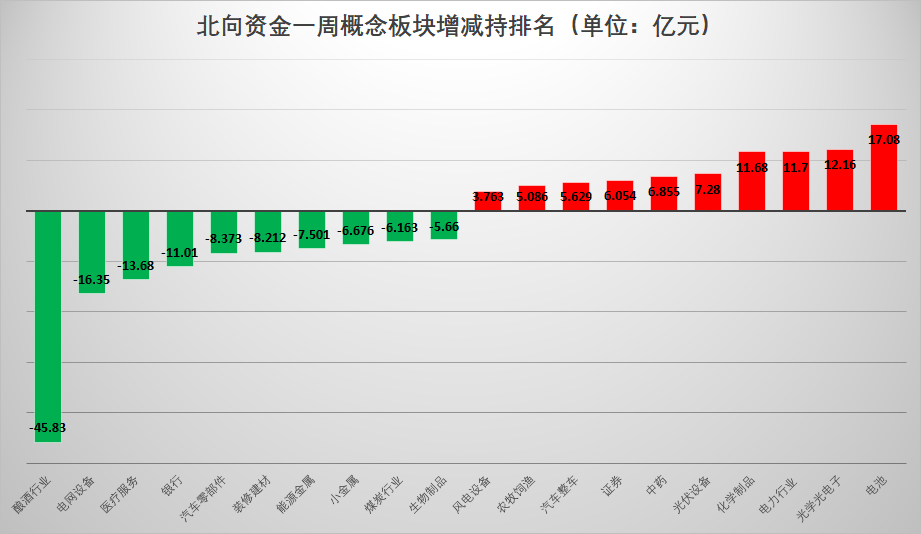

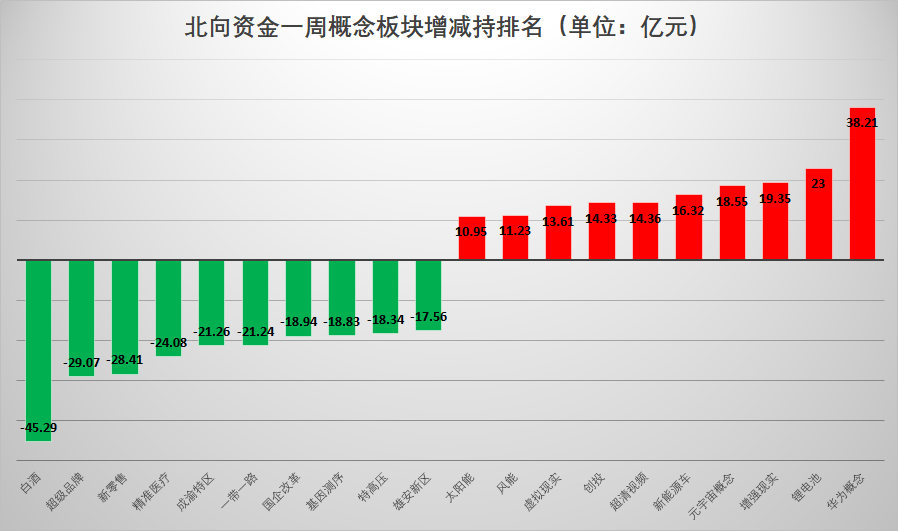

从板块表现看,医药、农林牧渔等涨幅领先,其中,医药行业细分领域中药概念本周深受主流资金青睐,一周净流入38.77亿元,位居主力资金净流入行业板块之首。此外,该板块同样收到了北向资金的垂青,一周净流入6.855亿元。

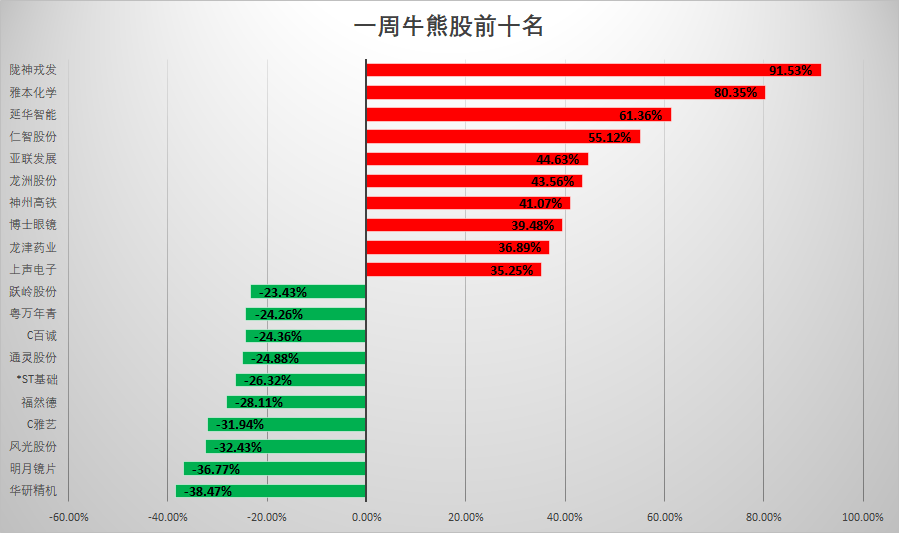

个股方面,医药股陇神戎发5天4板,一周大涨91.53%,荣膺本周牛股涨幅冠军,雅本化学(维权)一周上涨80.35%,位居第二,延华智能、仁智股份(维权)、亚联发展周涨幅分列第三至第五。

2022年行将结束,在年度最后一个交易周,投资者应如何抓住最后的机遇?

重点数据一览

热点复盘

【医药】

若论本周最热板块,医药板块可谓当仁不让。从个股表现看,除了陇神戎发一周表现优异外,龙津药业、新天药业、万邦德一周涨幅均超30%。

从细分领域看,中药行业本周深获主力资金和北向资金的青睐。业内分析,中医药板块一直以来大幅跑输医药指数以及其他子板块。从估值角度来看,中医药板块处于历史低位。而在当前热点不是特别明确的情况下,中医药板块正好有一个估值修复的需求。另外,从季节性因素来看,每年冬季开始大幅降温的时候,实际上是有中医药的需求,喝酒吃药行情往往会在四季度出现。

西南证券表示,医药行业迎来发展拐点,重点看好医保免疫之中药消费品。重点建议关注片仔癀、云南白药、太极集团、寿仙谷、华润三九、健民集团、以岭药业、马应龙、中新药业、佐力药业等。

展望2022年医药板块的投资思路,浙商证券则建议投资者应当坚持“握制造、迎创新”的投资策略。推荐关注个股包括格医药、昭衍新药,关注智飞生物、万泰生物、康泰生物、爱尔眼科、通策医疗、济川药业、片仔癀等。

【农林牧渔】

本周农林牧渔板块表现同样不错,整体一周上涨3.65%。个股方面,普莱柯、天康生物、天马科技、唐人神、傲农生物位居个股涨幅榜前五。

消息面上,12月,初中央经济工作会议再提种业振兴;12月22日,农业农村部印发畜牧兽医行业“十四五”规划;12月24日,《全国人民代表大会常务委员会关于修改〈中华人民共和国种子法〉的决定》审议通过。多家机构对该板块的未来表现表示乐观态度。

中航证券表示,我国种业迎来“三期叠加”的历史性机遇。中长期看,坚定看好民族种业前景、看好相关种业企业基本面提升。重点推荐:拥有转基因性状储备的种业龙头隆平高科,转基因技术领先、多条业务向好的大北农。

而在今年猪价大幅回落背景、养猪股显著回调背景下,天风证券则认为,相关个股估值优势已现在当前时点,从安全性(储备“过冬”资金充裕+估值安全边际高)、成长性(出栏量成长性+成本下降空间)来看,重点推荐温氏股份、牧原股份,其次是新希望、天康生物、傲农生物、正邦科技、天邦股份、唐人神、中粮家佳康等。

【白酒】

近期,白酒企业迎涨价潮。据报道,泸州老酒、五粮液、剑南春、舍得酒业、水井坊、内参酒、习酒等均发布了涨价通知。机构认为,白酒仍运行在景气周期并且由于控价所导致的高端白酒景气周期或将延长,而大众品各细分子品类均已开启提价周期,需要密切关注提价后的市场承接情况。

而从本周行业板块表现看,中恒集团、广誉远、金徽酒等白酒个股涨幅居前。不过,需要注意的是,北向资金本周流出该板块45.29亿元,位居概念板块净流出第一。

华鑫证券表示,白酒板块明年第一季度有望迎来开门红。从投资角度看,白酒2022年应把握两条主线:一条是股权激励的进度,推荐关注五粮液、泸州老窖、今世缘、水井坊、古井贡酒;一条是自身逻辑强化的个股,推荐关注舍得酒业、酒鬼酒、山西汾酒、迎驾贡酒、洋河股份。

光大证券指出,短期关注春节旺季表现以及酒企提价动作落地,明年全年看增长规划兑现情况,同时关注相关酒企股权激励的推进节奏。继续推荐高端白酒(贵州茅台、五粮液、泸州老窖),次高端白酒中重点推荐洋河股份,内外改革下边际改善趋势明显,估值水平性价比较高,推荐山西汾酒,后续改革红利继续释放,经营势能有望延续。

【房地产】

本周房地产板块整体走势收红。而在消息面上,9月以来,房地产金融调控政策持续纠偏。地方政府除跟随中央政策方向外,亦根据各地具体情况从供需两端进行政策微调,因城施策空间不断打开。岁末年初,房地产板块是否会迎来一波投资机会?

浙商证券表示,以“三稳”为主的稳增长主旋律不变,政策纠偏将会持续,行业基本面有望触底回升,看好板块后续估值修复。结合短期政策纠偏受益程度以及长期发展机会,认为高信用房企值得关注:A股:万科A、保利发展、招商蛇口、金地集团、华侨城A等;H股:华润置地、中国海外发展、龙湖集团、旭辉控股集团、建发国际等。

山西证券则给予房地产行业“看好”评级。在2022年行业政策将以“稳”为主,同时坚持“房住不炒”的调控主基调下,预计央企国企龙头市场份额预计继续上升,龙头企业估值将继续修复,整体带动行业估值回升。在投资策略方面则围绕两条主线:1、重点关注具有央企和国企背景的行业龙头公司:招商蛇口、保利地产、金地集团、万科A;2、关注物管板块的龙头公司:招商积余。

【石油】

本周,2022年全国能源工作会议召开,发布了明年能源工作七大重点任务。其中,能源安全位列七大任务之首,油气勘探开发力度有望进一步提升。受相关消息影响,本周石油板块表现良好。而在国际油价大幅上行背景下,相关个股能否迎来上涨机会?

光大证券认为明年油价仍将维持高位,因此仍然看好整体受益于油价中枢上涨的石化产业链,建议关注这些标的:第一、上游板块,中石油、中石化、中海油、新奥股份;第二、油服板块,中海油服、海油工程、海油发展、石化油服、博迈科;第三、民营大炼化板块,恒力石化、荣盛石化、东方盛虹、恒逸石化、桐昆股份;第四、轻烃裂解板块,卫星石化和东华能源;第五、煤制烯烃,宝丰能源;第六、三大化工白马,万华化学、华鲁恒升和扬农化工。

后市展望

中信证券:年末博弈加剧,蓝筹渐入佳境

中信证券表示,要坚定围绕“三个低位”进行蓝筹品种的跨年布局。建议重点关注:1)基本面预期仍处于低位的品种,重点关注前期受成本和供应链问题压制的中游制造,如汽车零部件、电力设备等,逐步增配估值回归合理区间的部分消费和医药行业,如白酒、食品、疫苗等;2)估值仍处于相对低位的品种,关注地产信用风险预期缓释后的 优质开发商和建材企业,以及经历中概股冲击后的港股互联网龙头;3)调整后股价处于相对低位的高景气品种,如国产化逻辑推动的半导体设备、专用芯片器件等。

万和证券:明年A股投资风险大于机会,积极寻找结构性机会

万和证券建议投资者降低收益预期,积极寻找结构性机会。2022年下半年,待外部美联储结束扩表、加息靴子等不确定性影响因素落地,若中国经济出现向好迹象,A股将开始迎来新一轮中长期投资机会。主题投资方面:可重点关注国家战略基调与未来发展趋势两条主线,国家战略基调方面可重点关注碳达峰碳中和(风电、光伏、核电、环保、储能等);未来发展趋势方面可重点关注智能汽车(面板、芯片制造、锂电、电路系统、电控、电机、云计算、高精地图等)、元宇宙(云计算、人工智能、芯片、面板)等。

山西证券:坚守景气主线,抵御宏观风险

山西证券指出,2022年结构性机会将层出不穷,风格偏向大盘成长+价值。在行业配置上坚守景气主线,抵御宏观风险,重点布局两个方向:一、高度关注景气度有望延续的新能源与新能源汽车、军工、半导体、5G、医药CRO等成长领域;二、均衡配置基本面恢复相对滞后、但估值前期已有较大幅度调整的的消费服务业领域价值蓝筹(大众食品、家电、汽车零配件、旅游出行等)。

万联证券:稳中求进,择优布局

万联证券预计明年A股总体仍然维持震荡行情,结构性亮点值得关注。在行业配置推荐方面,重点关注:一、光伏中硅料龙头、电池片组件、光伏一体化龙头,风电中龙头整机商,氢能中燃料电池、工业副产制氢和新能源车产业链中上游锂矿、人造石墨、隔膜电解液等碳中和主线;二、受益于通胀传导与猪肉价格回升的养殖主线;三、供给端紧缺局面好转、明年有望放量的半导体和维持较高景气度、需求端较明确的CXO等高端制造板块结构性机会。

银河证券:应时而动,厚植于“源”,深耕于“制”

银河证券认为,2022年,大中小市值公司风格会趋于均衡,一方面中小盘股机会仍在,另一方面,2021年大盘股板块相关个股风险有所释放,泡沫有所挤压,其估值有所下降,明年有抬升空间。配置方面,关注3条主线:一、高景气+政策持续受益的高端制造板块,如新能源、绿电等;二、行业周期向上+反弹机会的消费板块,如白酒,医疗服务、农林牧渔等,适合逢低买入。三、行业周期向上+市场情绪影响较大的科技板块,如计算机、传媒、半导体等;四、低估值+攻守兼备的金融板块。

瓜分6666元现金红包!领取8%+理财券,每日限额3000份!