格林基金2022年宏观经济与债市展望

文/格林基金副总经理、首席投资官(固收为主) 黄鲲

全球疫情延续,经济复苏不平衡,通胀加剧

2021年全球经济在波动中复苏,受疫情反复的影响,全年经济整体增速呈“W 型”走势,多国通胀水平屡创新高。IMF预计,2021年全球经济增速为5.8%,但全球经济复苏并不平衡,发达经济体复苏态势好于新兴经济体。美国实际GDP规模在2021年前三季度GDP增速(环比折年率)分别为6.3%、6.7%和2.1%,全年预计达到5.6%,高于历史趋势,但其距离复苏任务还有很长的路要走,同时美国通胀加速上升,就业量及就业率复苏滞后于经济增长。欧洲经济复苏困难较多,欧元区2021年前三季度经济环比分别增长-0.3%、2.1%和2.2%,四季度欧洲疫情走势更趋严峻,在高通胀的环境下新的封锁措施将给欧洲央行带来新的挑战。日本虽受益于东亚地区产业链、供应链联系紧密,但是日本经济复苏依旧无力,2021年第三季度日本GDP同比增幅大幅放缓,环比出现负增长,因为社会总需求不足、人口老龄化等长期存在的结构性矛盾相互叠加,日本经济前景仍较为疲弱,未来走势不容乐观。

对于主要经济体,中美将继续引领全球经济。但二者的政策目标存在区别,美国以控通胀、保就业为宏观目标;中国则以稳增长、防风险为基调。另外,由于2021年经济复苏进程的差异,导致中国和其它三个经济体2022年面临的基数效应有所不同。2022年,中国的经济增长将呈现“先下后上”的特征,美欧日则为“先上后下”。就经济增速而言,中美强于欧元区和日本。根据 IMF 的预测,中国和美国2022年的实际GDP增速分别为5.6%和5.2%,高于欧元区(4.3%)和日本(3.2%);而且由综合PMI指数可见,中国和美国在疫情后的复苏较欧元区更富韧性,日本的经济复苏较脆弱。

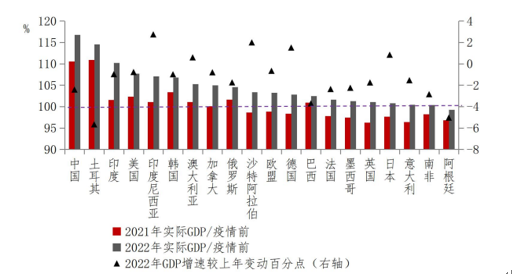

图1:G20经济体实际GDP较疫情前恢复情况

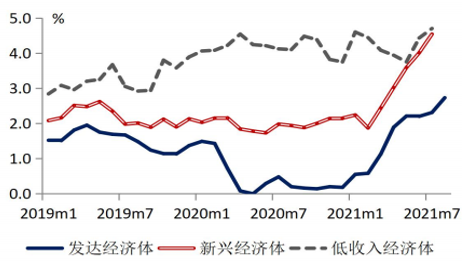

图1:G20经济体实际GDP较疫情前恢复情况 图2:2021年全球通胀快速走高

图2:2021年全球通胀快速走高国内经济下行压力大,中央经济会议定调明年方向

2021年三季度我国GDP同比数据录得4.9%,自1992年来首次跌破5%(不考虑2020年疫情席卷的特殊时点)。当前,出口、消费、制造业投资、基建投资、房地产投资等均难以形成绝对支撑,且这一状况在短期内难以实质性缓解,主要体现在:1.出口是年内重要经济拉动项,但支撑边际走弱;2.消费修复始终偏慢且不稳定;3.除高端制造业外,制造业整体修复空间有限;4.基建投资的逆周期调节作用尚不明显;5.房地产政策边际放松,但地产投资疲弱态势延续,且房地产行业现金流较脆弱。市场普遍出现经济类滞胀甚至弱衰退的担忧。

12月8日-10日,在京召开的中央经济工作会议首次提出“三重压力”,表明宏观政策向稳增长倾斜,重回“六稳”、“六保”。其中,关于货币政策表述中“保持流动性合理充裕”或表明2022年货币政策不会收紧。财政政策方面,中央经济工作会议额外强调了“要保证财政支出强度,加快支出进度”,这表明2022年国内财政政策可能更加积极以便应对需求收缩压力。

2022年债市或将延续窄幅震荡,但机会仍存

2021年,10年国债收益率在2.79%至3.3%之间窄幅波动。前11个月,10年国债收益率的波动区间不足50BPs,债市操作更加考验对结构性机会的把握。

2022年,国内债券市场仍受到多方面的影响。从国际方面来看,多国面临较大的通胀压力,美联储12月16日凌晨召开的议息会议,加快缩减债券购买规模,实现每月削减300美元。此外,英国、挪威、新西兰等国已着手加息,欧元区等国加息预期整体增强,日本央行因通胀率可控可能会维持较长时间的宽松政策,但也有土耳其用降息以刺激经济,用高通胀换来经济增长。整体看,我国货币政策当前是“以我为主”,但随着美联储加息预期增强,美债波动放大,预计仍会对我国债市带来一定的不利冲击。世界卫生组织宣称奥密克戎构成“非常高的”全球风险,《经济学人》周刊在12月12日也表示该毒株可能在关键制造业节点引发进一步封锁,从而加剧供应链短缺,降低经济增长并推高通货膨胀,这或许也是影响2022年债市的一个重要因素。

从债券市场供需来看,基于预算赤字率3%、新增专项债3-3.35万亿元的假设,预计2022年地方债总供给为6.9-7.05万亿之间,较今年(预计7.4万亿元)有所下降。节奏上,提前批额度已下达同时若发行进度较快,预计明年一季度地方债发行量约1.59万亿元,供给压力介于2019年和2020年之间。另外,由于经济下行压力大,客观要求积极的财政政策托底,且2021年结转的资金可转到2022年使用,所以2022年大概率呈现债券供需均旺的局面。

尽管存在很多不确定性扰动因素,但国内经济稳增长、防风险的目标已定,积极的财政政策也需相对宽松的货币政策做引导、配合,如为降低实体融资成本进而提振融资需求,12月20日央行公告降低1年期LPR,虽然短期对债市并非友好,但5年期LPR未做调整,说明政府也继续维持“房住不炒”等长远政策方向。

展望明年,由于经济下行压力仍较大,财政将大概率前置发力,并在第一季度出台较多相关政策,再结合当前稳货币(结构宽货币)+宽财政的宏观政策,宽信用政策也有望并行实施,预计随着稳增长政策的不断释放,流动性维持整体稳健、结构性宽松格局,因此降息、降准仍有空间。虽也有权威机构、学者对国内政策、数据存在分歧,但中国市场受政策导向较为明显,在当前大基调已定的背景下,国内经济预计呈现上半年逐步修复、下半年企稳后一定回升的态势, 10年期国债收益率持续向上或向下的机会均有限,预计2022年10年期国债利率中枢在2.9%-3.0%,与今年中枢3.05%基本持平或略低一点,波动空间预计在2.6%-3.2%之间, 出现超预期因素则可向2020年低点2.47%看齐,季度走势预计将呈现前低后高。

最后,2022年债市预计延续区间震荡,难以形成趋势性机会,但仍可把握市场中的结构性机会,积极布局,合理管理仓位及结构,灵活利用对冲工具,以达到较好的投资收益。