行情来得太快,就像龙卷风。2021年行情收官步入倒计时,回首今年来市场热点频繁切换,对很多顶流基金经理不太友好,有网友调侃:大神们正在历劫。有些坚守均衡投资之道的中生代基金经理却表现相对坚挺。

一枚见微知著、守正出奇的均衡投资旗手,任职超一年的3只基金:长盛同盛成长优选、长盛制造精选和长盛核心成长期间回报均超35%,其中长盛同盛成长优选任职回报已翻倍。他就是均衡投资旗手、长盛基金副总经理郭堃。

见微知著,深度调研

对新鲜事物保持敏感度

提起郭堃,不少同行对他的印象是“调研狂人”,不是在调研,就是在调研的路上。看到权威媒体统计,仅2021年上半年郭堃调研次数已超30次,在基金经理中高居榜首。在郭堃看来,调研就是一个“见微知著”的过程。真正的深度研究是判断公司现在的能力,是否可以长期复制,这需要对这个公司的本质有所理解,这才是差异化的深度研究。

具体看来,郭堃指出,对新覆盖企业的调研主要关注其股权结构、管理架构、公司治理、长期规划、行业空间、竞争格局等方面;对长期覆盖的企业会定期交流,跟踪近况,主要关注其短期经营情况、短期发展计划等。近一年来受疫情影响,线上调研明显增多,与覆盖企业的沟通频率也有所增加,同时也有了更多时间与研究团队一起,针对企业进行深入的交流和讨论。

谈及近来热度极高的元宇宙概念,郭堃表示正在关注和讨论,对于新兴领域与新兴事物,无论是否会有投资机会,他都一定会积极学习,对新鲜事物保持敏感度。尽管不倾向投资处于导入期的行业或公司,但会持续跟踪,也会努力从中发掘可能的投资机会。

核心+卫星策略

锻造堃式均衡投资之道

今年以来,行业轮动加速、热点频繁切换的行情也让越来越多的小伙伴意识到:凭运气赚来的钱最终会凭实力亏掉。就像郭堃说得那样:“权益投资是一个厚积薄发的过程,一些偏门的招数可能会带来基金净值短期的快速增长,但最终还是会还回去的。”

从业十多年来,郭堃不押赛道,不走极致,采用“核心+卫星”的策略,行业分布均衡全面,形成了“成长为主+周期为辅”的均衡投资之道,主体以长期成长性的资产为主,周期性的资产作为补充,但中长期成长性标的和偏周期标的的具体配置比例主要取决于对当期估值的比较。“我管理基金的核心想法就是打造长期收益,希望基于行业赛道成长性、公司核心竞争力、管理层治理能力等长期性指标,集中选出各方面都较为突出的公司,我不太会去考虑市场的短期博弈。”

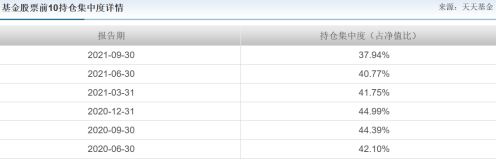

从历年公告看,郭堃管理基金的持仓集中度偏低,行业配置较为分散且均衡,相对偏好机械设备、电气设备、医药生物等行业。个股选择上,则立足企业本质,优选治理完善、管理优秀,并且具备核心壁垒的优质公司。

这也跟郭堃的能力圈有关。入行之初,郭堃曾在阳光资管任新能源和家电分析师、制造业研究组组长。在制造业领域积累的上千场调研,上万小时的投研经验,对高端装备制造、新型消费、互联网+等经济转型期崛起的新兴产业和相关公司有深入研究。其对个股的全方位调研与持续性跟踪,成就了其善于左侧底仓布局,超精选个股、倾向长期持有和较低的换手率的带有明显堃式风格的基本面投资理念。

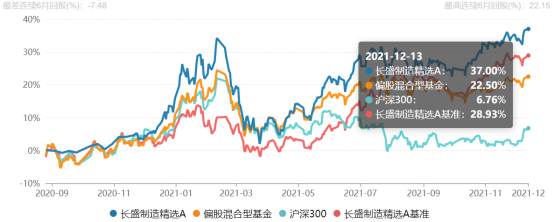

这种投资理念反映到基金业绩上,也持续得到了正反馈。Wind数据统计,截至2021年12月13日,郭堃从2020年5月27日接管的长盛同盛成长优选已经实现翻倍收益,任职回报达106.53%,排名同类前7%!去年8月和9月新发的长盛制造精选和长盛核心成长,在同期成立基金深陷负回报的背景下,成立来回报均超过35%!控回撤能力较强,最差连续6月回撤均不超过-8%,分别只有-7.48%和-3.81%!

其中长盛制造精选A从2020年8月26日成立以来回报37%,同期比较基准28.93%,同类排名284/1228,同期沪深300指数6.76%。

2020年9月23日成立的长盛核心成长A成立以来回报36.05%,超越比较基准25.24%,年化回报28.58%,同类排名364/1292,同期沪深300指数9.66%。

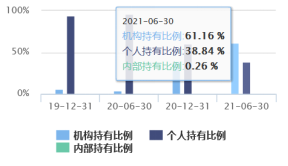

郭堃的“好”正被机构投资者发现并加注。据2021年基金中报统计,长盛同盛成长优选的机构持有比例已超过60%,达61.16%!

成长风格仍将好于周期

重点关注两大方向

站在当下展望2022年,郭堃对市场,尤其是成长行业变得更乐观一些:受到疫情、高基数及部分政策预期影响的消费、医药等行业由于股价的大幅回撤,估值已经变得合理甚至低估;新能源等表现较好的成长行业依然在延续其火爆的产业趋势,而这些趋势甚至变得更加确定。

郭堃分析指出,新能源行业尤其新能源车的行业需求端景气度仍然保持上行,今年以来持续超市场预期,虽然涨幅较大,但多来自于业绩的增长而非估值扩张,估值性价比仍然较好。目前市场风险较去年年底及今年年初要小,短期担忧12月份限电政策会对市场造成冲击,可能引发企业产能受限带来的业绩下滑,尤其对业绩增速较低的行业影响较大。后期郭堃认为成长风格表现仍会好于周期。

对于近来周期股的持续波动,郭堃认为,周期股受限电政策影响,原有的供需关系已被打破,供给端产能无法释放,产品价格上行带来的利润增加被产量下降所抵消,实际业绩未有明显增加甚至还会降低,这也是近期周期股大幅回撤的原因。

展望后市,郭堃指出,主要看好两大方向。一是新能源板块,尤其新能源车,虽然现价较高,但估值和增长的匹配度仍处于合理区间,且趋势性、成长性较其他板块更加确定,具有投资价值。二是看好大众消费品,倾向左侧布局,虽然目前价格有所回升,但基本面仍是向上趋势,头部大众消费品企业的二、三季度收入仍有20%左右增长,体现出较强韧性。四季度开始相较去年的利润基数有所下降,且不少商品已经调价涨价,相应企业利润状况将有所改善,若股价下行或有合适的配置机会。

CIS