来源:中国证券报

时隔1个多月,融创中国再度公告抛售贝壳ADS(美国存托股票)。根据融创中国公告,公司6月1日至12月7日,合计抛售约4535.2万股贝壳ADS,作价10.84亿美元。

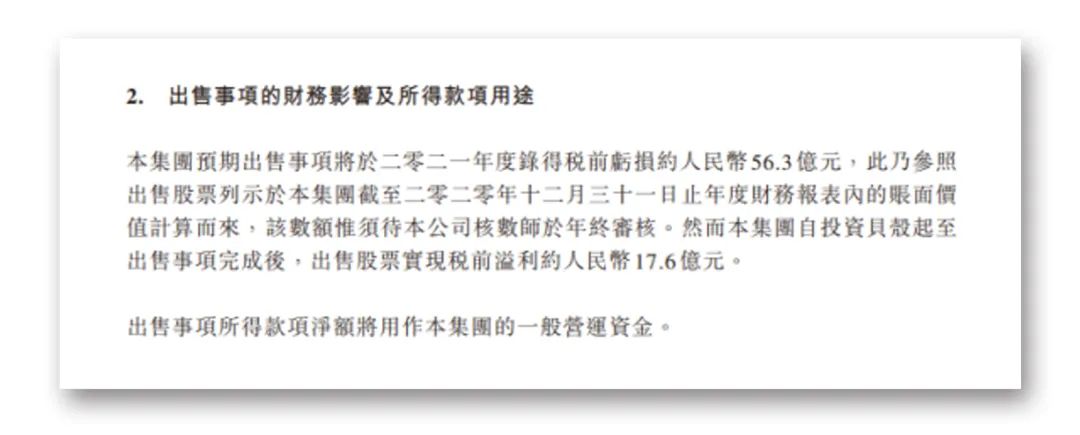

融创中国预计,本次出售事项将使公司2021年度税前亏损约56.3亿元人民币,但从开始投资计算,本次出售实现税前溢利约17.6亿元。贝壳股价自6月1日以来,跌幅高达61.61%。

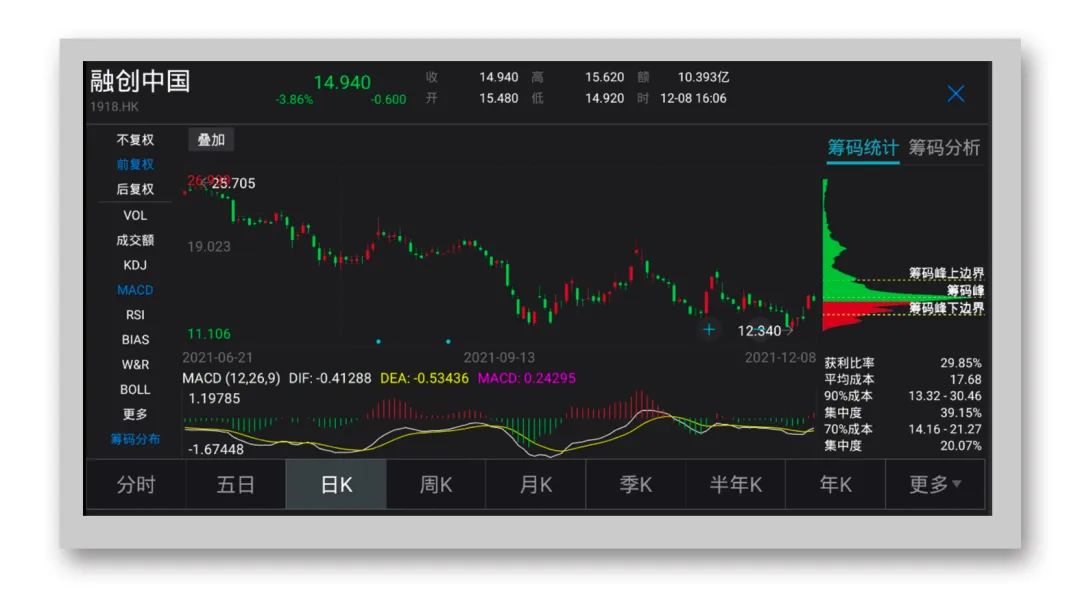

截至今日收盘,融创中国下跌3.86%,报14.94港元/股。

来源:Wind

收回财务投资

根据融创中国公告披露,第一次抛售是6月1日至10月28日,合计抛售约1863.9万股贝壳ADS,作价约5.54亿美元。第二次是10月29日至12月7日,合计抛售约2671.3万股贝壳ADS,作价5.3亿美元。两次抛售合计作价10.84亿美元。

来源:公司公告

中国证券报·中证金牛座记者注意到,2017年1月,融创中国公告,公司方面与北京链家及其经营股东订立增资协议,以26亿元获得链家6.25%股权。后链家开发线上业务,孵化出贝壳找房平台。此后贝壳上市,链家此前的投资方股权通过协议镜像平移到贝壳。融创中国表示,投资是看好中国房地产存量房交易市场发展空间,北京链家已经在该市场建立绝对优势,增资是一次较好的投资机会。

聚焦主业发展

针对此次抛售,融创中国称,公司投资贝壳已逾四年,取得了良好的投资回报,出售是按计划收回财务投资。

6月以来,贝壳股价下挫明显。Wind数据显示,6月1日至12月7日,贝壳股价合计跌去61.61%。

来源:Wind

融创中国还提到,支持公司聚焦主业发展,进一步优化公司资产结构。出售事项所得款项净额将用作公司一般营运资金。

早前,11月14日,融创中国公告披露,公司拟配售3.35亿股,每股作价15.18港元,配售所得款项总额约为50.85亿港元。同时将以每股14.75港元配售1.58亿股融创服务股份,筹集资金约23.31亿港元。

上述配售合计所得款项总额约74.16亿港元。公司称,配售旨在进一步扩大公司股东基础,优化公司资本结构。

出于对公司长远信心和长期支持,公司控股股东、董事会主席孙宏斌将自有资金4.5亿美元提供给公司使用(无息借款形式),以支持公司经营发展。

融创中国上半年实现营业收入958.2亿元人民币,同比增长23.9%;归母净利润119.9亿元,同比增长9.4%。截至半年报披露期,融创中国净负债率为86.6%,较2020年末下降9.4个百分点;非受限制现金短债比升至1.11;剔除预收账款后的资产负债率降至76%。

记者注意到,融创中国董事会主席孙宏斌早前在内部沟通会上表示,“三道红线”对行业发展是非常好的,但将带来行业的洗牌。

11月,融创中国实现合同销售额约367.4亿元。前11个月,公司累计实现合同销售额约5495.4亿元,同比增长6%。

年终爆款福利!参与投资理财小调查,最高赢取50元现金红包!