一、投资视点

明年制造业和消费或将迎来修复行情

我们认为,明年制造业和消费行业或将迎来修复行情。制造业方面,上游涨价逻辑已经逐渐变弱,价格甚至开始出现快速下降,主要是因为投资者开始担心全球流动性收缩,并且上游涨价已经到了中游和下游无法承受的地步,涨价开始逐渐缓解,今年受压制的中游制造业,明年可能会实现盈利的修复和量的提升。此外,中国制造业通过过去几十年的不断积累,国内产业结构调整和技术进步非常显著,受益工程师红利和产业链配套的完整,在国际市场上的产品竞争力大幅提升,相信未来会有一大批优质企业从中国龙头公司成长为世界龙头公司。消费方面,经过今年利润和估值相对温和的双杀,消费行业相较年初已到了相对合理位置。随着疫情逐步稳定,航运、旅游等行业明年有望迎来增长,今年消费相对于2019年只恢复到六、七成的水平,还有较大的修复空间。

二、一周股市

上周市场震荡走高 日均成交金额微幅放量

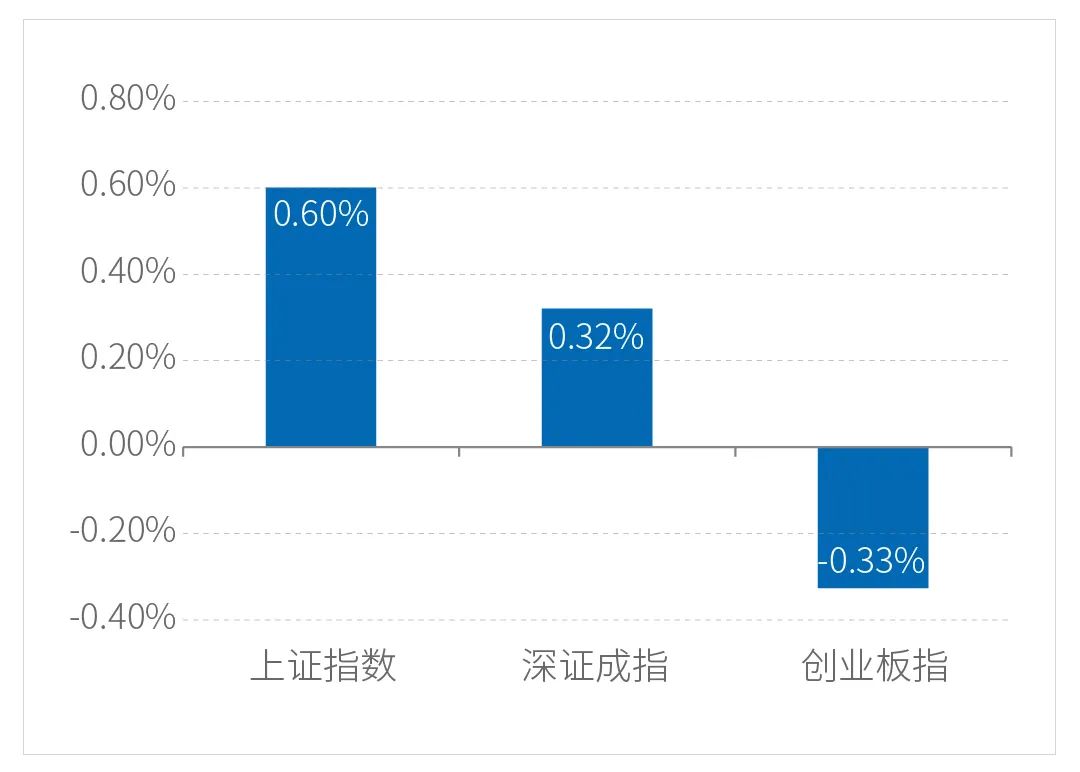

上周大盘先抑后扬,震荡走高。行业方面,食品饮料、纺织服装、钢铁表现相对较强,汽车、非银金融、农林牧渔表现相对较弱。上周市场日均成交金额微幅放量,日均交易额在1万亿上方波动,截至11月19日,A股股票交易成交额连续21个交易日破万亿。截至11月19日,近5个交易日大盘日均成交额11,132亿元,较11月8日-11月12日交易日期间均值增加415亿元。截至上周五(11月19日)收盘,上证指数收报3,560.37点,近5个交易日累计上涨0.60%;深证成指收报14,752.49点,近5个交易日累计上涨0.32%;创业板指收报3,418.96点,近5个交易日累计下跌0.33%。

注:数据起始日期2021/11/15,截止日期 2021/11/19

上周食品饮料、纺织服装、钢铁表现较强。

上周盐湖提锂指数、特高压指数、锂电池等表现较强。

截至11月19日融资余额17,003.43亿元,较11月12日增加23.21亿元。

上周北向资金合计净买入111.84亿人民币,南向资金合计净卖出19.21亿人民币。截至上周末,北向资金累计买入金额15,400.02亿元人民币,南向资金累计买入金额18,395.92亿元人民币。

截至上周末,上证A股市盈率14.67倍,深证A股市盈率37.59倍,沪深300市盈率13.10倍(以上均为TTM市盈率)。

(数据来源:大智慧、Wind资讯)

三、海外市场

欧美股市上周涨跌互现

美国方面

截至上周五(11月19日)收盘,

1道指跌0.75%报35601.98点,周跌1.38%;

1标普500指数跌0.14%报4697.96点,周涨0.32%;

1纳指涨0.40%报16057.44点,周涨1.24%。

欧洲方面

截至上周五(11月19日)收盘,

1德国DAX指数跌0.38%报16159.97点,周涨0.41%;

1法国CAC40指数跌0.42%报7112.29点,周涨0.29%;

1英国富时100指数跌0.45%报7223.57点,周跌1.69%。

亚太方面

截至上周五(11月19日)收盘,

1韩国综合指数涨0.80%报2971.02点,周涨0.07%;

1日经225指数涨0.50%报29745.87点,周涨0.46%;

1澳洲标普200指数涨0.24%报7396.55点,周跌0.62%;

1新西兰NZX50指数跌0.47%报12740.12点,周跌1.30%。

(引自:Wind)

四、理财锦囊

什么样的投资者适合购买“固收+”基金?

一是厌恶高风险、整体风险承受能力较低的投资者。虽然“固收+”基金风险相对较低,但并不是完全不会亏损;二是投资期限偏向于中长期、不过分关注短期业绩表现的投资者。受其属性的影响,“固收+”基金在短期业绩排名上并不占优势;三是注重资产均衡配置的投资者,“固收+”基金可作为激进投资之后资产均衡配置的一种选择。

(引自:上海证券报)

风险提示:本材料不作为任何法律文件。本公司承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人所管理的其它基金的业绩并不构成对本基金业绩表现的保证。本基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险和本金亏损,由投资者自行承担。投资者投资于本公司基金前应认真阅读相关的基金合同和招募说明书等文件,了解所投资基金的风险收益特征,并根据自身风险承受能力选择适合自己的基金产品。敬请投资者注意投资风险。