01

一周市场

数据来源:Wind,东海基金整理

数据截止时间:2021年11月5日

股市

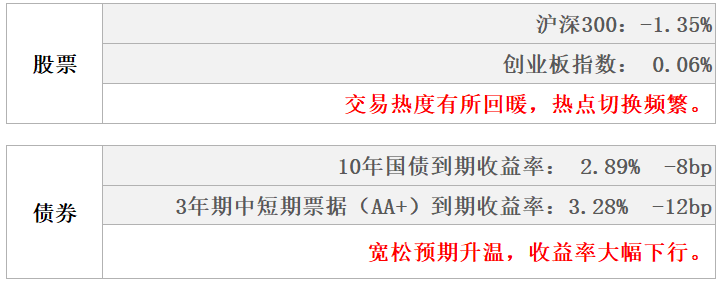

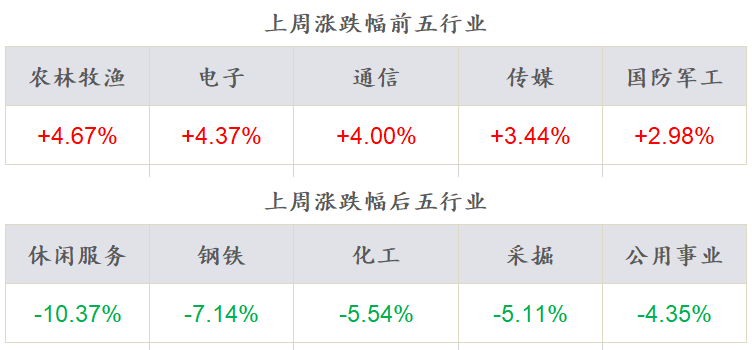

上周沪指下跌1.57%,市场情绪有所修复,指数涨跌出现分化。近期风格切换频繁,上周成长风格跑赢价值风格,国证成长指数下跌0.99%,国证价值指数下跌2.18%。从行业来看,上周农林牧渔、电子、通信、传媒、国防军工领涨,休闲服务、钢铁、化工、采掘、公用事业领跌。

债市

上周1万亿元逆回购到期,当周逆回购净回笼资金7800亿元。受PMI不及预期和央行公开市场操作加码等影响,上周各主要期限国债收益率呈现明显下滑趋势。信用债发行规模略有下降,净融资转正,收益率总体下行。

02

权益市场

市场策略

卫星配置,关注边际变化

2021年以来,出口/周期向上超预期和消费向下超预期是大家经常讨论的问题;我们仍然认为政策制定层面对于经济增速下行的容忍度较高,不建议过早依据政策预期进行投资决策。近期市场热点切换频繁,交易难度加大,对于看好的方向和个股而言,长期趋势重于短期得失。

配置上建议卫星配置,以新能导为核心,由于2021年高基数效应,预计2022年A股整体盈利增长有限,年度甚至更长维度,我们仍然看好以新能源、军工为代表的高成长方向及碳中和主题;同时建议结合自身风格配置卫星,并且时刻关注基本面和资金面的边际变化,细分行业或个股层面的反转逻辑均存在低胜率高赔率的问题,因而更需要自下而上挖掘及甄别。

指数表现

数据来源:Wind,东海基金整理

数据截止时间:2021年11月5日

资金流向

数据来源:Wind,东海基金整理

数据截止时间:2021年11月5日

市场动向

上周五个交易日A股指数下跌1.57%,市场情绪依旧高涨,有所修复。指数涨跌分化,上证50下跌2.01%,沪深300下跌1.35%,创业板指上涨0.06%,科创50上涨0.04%,上周两市融资融券余额小幅回落,达到18429.29亿元,较前一周收盘日余额减少0.5%。

上周结构性行情加剧,各行业板块展开日度轮动行情,从周度行情来看,上周农林牧渔、电子、通信、传媒、国防军工领涨,休闲服务、钢铁、化工、采掘、公用事业领跌,“茅指数”上涨1.72%,“宁组合”上涨0.61%。

上周交易热度依旧火热,宽基指数方面,上周以上证50、沪深300等为代表的大盘宽基指数换手率回落,而以中证500、中证1000换手率有明显回升。各行业交易热度方面,市场交易热度依旧在电气设备、国防军工、电子等高景气度行业,上周以农林牧渔、食品饮料为代表的消费板块换手率也有明显回升。

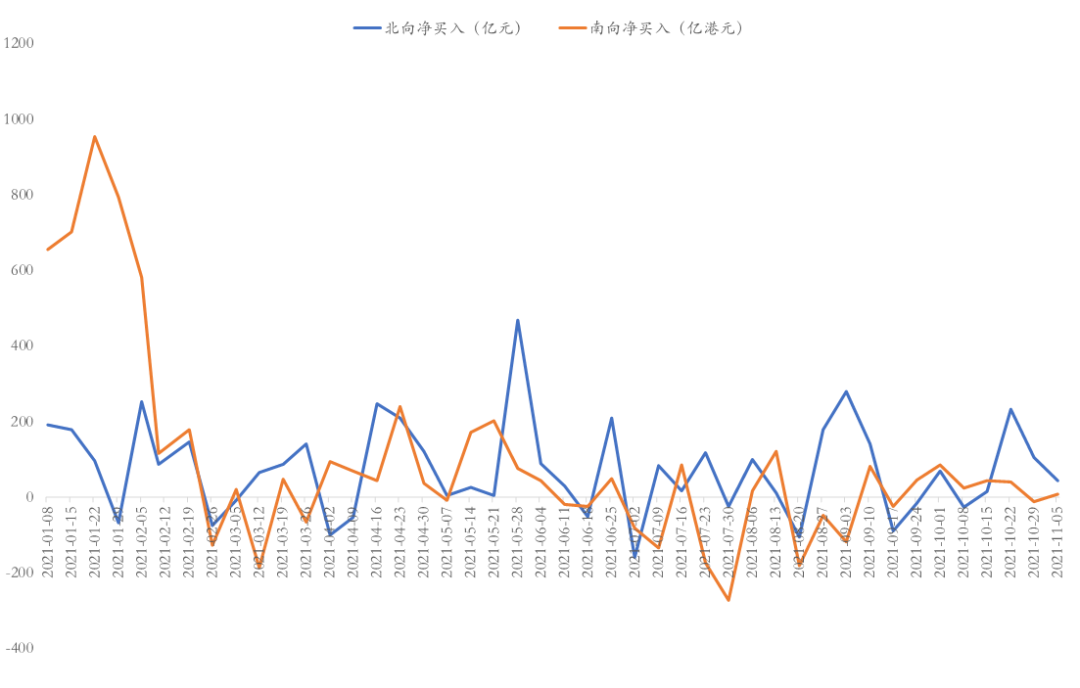

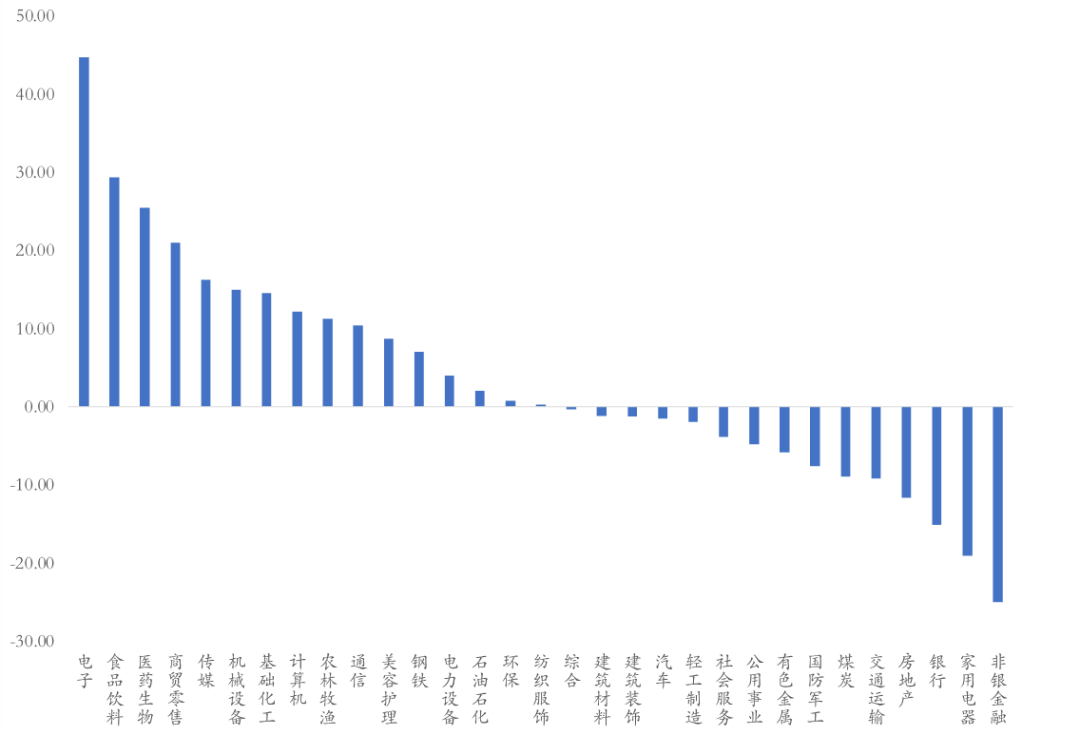

资金流向来看,上周北向资金净流入44.41亿元,上周南向资金净流出8.80亿港元;行业资金方面,北向资金流入前五行业分别为电子、食品饮料、医药生物、商贸零售、传媒,流出前五行业分别为非银金融、家用电器、银行、房地产、交通运输。

03

债券市场

资金面

前一周因“跨月”投放的大规模逆回购资金在上周悉数到期,合计到期量1万亿,上周央行逆回购操作逐渐加码,由周初的100亿规模逐渐增至周中的500亿以及周五的1000亿,当周逆回购净回笼资金7800亿元,资金面总体仍维持宽松。

周五SHIBOR隔夜利率收于1.89%,较前一周末下行26BP,SHIBOR 7天期收于2.13%,较前一周末下行17BP;DR001加权均价收于1.89%,较前一周末下行23BP,DR007收于2.12%,较前一周末下行22BP。

现券走势

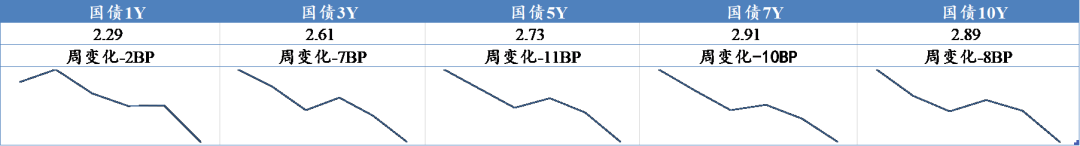

受统计局公布的PMI数据不及预期,以及央行公开市场操作加码等因素影响,上周各主要期限国债收益率呈现明显的下滑趋势。

除1年国债收益率较前一周末小幅下行2BP外,其余各主要期限收益率下行幅度均在10BP左右,收益率曲线总体为平坦化下行。

数据来源:Wind,东海基金整理

数据截止时间:2021年11月5日

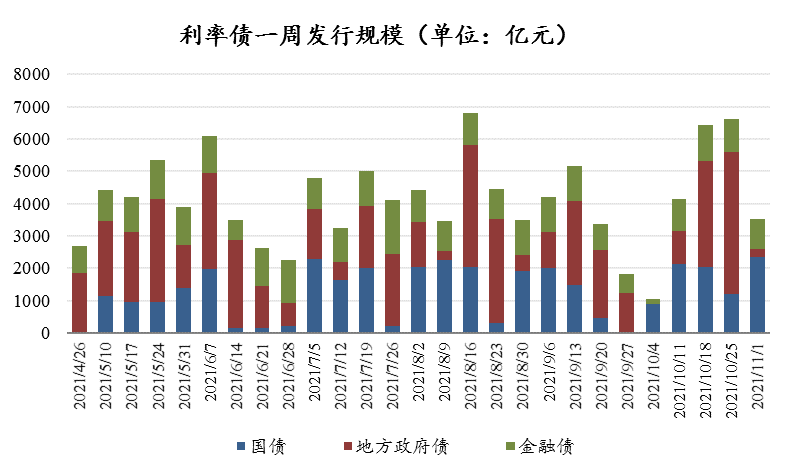

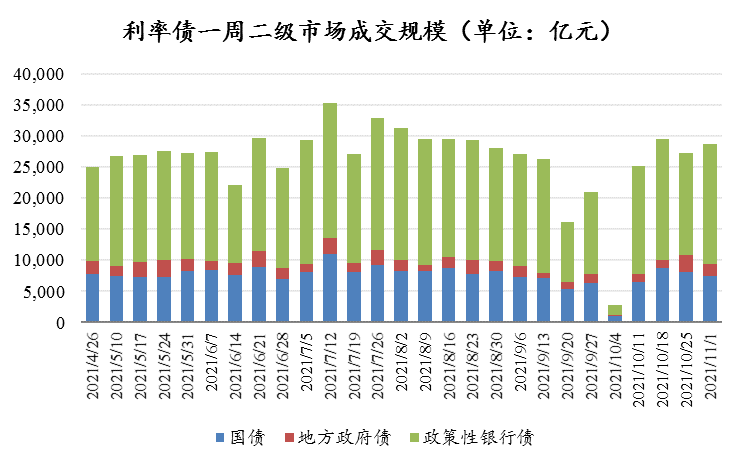

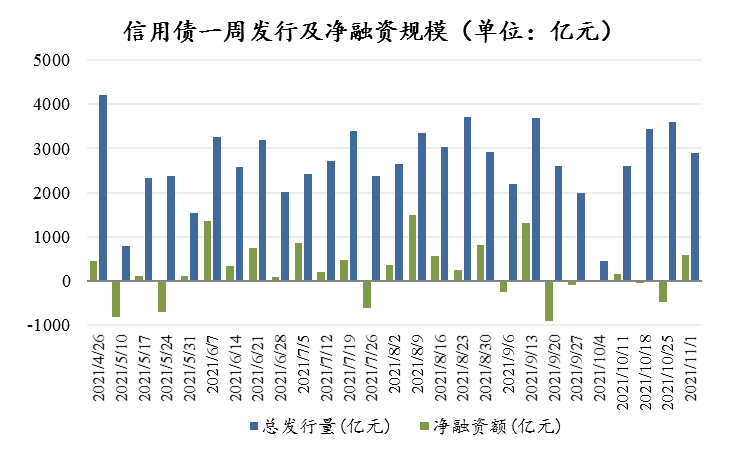

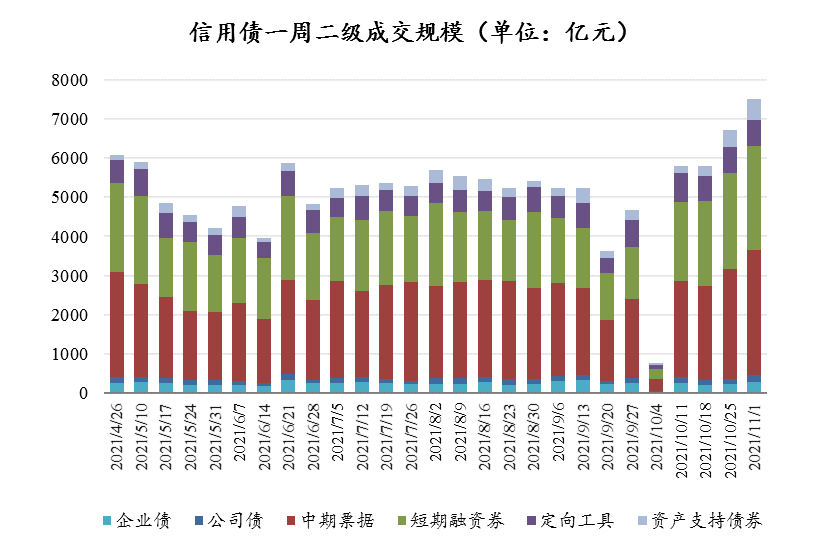

信用债发行规模较前一周略有下降,不过由于到期相对较少,净融资转正,二级成交规模继续增加,其中中期票据系主要增加来源。

上周信用债收益率同样延续了下行趋势,以AA+中短期票据为例,1Y、3Y、 5Y、7Y年期收益率分别较前一周末下行4BP、12BP、11BP和9BP,信用利差变化不大。

数据来源:Wind,东海基金整理

数据截止时间:2021年11月5日

04

一周要闻

10月PMI数据

10月综合PMI产出指数录得50.8%(前值51.7%),制造业PMI连续两个月低于荣枯线,供求两端同步走弱, 经济存在一定下行压力。

生产指数降至48.4%,比上月下降1.1个百分点,回落幅度扩大,生产持续紧缩,一是受用电紧张和能耗双控的影响,部分行业和地区不得不缩减生产从而使得开工率持续下降;二是上游价格剧烈波动,中下游面对不断走高的成本采取观望的态度,作为印证的是企业的去库行为,原材料库存和产成品库存分别比上个月下降1.2%和0.9%;三是地产走弱,地产产业链拖累经济。

内需也在走弱,新订单指数下降0.5个百分点至48.8%,同样处于收缩区间。

A股上市公司2021年三季报总结

三季报 A 股盈利增速持续回落。相较于2021年二季报A股和非金融A股归母净利润累计同比增速分别为25.6%和 39.8%,同比增速下降18%和40%;归母净利润单季环比分别下降9.2%、16.7%,环比收窄18%和44%。

分产业链看,21Q3归母净利润同比增速:上游资源>中游材料>公共产业>TMT>中游制造>金融>可选消费>必需消费。相较二季度,2021年三季度各产业链归母净利润累计同比增速都有所下降,其中上游资源行业归母净利润同比增速降低344%,为产业链中最大降幅。

细分行业来看,2021Q3 归母净利润累计同比前五的有:休闲服务(517%)、交通运输(342%)、有色金属(175%)、钢铁(164 %)、采掘(137%);2021Q3 归母净利润累计同比后五的有:农林牧渔(-113%)、综合(-36.9%)、商业贸易(-32.9%)、房地产(-29.8%)、 公用事业(-20.1%)。

美联储11月议息会议明确Taper计划

美联储11月议息会议Taper落地:11、12月每月减码购债150亿。美联储官宣减码购债,市场预期被坐实。

从本月晚些时候起,美联储将每月缩减购债150亿美元(包括100亿美元国债、50亿美元MBS),12月的减码规模保持一致,明年节奏将取决于经济前景,届时购债计划将由纽约联储银行在12月FOMC会议之前公布。

鲍威尔强调了三点信息:第一,劳动力市场仍存阻碍,当前还不到加息的时候;第二,缩减购债的决定并非利率政策的直接信号,在加息之前,经济环境须达到不同的、更加严格的条件;第三,Taper不等于缩表,即使美联储停止扩表,其持有的证券仍将继续支持宽松的金融环境。

结合本次会议信息,美联储在接下来的操作中大概率将保持“月中披露购债计划,月底实施执行”的节奏。

05

宏观日历

11月10日(周三)

中国10月M2同比,前值8.30%

中国10月社会融资规模存量同比,前值10.00%

中国10月新增人民币贷款,前值16600亿元