热点栏目

热点栏目

记者 " 曹立CL

编辑 | 陈菲遐

A股电子行业公司三季报已披露完成,整体看,惊吓大于惊喜。这在一定程度上也解释了近三个月电子股低迷的表现。

所有申万一级行业中,电子行业近三月涨幅(算术平均)以-8.6%位列倒数第一。

“环比恶化”是最鲜明的特征。作为电子行业传统旺季,三季度业绩一般都会好于同年二季度,但今年的第三季度并没有延续这一规律。营收方面,电子行业三季度单季合计营收环比下滑1.9%,为近五年最差水平。

数据来源:Wind,界面新闻研究部

净利润方面,电子行业三季度单季合计归母净利润环比增长2.25%,依然是近五年最差水平。

数据来源:Wind,界面新闻研究部

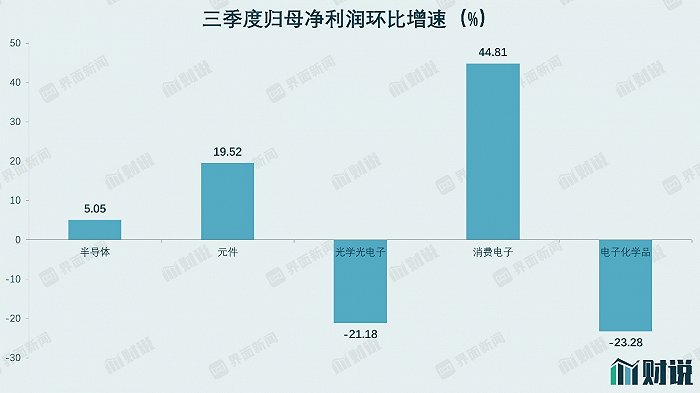

从子行业三季度情况看,上半年火热的半导体行业明显熄火,归母净利润环比增速只有5.05%;光学光电子、其他电子和电子化学品行业归母净利润环比均是负增长,拖累电子行业整体表现。

数据来源:Wind,界面新闻研究部

半导体行业熄火有多重原因。第一,产能紧缺背景下,部分半导体设计公司未能获得晶圆代工厂足够的产能支持,典型的有全志科技(300458.SZ)、瑞芯微(603893.SH)、格科微(688728.SH)、乐鑫科技(688018.SH)等公司,市场普遍预期,产能紧缺情况到明年四季度前都不太可能出现缓解。

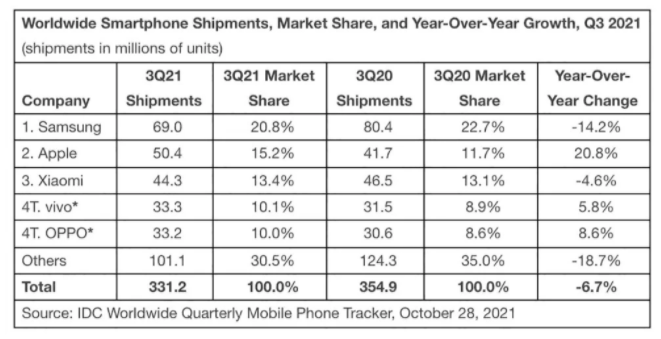

第二,手机销量低迷以及华为手机份额下滑对上游芯片厂商有一定冲击。Counterpoint Research发布报告称,2021年第三季度全球智能手机销量达3.42亿部,同比下降6%,国内市场智能手机销量更是同比下降9%。与此同时,苹果手机市场份额再度回升,对国内手机芯片商并不是个好消息。

数据来源:IDC,界面新闻研究部

供应屏下光学指纹识别芯片的汇顶科技(603160.SH)、供应射频开关的卓胜微(300782.SZ)和供应音频功放芯片的艾为电子(688798.SH)等公司对华为都有大量供货。

第三,所在细分行业竞争加剧。TWS耳机芯片在经历近几年的爆发式增长后,增速开始放缓,而新厂商仍在不断入局。Canalys发布的数据显示,2021年第二季度TWS耳机整体出货5830万台,增长率降至6.4%,创三年以来新低。TWS耳机音频芯片厂商恒玄科技(688608.SH)三季度毛利率相比二季度毛利率下降2%,在芯片涨价大背景下,成为少数毛利率环比下滑的公司之一。

第四,二季度下游囤货过量,到三季度下游反而减少订单,比如此前因涨价过度而被举报垄断的富满微(300671.SZ)。

光学光电子行业业绩环比下滑主要是面板行业周期波动所致。在过去的15个月时间里,LCD面板价格走出了过山车行情。本轮LCD面板涨价周期从2020年6月延续到2021年6月,从2021年7月开始,风云突变,三个月时间里,32寸面板跌幅超过42%,43寸面板跌幅超过33%,55寸的大屏面板跌了20%以上。京东方A(000725.SZ)和TCL科技(000100.SZ)三季度毛利率均有小幅下降,预计四季度毛利率下降将会体现更加明显。

电子化学品行业整体规模较小,大多数公司在行业内处于追随者地位,转嫁原材料涨价的能力十分有限,毛利率受压之下,整体业绩不如预期。

元件行业中,PCB行业整体复苏,尽管铜等大宗商品处于高位导致毛利率依然承压,但收入端在通信、服务器和汽车等行业的带动下,仍有可观增长。PCB行业在上半年跌幅较大,相关公司股价普遍处于低位。此番行业复苏力度明显超出市场预期,PCB行业龙头深南电路(002916.SZ)在公布三季报次日一字板涨停。被动元件行业增速放缓,原材料涨价仍对毛利率有一定压制作用。

消费电子行业尽管业绩环比增长,但分化较为严重。受制于手机销量低迷,立讯精密(002475.SZ)和蓝思科技(300433.SZ)净利润环比均有下滑;歌尔股份(002241.SZ)在VR领域成功开拓新的增长曲线,在元宇宙概念加持下,股价较为强势;工业富联(601138.SH)受益与服务器及通信设备需求回暖,业绩也摆脱了此前下滑的颓势。

综合来看,电子行业长期需求向好,但缺芯和原材料涨价成为两大短期制约因素。在这些因素影响下,一些公司业绩实际上是“失真”的。比如涨价的富满微毛利率从过去不到30%涨至三季度的70%以上,这显然难以持续。对于投资者来说,那些在涨价或缺芯中处于不利的公司,其实更值得关注。

股市跌了别害怕!7%+理财,低门槛高收益、1000元就能买入、0手续费……限额领取,速来>>