宏观

1.生产活动继续承压

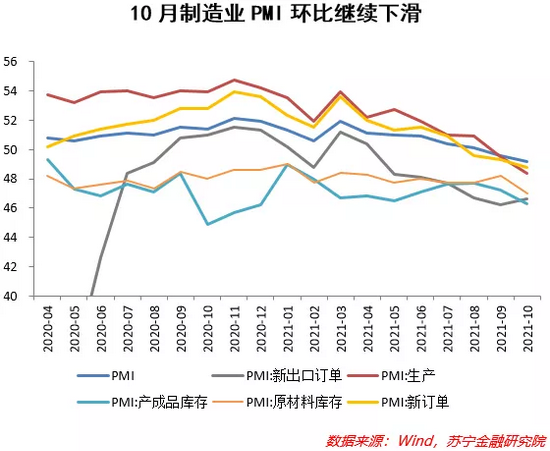

10月制造业PMI位于荣枯线以下,录得49.2%,比上月下降0.4个百分点,连续两个月环比下滑。制造业景气度下行,继续受供需两端方面的压制。

一是供给约束仍然较大,生产指数48.4%,较上月下滑1.1个百分点,成为拖累PMI的主要因素。电力和煤炭等原材料供应在10月持续紧张,扰动生产活动,原材料价格继续上涨,原材料库存持续高于产成品库存,原材料囤积现象也在压制生产。

二是需求端继续偏弱,新订单指数48.8%,较上月下滑0.5个百分点,主要受内需下滑拖累。地产、基建景气度下行以及制造业库存周期见顶回落,可能成为当前及未来制造业需求继续回落的主导逻辑。

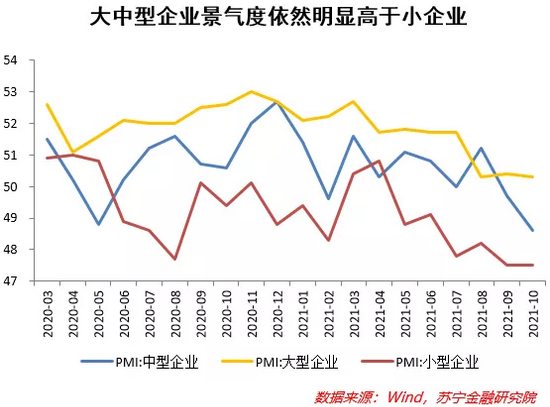

大中小型企业分化趋势企稳,10月小型制造业企业PMI为47.5%,与上月持平,中型制造业企业PMI为48.6%,较上月回升0.9个百分点,大型企业PMI为50.3%,较上月下滑0.1个百分点。但从分项看,小型企业经营仍然受限,除进口量增加以外,生产、新订单、新出口指数均继续落后于大中型企业,价格承压也相对更大。

2.价格传导进行时

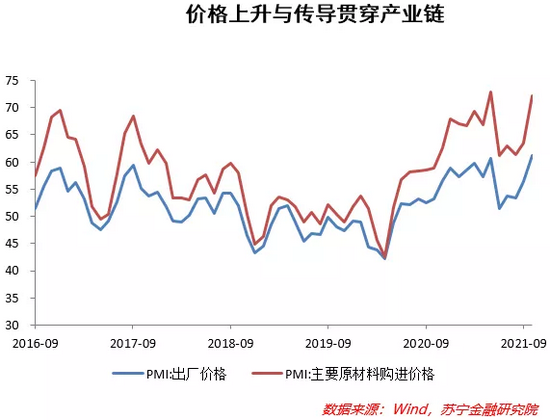

10月主要原材料购进价格指数达到72.1%,出厂价格指数也达到61.%。尽管煤炭等原材料价格受到持续调控,以及需求持续偏弱,但价格传导已经不受下游竞争程度高的阻碍,继续向下游传导。不过,价格传导依然集中在工业领域内部,例如建材价格指数在10月创新高。同时,煤炭价格上涨抬升蔬菜温室成本,油气价格上涨抬升运输成本,叠加灾害天气、疫情防控等因素,导致蔬菜价格继续上涨。国内疫情继续反复,将持续压制终端消费,消费在年内较难企稳。

3.房地产调控“小转折”,难现“拐点”

有机构调研结果显示,近期整体房贷利率有所下降、放贷周期也有所缩短。

在稳信用货币政策背景下,房地产供给和需求两端放松的迹象也出现。需求端房贷额度放宽、利率下降,供给端则在三条红线和房贷集中度的框架下放宽了窗口指导,进行正常的房贷审批和风控管理。

在此背景下,房地产市场的刚需仍然较为强劲,在购房端进行边际放松,可能会释放一部分刚需,市场交投可能会较前期更为活跃,同时部分城市下跌的趋势将有所反转。

预计这种政策调整更多是边际的和区域性的。从更高层面的房地产宏观调控看,房住不炒的政策定力非常强。不过,“房住不炒”政策中,可能会更加区分“房住”和“不炒”,即保证住房刚需的满足,同时严厉打击炒房行为。在此过程中,“房住”政策放松所释放的需求不可忽视,可能会影响房地产下行周期的幅度,但由于“房住”本身不具有金融的加杠杆和放大效应,很难从本质上改变房地产总体周期方向。

未来,随着房地产调控变得更加细致和具体,调控工具也很多,即便是调控变化,力度也更多是微妙和结构性的,只能导致“小转折”,而很难导致市场“拐点”。

利率债

1.市场回顾:多空观望情绪浓厚,收益率小幅波动

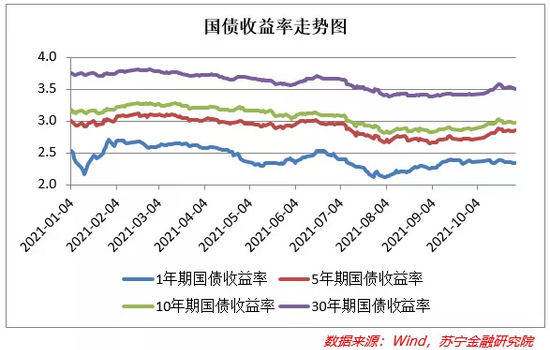

上周1年期国债收益率下行1.9 BP至2.34%,5年期国债收益率上行0.6BP至2.85%,10年期国债收益率下行0.7BP至2.97%,30年期国债收益率下行2.5BP至3.5%,各期限收益率小幅震荡。

资金面来看,上周央行公开市场操作净投放6800亿,其中有3200亿逆回购到期、700亿国库现金定存到期,投放10000亿逆回购、700亿国库现金定存;本周将有10000万逆回购到期。近两周,公开市场操作均提前一周等额释放流动性,以应对月末的流动性压力。

供给面来看,上周利率债净融资额为5416亿,环比增加1580亿,其中地方政府债净融资额为3980亿,发行速度继续回升。发改委表示不再为12月预留专项债额度,截止目前,已新增地方债占全年额度的78%,未来一个多月的发行压力将会加大。

基本面来看,9月规模以上工业企业利润累计同比增长44.7%,9月单月同比增长16.3%,和上半年相比明显下降,但较8月份加快6.2%。10月官方制造业PMI为49.2%,仍处荣枯线以下;整体来看,经济下行压力仍大。

2.投资展望:通胀预期缓和,流动性压力逐渐加大

近期市场流动性整体偏紧,地方政府债发行提速,央行通过公开市场操作对流动性进行呵护。基本面仍然对债市形成支撑,但仍然没有到货币政策全面转松的地步,因此基本面限制了利率的上行空间。当前,美联储在11月份开启Taper的预期较为强烈,美元有可能走强,从而引发新兴市场资金外流,这也将限制国内货币政策宽松的空间。

整体来看,近期流动性稳中偏紧,市场上的多空双方都较为谨慎,观望情绪较浓。在强监管下,国内能源价格高位回落,PPI高位运行的压力减小,通胀预期缓和。从近期央行的多次表态可以看出,货币转松的概率较低,若后续流动性无法填补到期的逆回购、地方债发行等缺口,债市将面临中性偏空局面。

信用债

1. 信用债:债券发行及到期偿还情况

一级市场信用债(包括短融、中票、PPN、企债和公司债,AA以上,发行截止日)共发行321只(上周297只),总发行量3219.87亿元,总偿还量2543.09亿元,净融资额676.785亿元。

2. 信用债:发行行业情况

分行业看,除金融业外,共发行966.59亿元,交通运输、仓储和邮政业、综合、建筑业发行金额占比较靠前。

3. 信用债:负面事件

10月25日-10月31日,9只信用债发生违约或评级下调(不含金融业)。

南通三建:公司的主体长期信用等级下调为BB(联合资信)。

佳兆业:评级展望为负面。

景峰医药:综合考虑公司现状,中诚信国际决定将“16景峰01”的债项信用等级调降至B。

蓝光发展:2021年10月26日是四川蓝光发展股份有限公司2020年度第三期中期票据(代码:102001988,简称:20蓝光MTN003)的付息日,截至日终,公司未支付付息资金。

A股一级市场

1.A股融资情况:北交所开市在即

上周A股市场总募资金额为54.2亿,其中IPO募资5.5亿(不含新三板),可转债募资48.7亿。

上周共发行3只新股,总募资规模为10.7亿;网上加权平均中签率为0.0136%(上上周为0.0306%)。上周发行的新股中,创业板1只,募资合计5.5亿;新三板2只,募资合计5.2亿。本周预计将有15只新股发行,其中主板2只、创业板6只、科创板5只、新三板2只。

10月30日,证监会发布了北交所发行上市、再融资、持续监管等方面的规则,北交所将于11月15日开市。

2.A股上市情况:新股破发成常态,必赚预期需改变

上周A股市场总上市金额为364.9亿,其中新股上市266.8亿,增发上市87.9亿,可交债上市10.2亿。

上周有14只新股上市,总规模为266.8亿,规模创近四个半月新高;其中主板2只,规模合计16.3亿元;创业板6只,规模合计106.2亿元;科创板6只,规模合计144.3亿元。上周创业板股票上市首日平均涨幅为29%(上上周为75%),其中有三只股票上市即破发,可孚医疗上市首日收盘跌幅为4%,按照93.09元/股的发行价计算,中一签亏损0.21万;戎美股份上市首日收盘跌幅为13%,按照33.16元/股的发行价计算,中一签亏损0.22万;深成交上市首日收盘跌幅为8%,按照36.5元/股的发行价计算,中一签亏损0.15万。上周科创板股票上市首日平均涨幅为-2%,其中中科微至上市首日收盘跌幅为13%,按照90.2元/股的发行价计算,中一签亏损0.57万;新锐股份上市首日收盘跌幅为14%,按照62.3元/股的发行价计算,中一签亏损0.44万;成大生物上市首日收盘跌幅为27%,按照110元/股的发行价计算,中一签亏损1.5万。上周新三板股票上市首日平均涨幅为-10%,其中锦好医疗上市首日收盘跌幅为24%,按照16.8元/股的发行价计算,中一签亏损0.2万。

自询价新规以来,新股破发已成常态,随着发行市盈率的不断提高,新股上市后的收益空间受到较大压缩,打新必赚的预期需要改变,新股将与已上市的股票一样,需要考验投资者的投研分析能力。

3. A股解禁情况:11月解禁压力将大减

上周共62只股票解禁,解禁总规模为1249亿;本周预计将有41只股票解禁,预计总规模为252亿。10月份,总解禁规模为4980亿,环比增加15.4%,同比增加83.2%;11月份,预计总解禁规模为3059亿,预计环比减少38.6%,同比减少38.5%。

A股二级市场

1.A股市场表现:价值股受冷落,三季报业绩落地

上周A股市场分化显著,其中科创50上涨2.1%,创业板指上涨2%,上证50下跌1.5%,沪深300下跌1%。

风格来看,价值股大幅跑输成长股,大盘价值下跌3.7%,小盘价值下跌2.6%,大盘成长下跌0.2%,小盘成长下跌0.9%。

题材来看,受政策支持,电力设备及新能源板块持续走高,而在政策利空(房地产税超预期推进)、业绩不佳的背景下,房地产大幅走低;受保供稳价影响,煤炭板块也遭到重挫;随着三季报的不断披露,不少上市公司业绩不及预期,出现杀跌现象。

行业来看,电气设备(7.1%)、综合(3%)、国防军工(2.4%)等板块表现居前;房地产(-8.1%)、采掘(-7%)、建筑材料(-6.1%)等板块表现相对较差。指数层面,当前估值水平较低的为:科创50(6%分位)、中证500(3.6%分位);行业层面,当前估值水平较高的行业为:电气设备(88.2%分位)、食品饮料(73.8%分位)等;当前估值水平较低的行业为:房地产(0.2%分位)、非银金融(1.3%分位)、传媒(2.9%分位)等。

2.A股资金表现:成交热度有所恢复

上周两市成交热度继续恢复,日均成交额为1.08万亿。两融余额减少143亿至1.847万亿,其中融资余额减少19亿至1.7万亿,融券余额减少124亿至0.15万亿。

上周主力资金净流出1455亿,北向资金净买入106亿。分行业来看,仅综合(9亿)行业主力资金为净流入;化工(-241亿)、有色金属(-159亿)、非银金融(-129亿)等板块主力资金净流出最多。

3.A股投资展望:三季度业绩承压,新能源仍处高景气

截至上周,A股市场三季报全部披露完毕。前三季度全部A股归母净利润同比增长25.1%(半年报增长43.3%),其中非金融板块归母净利润同比增长38.1%(半年报增长77.9%)。受经济扩张动能减弱、高基数、疫情、自然灾害、限电等诸多因素的共同影响,三季度业绩承压已在意料之中,全部A股第三季度归母净利润同比下降0.5%。

分结构来看,前三季度同比增速居前的行业是休闲服务(508%)、交通运输(313%)、有色金属(191%)、钢铁(159%),业绩恶化的行业是农林牧渔(-106%)、综合(-36%)、商业贸易(-32.6%)、房地产(-29.7%)。

三季度最受市场青睐的板块要数光伏、新能源车等板块,据中信证券统计,新能源车板块三季度净利润同比增长98%,光伏同比增长23%,业绩增长反映出这两个板块仍然处于高景气。

贵金属

1.黄金市场:议息会议临近,市场关注美联储政策收紧力度

上周,国际黄金价格震荡走低,周跌幅为0.53%。上周美元指数周涨幅为0.57%,美元走强压制黄金价格,10年期通胀预期冲高回落至2.51%。

美国三季度GDP环比折年率为2%,低于市场预期的2.7%,大幅低于前值的6.7%,经济增长大幅放缓,主要还是受到疫情影响,供应链不畅,以及叠加刺激措施接近尾声,美国经济衰退的担忧较浓。但这对于美联储政策刺激转向的影响可能不大,11月4日的议息会议,市场预期美联储大概率仍会公布Taper的路径。

10月28日,世界黄金协会公布的三季度黄金需求同比下降7%,环比下降13%,主要原因是投资需求下降,黄金ETF持仓外流所致。

总体来看,美联储缩减购债规模的预期已经比较充分,但经济数据不及预期,让美联储面临一定的两难抉择。建议关注议息会议释放的信号是否会超市场预期。

2.白银市场

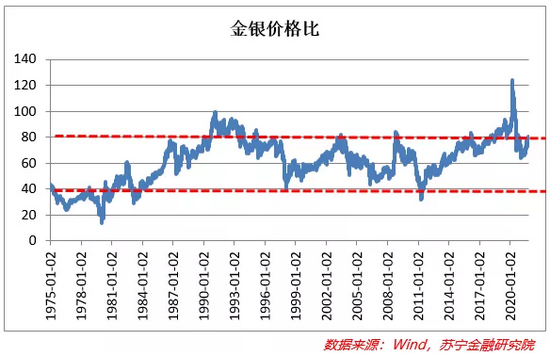

上周,国际白银价格跟随黄金价格下跌,周跌幅为1.79%,当前金银价格比在75左右。

大宗商品

1.原油市场:供需两端均出现利于缺口缩小的因素

上周,国际原油价格高位回落,布伦特原油周跌幅为2.34%,收于83.53美元/桶附近,终止9连涨。

原油市场此前交易的逻辑是能源供需缺口较大,但正如上周报告所说,原油价格的最大变量将是OPEC+的产量变化。上周,OPEC+联合技术委员会表示,四季度世界石油库存将平均每天减少 110 万桶,此前预计是减少67万桶,因此将会向OPEC+部长们报告考虑再次增产的事宜。

除此之外,伊朗表示将于11月底重启伊核谈判,如果谈判顺利,那么伊朗原油进入国际市场的阻力将会减小,供给将会增加,这也缓解了市场对于供需恶化的担忧。

上周三,普京表示俄罗斯将加大对欧洲的天然气供应,受此影响,欧洲的天然气和电力价格周四大跌,原油此前上涨有一部受益于天然气等其他能源短缺所致的替代效应,因此市场对于原油需求的预期出现边际缓和。

综合来看,供需两端都出现了有利于缩小供需缺口的因素,因此原油价格承压,但短期来看,还需要关注OPEC+的增产态度、伊核协议的谈判进度,因此原油价格仍将在高位震荡,下行空间不大。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

(作者为苏宁金融研究院研究员陆胜斌、陶金)

股市跌了别害怕!7%+理财,低门槛高收益、1000元就能买入、0手续费……限额领取,速来>>