2021年,公募行业风云变幻。

春节以来,市场将结构性行情演绎到极致,各大排行榜变动频繁,部分明星基金业绩出现大幅调整,甚至跑不过同期市场指数的表现。

与此同时,公募基金规模不断增长,曾连续5个月刷新历史最高纪录,并一度突破24万亿元。

据中国基金业协会网站上的数据,截至2021年10月26日,我国境内共有基金管理公司151家,管理的公募基金资产净值合计23.90万亿元。

机遇与挑战并存,业内顶级大佬的选择也出现了分歧。

近日,兴全基金正式发布公告,董承非卸任基金经理,其管理的兴全趋势基金增聘谢治宇和董理为基金经理,与原基金经理童兰共同管理;兴全新视野基金则由乔迁接任管理。

董承非以稳健的投资风格闻名,被称为“基金界郭靖”。公开数据显示,董承非从业18年,担任基金经理近15年,任职期间基金获奖次数高达24次。

对于他的“下一站”,市场的主流猜测是“奔私”。所谓的“奔私”,即投奔私募。

与此同时,亦有公募大佬摩拳擦掌,意欲以“创业”的方式征战公募江湖。

9月底,“个人系”公募基金公司泉果基金设立申请获证监会反馈意见。其中,东方红资产管理(现“东证资管”)前董事长王国斌和东证资管前总经理任莉这两位在资管行业颇具影响力的人物现身股东名单之列,引发市场关注。

这其实是王国斌的一次公转私、再转回公的历程。

2016年,王国斌离任东方红资管董事长一职,创办了私募股权投资基金君和资本。5年后的今天,其又与从东证资管总经理一职离任的任莉合作,创办了泉果基金。

王国斌并不是个例!

继私募后,“个人系”公募成为了明星级大佬离开老东家后“再出发”的新阵地。

比如睿远基金的陈光明、傅鹏博,堪称国内价值投资的标杆人物;鹏扬基金的范勇宏,曾一手创立了华夏基金,在业内一直有“行业教父”美誉。

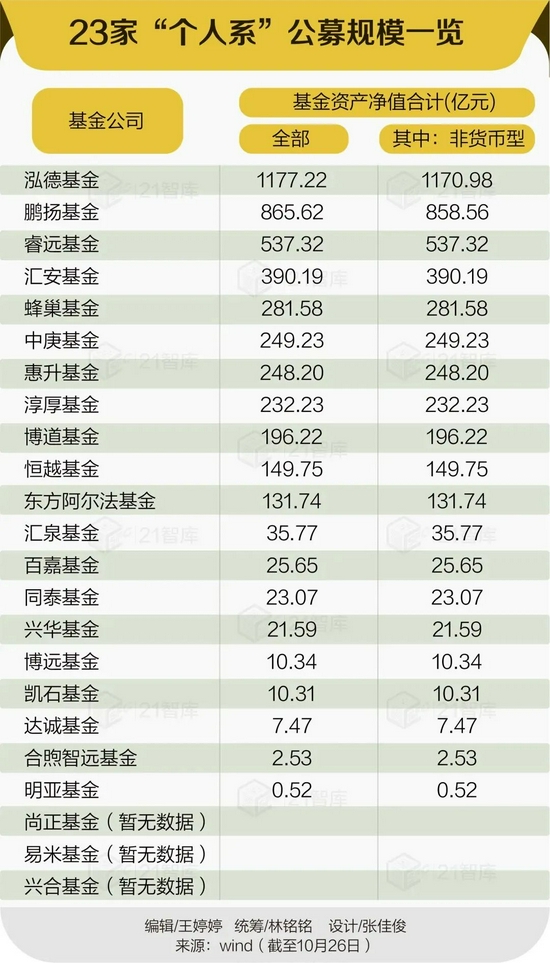

数据显示,自2015年开始兴起的“个人系”公募,到现在为止(截至10月26日)已获批成立了23家。除尚正基金、易米基金和兴合基金在去年成立后仍未发行产品外,其余20家“个人系”公募基金公司资产规模总计已达到4596.55亿元。

但行业竞争激烈,“个人系”公募,尽管业内大佬云集,目前在发展上仍面临着个体分化的格局。

单以管理规模这一指标来看,23家“个人系”公募中,有人管理规模已达千亿,有人管理规模尚不足1亿。

本篇报告中,我们将聚焦“个人系”公募,试图在和私募发展规律的对比中,发掘造成“个人系”公募分化格局的共性特点。

创业新阵地

2013年12月,国务院正式批复了《证监会关于管理公开募集基金的基金管理公司有关问题的请示》一文,该文第一次明确规定符合条件的自然人,可作为主要股东申请设立公募证券投资基金管理公司。

2014年6月,证监会印发《关于大力推进证券投资基金行业创新发展的意见》,专业人士设立基金管理公司得到了明确的鼓励。

2015年2月,泓德基金获得了证监会的批文,核准成立基金管理公司。

成立初期,公司注册资本为1.2亿元,王德晓作为自然人大股东持股26%;2018年经历了一轮股权变更后,泓德基金注册资本增资到1.43亿元,王德晓的持股通过直接和间接的方式上升到45.7%。

泓德基金拉开了“个人系”公募的大幕,王德晓的从业经历也成了典型样本。

公开资料显示,王德晓曾任阳光保险副董事长、阳光资管董事长兼总经理。而泓德基金成立的那一年,他已经到了“知天命”的年纪。

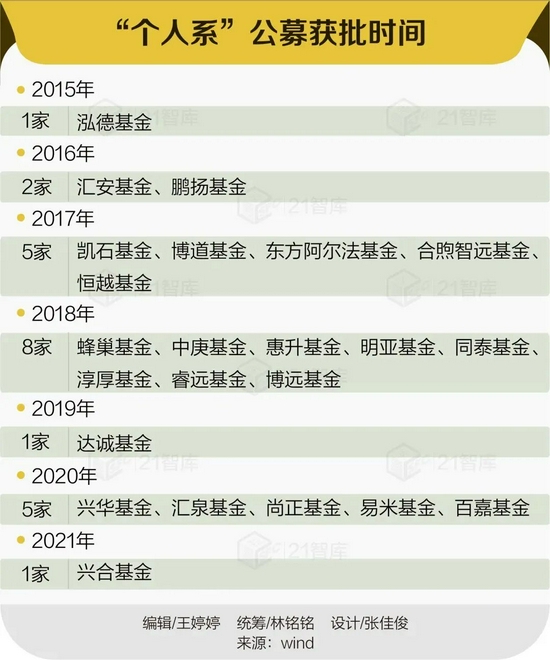

这之后,更多的行业大佬将目光聚焦到了“个人系”公募。公开数据显示,自2015年-2021年,每年获批的个人系公募数量分别为:1家、2家、5家、8家、1家、5家、1家。

从创始人/总经理的从业背景来看,这23家公募的创始核心人物较多出自市场上知名的大型公募基金,但仍有一些跨行从业者。除了上述提到的王德晓,还有:

蜂巢基金的大股东唐煌、总经理陈世涌,此前均从业余银行的总部金融市场部;

同泰基金的总经理马俊生此前任华泰联合证券总裁、大股东刘文灿则曾从业于华夏基金的财务、人力、稽核部;

明亚基金的大股东李正清曾就业于国际金融机构及外资对冲基金,总经理徐岱则从业于银行及私募基金。

而在泓德基金之前,类似经历的行业大佬如果选择“再创业”,大都会跻身于私募。

最典型的例子是昔日“公募基金一哥”王亚伟。公开数据显示,2005-2012年期间,华夏大盘精选在王亚伟的任职期间总回报高达1198%。但2012年,处在巅峰时期的王亚伟毅然从华夏基金离职, “奔私”创立自己的私募公司千合资本。

那么同样作为行业大佬“再创业”的选择项,个人系公募和私募在发展上究竟有哪些异同点?

公募or私募

从机构派系来看,目前全市场公募基金的管理机构依据其股东背景,主要可以分为:券商系、信托系、保险系、个人系等。公开数据显示,截至2021年10月26日,我国境内共有基金管理公司151家,其中券商系 67 家、信托系 22 家、个人系23 家、银行系 15家,保险系6家。

传统的机构系(比如银行系、券商系、保险系)依旧是行业当仁不让的主力。

他们有机构股东的支持,在渠道资源、资金资源上有着天然的优势。与此同时,这类公募也会偶发股东与管理层有矛盾、或因公司体制机制僵化等因素,造成优秀人才的外流。

对此,2013 年出台的新《基金法》规定:公募基金可以实行专业管理人士持股计划,明确鼓励基金公司进行股权激励,且5%以下股权变更不需要审批。

该《基金法》意在鼓励基金公司们用股权激励的方式留住优秀人才,尤其是经验丰富的基金经理们。据媒体不完全统计,截至目前实施股权激励的基金公司数量,已超过了30家。

但股权激励并非“灵丹妙药”,对公司归属感、参与感的欠缺,让不少人最后依旧选择了离开。

对比之下,“个人系”公募及私募拥有体制相对扁平化、和核心成员进行深度利益捆绑的特点,让其成为了金融人才们再创业的主要考虑方向。

值得注意的是,私募与个人系公募虽有相同,却仍有差异,这也成为我们的分析重点:

1、相同点:以创始人为发展核心

“个人系”公募的发展方向与核心创始人的从业背景紧密相关

一个鲜明的特征是:保险/银行系创始人债券管理规模比较大,公募系创始人的股票管理规模较大。

在23家个人系公募核心创始人中,有2家创始人有保险背景、2家创始人有银行背景,这为他们带来了较大的债券基金管理规模。

由于保险、银行一直以来投资金额较大,在传统意义上投资债券型产品更多,且这些创始人中,亦有人出身于固定收益部投资总监,因此,其个人将投资债券的经历,也带到了创办的公募基金中。

这一点和创业型私募较为相似。

前面提到的泓德基金创始人王德晓,拥有多年的保险从业经历,所以泓德基金在管基金中债券型基金占有一定的比例。截至10月26日,泓德基金的非货币型基金规模为1170.98亿元,其中,债券型基金规模为217.09亿元。

鹏扬基金的总经理杨爱斌则曾经在浦发银行担任过信贷员,后至平安保险担任债券研究员、组合管理部副总经理,后进入华夏基金担任过固定收益总监。截至10月26日,鹏扬基金管理的非货币基金规模为858.56亿,其中,债券型基金规模为454.03亿。

这一特质最为明显的其实是蜂巢基金。创始人唐煌曾任广发银行金融市场部总经理,创始人陈世涌曾先后从业过厦门国际银行、兴业银行,在兴业银行时,一度担任过金融市场总部副总裁、资金营运中心总经理、同业业务部总经理。这导致蜂巢基金的全部在管规模为281.58亿元,但其中有281.41亿元都是债券基金。

明亚基金的创始人之一徐岱,亦曾在中信银行工作过。不过这家公司的管理规模总共只有0.52亿元,目前均是混合型基金产品。

而以投资股票知名的陈光明,其创办的睿远基金自不必多说,其管理总规模为537.32亿,这些资金全部都是混合型基金。

牛市之后“创业”基金更具机遇

目前市场上全部23家个人系公募中,其获批展业的时间集中在2018年,共有8家个人系公募在这一年拿到监管批复,可以开始其公募业务。(因为获批日期一般早于基金成立日期,故采用获批日期作为指标)这些公募基金成立的时间,遵循着私募基金的创业规律——在一轮牛市行情后,不少公募基金经理拿着傲人的业绩奔向私募,以此来吸引投资者并进行募资。

实际的经营成果,亦或多或少证明这一策略的有效性。

虽然2018年市场表现并不好,但经过2015年的大挫后,2016年初-2017年,市场有一段上升的行情,部分基金经理借着这波行情,获得了不错的收益,这将成为他们的个人营销故事。

投研团队是否控股可能影响机构稳定性

我们的另一项发现是,在百亿规模以上的基金中,公司的总经理和大股东倾向于是同一个人;而规模较小的公司中,总经理和大股东更倾向于不是同一个人、属于“合伙创业”。

由于在创业型的私募和公募中,核心投研人物往往扮演上述某一个角色(总经理或大股东),并不全是控股了创业公司,所以我们非常关注——投研团队是否控股——投研团队控股的创业公募/私募,其团队发展似乎更稳定、也更容易将管理规模做大、实现较大的发展。

例如睿远基金,总经理和大股东都是陈光明,是投研团队控股的典型;在博道基金中,有投研经历的莫泰山是大股东、有市场销售经历的沈斌是总经理,这是典型的投研控股合伙创业基金;在恒越基金中,有投研经历的黄小坚是总经理、连续创业并在娱乐公司担任过CFO的李曙军是大股东,这是典型的投研不控股合伙创业基金。

尽管目前全市场总共只有23家个人系公募、样本案例较少,但上述发现和业内部分研究私募基金的人士观点吻合。

有券商私募产品代销引入的负责人称:“一般情况下,投研核心人物不控股会存在一定的风险。因为在私募基金中,资金都是认准核心投资经理的投研能力,才会购买其产品,所以核心投资经理的稳定性对一家私募很重要。如果私募基金规模做大,但核心投资经理没有控股,后续其可能产生利益分配不均衡的感觉,最后影响机构稳定性。”该负责人称,近期鸣石投资发生的事就是一个很典型的案例。

在个人系公募中,这种情形的负面影响会削弱,因为部分公募的创始人甚至不具备投研经历,核心创始人就是营销/销售背景。

但是,创业初期要在市场上打名声,优秀的投研团队仍然是一个最佳的卖点。营销背景的创始人依旧需要引入具有一定知名度的投研团队或基金经理,并可能赋予后者足够多的话语权。

这样的做法并非完全无忧。创业公司的创始人往往在某个发展阶段很容易发生冲突,甚至创始人与赋予了足够多话语权的投研团队亦有发生冲突的可能。

例如此前泓德基金的明星基金经理邬传雁,自2015年泓德基金创立之初就加入了公司,在近期“被”共同管理了某只基金后,敢于硬刚公司,使得公司一度陷入负面舆情中。

2、 不同点:投研能力与营销/销售/资源整合力平分秋色

公募营销负责人的下海方向

在所有个人系公募创始人中,我们发现了一个有趣的现象——不少创始人此前在大型基金公司担任过销售/营销/市场总监。

23家个人系公募中,有10家公募的核心创始人来自于知名公募的营销/销售岗,占到所有公募系出身创始人数量的一半。这10家公司中,有些是投研+营销/销售的创始团队组合,有些是纯营销/销售的创始人。

这是个人系公募与私募基金的显著差异。

一般来说,私募基金的核心创始人必然的要具备非常强的投资能力,由于私募基金不能够对所有市场投资者无差别的做营销、其通常100万元的起购门槛,这两点决定了私募基金的资金来源都是具备较强连接或者说粘性的高净值客户。

拥有上百万可投资资金的高净值客户,往往看中的是私募管理人的投资能力/获取超额收益的能力,关注的是投资经理本身,是一种具备更强粘性的信任。

但公募基金不是这样,其面对的本身就是市场上更为广泛的、可能不具备投资经验及基本知识的投资者,因此营销和销售,在公募基金做大规模方面非常重要。尽管近年来公募基金的营销策略,往往有意打造明星基金经理、加强个人投资者与基金经理之间的信任,但这依旧是一种做大规模的营销手段。

这就解释了为什么个人系公募创业者中,为何有如此多的营销/销售负责人——对于他们来说,在大公募中的营销经验,亦可以带到创业公募中去使用。

目前来说,这些营销/销售背景的个人系公募中,做的比较好的有:汇安基金、中庚基金、惠升基金、淳厚基金、博道基金5家公司,它们的基金管理规模都达到了百亿以上,分别是:390.19亿、249.23亿、248.20亿、232.23亿、196.22亿。

而在所有个人系公募中,百亿规模以上的基金只有11家,营销/销售背景的创始人们就占了半壁江山,几乎可以算是非常成功了。

上述5家公司的成立时间分别是:2016年4月、2015年11月、2018年9月、2018年11月、2017年6月。

这样的成绩无疑是让私募基金创业者羡慕的——最长不过5年、最短只有3年,这些“创业公司”便跻身到了百亿之列。

此外,上述5家百亿个人系公募中,除了博道基金的核心创始团队是“投研+销售”的组合——公司总经理沈斌曾经担任过交银施罗德销售总监、重阳投资市场总监,公司大股东莫泰山曾任交银施罗德总经理、重阳投资总裁、并获得了4座“金牛奖”荣誉——另外4家公募的创始人就是纯营销/销售背景。

例如汇安基金的大股东何斌,曾在建信基金任副总经理,分管管市场、后台运营和产品创新等业务,而总经理刘强之前担任过霍尼韦尔、阿特维斯(中国)的CFO,几乎没有金融机构从业背景。

而惠升基金的张金锋,此前在华夏基金担任互联网金融部执行总监、行政负责人;淳厚基金的邢媛,曾在华泰柏瑞基金、财通基金两家公司担任渠道/营销等部门的副总监、总监;中庚基金的孟辉,之前曾在民生证券、国金证券分别做过区域销售总监、销售副总监,后来到海富通担任过副总经理。

董事长、总经理们的集中创业方向

现存的个人系公募另一个显著的特征是,核心创始人几乎都在基金公司、证券公司、资管公司、银行、保险等机构,从业至董事长、总经理、总经理助理等高级职位。

例如本次受到市场关注的泉果基金,创始股东里最受到关注的就是东方红资产管理(现“东证资管”)前董事长王国斌和东证资管前总经理任莉。

在我们统计中的23家个人系公募中,共有14家机构的创始人此前在知名公司从业到了上述高级管理职位。

这亦是与私募基金对比的一个显著的差异。

由于私募基金的客户更“看人”,核心创始人的投研能力非常重要,所以市场上不少知名私募的创始人此前都是明星基金经理。这些基金经理们不一定在此前的公司担任行政管理职位,只要业绩足够好、足够稳定,就在市场上有足够的资金募集号召力,因此也就能轻松创业。

但个人系公募仍然像传统公募一样,需要营销的加持,因此,创始人的管理能力、资源号召力、甚至包括引入保险等大资金的能力,显得非常重要。这或是董事长、总经理们热衷于投身此处创业的原因。

生存之变

目前,全市场23家“个人系”公募基金,共发行了269只私募产品、264只公募产品,对应管理的投资经理分别是74名、99名。实际上,我们前述统计的基金公司管理规模,均是以其管理的公募产品为计算对象。由于私募产品信息不公开,我们尚无法统计到全部私募产品的管理规模。

在我们统计的23家个人系公募中,除去管理规模超百亿的11家,以及尚正、易米、兴合3家尚未发行公募产品的机构后,剩下的管理规模大都在20亿以下。

出现这样的局面并不难理解。多数机构的创立者的确曾在业内有很好的口碑,但创业就是重头再来。在与传统的机构系公募同台竞技中,想要赢得广大基民的口碑和市场认可,还是非常不容易的。

此外,“个人系”公募始终是平台型的公司,其中的基金经理们投资能力差异较大,表现在具体的产品业绩上,则同样是分化较大。

例如东方阿尔法基金,其年化收益最高的东方阿尔法优势产业A,截至10月27日,年化收益为99.20%;但其年化收益最低的东方阿尔法招阳C,截至10月27日的年化收益为-12.83%。

恒越基金亦存在产品业绩表现分化较大的情况,甚至更为“离谱”。截至10月27日,其年化收益最高的恒越优势精选,年化收益为77.54%;而年化收益最低的恒越品质生活,年化收益为-48.41%。

上述两只基金的基金经理均为叶佳。在加入恒越基金前,叶佳曾在银华基金、申万宏源证券资管部、东亚前海证券资管部任职,其过往的从业经历以投资债券为主。但到了恒越基金,却担任了多只混合型基金的基金经理,开始管理股票!也难怪其管理的两只混合型基金的年化收益差距会如此之大!

这样的情况在市场上传统的老牌公募基金中,出现的概率是极低的。

但即使出现这样的债券经历的基金经理管理股票的案例,2017年成立的恒越基金,目前非货币资金的管理规模也已经超过百亿。这表明,对于投资者来说,投资“个人系”公募的产品,还是要保持足够的警惕和鉴别能力。新创办的公募基金,在团队人员方面,必然会弱于已存的大公募。在大公募中,完备的投研团队、中后台团队,可以让其在具体业务上分配足够的人手,而“创业公司”们却很有可能发生一人“身兼多职”的情况。

此外,从前的投资大咖,在创办了公募后,其产品业绩未必会重复其往日辉煌。

目前,发行公募产品最多的是鹏扬基金,共发行有53只公募产品(A/C份额不分开计算),总规模为865.62亿。

从类别来看,债券型基金以454.03亿的规模占据了半壁江山,而股票型基金仅41.35亿元,混合型基金为363.18亿元。

业绩上,已发行的22只债基产品中,表现靠前的是鹏扬汇利A/C,资产规模合计为66亿元,现任基金经理是杨爱斌,焦翠。鹏扬汇利A今年以来(截至10月27日)的收益率为4.14%。上述业绩表现不算亮眼。毕竟,今年以来,混合债券型二级基金的平均收益率为5.25%。

路在何方

星火燎原,“个人系”公募正在成为行业不可小觑的力量。

23家机构获批的背后,是业内大佬自立门户成立自己公募潮流的兴起。

与传统公募机构相比,个人系公募更多的需要靠创始人的自有资源,以及在业内的影响力。

那些敢于走出来创业的大佬,从某种程度上其实也证明了自己以往的成功。

只是创业不易,现实骨感。眼下的个人系公募,由于成立时间过短,普遍规模还比较小。此外,大多数机构依旧是靠着从前管理产品的业绩光环募资,新成立的公募基金产品业绩在同类中并不十分出挑,缺乏私募产品“一夜爆红”的冲力。

另一边,对于投资者来说,个人系公募的出现虽丰富了可选择的标的,选择时却需要更加谨慎。

选基金并不只是在选基金经理。任何投资理念和投资管理的执行都是靠人,团队专业能力的强弱亦是基金业绩的一项重要决定因素。

也就是说,基金经理个人能力很重要,其所在的基金公司在投研、风控方面的综合实力同样重要。

而“个人系”公募作为创业公司,不排除在投研、风控等综合实力上有落差,继而成为掣肘其发展的一项重要原因。

2018年,王德晓在谈及泓德基金的发展规划时曾表示,“我们的定位不是去满足所有人的需求,也不会为迎合市场去布局一个大而全的产品线。”

可见,对于成立不久的公募来说,想要在整个大行业中竞争,除了创始人个人积聚的影响力,机构亦要为自己选择一条性格鲜明的发力赛道—在投资者心目中打上标签烙印,这或是突围成长的巧妙方式。