来源 国信策略

文 燕翔、许茹纯、朱成成、金晗

核心观点

最新GDP数据显示,2021年三季度我国经济增长速度小幅放缓,受疫情、洪涝、限产限电等因素影响国内经济增长景气度较二季度有所回落。实际上从全球视角来看,大体在今年5月份左右本轮全球经济复苏的经济基本面同比增速高点也已经出现。结构上看,国内出口和消费两年复合增速9月份有所回升,并且本次公布的经济数据亮点之一是高技术产业工业增加值及投资依然维持快速增长。根据国信策略A股市场盈利高频跟踪模型,我们预计相较二季度,A股上市公司三季度累计利润增速将延续回落趋势,预计整体业绩增速将回落至30%左右。展望四季度,我们认为具有逆周期属性、前期调整较为充分的消费和医药板块投资机会值得重点关注。

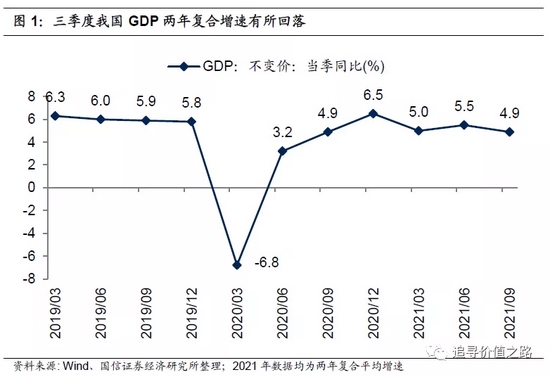

最新GDP数据显示,2021年三季度我国经济增长速度小幅放缓。2021年三季度中国实际GDP当季同比增长4.9%,两年平均同比增速为4.9%,两年平均同比增速较二季度回落0.6个百分点,创年内新低。从季调后环比来看,2021年三季度GDP季调后环比为0.2%,同样低于二季度的1.2%。所以无论从两年平均同比增速还是季调后环比增速来看,2021年三季度受疫情、洪涝、限产限电等因素影响国内经济增长景气度较二季度有所回落。

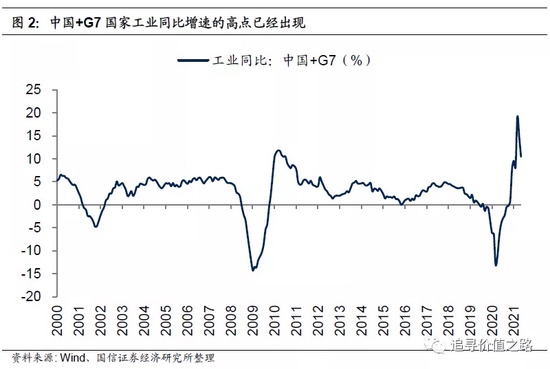

实际上从全球视角来看,本轮全球经济复苏的经济基本面同比增速高点也已经出现。从度量全球经济复苏和增长的“中国+G7”工业同比增速来看,大体在今年5月份左右,全球经济复苏的经济基本面同比增速也已经明显见顶回落,因此本轮全球复苏高点已过开始进入下行周期。

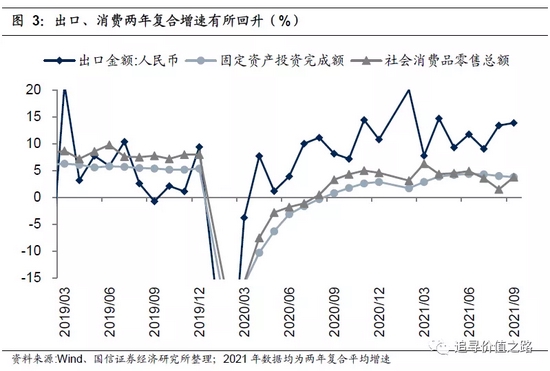

结构上看,出口和消费两年复合增速9月份有所回升。9月社会消费品零售总额两年平均同比增速为3.8%,较8月回升2.3个百分点,表明9月国内消费景气度有所回升。固定资产投资9月两年平均同比增速为3.8%,较8月小幅回落0.2个百分点。9月中国出口(人民币计价)两年平均同比增速为13.9%,较8月上升0.5个百分点,继续维持在较高的增速水平上。

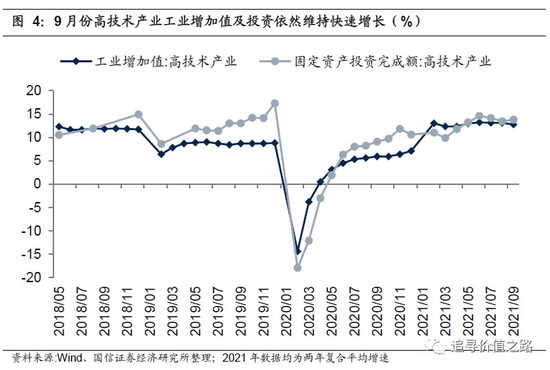

本次公布的经济数据亮点之一是高技术产业工业增加值及投资依然维持快速增长。1-9月份规模以上高技术产业增加值两年平均增长12.8%,相比上月小幅下降0.3%,但明显快于全部工业增速。1-9月份高技术产业投资两年平均增速为13.8%,相比上月提高0.4%。高技术制造业投资同比增长25.4%,其中,计算机及办公设备制造业投资同比增长40.8%,航空、航天器及设备制造业投资增长38.5%,医疗仪器设备及仪器仪表制造业投资增长32.4%。

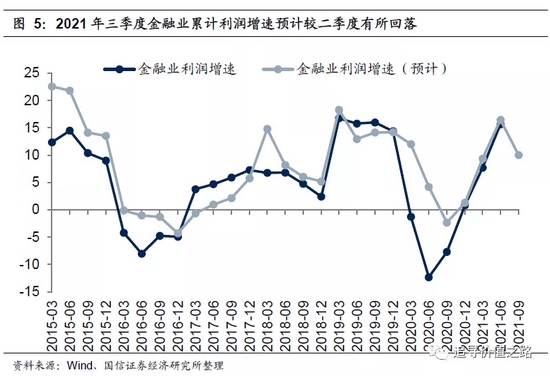

根据国信策略A股市场盈利高频跟踪模型,我们预计相较二季度,A股上市公司三季度累计利润增速将延续回落趋势,预计整体业绩增速将回落至30%左右。其中,金融行业中,受制于资产规模增速下降、以及短期事件冲击带来的资产质量下降等影响,银行业利润增速预计将出现一定程度的下降。

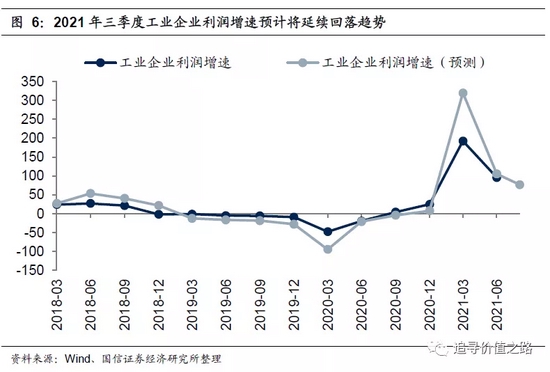

非金融行业中,工业企业利润增速预计延续回落趋势,地产行业利润增速可能出现大幅下滑。其中工业企业方面,受上游原材料大幅涨价影响,上游工业企业可能挤占部分中下游企业利润。预计煤炭、有色金属等上游行业利润增速将加速增长,汽车制造、纺织工业等下游制造利润增速可能明显回落。

三季度数据出炉,关注逆周期板块

最新GDP数据显示,2021年三季度我国经济增长速度小幅放缓。2021年三季度中国实际GDP当季同比增长4.9%,两年平均同比增速为4.9%,两年平均同比增速较二季度回落0.6个百分点,创年内新低。从季调后环比来看,2021年三季度GDP季调后环比为0.2%,同样低于二季度的1.2%。所以无论从两年平均同比增速还是季调后环比增速来看, 2021年三季度受疫情、洪涝、限产限电等因素影响国内经济增长景气度较二季度有所回落。

实际上从全球视角来看,本轮全球经济复苏的经济基本面同比增速高点也已经出现。从度量全球经济复苏和增长的“中国+G7”工业同比增速来看,大体在今年5月份左右,全球经济复苏的经济基本面同比增速也已经明显见顶回落,因此本轮全球复苏高点已过开始进入下行周期。

结构上看,出口和消费两年复合增速9月份有所回升。9月社会消费品零售总额两年平均同比增速为3.8%,较8月回升2.3个百分点,表明9月国内消费景气度有所回升。固定资产投资9月两年平均同比增速为3.8%,较8月小幅回落0.2个百分点。9月中国出口(人民币计价)两年平均同比增速为13.9%,较8月上升0.5个百分点,继续维持在较高的增速水平上。

本次公布的经济数据亮点之一是高技术产业工业增加值及投资依然维持快速增长。1-9月份规模以上高技术产业增加值两年平均增长12.8%,相比上月小幅下降0.3%,但明显快于全部工业增速。1-9月份高技术产业投资两年平均增速为13.8%,相比上月提高0.4%。高技术制造业投资同比增长25.4%,其中,计算机及办公设备制造业投资同比增长40.8%,航空、航天器及设备制造业投资增长38.5%,医疗仪器设备及仪器仪表制造业投资增长32.4%。

根据国信策略A股市场盈利高频跟踪模型,我们预计相较二季度,A股上市公司三季度累计利润增速将延续回落趋势,预计整体业绩增速将回落至30%左右。其中,金融行业中,受制于资产规模增速下降、以及短期事件冲击带来的资产质量下降等影响,银行业利润增速预计将出现一定程度的下降。

非金融行业中,工业企业利润增速预计延续回落趋势,地产行业利润增速可能出现大幅下滑。其中工业企业方面,受上游原材料大幅涨价影响,上游工业企业可能挤占部分中下游企业利润。预计煤炭、有色金属等上游行业利润增速将加速增长,汽车制造、纺织工业等下游制造利润增速可能明显回落。

近期观点回顾

《市场思考随笔之六十八:70年代能源危机中的股市表现》:近期国际能源价格的大幅上涨,使人不禁联想到70年代的能源危机及大通胀。我们认为70年代由能源危机造成的大通胀,是经济发展中出现的一个阶段性问题,今时完全不同往日,在当前的经济环境中,未来类似的大通胀几乎没有可能出现,70年代的能源危机难再现。

《市场思考随笔之六十七:商品价格的尾巴》:从历史经验来看,商品价格的高点往往会滞后于宏观经济的高点出现,滞后时间大约在5-6个月。从“中国+G7”同比增速来看,本轮全球复苏的高点大约在今年的5月份左右,参考以往历史经验,商品价格的高点可能出现在11月左右。这个具体的滞后时长每次可能都会不一样,但无论如何,在目前政策已经开始重视、供给持续收缩可能性降低、需求侧本轮全球复苏高点已过进入下行周期这样的背景下,我们认为商品价格的上涨已经进入尾声,越往后看,“抓尾巴”的收益和风险越不成比。

《市场思考随笔之六十六:时代的贝塔》:我们认为产业升级是未来最重要的发展方向。产业升级的方向主要是两个:一是发展战略性新兴产业,这主要集中在数字浪潮和能源革命两个领域。二是传统产业的结构优化与改造升级,实现企业高精尖发展、产业数字化普及。我们认为,产业升级是当下时代的贝塔,未来A股市场的投资机会将更多地集中在“内需、科技、绿色”三个方向之中。

《市场思考随笔之六十五:“宁”与“茅”分化的背后》:去年全球货币大放水,无论茅指数还是宁指数估值都显著抬升,这是分母的逻辑,今年市场分母的逻辑没有了,宁指数依然可以有盈利加速上行拔估值的故事讲,茅则失去了继续拔估值的逻辑甚至估值还有高位回落的压力。往后看,我们认为市场最明确的投资方向是中国经济的产业升级,成长属性更强的宁指数(估值也更高),可能比价值属性更强的茅指数(估值也更低),机会更大。

《市场思考随笔之六十三:越来越价值化的A股市场》:“价值”的内涵不是低估值,在经济转型升级和制度监管不断完善的背景下,A股市场正在变得越来越价值化。这种价值化体现在两个方面:一是资金越来越向代表未来方向的产业集中,部分行业可能会有长时间的超额收益;二是资金越来越向好公司集中,类似2000年、2015年这样的单纯小市值重组股主题炒作以后恐怕难以复现。

《市场思考随笔之六十二:人民币升值利好股票市场》:近期人民币汇率的持续升值成为了股市向上的催化剂。我们判断未来一个阶段内,人民币汇率可能将处在一个缓慢有波动的升值区间中。我们认为,当前环境下人民币升值对A股市场是明确的利好。

《第二波主升浪——2021年A股中期策略展望》:对比海外成熟市场,A股市场正走向成熟,未来走出长牛慢牛行情的条件已经开始具备。本轮全球经济复苏方兴未艾,我们预计商品价格上涨将持续到四季度。通胀具有两面性,抬升利率与增加企业盈利,后者影响更大。2021年基本面重要性远大于流动性,我们判断二季度后,A股市场会有年内第二波主升浪行情。结构上看,中国优势竞争企业依然是长期投资方向,不会受通胀和流动性变化太大影响,短期通胀交易机会可关注周期和金融。

大类资产表现一览:股市回暖、债市走弱

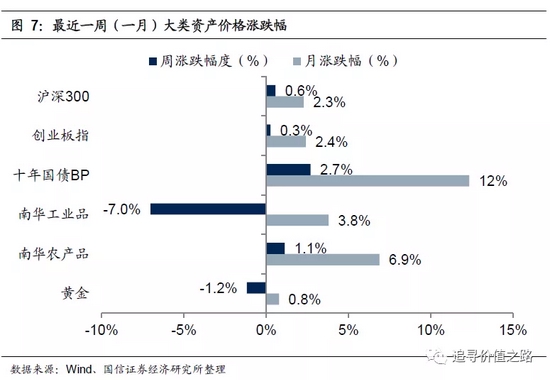

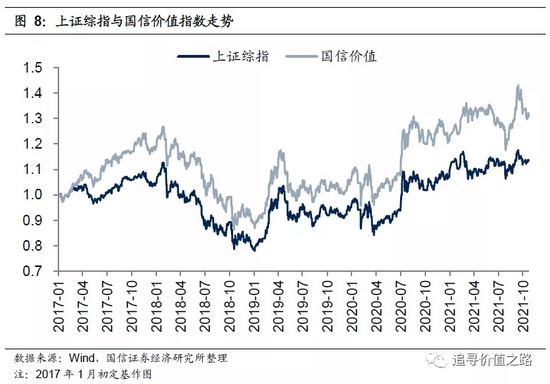

上周股票市场有所回暖,国债收益率继续上行,工业品下跌,农业品价格小幅上涨,黄金走弱。具体来看,股票市场中,沪深300指数上周环比上涨0.6%,创业板指环比小幅上涨0.3%。债券市场中,十年国债到期收益率上行2.7BP。商品市场中南华工业品指数环比下跌7.0%,南华农产品指数上涨1.1%。黄金价格环比跌1.2%。上周上证综指环比上涨0.3%,国信价值指数单周上涨0.8%。

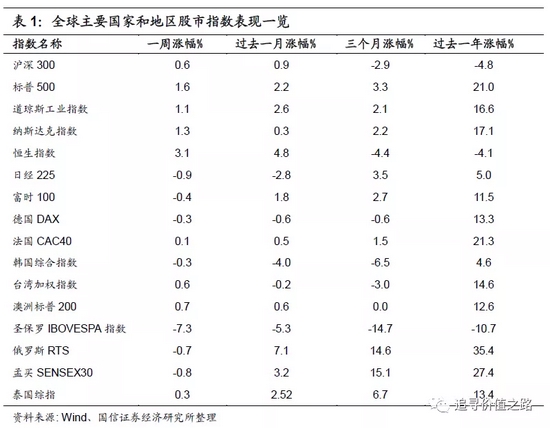

全球权益市场看,上周海外市场发达市场表现略好于新兴市场。具体来看,发达市场中美股标普500指数、道琼斯工业指数和纳斯达克指数集体收涨,单周涨幅分别为1.6%、1.1%和1.3%。欧洲市场中法国CAC40指数微幅上涨0.1%,德国DAX指数、富时100指数双双收跌,单周跌幅分别为0.3%、0.4%。日经225指数单周下跌0.9%,韩国综合指数跌0.3%,恒生指数上涨3.1%,澳洲标普200指数环比上涨0.7%。新兴市场中台湾加权指数单周上涨0.6%,泰国综指上涨0.3%,俄罗斯RTS指数单周下跌0.7%,孟买SENSEX30指数下跌0.8%,圣保罗IBOVESPA指数单周大幅下跌7.3%。

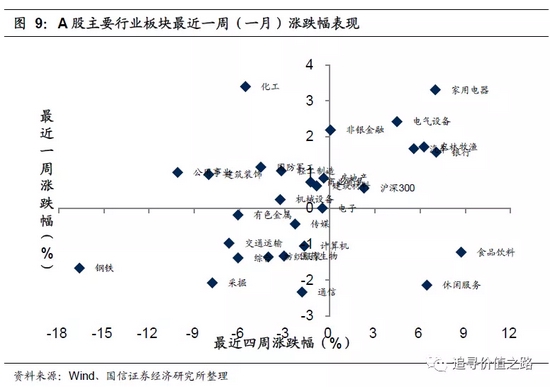

行业一周表现:化工、家电表现居前

上周申万一级行业上涨略多,其中化工、家用电器和电气设备行业大幅领涨,而通信、休闲服务和采掘跌幅居前。具体来看,上周化工上涨3.4%,涨幅居前,家用电器和电气设备分别上涨3.3%和2.4%,涨幅次之。通信行业单周下跌2.3%,表现垫底,休闲服务和采掘均下跌2.1%,跌幅同样靠后。

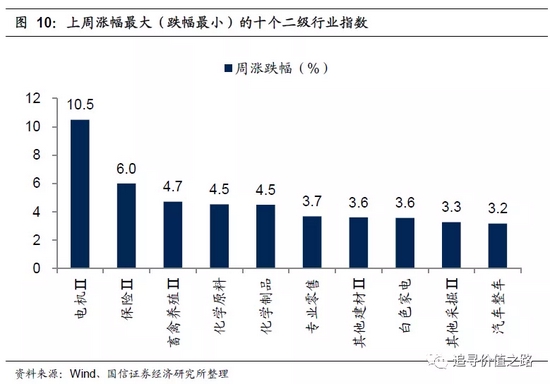

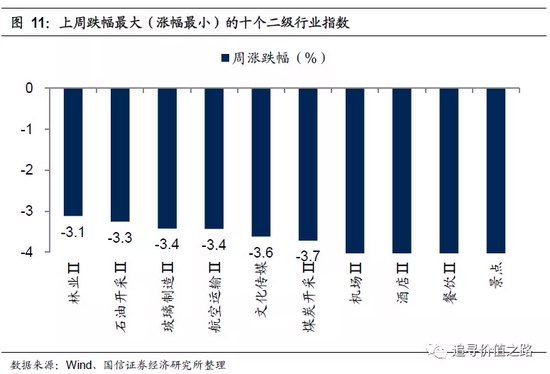

上周申万二级子行业涨跌参半。具体来看,电机行业单周大幅上涨10.5%,表现居前。保险和畜禽养殖行业涨幅次之,单周涨幅分别为6.0%和4.7%。而景点、餐饮和酒店跌幅靠前,单周跌幅分别为8.7%、5.7%和4.9%。

风格指数:高市盈率风格领涨

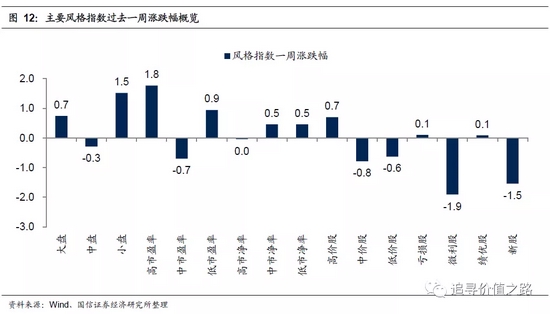

上周各风格指数中高市盈率股、小盘股等风格表现靠前。具体来看,上周高市盈率股、低市盈率股和高价股涨幅居前,单周分别上涨1.8%、0.9%和0.7%。微利股、新股和中价股股表现垫底,单周分别下跌1.9%、1.5%和0.8%。小盘股和大盘股单周分别上涨1.5%和0.7%,表现好于中盘股。

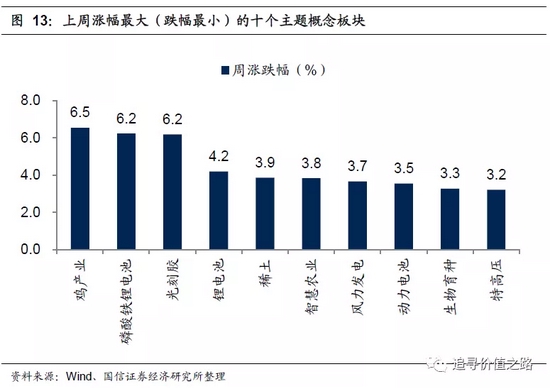

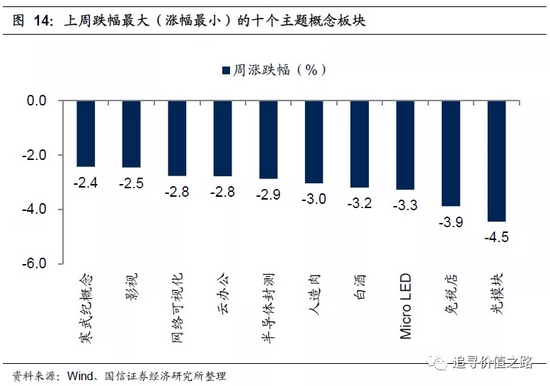

上周各主题概念指数收涨略多,177个概念指数中有92个主题概念指数上行。其中鸡产业、磷酸铁锂电池和光刻胶三个概念板块表现居前,而光模块、免税店和Micro LED等概念板块表现垫底。

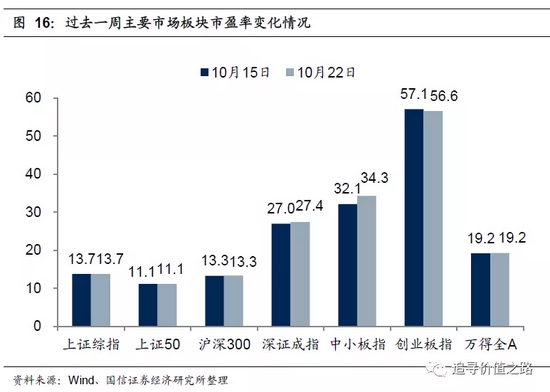

估值水平:创业板相对估值小幅回落

风险提示:历史经验不代表未来,经济增速下行,通胀超过预期

股市跌了别害怕!7%+理财,低门槛高收益、1000元就能买入、0手续费……限额领取,速来>>