要想挑选适合定投的基金,大多数人听说过定投指数基金,但问题是,指数基金也有很多,投资哪个比较好呢?

这里给大家详细解释一下,指数基金大致分为宽基指数和窄基指数。宽基指数,也就是我们经常听到的沪深300,中证500等,这些指数内部包含的股票较多,覆盖的行业也比较广,能够达到分散非系统性风险的作用。窄基指数主要指的是那些行业指数,例如消费、科技、医药行业指数。

要说沪深300和中证500有什么区别?除了大盘和小盘的区别,侧重的行业也有所不同,中证500成长性更强一些。沪深300成分股主要是金融和传统企业,中证500权重较高的企业为医药生物、电子和化工。

对于一般投资者来说,宽基指数最适合做定投的“基本盘”,进行一个较长期的投资,尤其是指数处于一个比较好的投资时点的时候。窄基指数,或者科创50这种波动较大的指数,适合做一个定投组合的补充。想要实现更为长期的一个投资回报,要懂得“守正出奇”。

为什么说中证500指数增强适合定投,满足三个要点:一、具有一定的波动性,能够充分发挥定投“低位积累筹码”的作用;二、中证500,当下处在一个历史低位,估值相对较低;三、未来前景较好,中证500成分股包含了中国的一些新经济,未来发展潜力较大。

浙商中证500指数增强基金,是一只基准为中证500的指数增强产品。定投这只基金的话,一方面可以争取获得指数的基本回报,另一方面通过基金经理的主动管理,力求实现一个收益的增强。

对于指数增强基金,有些投资者可能还不太熟悉,我这边再简单阐释一下。指数增强基金是一种介于被动基金(ETF基金)与主动基金之间的产品。一方面与主动基金不同,产品跟踪基准指数,会控制与基准指数的短期偏离度。另一方面,与ETF基金不同,指数增强基金不是完全的复制指数收益,而是通过主动管理调整基准原有权重,构建投资组合力求获取超过指数收益的超额。

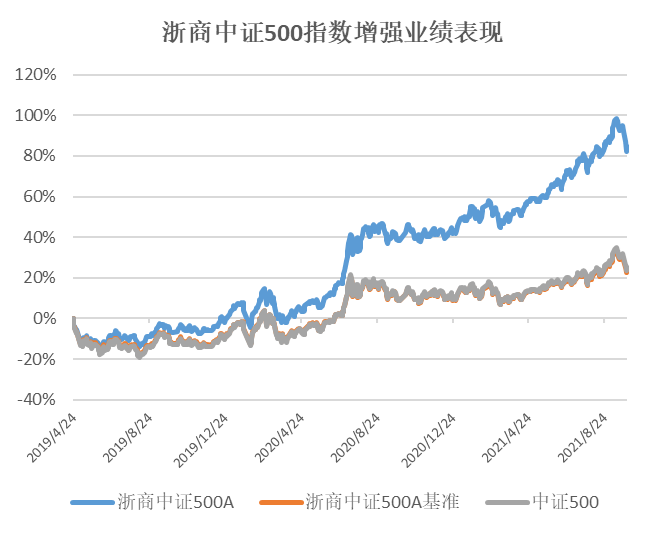

浙商中证500指数增强基于内部开发的风险控制模型,设定了较为严格的风控参数,来调整在短期内产品的表现不会与中证500指数偏离太大。同时,使用AI技术搭建基本面量化模型,结合HI主观研究的观点构建增强组合,追求超额收益。这几年的产品的表现,也是比较优秀的,达到我们预期的“跟住基准、超越基准“的目标。

这支基金,浙商中证500指数增强基金(A类代码:002076)截至9月30日,本基金成立以来收益率80.67%,业绩比较基准25.15%,超额收益55.52%。在海通证券超额收益排行榜中,近两年、近1年同类排名分别为5/135,7/182。(同类为增强股票指数型)

数据来源:wind,海通证券,统计区间2019年4月24日至2021年9月30日,已经托管行复核。

从规模来看,浙商中证500指数增强基金打新效果比较明显,规模太大打新效果会被稀释,本基金的中签新股的概率约80.93%,远高市场均值69%,贡献了超额收益部分。(数据来源:wind,截至6月30日)

从信息比率角度,截至10月8日,Wind数据,浙商中证500指数增强A的信息比率为6.26,具有较高的性价比。(注:信息比率越大,说明基金经理单位跟踪误差所获得的超额收益越高)

备注:浙商中证500增强成立于2019年04月24日,根据产品定期报告数据显示,2019年、2020年、2021年上半年净值增长表现/同期业绩比较基准收益率分别为2.82% (-6.01%)、42.98%(19.94%)、19.04%( 6.61%),产品业绩比较基准为中证500指数收益率×95%+银行活期存款利率(税后)×5%。浙商中证500指数增强于2021年8月3日增聘基金经理胡羿。

风险提示

风险提示:基金有风险,投资需谨慎。人工智能投资存在固有缺陷,投资者应当充分了解基金运用人工智能投资的风险收益特征。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩不预示未来表现,基金管理人的其他基金业绩和其投资人员取得的过往业绩并不预示其未来表现。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。购买货币市场基金并不等于将资金作为存款存放在银行或者存款类金融机构,基金管理人不保证基金一定盈利,也不保证最低收益。定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。本材料不构成任何投资建议,本材料仅为宣传材料,不作为任何法律文件。投资人应当认真阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,理性判断并谨慎做出投资决策。本产品由浙商基金管理有限公司发行与管理,销售机构不承担产品的投资、兑付和风险管理责任。