来源:私募排排网 作者:姚京津

市场一直波动起伏,所以任何一个策略都不可能做到每个季度,甚至每个月都跑赢大盘,不过时间是最好的试金石,当统计时间拉长至一年、三年、五年时,就有不少优秀的私募管理人连续多年均取得超越大盘的收益,这类私募有个普遍的特征——看重基金的波动和回撤。

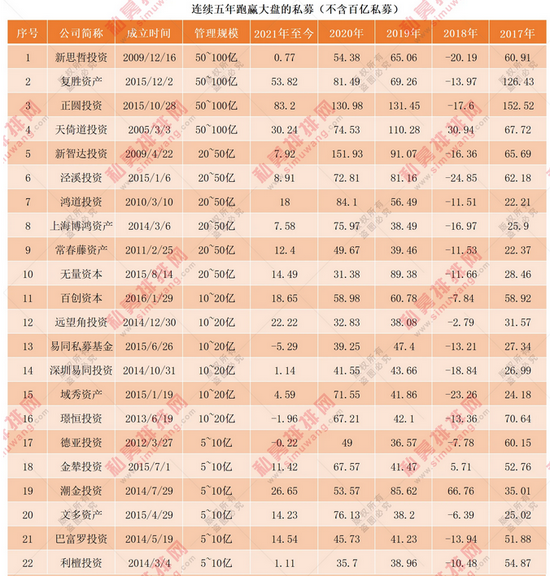

连续五个年度均跑赢大盘并不容易,私募排排网统计数据显示,在管理规模大于5亿元的私募中,仅有35家私募连续五年完胜大盘。其中百亿私募有13家,分别是海南希瓦、趣时资产、彤源投资、煜德投资、盘京投资、金戈量锐、伊洛投资、汐泰投资、石锋资产、林园投资、迎水投资、淡水泉、高毅资产。

35家私募连续五年完胜大盘,13家百亿私募入围

虽然投资是一件不确定的事情,但是投资的本质就是要追求确定性,而在安全的基础上追求复利稳定增值,无论是长期收益还是投资体验,均远胜于暴涨暴跌。在牛熊周期均能跑赢大盘的私募,更是代表了业内较高投资水平。

截至2021年8月末,存续私募证券投资基金管理人8908家,管理私募基金69332只,合计管理规模为5.52万亿元。私募排排网数据显示,截至10月15日数据,在管理规模大于5亿元的私募中,仅有35家私募管理人在最近五年中,每年均完胜大盘。也就是说,无论2019年、2020年的牛市,还是2018年的熊市,甚至于今年的震荡市,每年均取得超越大盘的收益。

百亿私募依旧是穿越牛熊且持续完胜大盘的最大赢家,有13家百亿私募连续五年收益完胜大盘,数量占比接近40%。其中既有股票多头百亿私募为代表高毅资产、海南希瓦、趣时资产、彤源投资、煜德投资、盘京投资、伊洛投资、汐泰投资、石锋资产、林园投资、迎水投资、淡水泉等,也有百亿量化私募金戈量锐入围。

在规模50-100亿的私募中,也有四家私募连续五年收益均跑赢大盘,他们分别是新思哲投资、复胜资产、天倚道投资、正圆投资。

新思哲投资由韩广斌在2009年创办,韩广斌本人也是十年化收益超20%的私募基金经理之一。新思哲的投资策略源于公司愿景,最终落地是新思哲组织方向——以投资者利益为导向,成为世界一流对冲基金。

与多数私募公司狂发产品不同,新思哲坚持走精品路线,在投资收益率与规模之间,选择投资收益率,公司成立至今仅备案发行了11只基金,公司规模已经超过50亿元。不仅如此,在投研和营销之间,新思哲选择投研,是少数不设营销部的私募。新思哲认为未来仍然充满不确定性,坚持用开放的思维,进取的组织指导自己的投资体系。

在连续五年完胜大盘的私募中,20~50亿、10~20亿、5~10亿各有6家私募入围,包括20~50亿:新智达投资、上海博鸿资产、常春藤资产、泾溪投资、鸿道投资、无量资本;10~20亿:百创资本、远望角投资、易同私募基金、深圳易同投资、璟恒投资、域秀资产;5~10亿:巴富罗投资、德亚投资、文多资产、金辇投资、利檀投资、潮金投资。

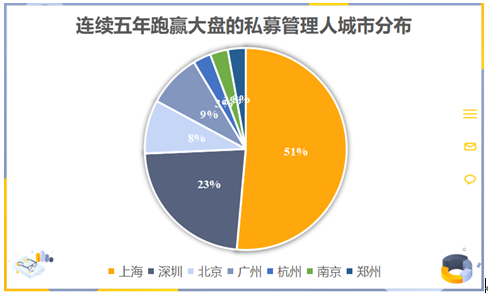

上海依旧是绩优私募的大本营,在连续五年收益均赶超大盘的35家私募中,就有18家私募来自上海,既有天倚道投资、彤源投资、常春藤资产等成立超十年的老牌私募,也有煜德投资等后起之秀。深圳则有8家私募作为代表,包括林园投资、无量资本、新思哲投资等。

股票多头略胜一筹,长期跑赢大盘秘诀是什么?

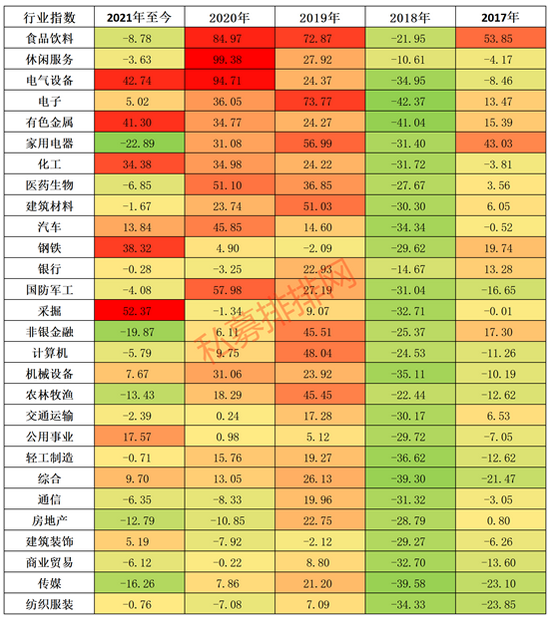

最近五年,A股市场经历几轮风格的变化,2017年是供给侧改革,市场偏业绩周期,钢铁、有色表现出彩。2018年内忧外患,内有去杠杆,外有贸易Z,申万行业指数全线飘绿。2019年则是科技创新之年,在国产替代大逻辑下,5G、芯片起飞,新消费崭露头角。2020年全球放水,核心资产风起云涌。2021至今,A股重回周期之年,低估值个股起舞。

在不同的市场风格下,均能完胜大盘,这既需要对宏观趋势的审时度势,也需要所配置行业的适度均衡。单一重仓押注某个行业,虽然在某些年份可以一鸣惊人,但是在风格不再匹配的年份,也会遭遇较大回撤,总体来说就是激进。倘若持仓太过于分散,虽然可以摊薄风险,但是也很难做到收益最大化。

量化投资顾名思义就是利用数学、统计学、计量经济学等工具,从海量数据中寻找能够带来超额收益的大概率策略,并纪律严明地按照这些策略所构建的数量化模型指导投资,是通过概率的胜率来获取收益。主观多头则通过对个股的深度研究,重仓某个行业或者个股来获取收益。

虽然在今年极端行情下,量化私募的业绩普遍优于股票多头,但是从连续五年收益均超大盘的私募来看,股票多头私募占据多数,价值投资依旧具备绝对优势。在连续五年均超越大盘的35家私募中,仅有金戈量锐、无量资本2家量化私募入围。

长期来看,白酒、医药、食品饮料等行业的龙头股走势明显超越大盘,重仓于此的私募也是获得不错的业绩表现。以林园投资为例,其业绩连续五年均超越大盘,而林园正是长期看好与嘴巴相关的行业和医药。根据私募排排网数据,林园投资连续五年均跑赢大盘,收益分别为5.36%、85.91%、78.98%、-13.66%、88.41%。

林园此前曾出现在葵花药业、片仔癀的前十大流通股东,在2020年度股东大会上,林园更是自称持有茅台2%的股份。此外,自2020年上市开始,林园就开始重仓“油茅”金龙鱼,到今年二季度末,林园3只产品持仓金龙鱼的市值超3亿元。如今金龙鱼上市已经满1年, 此次解禁数量高达1.47亿股,解禁市值106亿。

在长期跑赢大盘的私募中,除了聚焦A股,还有不少私募跨市场投资于 A 股、港股和美股,百创资本就是其中之一。私募排排网数据显示,百创资本今年以来取得18.65%的收益,2017年以来至今,每年收益均跑赢大盘。

百创资本的投资策略中既有主动选股,又有量化选股。量化选股是从A股港股所有的股票里面去选出基本面和技术面共振的股票,选出来之后交给研究员进行深度研究,如果发现有些公司符合标准,会纳入持仓。百创资本认为主动选股反映了投研团队偏好,量化选股反映了市场的偏好。这两者结合在一起,可以平衡主观偏好和市场偏好。目前公司是以主动选股为主、量化选股为辅。

同样连续五年收益均超越大盘的还有璟恒投资,璟恒投资坚持以基本面为基础的投资方向,以“价值成长、组合投资”为策略,自下而上精选个股,投资于优秀公司的组合,追求投资收益与回撤的平衡,用中长期基于公司业绩和估值提升带来的收益,来覆盖短期由于市场波动导致的回撤,截至2021年9月底,公司管理资金规模超过16亿元。

璟恒投资透露,自己不预测市场涨跌,也不宏观择时。只在市场出现明显资金泡沫时才会降低总仓位。坚持长期高仓位持股,以较长的持股周期来分享企业成长带来的回报,并以此作为主要盈利来源。目前组合个股数在20~30只左右,以大中市值公司为主,均为长期跟踪的优秀公司,配置于相关度不高的几个行业,根据个股赔率及行业经营趋势来决定个股的仓位,调股不减仓。

在私募基金经理中,“公募派”基金经理数量已经越来越多。“公募派”的优势在于其在公募行业曾经历过正规军的磨砺,熟悉公募的投研体系以及渠道关系,而从公募到私募,更是经历了从追求相对收益到绝对收益的转变。

鸿道投资由原华夏元老级明星基金经理孙建冬创办,公司一直坚守“远望、守拙”的理念,在近五年业绩表现中十分亮眼,连续五个年度均跑赢大盘。

在鸿道投资看来,“远望”要求眼光长远,以独立研究为基础,注重全球经济对资产配置的战略指导意义,注重研究与投资的前瞻性,注重整体性地理解和把握投资机会。管理规模资金,前瞻性能够有效地抵消规模和流动性的影响。“守拙”要求排除交易性机会的干扰,在看清大趋势、注重整体性投资目标的情况下进行交易,达到目标收益率的投资策略。同时“守拙”则保持了敬畏市场的态度,加强了对市场、行业和个股的深入分析和客观判断。

在组合管理过程中,鸿道投资的总体仓位还会随市场变化情况灵活调整。公司代表产品的股票仓位调整灵活,通常会结合宏观经济、政策风向等多重考量,根据当时的宏观、行业环境,分析趋势的展开、加强、反馈及转折。