热点栏目

热点栏目 来源:北京商报

分拆业务上市,似乎成了零售巨头的家常便饭。10月11日,国美零售发布公告,将为控股股东5家公司提供管理服务,并期待5家公司为国美零售带去交易规模的提升。同时,电器供应链部分业务或将分拆并实现资本运作。放眼零售圈,企业纷纷将基础建设、分业务等板块拆分,实现在资本市场的扩容。在业内人士看来,零售企业应该以实体为基础,将更多的心力放在实体转型上,才能谋求更快的业绩增长。

铺路独立业务

自创始人回归后,国美不断公布新的战略。国美零售公告显示,公司将为控股股东国美家、打扮家、国美窖藏、共享共建、安迅物流5家公司提供管理服务,目标公司未来几年预期将给国美零售累计带来万亿以上交易规模的提升,有利于各战略业务板块的成熟发展。

公告中还提到,公司将在时机成熟时,考虑将电器供应链予以从公司分拆,独立进行资本运作。关于国美零售新战略的更多细节,北京商报记者联系到北京国美相关负责人,截至记者发稿该负责人并未给出更多回应。

国美已经为这次“分拆”的发声做好了铺垫。在国庆节前夕,国美官宣升级安迅物流,7月初,国美零售对原有的“闪店送”业务进行了升级,以加强快递配送服务。业内看法多指出,“安迅物流真的要做快递了”。今年4月,国美收购打扮家80%的股份,打扮家还在今年提出了三年要做5000亿元的经营目标。

除此以外,国美在“8·18”前夕发布了全新的App“折上折”,希望建立起商户获客、建立私域流量的需求和用户优惠购物的链条。此举被视为国美发力电商,争夺第三方商家资源、强攻新买家,或许国美能借此在电商领域扳回一局。

以上种种迹象不难看出国美对独立业务商业化的期许。

提高资本认可度

在资本市场的竞争中,零售、电商企业尤为忙碌。阿里旗下的影业、健康陆续上市;京东将物流、健康分拆后,将独立业务推向港股市场……有同行行动在前,零售企业通过分拆谋求上市、寻求高估值已屡见不鲜。一位股票分析师表示,分拆上市可以增加上市公司的融资渠道,母集团整体的财务结构会得到优化,并提高资本市场认可度。

北京商报记者观察发现,在京东健康上市前,京东(美股)每股股价峰值价格为92.77美元。京东健康上市之后,截至目前,京东(美股)每股股价峰值价格为108.29美元。

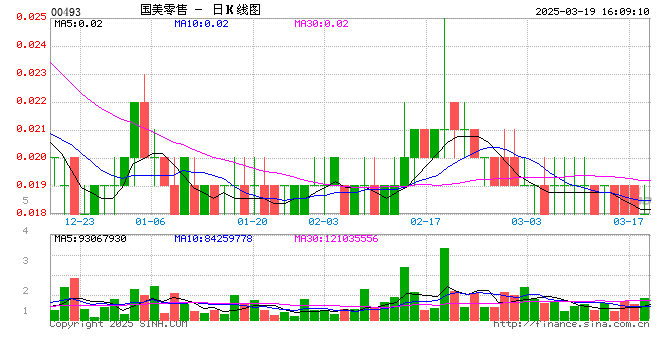

截至10月11日,国美零售每股0.86元,总市值290.31亿元。这一市值较京东、阿里、苏宁易购等上市企业有不小的差距。如果能通过拆分业务,提高资本市场对其的估值,不失为一个好办法。

与此同时,在零售企业纷纷涉猎医疗健康、服务等业务时,国美也在寻更多优势应对竞品的围堵。国美的老对手苏宁易购在尝试开放供应链与系统,快速覆盖线下市场。在零售市场的起起伏伏中,国美仍需探索并找准自己的位置。

此前,国美曾表明“18个月恢复国内原有市场地位”,如今国美在电商领域的频繁布局,让其与淘宝天猫、京东、拼多多等电商平台的竞争不再含蓄。在新一轮的较量中,诸多业务也进入到了精耕细作的阶段。

激发社群活力

在国美希望通过分业务线,寻求高市值的同时,有观点指出,零售企业要以实体巨盘为根基,应该将更多的心力放在实体转型上,实现更大的业绩增长。

资深产业经济观察家梁振鹏表示,国美在全国有3400多家实体门店,具有完善的全国分布式物流体系,完整、系统的供应链能力和“入户到家”的后服务能力以及迅速成长的社群运营能力。随着非家电商品形成对国美社群的高频刺激,将进一步增强国美社群的用户活跃度,实现社群规模的进一步扩大。

与此同时,随着独立业务发展,分业务也将面临市场的考验。尤其是外界视为优质资产的安迅物流,在电商物流市场激战的当下,它如何开局?申万研究所首席市场专家桂浩明表示,现在快递行业已经进入寡头垄断时期,为进一步抢占市场份额,各大快递公司展开全方位竞争,“快递的竞争,应该转为围绕质量、服务、便捷展开,吸引客户合作,并实现企业经营的良性循环”。

北京商报记者王维祎