决战四季度前,国庆假期究竟该持股还是持币?偏股型基金给出的答案是,持币。

据好买基金研究中心最新发布的数据,偏股型基金在9月最后两周选择连续降低仓位,其中,9月20日至24日该周,偏股型基金整体小幅减仓0.98%;而在9月27日至30日该周,虽然仅4个交易日,但偏股型基金整体减仓2.05%,至最新仓位63.80%。

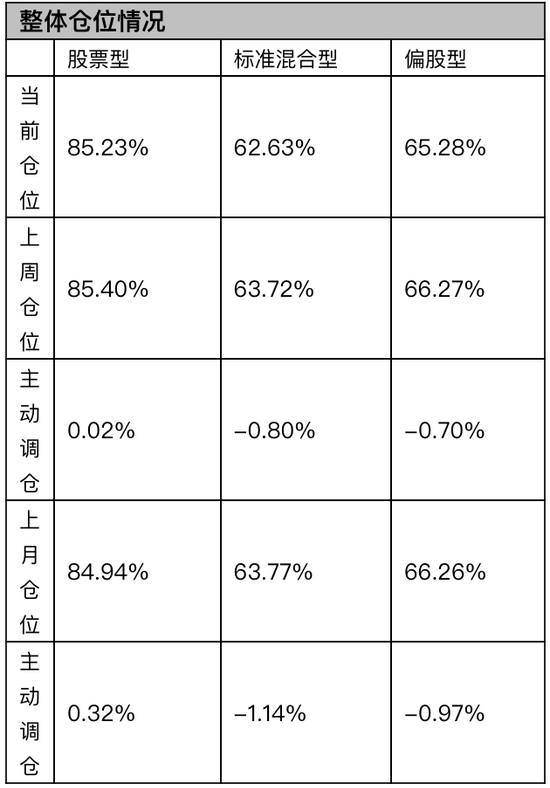

其中,股票型基金仓位下降2.82%,标准混合型基金仓位下降2.35%,当前仓位分别为82.05%和60.97%。

好买基金指出,整体来看,公募偏股型基金小幅减仓,名义调仓与主动调仓方向一致,且主动调仓幅度小于名义调仓。目前,公募偏股型基金仓位总体处于历史中位水平。

行业配置方面,9月27日至30日该周,汽车、电力设备和非银行金融三个板块被公募基金主动相对大幅加仓,幅度分别为1.65%、1.11%和0.78%;而综合、交通运输和基础化工被逐渐主动减持,减仓幅度分别为3.76%、2.11%和1.53%,与名义调仓基本一致。

整体来看,9月27日至30日该周,基金配置比例位居前三的行业是汽车、电力设备和电子元器件,配置仓位分别为6.87%、4.60%和4.08%;基金配置比例居后的三个行业是煤炭、农林牧渔和钢铁,配置仓位分别为0.41%、0.43%和0.50%。

如今,四季度行情已正式开启,虽然偏股型基金节前降低了仓位,但展望未来,基金公司对于四季度行情仍持乐观态度。

博时基金首席宏观策略分析师魏凤春认为,节前市场调整已消化部分不确定性因素,短期性价比有所改善,迎接10月三季报高增长行情。

“本次三季报增长快且近期中观验证强的方向,集中在成长里的新能源车链/硅料、资源品相关的航运/钢铁/化工/等。”魏凤春判断,以新能源车为代表的成长方向依然需要消化交易性价比不足矛盾,耐心等待布局。周期品行情顶部区域已现,重点关注有alpha属性的基础化工板块,以及处于景气向上前半段的造船板块。

浦银安盛基金预计,A股“红十月”行情可期,三季报超预期的高景气板块及相对估值处于低位的板块将受到关注。

中欧基金的观点是,三季报行情即将展开,其中资源品和券商等行业存在业绩超预期的可能性,依旧建议予以关注。

总体来看,中欧基金认为在经济大方向向下的情形下,企业盈利整体往往是向下的,能够找到与经济周期相关性低或者逆周期性的板块就是未来市场主要的方向,这些方向大概率会集中在必选消费(食品、农业、医药)和政府投资(新基建)。

据博道基金观察,四季度市场迎来几大积极因素:首先,从分子端来看,盈利下行预期充分。消费、地产持续回落,限电限产与双控扰动生产,9月PMI下穿荣枯线,稳增长已成为市场共识。当前盈利的预期底已经出现,从未来12个月的移动盈利预期来看,近期已逐步见底并小幅回升。

其次,博道基金指出,从分母端来看,流动性环境边际改善:宽松超预期仍是分母端核心,10月MLF、逆回购大规模到期以及政府债发行提速,资金缺口较9月扩大,叠加局部信用风险的额外需求,宽松有望超预期。

最后,从外部环境来看,博道基金认为海外风险可控:美国债务上限问题得到缓解,美债利率仍有上行压力,但中美货币政策的分化使其影响有限。

“每年10月份到次年2、3月份,市场往往缺乏长期方向,从而呈现快速轮动的特征,例如暴涨板块的回调和超跌板块反弹会较为频繁出现。”上投摩根基金则提醒投资者,在这样的环境下,切忌短线思维、追涨杀跌,而应聚焦中长期确定性和景气度较高的结构性机会。当前景气度较高的新能源,以及部分新兴的消费、医药,仍然可以重点和长期关注。