来源:股市荀策

核心结论:①随着个股扩容,之前代表小盘的指数实际已经代表中大盘,全A市值最大1/3个股年初至今涨幅平均为18%,最小1/3为22%,市值因子不明显。②中证500跑赢沪深300的背后实则是行业景气分化,中证500成分股中资源品、制造业权重大,他们景气度比消费、金融更高。③宏观政策+微观资金助推市场迈向新高度,兼顾硬科技和基建相关制造,重视洼地的金融地产。

市值下沉?实则行业景气

8月以来沪深300上涨,本周以大盘股为代表的上证综指更是突破了3700点,有投资者开始思考今年2月以来小市值风格占优的行情是否会反转,大盘股的春天是不是又要来了。我们认为,今年大小市值风格的轮动只是一种表象,沪深300今年弱于中证500的背后,实质是今年大消费大金融持续跑输资源股和中游制造股。往后看,投资者的关注点应该是行业景气和估值的演变,而非公司市值的大小。

1.市值下沉是现象

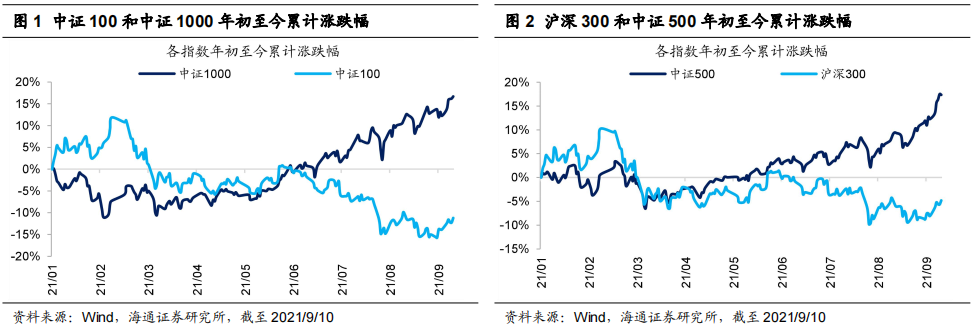

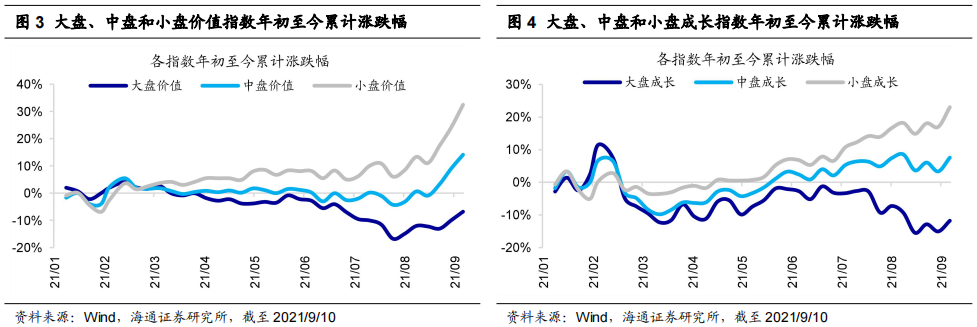

各类市值风格指数显示今年“大盘”明显跑输“小盘”。今年以来投资者对市值风格探讨较多,从各类市值指数看,年初至今(截止至2021/9/10,下同)上证50/中证100/沪深300指数这些传统上被视作“大盘股”的指数涨跌幅分别为-12%/-12%/+1%,而中证500/中证1000/国证2000等“小盘股”指数的涨跌幅分别为+13%/+14%/+19%,指数走势出现明显分化意味着今年市值风格出现了明显的分化。如果用划分相对更加细致的巨潮指数来衡量,年初至今巨潮大盘价值/中盘价值/小盘价值涨跌幅分别为-7%/+13%/+24%,大盘成长/中盘成长/小盘成长涨跌幅分别为-7%/+9%/+20%,大盘类指数明显跑输中小盘类。时间看的更短一些,7月后大小盘风格的差距进一步拉大,以价值股为例,7月至今大盘价值/中盘价值/小盘价值涨跌幅分别为-3%/+11%/+18%。

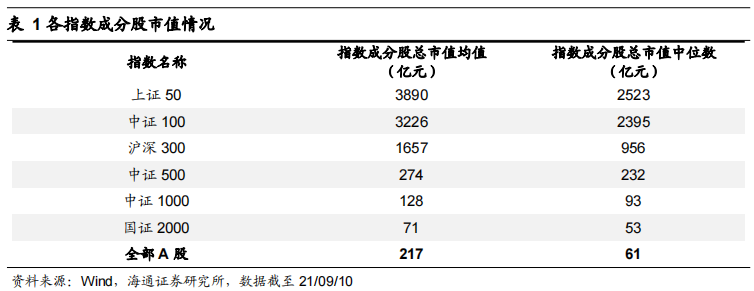

“大”和“小”是相对概念,今年市值TOP1/3个股仅略跑输后1/3个股。十年前,大家用沪深300来代表大盘股以及用中证500来代表小盘股具备一定的合理性,因为2010年A股上市公司一共有约1600家,沪深300大致代表着市值最大的前20%个股,中证500代表市值在中间30%的个股,中证500的市值相对沪深300的确小一些,那时中证1000尚未诞生,因此中证500的确可以被称作小盘股。2014年中证1000出现,14年时全部A股共约2500只个股,中证1000代表全A剔除中证800之后剩下个股中市值最大的1000只个股,按市值由高到低分位数来计算,中证1000代表着市值top30-70%这一档。时过境迁,今天A股上市公司已经接近4500家,沪深300已然成为超大盘股,代表着市值top0-7%这一档,而中证500代表7-18%这一档,其实已经变成大盘的指数了。中证1000代表着18-45%这一档,算是中盘股指数。只有国证2000勉强可以算小盘股指数,它代表市值top22-67%这一档,类似14年中证1000的地位。我们将目前全部A股按照总市值从大到小排序,位于33%分位数的公司总市值为110亿,位于67%分位数的公司总市值45亿,而中证500成分股平均市值270亿,中证1000成分股130亿,国证2000则为71亿。年初A股市值最大的1/3的公司至今股价平均涨跌幅为18%,中间1/3为21%,末位1/3为22%,因此今年大盘股其实没跑输小盘股多少。

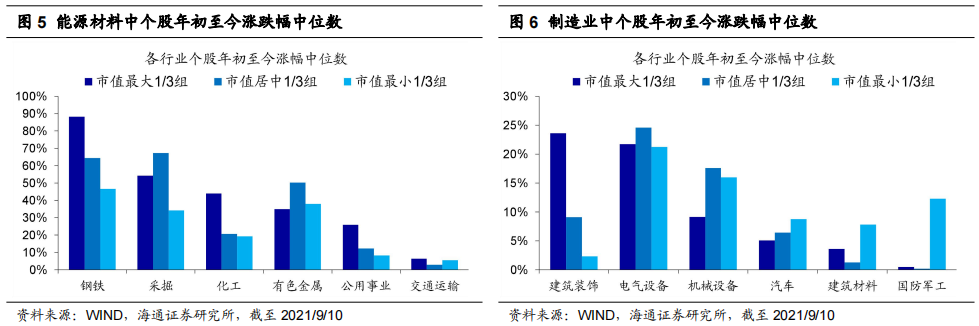

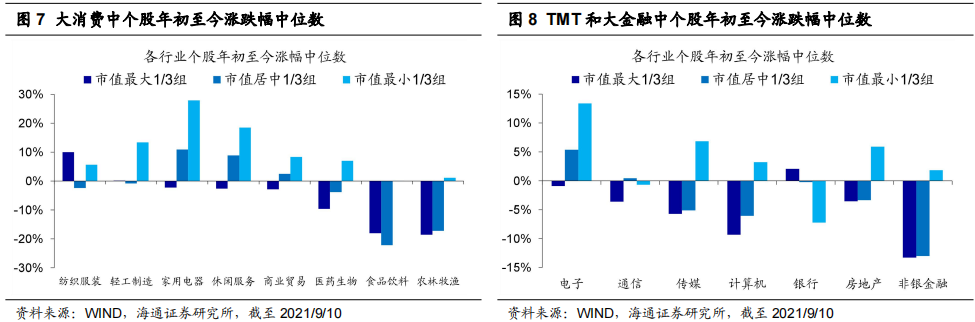

行业层面看,市值因子也不明显,小盘风格仅略占优。我们将每个申万一级行业中的公司按照年初的总市值大小分为三组,市值较大的1/3算大市值组,中间1/3算中市值组,最小的1/3算小市值组,然后我们再计算三组中个股年初至今涨跌幅的中位数,最终观察每个行业中是大市值组涨的多还是小市值组涨的多。我们发现申万28个一级行业中,1/3的行业今年以来是大市值或中市值组公司跑赢了小市值组,市值风格仅略偏向小盘。而且大类行业间的差异极大:

①能源材料整体偏大市值风格,6个子行业均是大市值占优。

②制造业整体偏中小市值风格,6个子行业中建筑装饰大市值占优,电气设备、机械设备中市值占优,汽车、建材和军工则是小市值占优。

③大消费整体偏小市值风格,8个子行业中仅纺织服装大市值占优。

④TMT整体偏中小市值风格,4个子行业中电子、计算机、传媒小市值占优,通信中市值占优。

⑤大金融中其中银行业大市值占优,非银金融和地产小市值占优。

2.行业景气是实质

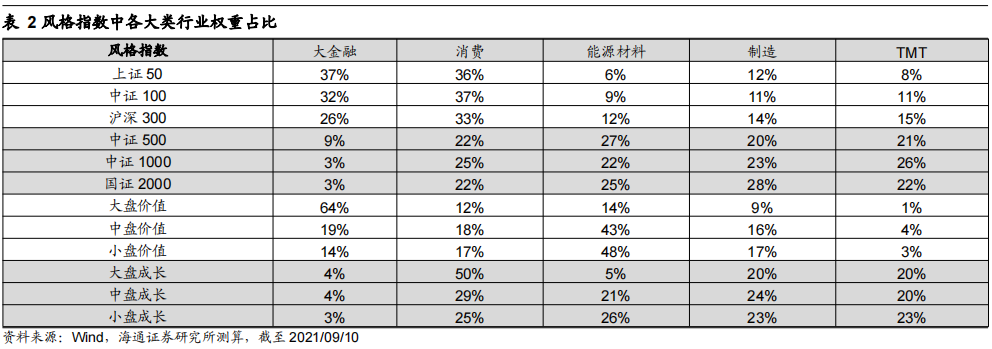

指数分化的背后是行业的分化。如果我们仔细拆解各类市值风格指数的成分股,我们可以发现指数分化背后实质是行业的分化。我们计算各个指数中目前(截止2021/09/10,下同)大类行业的权重占比,可以发现上证50、沪深300等指数在行业构成上更加偏向大金融和大消费,而中证500、中证1000等指数在行业组成上更偏向能源材料、制造和TMT行业,比如沪深300指数中金融和消费的权重占比接近60%,能源材料和制造占比只有26%,而中证500中金融消费占比只有约30%,能源材料和制造的占比则接近50%;又比如,大盘成长指数中消费一个行业占比就超过了50%,而能源材料占比只有5%,小盘成长的占比则均衡一些,消费和能源材料占比均为25%左右。回顾今年以来申万一级行业的表现,可以发现至今跌幅较大的行业均集中在大金融和大消费中,年初至今食品饮料、家电、农林牧渔等行业跌幅约为20%,非银金融和地产下跌约10%,而同期能源材料中的钢铁、采掘、化工、有色等行业涨幅均超过了50%,制造业中的电气设备涨幅超过40%。因此,与其说今年小盘股战胜了大盘股,不如说是周期制造业跑赢了消费和金融业。

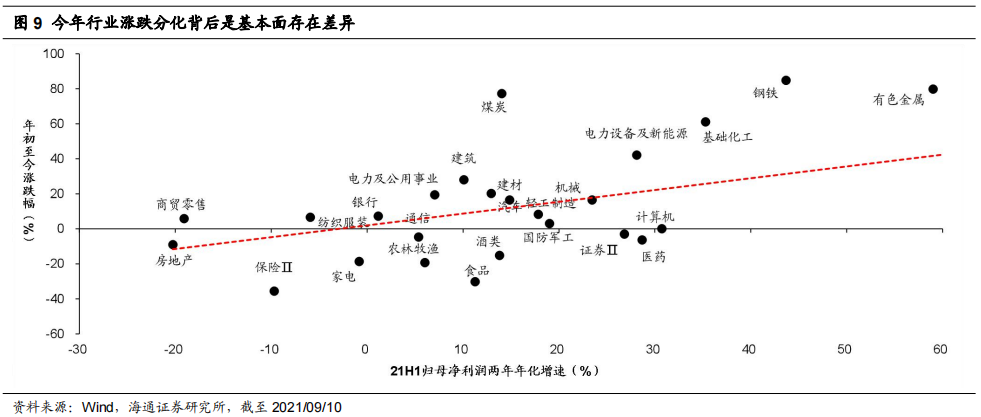

景气度差异为推动行业表现分化的主因。我们在《资源品与科技盈利继续高增——21年中报点评-20210831》测算过今年上半年不同行业归母净利润的两年年化增速,将其与今年的行业涨跌幅进行匹配,可以发现两者之间的相关性较强,即今年行业间的股价表现之所以有分化,究其原因还是行业的景气度存在差异。以新能源车产业链为例,由于今年新能源车产销不断放量,高景气推动下产业链相关行业的业绩增速居于前列,因此行业指数的涨幅也很大,例如有色行业21H1归母净利润两年年化增速为59%,行业指数涨幅为80%、化工行业分别为35%和61%、电新行业为28%和42%。除有色和化工外其他能源材料板块业绩也较好,例如煤炭行业21H1归母净利润两年年化增速为14%,行业指数涨幅为77%,钢铁为44%和85%。相比之下消费板块21H1归母净利润两年年化增速仅为12%,金融地产板块仅-0.3%,业绩增速明显不及周期和制造业,因此行业指数表现也偏弱。

3.新一轮上涨正在展开

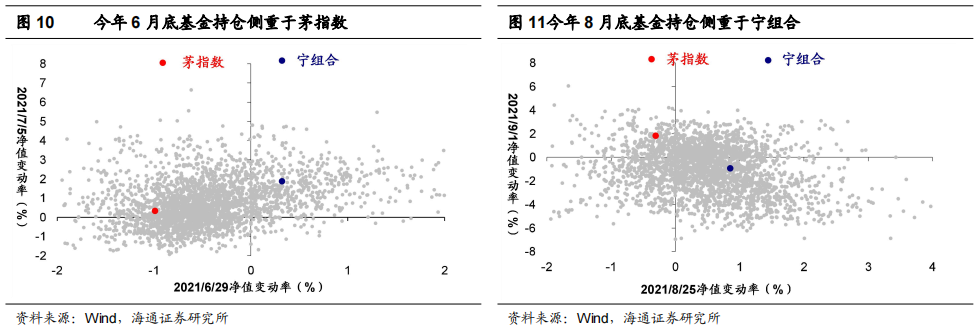

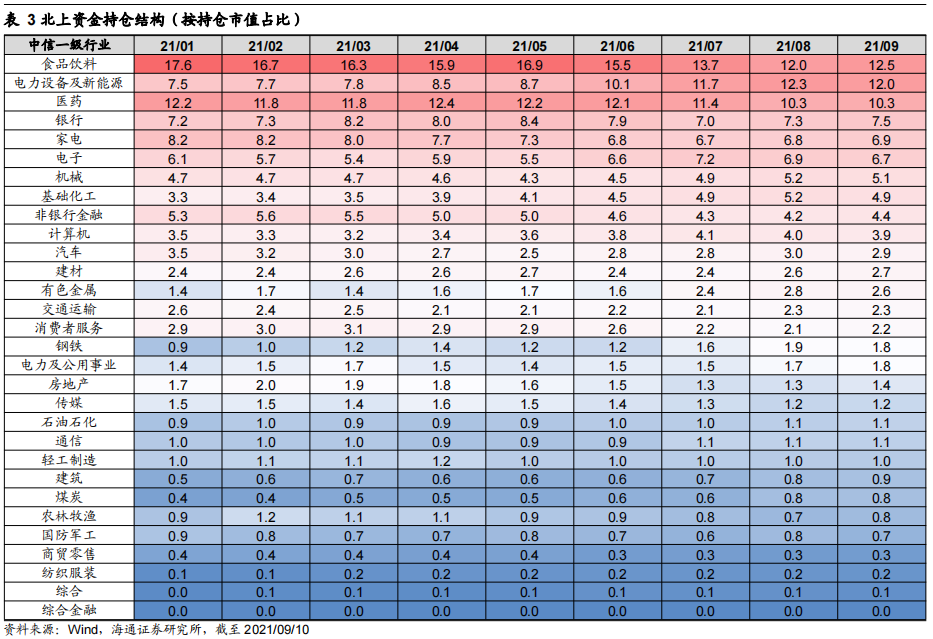

当前市场高成交额背后是机构逐步完成调仓,未来单日成交额有望更高。7月以来市场单日成交额破万亿已成常态,同时增量资金也在不断进场,我们测算得出今年1-8月超1.4万亿资金净流入股市,其中7-8月的净流入接近3000亿元。然而在成交额放大、增量资金持续入场的背景下市场主要宽基指数却基本走平。我们在《携手迈向新高度-20210905》中分析过,这一现象的背后其实是公募基金和外资在逐步完成调仓,使得市场上行业间的分化程度较大。以公募基金为例,根据主动偏股型基金的净值涨跌幅散点图,可以发现6月底基金涨跌幅的散点分布在“茅指数”附近,而8月则向“宁组合”附近迁移,即公募基金净值涨跌幅与“宁组合”涨跌幅趋势相对更加一致。外资方面,从持仓占比来看,年初至今(截至2021/09/10,下同)食品饮料、家电等在外资持仓中占比持续下降,而新能源车相关行业占比上升。其中食品饮料在外资持仓中的占比从17.6%下降至目前的12.5%,家电从8.2%下降至6.9%,电力设备及新能源从7.5%上升至12.0%,基础化工从3.3%上升至4.9%;有色金属从1.4%上升至2.6%。

往后看,当前的高成交额后续将如何变化?根据历史规律,我们将一轮牛市划分为5浪,市场的成交额会在1、3、5上升浪中逐级放大。以05-07、08-10、12-15年牛市为样本,牛市3浪期间的成交额相较1浪期间放大1.7-2.6倍左右,而牛市5浪期间的日均成交额基本为3浪期间的1.2-6.4倍,本轮牛市3浪(20/03-21/02)期间的日均成交额约为8600亿元,今年7月至今的日均成交额则约为1.3万亿元,仅放大1.5倍,借鉴历史,未来单日成交额有望更高。

新一轮上涨正在展开。在《牛市有三个阶段-20190303》中我们提出牛市有三个阶段,第一是孕育期,资金面驱动,第二是爆发期,资金面和基本面双轮驱动,第三是泡沫期,基本面和情绪面驱动。以沪深300为代表,这次牛市具体分为:第一阶段上涨是19/1-19/4,19/4-20/3市场休整;第二阶段上涨是20/3-21/2,21/2-21/7市场休整;现在正在进行牛市第三阶段上涨。这轮牛市的核心逻辑是科技创新,创业板指领先于沪深300:第一阶段创业板率先在18/10见底上涨,第二阶段创业板指与沪深300同步见底上升,但更早创新高,第三阶段创业板指21/3见底上涨已经创新高。新一轮的上涨,背景是宏观政策宽松,驱动力是基本面+情绪面,根据历史规律本轮A股ROE上行周期还未走完,未来宏观政策宽松有望支撑企业盈利继续回升,预计21Q1达高点,情绪上PE/PB、风险溢价率和股债收益比等衡量的市场温度目前只有60度左右(历史牛市高点100度)。行业层面,《以史为鉴:牛市高点特征是众乐乐-20210824》中,提到历史上牛市高点时市场特征是众乐乐,即80%行业估值偏高,而目前仅有9%(24%)的申万二级行业PE(PB)超过了80%的历史分位,其他大部分行业估值仍处于历史偏低的水平。如前所述,今年的把握风格的关键要看行业景气,未来风格将更加均衡,其他低估行业有望补涨,市场从独乐乐走向众乐乐。

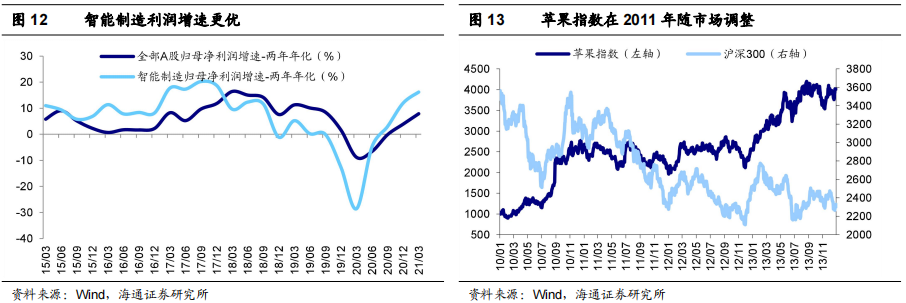

一是硬科技维持涨势。今年3月下旬开始到5月下旬我们撰写了《中国智造系列报告1-5》,一直坚定看好科技赋能的智能制造,也就是硬科技行业,这些行业基本面较好,股价表现强劲,基本已经得到市场认可。比如,1-8月新能源汽车批发和零售销量累计同比分别为225%和202%,21Q2新能车指数净利累计同比为102%,今年以来涨幅为35.4%。目前硬科技的智能制造景气度高已经成为市场共识,主要的焦点是如何看待高估值。而在《借鉴智能手机看新能源车产业演变-20210906》中我们指出,今年新能源车产业链类似2010年苹果手机产业链,高景气、高估值,未来几年有望维持高景气,阶段性消化估值需要等市场环境改变。

二是基建相关制造业。从《骤雨不终日-20210801》开始,我们强调重视基建相关的制造业,如工程机械、建材、建筑等,这些行业前期表现疲软是因为上游原材料涨价和下游需求疲软,往后看,成本端在730政治局会议提出纠正运动式“减碳”后压力有望缓解,需求端则随着下半年专项债国债发行加速、基建投资同比增速回升而有所修复。目前基建相关制造业的估值和盈利匹配度不错,截至21/09/10,建筑PE(TTM,整体法,下同)为9.7倍、21Q2归母净利累计同比为32.5%,对应PEG为0.30,工程机械为13.2倍、25.6%、0.52,建材为15.0倍、31.3%、0.48。

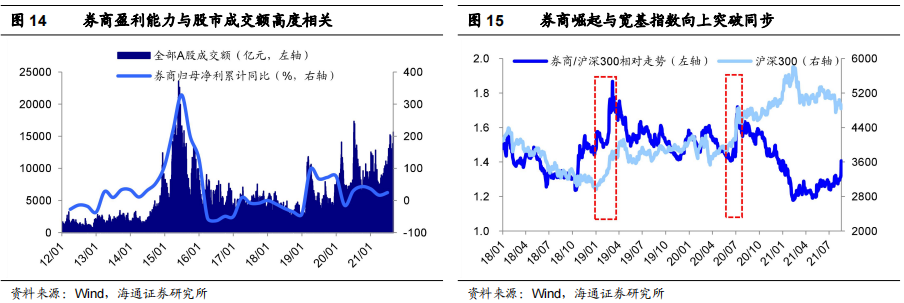

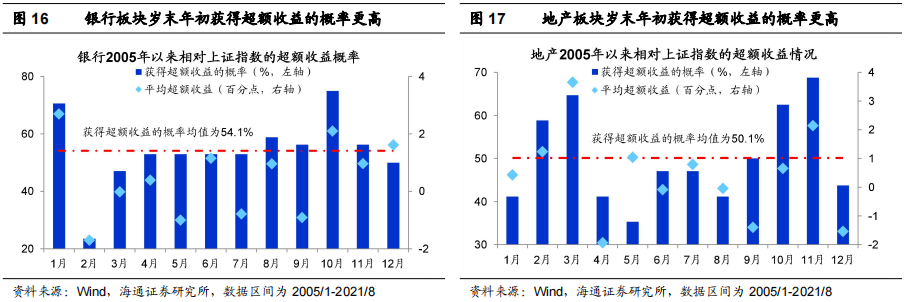

三是冷门行业中的金融地产。在《冷门行业里淘宝-20210901》中,提到目前市场冷门行业有很多,结合市场面(涨跌幅、基金持仓、交易热度、估值)、基本面(ROE、净利润同比)和催化剂,我们认为最值得重视的是券商(市场成交量放大)和银行地产(政策宽松及年末效应)。券商行业贝塔属性明显,行业崛起往往与市场情绪走高同步,带动宽基指数向上突破。2019、2020年券商净利润同比分别为75%、36%,对应券商指数全年最大涨幅为56%、55%,而今年上半年券商净利润累计同比为27%,指数年初至今仅上涨1%,所以我们认为在当前成交量持续放大背景下券商有望迎来上涨。地产正处于政策筑底中,一方面地产债务问题正在平稳过渡,另一方面地产土地出让政策限制溢价率,有望稳定开发商利润,地产估值有望修复。另外,目前银行估值较低,宏观政策基调转向提振市场对未来经济基本面的信心,缓解对银行坏账的担忧,银行板块将获得估值修复的动力。此外,岁末年初异动概率大,前期涨跌幅靠后的地产和银行板块或将受到更多关注。

风险提示:通胀继续大幅上行,投资时钟提前进入滞胀期。

三大炒股神器免费领取!数量有限,先到先得>>