来源:中国基金报

中基优选私募基金50指数8月报

(数据截至2021年9月3日)

目录

一、市场回顾3

二、指数表现4

(一)整体情况4

1、中基优选私募基金50指数4

2、中基优选私募基金50稳健型指数6

(二)月度表现8

三、成份表现10

(一)分策略表现10

1、中基优选私募基金50指数10

2、中基优选私募基金50稳健型指数11

(二)基金相关性12

1、中基优选私募基金50指数12

2、中基优选私募基金50稳健型指数13

(三)成份基金表现14

说明15

相关资料15

风险提示及声明16

一、市场回顾

继7月下旬大盘受“双减”政策影响而大幅下跌之后,8月A股市场震荡走高,成交量较为活跃,万亿规模已成常态。从结构上看,大盘股相对较弱,中小盘股表现较强;板块上,受疫情引发的供应链紧张、航运费用高企等因素影响,资源类、能源类、航运船舶板块涨幅居前,在集采、消费不振等因素的推动下,医疗、医药、白酒等板块有所下跌。50指数股票多头策略在8月先抑后扬,最终获得了正收益。

股指基差方面,8月中证500指数贴水程度最深,基差由-1%逐步扩大至-1.5%;沪深300指数贴水幅度稍小,在月初和下旬两次达到峰值-1%后收敛至-0.5%附近;上证50贴水最少,最大至-0.8%,9月初基差小幅转正。整体上看,8月股票市场呈结构性行情,中小盘股票表现活跃,50指数股票对冲策略在这样的环境下也获得了较多的正收益。

美股方面,8月美股震荡向上,三大股指均创新高。8月中旬美国国家统计局公布的7月CPI创2008年以来最大涨幅,PMI降至年内低点,美国监管机构启动针对调查特斯拉事故的调查等事件导致美股下跌,三大指数虽很快收回,但道指后续走势偏弱,纳指、标普较强。板块上,房地产、能源、科技、互联网、健康服务等板块涨势较好。中概股在8月呈深V走势,中国对教育、互联网、游戏等行业的强监管和整治促使相关股票大幅下跌,市场出现过度反应后,监管转向温和推动了后续反弹。港股方面,恒生指数延续此前下跌走势,8月下旬下探至前低并收回,跌势有所放缓,能源、建筑、公用事业、工业运输、原材料等行业表现强于指数,金融、消费、医疗、娱乐等仍处下降趋势。50指数中配置港美股的比例不大,所受影响较小。

商品市场方面,疫情引发的全球供应链紧张,以及货币宽松政策推动国际大宗商品价格上涨。全球贸易受限导致大宗货物流通困难,以及部分国家为满足本国需求限制出口,共同推动了部分商品价格的上涨;中国为达到所承诺的3060目标,开始限制和调整钢铁行业产能,钢铁产品价格出现上涨,另外夏季用电高峰叠加煤炭供应不足,也使得煤价持续攀升,相关增产保供政策在短期未能有效降低煤炭价格。化工品方面,欧佩克+增产、经济复苏带来的原油需求两个因素左右国际原油价格,8月原油以下跌为主,月末有一定幅度的反弹,国内化工产品整体呈震荡下跌走势。农产品方面,油脂、软商品有所上涨,谷物、饲料等波动不大。工业品整体走强,为50指数CTA及衍生品策略带来了难得的盈利机会,8月CTA及衍生品策略也获得了一定的盈利。

二、指数表现

(一)整体情况

1、中基优选私募基金50指数

2021年8月,中基优选私募基金50指数(以下简称“50指数”)表现良好。在A股震荡走高、商品市场波动加剧的背景下,50指数稳步向上,涨幅达0.67%。

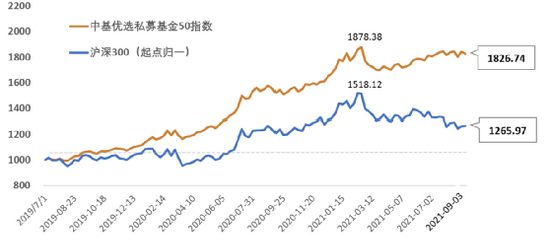

图1:中基优选私募基金50指数走势图

(2019年7月1日至2021年9月3日)

最近一年,50指数盈利16.10%,跑赢沪深300指数并获得了16.12%的超额收益;基准日2019年7月1日至今,50指数累计盈利达82%,是沪深300指数累计收益27%的三倍有余,超额收益达56%。

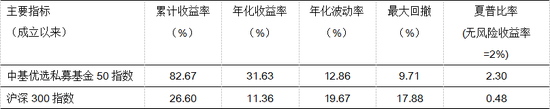

表1:中基优选私募基金50指数期间收益

业绩指标方面,基准日以来50指数年化收益率超过30%,近同期沪深300指数的三倍,50指数盈利能力突出;风险方面,50指数年化波动率不到13%,显著低于沪深300指数的20%,最大回撤也较小,因此在风险收益指标上,50指数的夏普比率达到2.30,远高于沪深300指数的夏普比率0.48。

表2:中基优选私募基金50指数业绩表现

(2019年7月1日至2021年9月3日)

综上,作为“中基优选私募基金指数(系列)”的旗舰指数,50指数表现出相对较高的收益、相对较低的波动性与回撤,其长期获取超额回报具有持续性,体现了大类策略和二级策略均衡配置下优秀私募的业绩表现。

2、中基优选私募基金50稳健型指数

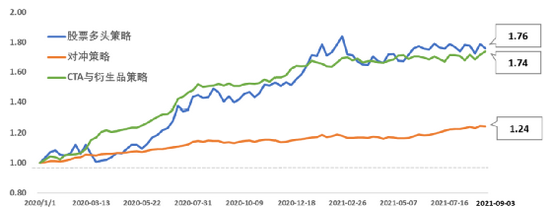

50指数的首个二级指数——中基优选私募基金50稳健型指数(以下简称“50稳健型指数”)的基准日为2020年1月1日,指数在8月期间表现良好。

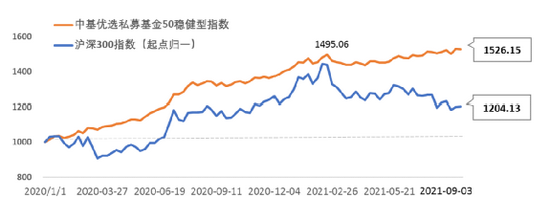

图2:中基优选私募基金50稳健型指数走势图

(2020年1月1日至2021年9月3日)

8月,50稳健型指数涨幅为1.49%,继7月中旬突破2月19日高点后,8月再创新高。最近一年,50稳健型指数盈利13.48%。

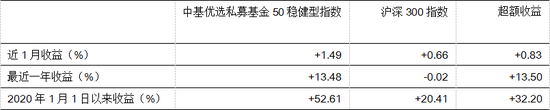

表3:中基优选私募基金50稳健型指数期间收益

50稳健型指数以稳健收益为目标。风险指标方面,指数成立以来年化波动率仅为8.1%,最大回撤不超过4%;收益方面,50稳健型指数累计收益超过50%,年化收益率在30%左右,夏普比率接近3.3。

表4:中基优选私募基金50稳健型指数业绩表现

(2020年1月1日至2021年9月3日)

综上,50稳健型指数具有盈利确定性高、波动性低、回撤小等特点,表现出较高的业绩稳定性,这与沪深300指数的表现形成了鲜明的对比。投资50稳健型指数基金,获取稳健收益十分可期,基金收益率能够成为基民收益率。

(二)月度表现

8月,中基优选私募基金50指数上涨0.67%,超越同期沪深300指数涨幅。

在自2019年7月起至今的26个月中,中基优选私募基金50指数有17个月跑赢指数,尤其是在沪深300指数出现下跌的11个月中,50指数均跑赢沪深300指数。

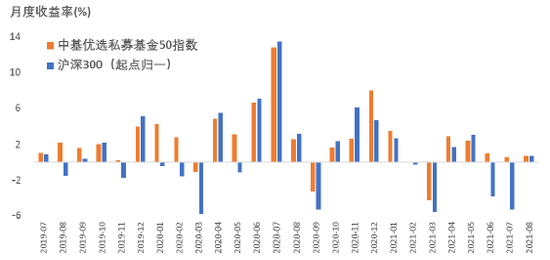

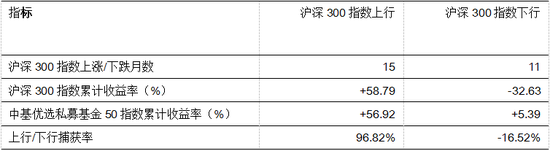

图3:中基优选私募基金50指数月度表现

2019年7月以来,沪深300指数有15个月上涨,累计上涨幅度为58.79%,50指数在这些月份中涨幅接近57%,从比例上看捕获了沪深300指数近97%的涨幅,表明50指数几乎完全获得了沪深300指数上涨时的收益,显示出优异的收益捕获能力。

表5:中基优选私募基金50指数月度表现统计

在沪深300下跌的11个月中,50指数全部跑赢沪深300指数,且其中有7个月“逆市”上涨。这11个月里沪深300指数累计跌幅达32.63%,50指数“逆市”获得累计5.39%的正收益,显示出优异的防守能力。

综合沪深300指数上涨和下跌两部分看50指数,可以发现50指数明显呈现出“多跟涨,少跟跌”的特点。

三、成份表现

(一)分策略表现

1、中基优选私募基金50指数

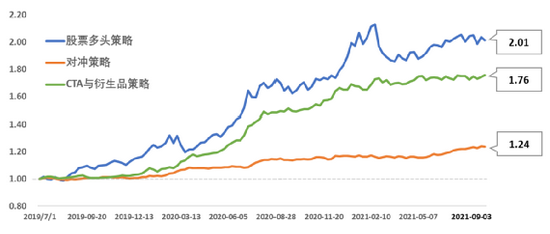

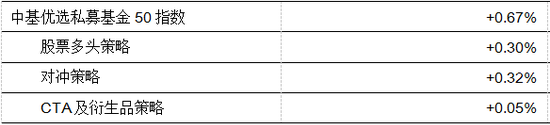

2021年8月,50指数上涨0.67%,三类策略均有贡献,其中对冲策略贡献最多,达0.32%,股票多头策略次之,贡献了约0.30%的收益,CTA及衍生品策略贡献了0.05%。

图4:中基优选私募基金50指数分策略表现

表6:中基优选私募基金50指数分策略业绩贡献

整体上看,高波动性的股票多头策略上升势头不改,策略为指数提供了大部分收益;CTA及衍生品策略曲线持续稳步上升,近期有再次抬头的趋势;对冲策略整体上运行平稳,自6月起发力向上。股票多头策略具有波动率高、进攻性强的特点,近期较好的表现带动了指数上涨,CTA及衍生品策略和对冲策略为指数稳定贡献收益,中和了股票多头策略的一部分波动,提高了指数的防守能力。

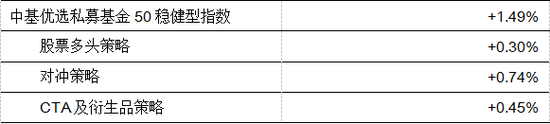

2、中基优选私募基金50稳健型指数

50稳健型指数8月盈利1.49%,三类策略均有贡献,其中对冲策略贡献0.74%,CTA及衍生品策略贡献0.45%,股票多头策略贡献0.30%。

图5:中基优选私募基金50稳健型指数分策略表现

表7:中基优选私募基金50稳健型指数分策略业绩贡献

长期上看,权重占据半壁江山的对冲策略稳步抬头向上,经均衡配置的股票多头策略、CTA与衍生品策略保持上升势头,提供了一定的收益。作为指数的“压舱石”,对冲策略与CTA与衍生品策略、股票多头策略形成差异化的波动,共同推进50稳健型指数的长期稳健走势。

(二)基金相关性

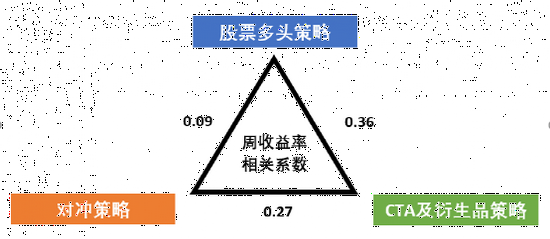

1、中基优选私募基金50指数

相比于沪深300指数,50指数在收益和风险指标上均有相对优异的表现,这主要源于50指数三大策略之间的低相关性,三类策略两两之间的相关性最高不超过0.4,属于中低度相关水平,相关性最低的两类策略为股票多头策略和对冲策略,相关系数低至0.09。整体上看,策略间低相关度使得三类策略的表现在波动上具有一定的互补性,有利于降低指数的波动率,策略的正收益部分则会叠加起来,使50指数能以相对较低波动的方式获得收益,指数的风险收益比也会相对有所提高。

图6:50指数大类策略间相关系数

各类策略内基金的相关性也较低,股票策略的表现由于受系统性风险这个共同因素的影响,组内成份基金相关系数的平均值为0.63,处于相对较低水平;对冲策略、CTA与衍生品策略的组内成份基金相关系数的平均值分别为0.26、0.27,均处于低度正相关水平,这样的低组内相关性是二级策略差异化配置的成果,使风险在很大程度上得到了分散,是50指数获得相对较高夏普比率的主要原因。

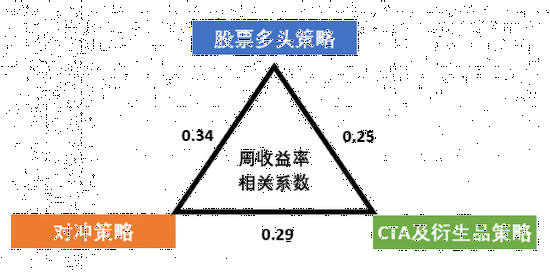

2、中基优选私募基金50稳健型指数

整体上看,50稳健型指数策略间的相关性也不高,两两策略的相关性最高不超过0.4。策略间的低相关性源于策略逻辑的差异性以及“优选、配置”环节,是50稳健型指数获得长期稳健业绩表现的支柱。

图7:50稳健型指数大类策略间相关系数

大类策略组内基金的相关系数不高,对冲策略组内成份基金的业绩相关系数为0.26,股票多头策略成份基金业绩相关性为0.73,去除系统性影响后并不高,CTA与衍生品策略组内相关系数为0.44。

(三)成份基金表现

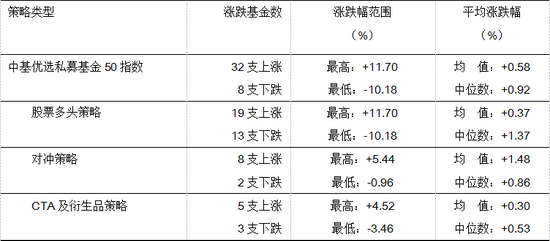

8月,50支成份基金中有32支基金净值上涨,三类策略中对冲策略、CTA及衍生品策略下的大多数成份基金盈利。

表8:8月50指数成份基金表现统计

二级策略上看,股票多头策略下多数二级策略盈利,其中量化指增策略表现优秀,其次为择时轮动和另类策略;对冲策略下绝大多数子策略盈利,盈利主要来自股票量化对冲策略和中高频T0策略;CTA及衍生品策略下绝大多数二级策略获得正收益,其中基于基本面和量价的中长期策略获利较多。