出品:新浪财经上市公司研究院

作者:陈宪

引言:随着我国经济社会发展步入更加重视高质量与可持续发展、更加关注社会公平与民生福祉的新发展阶段,资本市场投资与公司价值评价的标准都需要与时俱进。为此,新浪财经将以新理念、新视角挖掘公司价值,寻找那些促进科技进步、繁荣市场经济、便利人民生活的中国好公司,与各位读者一起分享新动能、新经济领域的投资机会。

上半年小家电行业分化严重,厨房小家电版块面临去年同期高基数压力,主流公司收入及利润端均出现明显放缓,甚至下滑。去年因疫情透支的需求需时间缓解,但细分子赛道比如投影仪,仍然实现了高速增长。

智能微投龙头极米科技半年报显示,上半年公司实现营收16.87亿元,同比增长47.48%;归属于上市公司股东的净利润1.93亿元,同比增长98.06%。主要由于公司产品销售保持较快增长,同时毛利率提高,盈利质量改善。

行业需求持续爆发阶段

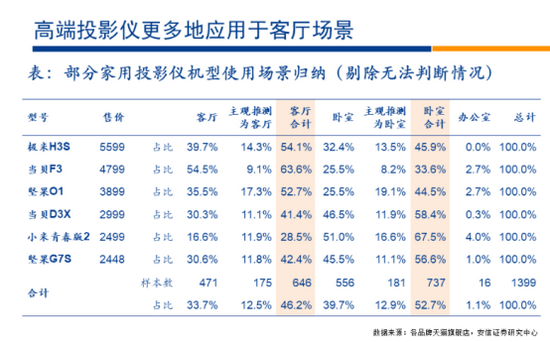

越来越多的年轻人正在用投影仪替代传统电视。大屏的新奇观影体验和随之而来的生活仪式感,令投影仪在家庭娱乐设备中的地位逐步升高。

投影仪具有便携化、大屏化的特点,填补了租房场景中大屏便携低价影音设备的市场空白。同时智能微投性价比更高,一台设备可多场景使用。伴随卧室、书房等应用场景逐步拓宽,正在逐渐成为懒宅一族、空巢青年增加生活仪式感的方式。

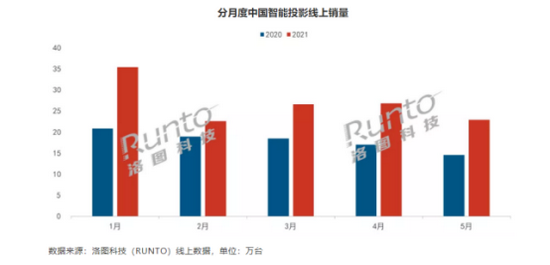

有数据显示,2016-2020年国内智能投影产品的销量高速增长了近五倍。2021年上半年,激光电视和智能家投销量增幅都在3成以上,传统彩电国内市场却下滑15个百分点。

具体数据是,2021年上半年国内智能投影市场销量同比增长43.3%;销额同比增长41.5%。据京东618战报数据,618当天投影机销售额同比增长108%。券商分析认为,这表明消费者对智能投影的需求持续爆发,投影仪行业在技术迭代和消费升级的共同驱动下,逐渐进入从小众转向大众的爆发期。

一个爆发初期的市场往往会吸引众多劣质产品进入收割一波红利。据了解千元入门级智能投影市场充斥着大量白牌机、山寨机,头部主要玩家有极米、当贝、坚果、小米等品牌。

但资本市场上,纯投影系国内上市企业目前仅极米科技、光峰科技两家公司。两家公司都有智能微投和激光电视,不同之处是极米科技的业务基本都在C端,光峰科技除了C端还涉及工程和影院领域。

2021年上半年,极米科技实现营业收入16.87亿元,同比增长47.48%;实现归属于上市公司股东的净利润1.93亿元,同比增长98.06%;光峰科技上半年实现营业收入11.05亿元,同比增长54.28%;实现归母净利润1.51亿元,同比增长956.81%。峰米科技激光电视加智能微投总体营收5.41亿元,占上市公司总营收的比重为48.99%。从营收来看,极米科技是这个细分赛道的龙头。

据安信证券测算,2024年中国家用投影仪市场规模接近800万台,海外家用投影仪市场规模约900万台,行业空间还有很大。

上半年由于国内彩电价格涨幅较大,不少用户开始尝试智能投影产品。国内受益于行业需求释放,国外市场的空间则来自于产品替代。海外家用投影仪多采用LCD技术,使用体验打折。极米微投采用DLP技术LED光源,基于硬件开发了软件操作系统,并且叠加了长视频、教育、游戏等内容,在各方面都有差异化的竞争优势。

从投影设备照明显示技术看,DLP技术在部分场景迭代LCD技术成为主流,LCOS技术有较大发展潜力。

根据洛图科技研究显示,上半年国内智能投影市场中,DLP技术路线投影仪占比约60%,其中极米品牌在DLP产品中的份额超过40%,继续保持其市占率的明显领先地位。

区域数据也显示,相对于国内市场,海外市场基数小增速更高。上半年极米科技境内收入15.4亿元,同比增长43.4%;海外收入1.3亿元,同比增长136.5%。

自研光机构筑核心壁垒 盈利质量改善

极米科技成立于2013年,公司主营业务包括智能投影产品、投影相关配件及互联网增值服务,其中投影仪整机及配件收入在九成以上。

虽然成立至今只有8年时间,但极米科技发展迅速。2017年、2018年、2019年其智能投影产品销量分别为34.16万台、54.53万台、68.99万台,年均复合增速为42.11%。2018年极米科技销量首次占据市场第一,份额达13.2%。此后出货量保持国内第一,2019年、2020年市场份额分别为4.6%和18.1%。2021年公司于上交所科创板上市,淘数据显示上半年极米线上市场份额达到26%。行业格局或进一步向龙头靠拢。

里程碑事件是2019年极米科技推出首款自研光机,2020年上半年光机自研比例达到 58.7%。

智能投影产业链底层技术包括光机设计、硬件电路设计、整机结构设计,决定了投影设备的亮度、散热性、噪声大小、外观,以及产品的稳定性和良率。其中光机设计对于投影仪的成像效果起着至关重要的作用,也是主要成本所在。而目前多数智能投影设备行业企业无光机自研能力,造成光机设计和整机设计无法良好衔接,产品性能成本不够理想。能否光机自研也决定了一个投影公司制造成本的高低。

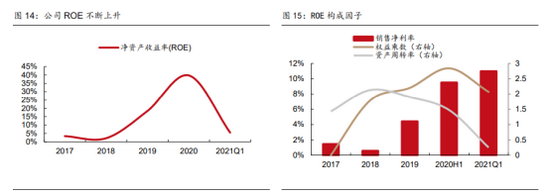

随着极米科技自研光机比例提高,公司利润率直线提升。表现在财务上,公司毛利率从2017年的19.13%提升至2020年的31.68%,销售净利率随之攀升,净资产收益率(ROE)表现优异,从2017年的3.44%提升至2020年的34.4%。

2021年上半年,极米科技毛利率再度提升6个百分点至36.8%,其Q2毛利率同比提升7.1百分点至38.3%。净利率为11.4%,同比提升2.9个百分点。一方面,公司3-4月发售的H3S、RSPRO2价格分别为5499元、8599元,高端产品发力带动毛利增长。另一方面,公司自研光机占比进一步提升,带来硬件成本的下降。

分析认为,公司宜宾产业园部分在建工程已转入固定资产,未来自研自产光机的占比将一步提升,生产规模扩大带来光机良率的进一步改善,公司成本有望继续下行。

期间费用方面,由于公司销售渠道主要以电商平台入仓、线上B2C(天猫淘宝、京东、亚马逊)为主,线下销售费用不多,上半年公司加强品牌营销投入,销售费用率同比增加至15.3%,管理费用率为6.8%、研发费用率同比增至7%。作为消费品企业,公司产品、营销、渠道等全方位壁垒较为完善。

短期内,半导体行业及部分电子元器件生产、供应仍较为紧张,对公司产品上游DMD芯片等核心零部件的供应影响仍然存在。上半年,极米科技原材料同比增加50%至3亿元,经营活动现金流金额同比下降58.5%,主要也是为了应对芯片供应潜在风险加大备货力度。长期看,这无法改变行业景气度持续向上的趋势。

适时推出股权激励 体现长期发展

8月26日,极米科技在中报后推出了一份股权激励计划。本次激励计划首次授予激励对象共计152人,激励对象为公司董事、高级管理人员及中层管理人员、核心技术人员、业务骨干人员。本激励计划包括股票期权和限制性股票两部分。拟授予权益总计320万份,约占公司总股本6.40%。

针对不同的股权激励对象极米科技设计了不同的方案。高管团将获得300万份股票期权,占总股本的6%,其中首次授予272.55万份,预留27.45万份。股票期权激励对象为公司董事、高级管理人员及中层管理人员、核心技术人员、业务骨干人员,其中董事及高管获授期权占76.3%。

股票期权等待期分别为36个月、48个月,分别可行权50%,行权价格(不含预留部分)为每股557.19元。行权条件为:2023、2024年较2020年的营业收入增长率分别不低于70%、100%。

主要针对高管团队的股票期权行权价相对较高,意味着高管仍有比较强的动力带领公司实现高增长,而不仅限于完成行权条件。而行权考核年度设为2023、2024年,或旨在实现高管团队长期稳定。

剩余20万限制性股票将针对针对中层管理人员及业务骨干人员,授予价格为每股180元。行权条件为:2022、2023、2024较2020年的营业收入增长率不低于20%、30%、40%,对应2023、2024年营业收入较上年同期分别同比+8.3%、+7.7%。限制性股票行权价及行权条件较低,旨在保障完成对中层骨干人员的激励,体现公司对人才的重视及投入。

三大炒股神器免费领取!数量有限,先到先得>>