特约作者:国泰基金

9月9日两市股指早盘震荡为主,上证指数收盘报3693.13点,涨0.49%。盘面上,煤炭,钢铁板块领涨,游戏板块领跌。

游戏ETF(516010)下跌5.04%

下跌原因分析:中宣部等部门约谈游戏企业及平台+交易所针对市场热炒“元宇宙”概念下发关注函,板块龙头中青宝提示风险

中宣部等部门约谈游戏企业及平台。9月8日晚间,中央宣传部、国家新闻出版署有关负责人会同中央网信办、文化和旅游部等部门,对腾讯、网易等重点网络游戏企业和游戏账号租售平台、游戏直播平台进行约谈。约谈强调,要强化“氪金”管控,杜绝擅自变更游戏内容、违规运营游戏等行为,坚决遏制“唯金钱”“唯流量”等错误倾向,下决心改变诱导玩家沉迷的各类规则和玩法设计。

对此,腾讯回应称,公司将认真学习约谈精神,在相关主管部门的指导下,从严落实未成年人防沉迷的相关规范和要求,强化内容安全与合规,坚持正确的价值导向,切实保护未成年人身心健康和茁壮成长。

交易所针对市场热炒“元宇宙”概念下发关注函,板块龙头中青宝提示风险。9月8日晚间,深交所向汤姆猫下发关注函,要求说明要求说明公司现有主营业务、主要产品与元宇宙概念的关联性,公司是否存在利用互动易回复蹭热点、炒概念,配合股东减持的情形。

另外,板块龙头中青宝于昨日晚间发布风险提示公告称,近期公众号所提及游戏涉及元宇宙概念并且被媒体转发,引起公司股价异常波动。元宇宙是一个巨大的概念和模式,公司尚处于初步探索阶段,触及概念相对较浅,对应产品尚在研发中。目前新游戏上线时间和地区受到诸多因素影响,存在不确定性。证券时报评论:投资不是虚拟游戏,盲目追捧元宇宙不可取。

前一个交易日上涨较多,今日股价回调。昨日元宇宙概念板块大涨14%,今日迎来情绪暴涨后的回调。多家机构研报指出,“元宇宙”仍停留在初期阶段,仍有很多要素未实现,真正实现“元宇宙”需要技术的推动与支撑,产业链初见雏形至少5-10年的时间。

游戏公司发布21H1业绩,利润仍较高。网龙(00777)披露21H1业绩公告,期内收入和归母净利分别实现33.56亿元(同比增18.9%)和4.31亿元(同比增28%),NonGAAP归母净利实现5.67亿元(同比增26.1%),游戏及教育收入实现较快增长,费用支出占比下降,销售费用率降至13.1%,管理费用率降至14.5%,研发费用率降至17.7%。广发证券发布研究报告称,维持网龙(00777)“买入”评级,预计2021-22年归母净利分别为9.6/10.97亿元人民币,当前股价对应PE分别为8.4/7.4倍。公司经典游戏仍增长,多款新游待上线,教育亏损收窄,普米保持增长,国内业务收缩聚焦,维持合理价值29.9港元。

各公司多款新游戏上线,新游海内外受捧,收入贡献新增量。出海方面,腾讯、网易、三七互娱、吉比特、中手游、IGG、友谊时光、凯撒文化与姚记科技21H1海外游戏业务收入增速均超过10%;腾网两大巨头市场份额稳定。展望Q3,下半年新游频发,基数效应下行业增速有望修复。三七,7月新游《斗罗大陆:魂师对决》保持iOS畅销榜前列,21Q2起业绩拐点向上修复,Q3预告环比增长;吉比特自研《一念逍遥》表现亮眼促使公司业绩增速领跑行业,看好Q3业绩稳定性,22年自研SLG、放置挂机产品可期;完美出品(《幻塔》、《一拳超人:世界》、《完美世界:诸神之战》有望推动22年业绩修复;凯撒《荣耀新三国》9月2日正式上线、《火影忍者》定档可期;姚记科技休闲游戏出海+短视频营销电商双业务发力等。

新政或将推动游戏产业良性发展。中信证券指出,从政策面分析,预计游戏行业未来将沿着降低游戏成瘾性并坚持内容向游戏战略、加强对未成年人保护、鼓励游戏厂商出海三条路线长期稳定发展。虽然未成年人防沉迷建设和着重发展优质游戏内容或将导致游戏研发周期延长和ROE有所下滑,但这也将推动游戏行业良性发展,以及更加侧重内容和技术的高质量游戏和中轻度游戏的健康发展;同时鼓励出海也将拓展优质游戏厂商的发展空间。

后市展望:

传媒互联网的投资逻辑在于把握住内容消费场景变革所催生的红利。随着移动互联网时代红利逐渐消退,元宇宙有望成为互联网行业的新方向,游戏行业有望成为重要组成部分。虽然未成年人防沉迷建设和着重发展优质游戏内容或将导致游戏研发周期延长和ROE有所下滑,但这也将推动游戏行业良性发展,以及更加侧重内容和技术的高质量游戏和中轻度游戏的健康发展。近期市场投资情绪化波动较大,游戏板块股价起伏较大,建议投资者逢低分批布局游戏ETF(516010)。

煤炭ETF(515220)上涨6.55%

上涨原因分析:需求旺盛叠加供应整体偏紧,煤炭价格持续上涨+高煤价下存量产能即为高额利润

需求旺盛叠加供应整体偏紧,煤炭价格持续上涨。统计局消息,从环比看,PPI上涨0.7%,涨幅比上月扩大0.2个百分点。受需求旺盛叠加供应整体偏紧影响,煤炭开采和洗选业价格上涨6.5%; 煤炭“三剑客”刷新纪录高位,焦炭涨超3%,动力煤、焦煤涨超2%。

安信证券指出:焦煤供给持续偏紧,价格有望持续强势运行。据煤炭资源网,各主产地仍受安全、环保及双控等因素影响,产量整体依旧偏低,且近期主产地煤矿开启大排查整治活动,焦煤市场供应或进一步收紧。下游方面,焦钢企业对原料煤采购积极性不减,部分供应紧张的煤种,焦企补库仍显困难。综合来看,预计短期内国内炼焦煤市场稳中偏强运行。目前动力煤价格超预期,且板块估值处于历史底部,煤价中枢上涨有望推动上市公司业绩增长进而拉动板块估值回升。

高煤价下存量产能即为高额利润。中泰证券表示,当前来看,煤价回调风险较小,中报业绩好于或符合预期,三季报业绩预计会更佳(三季度煤价环比预计继续上涨),板块行情有望持续演绎。中长期来看,煤炭行业前期缺乏规划投资,且政策影响下资本开支意愿进一步降低,行业进入供应短缺周期,且伴随整体经济增长能源需求依然能保持正增长,供需错配可能是“十四五”期间经常发生的事情,煤价有望维持在高位,存量产能就是高额利润,股价对此并未充分反应,持续看好煤炭行业投资机会。

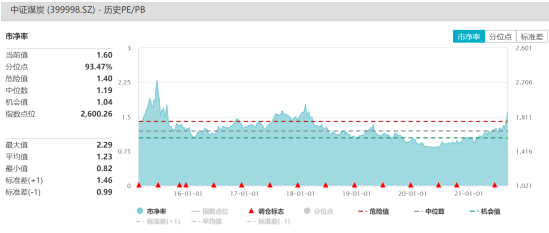

估值侧来看,目前指数估值PB为1.6倍,处于历史分位数93%左右,为较高水平,而煤炭板块上半年业绩好于预期,下半年有望维持高景气度,估值有望被业绩进一步消化。

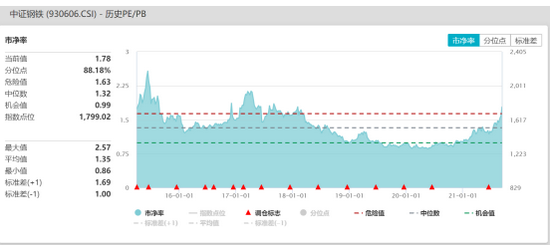

数据来源:wind

后市展望:

煤炭行业即将进入“金九银十”,冬季的旺季时间很长、补库的时间很短(只有9-10月),鄂尔多斯煤炭产量持续难以增加,当前电厂燃煤可用天数处于低位,电厂依然有较强补库动力,导致煤价可能维持高位或进一步超预期上涨。因此煤炭上市公司三季度盈利增长有望加速,高经营杠杆公司业绩弹性最强,“零长协”销售公司将尽享行业红利。建议投资者持续关注煤炭ETF(515220),逢低分批布局。

钢铁ETF(515210)收涨6.26%

上涨原因分析:钢价再创新高,钢企利润大增+供给侧粗钢产量上有限,需求端“金九”传统需求旺季启动,需求上升

钢价再创新高,钢企利润大增。2021年8月份,上海钢联中国大宗商品价格指数(MyBCIC)终值为1166.34,环比上涨1.81%,同比上涨28.92%,价格指数再创年内新高。2021年上半年,22家普钢企业合计实现营业收入10169亿元,同比上涨56.6%。实现毛利1332亿元,同比上涨103.8%。实现归母净利润629亿元,同比大幅上涨280.6%。14家特钢企业合计实现营业收入1814亿元,同比上涨69.4%。实现毛利267亿元,同比上涨76.0%;合计实现归母净利润133亿元,同比上涨126.9%。其中,本钢板材归母净利润同比增长767%,鞍钢板材归母净利润同比增长937%。

供给侧粗钢产量上有限,需求端“金九”传统需求旺季启动,需求上升。供给方面,为实现碳达峰和碳中和目标,全国各地陆续推出各项产量平控政策,且压减工作执行严格,全国粗钢产量明显下降。2021年4月,国家发改委和工业信息化部提出要压减环保绩效水平差、耗能高、工艺装备水平相对落后企业的粗钢产量,避免“一刀切”, 确保实现2021年全国粗钢产量同比下降。随后河北、天津、山东、江苏以及中国宝武等重点省市和钢企迅速响应,严格贯彻落实国家方针政策,钢铁产量已呈现逐步收缩态势。

需求方面,9月以后市场进入旺季,钢材需求量会有明显增长,下半年伴随出口和房地产的下行压力,重振基建投资的必要性较大。同时下半年地方政府专项债发行加快,8月新增专项债发行 4229 亿元,环比上涨24%。积极的财政政策将会刺激基建发展,加大对钢材需求。

估值来看,目前指数估值PB为1.78倍,处于历史分位数88%左右。随着下半年钢铁行业“金九银十”传统需求旺季的到来,钢铁估值有望被盈利进一步消化。

后市展望:短期来看,自供给侧结构性改革政策实施以来,国家对粗钢产量的管控逐步升级。在压降政策影响下,钢企下半年的产量会持续减少,钢材库存平稳下降,对钢价形成正向支撑;地产短期对钢材仍有一定支撑,基建将会继续发力。钢企仍具有盈利空间。长期来看,在碳达峰、碳中和的背景下,钢材管控仍会持续,行业供给将会继续下降。于此同时,对排放量大的落后产能将会持续淘汰,后续整个行业将会持续整合,加大转型,更多的布局新材料、新能源领域,促进产品机构升级,提升企业整体估值中枢。建议投资者持续关注钢铁ETF(515210),可以逢低分批布局。

风险提示:

本速评已力求报告内容的客观、公正,但对这些信息的准确性和完整性不作任何保证,文中的观点、结论和建议仅供参考,相关观点不代表任何投资建议或承诺。行业或板块短期涨跌幅列示仅作为市场行情分析的辅助材料,仅供参考,不构成投资建议或承诺。

我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。基金有风险,购买过程中应选择与自己风险识别能力和承受能力相匹配的基金,投资需谨慎。

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。