相较2020年、2021年上半年总营收同比增速持续萎缩,广誉远同期营业成本、销售费用却未降反升,销售费用率更是在2021年上半年升至历史高位

《投资时报》研究员王子西

近日,广誉远中药股份有限公司(下称广誉远,600771.SH)控股股东晋创投资有限公司(下称晋创投资)将控股股东表决权委托给神农科技集团有限公司(下称神农科技)行使。根据协议,神农科技接受委托后,拥有广誉远表决权股份数约7150.90万股,占总股本14.53%;晋创投资不再拥有上述股份表决权。

事实上,作为前控股股东,晋创投资“控股身份”尚不足两月。相关公告显示,2021年7月16日,广誉远原控股股东西安东盛集团有限公司(下称东盛集团)将持有约3150.90万股过户抵偿给晋创投资,用于清偿相应债务,此次股份过户后,晋创投资持股比例由8.13%增至14.53%,东盛集团持股比例由9.75%降至3.34%,控股股东变更为晋创投资。

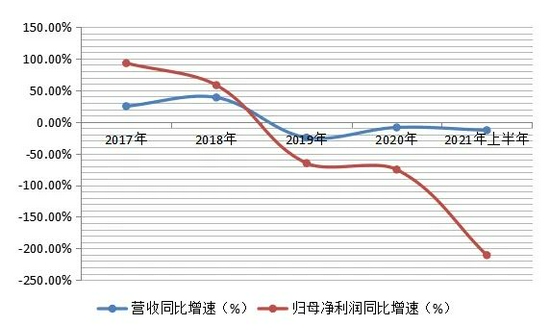

值得注意的是,作为第一大股东,东盛集团“入驻”时间达20年之久,期间,广誉远业绩有起有落。近五年来看,在完成收购核心子公司后,广誉远经过三年业绩中高速发展后,自2019年起便又步入下滑通道,营收、归母净利润双降,毛利率、净利率、销售费用率、应收账款等各项指标表现也不理想。

事实上,其所收购子公司在业绩承诺期满后也出现“变脸”,而该子公司对广誉远整体业绩影响较大。除此之外,不得不提的是,相较2020年、2021年上半年总营收同比持续萎缩,广誉远的营业成本、销售费用却未降反升,销售费用率更是升至历史高位。

财报数据显示,2021年上半年,广誉远实现营收3.75亿元,同比减少13.22%;归母净利润亏损0.48亿元,同比大降210.69%。但营业成本录得为1.27亿元,同比增加15.31%;销售费用为2.36亿元,同比增加16.46%;毛利率、净利率进一步降至66.14%、-14.04%,较上年同期再度减少8.38个、23.92个百分点。结合现有业绩来看,新控股股东能否助广誉远逆风翻盘尚待观察。

针对营业成本、销售费用的攀升以及资金流动情况等,《投资时报》研究员向该公司寻求沟通,广誉远相关人士回复,公司经过近六七年成长,打下一定基础,也出现发展中企业难免遇到的与自身发展阶段、市场影响力等相关问题。现有经营团队对公司发展充满信心,也相信国资控股后带来积极影响。

核心子公司业绩续降

广誉远的业绩拐点出现在2019年。数据显示,经过三年的中高速增长后,广誉远2019年营收及归母净利润分别下滑 24.81%和65.23%,彼时正是收购子公司山西广誉远国药有限公司(下称山西广誉远)业绩承诺期满次年。

2016年12月,广誉远发行股份收购东盛集团等相关方持有的山西广誉远相应股权,收购后持股比例达96.03%,东盛集团对山西广誉远三年扣非净利润做出业绩承诺。

作为核心控股子公司,山西广誉远主要产品包括龟龄集、定坤丹、安宫牛黄丸、牛黄清心丸、龟龄集酒等。根据相关信披,2016年至2018年,山西广誉远不仅扣非净利润完成率均超92%,累计完成率为97.30%;且实现归母净利润为1.54亿元、2.55亿元、4.16亿元,分别占各年度上市公司净利润的99.80%、101.92%和105.63%,可见对广誉远业绩影响之大。

不过,承诺期满后,该控股子公司的业绩便出现“变脸”,2019年不仅营收同比下滑约25%,录得12.13亿元;且归母净利润仅为1.87亿元,较上年腰斩。广誉远曾在回复交易所监管问询函时表示子公司业绩下滑,与宏观经济、行业政策及自身发展相关,而承诺期业绩提升,是公司启动OTC战略、加大对终端空白市场覆盖等的必然结果。

事实上,自2019年以来,核心子公司山西广誉远的业绩再没有恢复到收购初期的“高光时刻”。2020年,该子公司实现净利润下缩至0.45亿元;到了2021年上半年,更是由盈转亏。而对应上述一年及一期,广誉远的营收、归母净利润下缩至11.09亿元和0.32亿元、3.75亿元 -0.48亿元,同比下滑幅度分别为8.85%和75.40%、13.22%和210.69%,业绩惨淡可见一斑。

广誉远近年来营收及归母净利润同比增速(%)

数据来源:wind

营业成本与营收增速背离

即便从公司层面,近年来,广誉远的多项经营指标也表现欠佳。

具体来看,2020年,广誉远营业成本为3.19亿元,较上年上升17.99%,与该年营收变动方向背离、不降反升。根据相关公告,公司将成本与收入变动方向的不一致,归因于产品销售结构的变动以及部分原材料价格上涨的影响。其中,龟龄集系列所需原材料蜻蜓的平均领用单价涨幅29.01%,而安宫牛黄丸、牛黄清心丸所需牛黄的涨幅为28.64%,两者在所需原材料中涨幅居前。

但是,2021年上半年,此问题依然存在,该公司录得营业成本1.27亿元,同比增加15.31%,仍与营收变动方向不一致。分产品来看,传统中药营收及营业成本同比变动为-30.85%、2.54%,一正一负之间有近34个百分点的背离;而精品中药两项指标变动方向虽趋于一致,分别为84.95%和163.57%,但营业成本增幅远高于收入,意味着该公司成本管控能力欠佳。

值得关注的是,在以往信披中,广誉远曾表示,主要原料天然牛黄、天然麝香、羚羊角、雀脑等受市场供应价、养殖数量及人为炒作等影响较大,故战略储备采购2至3年的生产用量,2019年累计采购0.19亿元;同时,在价格低点批量采购鹿茸、红参、西红花、蜻蜓、三七等,保证1年生产所需,2019年累计采购1.66亿元。

综上来看,在原料战略储备且“以销定产”生产模式下,公司营业成本依然高企。同时,在营收持续下滑、营业成本不降反升的情况下,广誉远毛利率持续走低,该指标由2017年的82.39%,一路下滑至2021年上半年的66.14%,不到四年时间,已下降16.25个百分点。

销售费用率持续攀升

与营收变动方向不一致的还有销售费用。

财报数据显示,2020年,广誉远销售费用由2019年的5.41亿元增至5.84亿元,同比增长7.89%,销售费用率则由44.48%增至52.65%。时至2021年上半年,销售费用同比增幅达16.46%,录得2.36亿元,且销售费用率创下62.82%新高。

拆分销售费用明细,不难发现,2019年至2021年上半年,其市场推广费均占据大头,为2.68亿元、3.24亿元、1.55亿元,分别占到销售费用的49.42%、55.39%、65.69%。对于销售费用的增加,该公司曾表示,主要是终端动销、品牌建设的需要以及销售终端覆盖增加等所致。不过,持续的高市场费用投入、销售费用率持续攀升,并未有效拉动业绩,广誉远的销售模式、营销策略耐人深思。

此外,截至2021年6月末,该公司应收账款为14.20亿元,较上年末减少8.94%,但占总资产的比例仍高达41.13%,如若回款不畅,公司资产变现、信用减值都会受到影响。而本期末,广誉远货币资金仅有1.75亿元,较2020年末的3.94亿元“缩水”55.50%;其中,受限的票据保证金0.75亿元,公司资金流动性也不容乐观。

三大炒股神器免费领取!数量有限,先到先得>>