工银瑞信投教基地、北京金融街服务局、三折人生

联合出品

-----------------------------------------------

我们的故事始于一个冰天雪地。

人生的阅历和眼界就像滚雪球,

通过努力,坚持不懈,雪球会越滚越大。

而有一款投资理财产品,

也希望能像雪球一样,

这款产品被称为“雪球产品”。

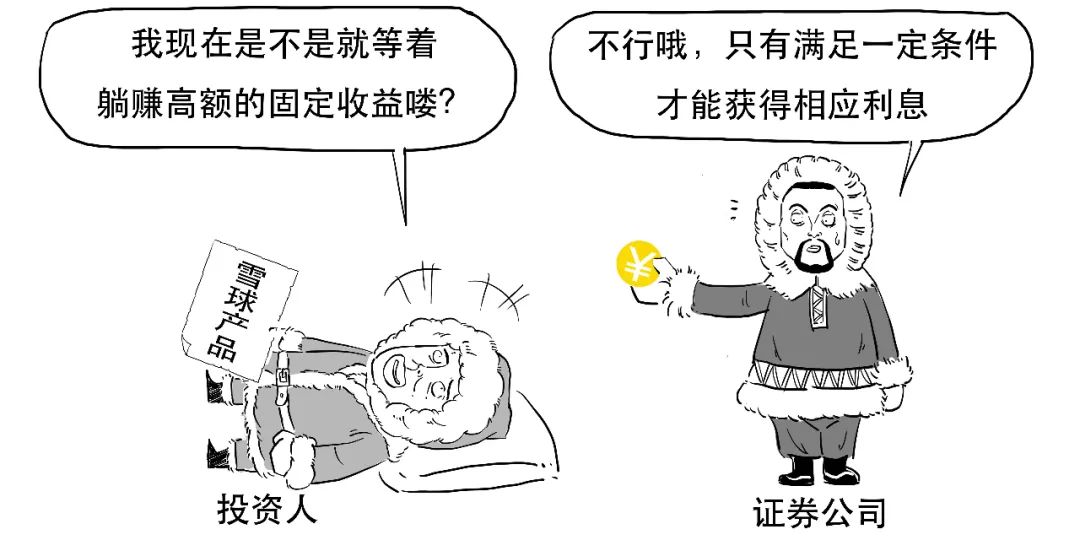

投资者购买雪球产品,相当于购买证券公司发行的一种收益凭证。

在合约中,投资者和证券公司约定产品期限和高额的年化收益率。

但是,这个年化收益率不是随随便便就能得到的。

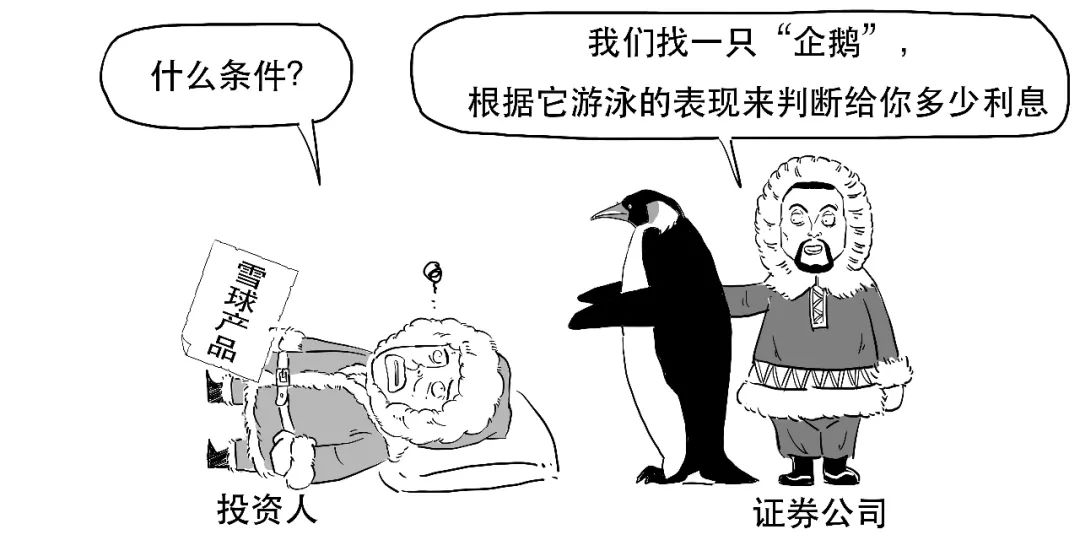

这里说的企鹅,其实是指雪球产品挂钩的“标的”。

“标的”可以是个股、指数、大宗商品等。

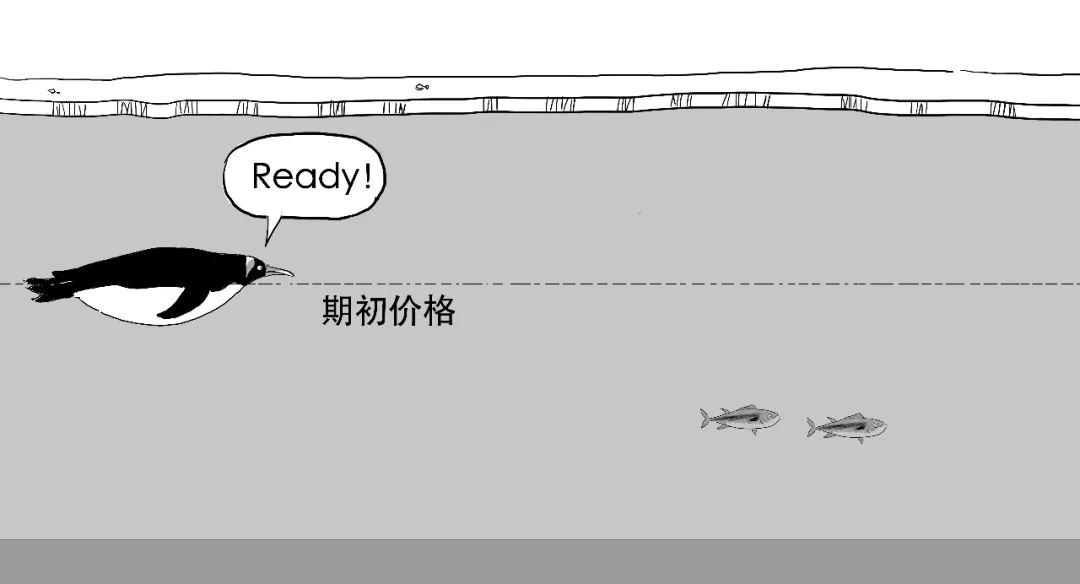

举个例子,我们把中证500指数作为挂钩的“标的”,指数会随着市场情况上下波动,就像企鹅在海水里上下游动一样——

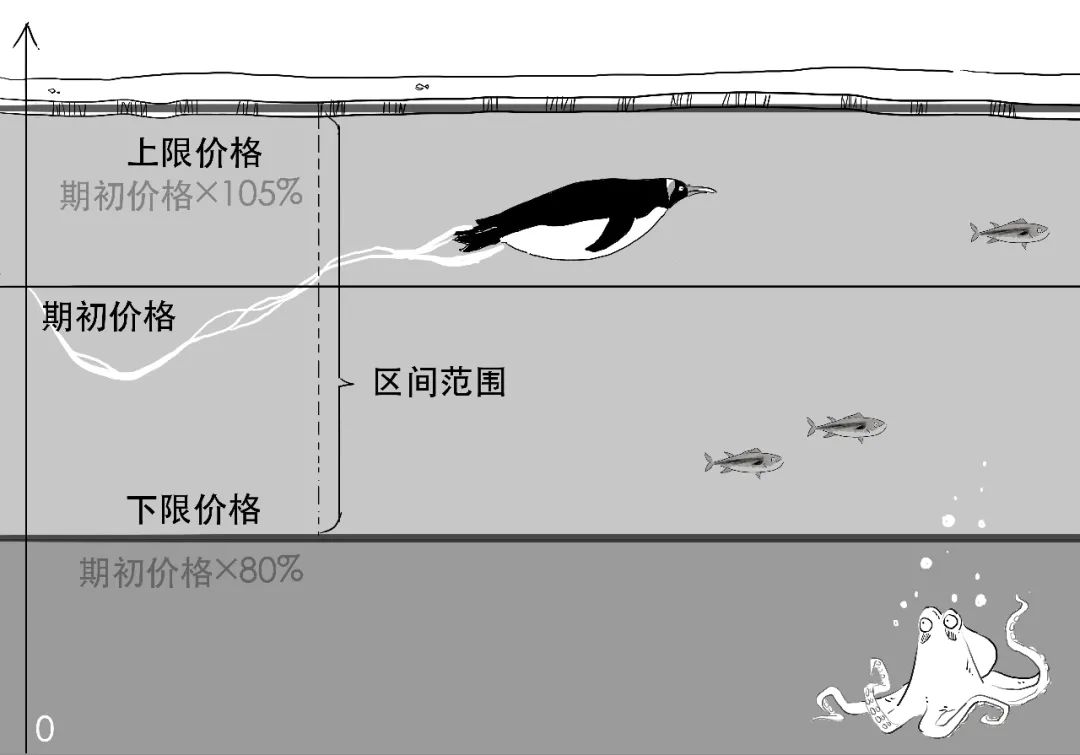

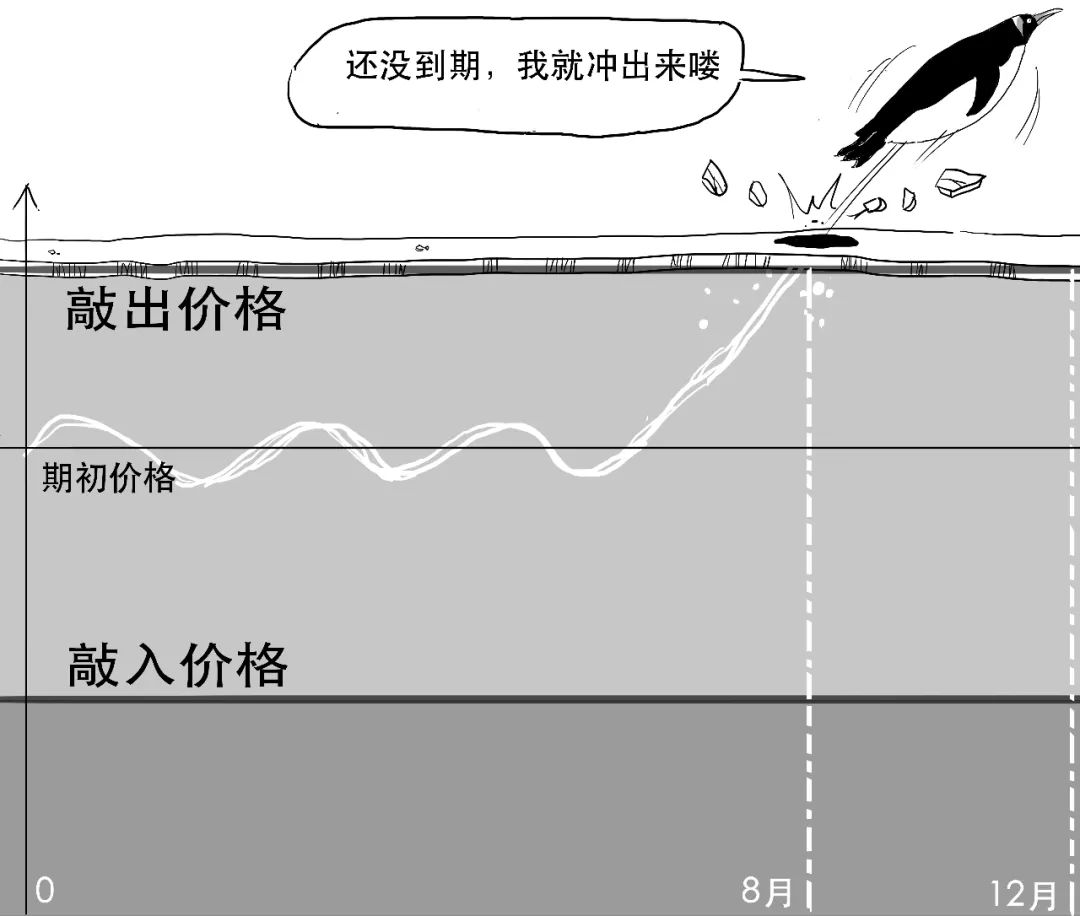

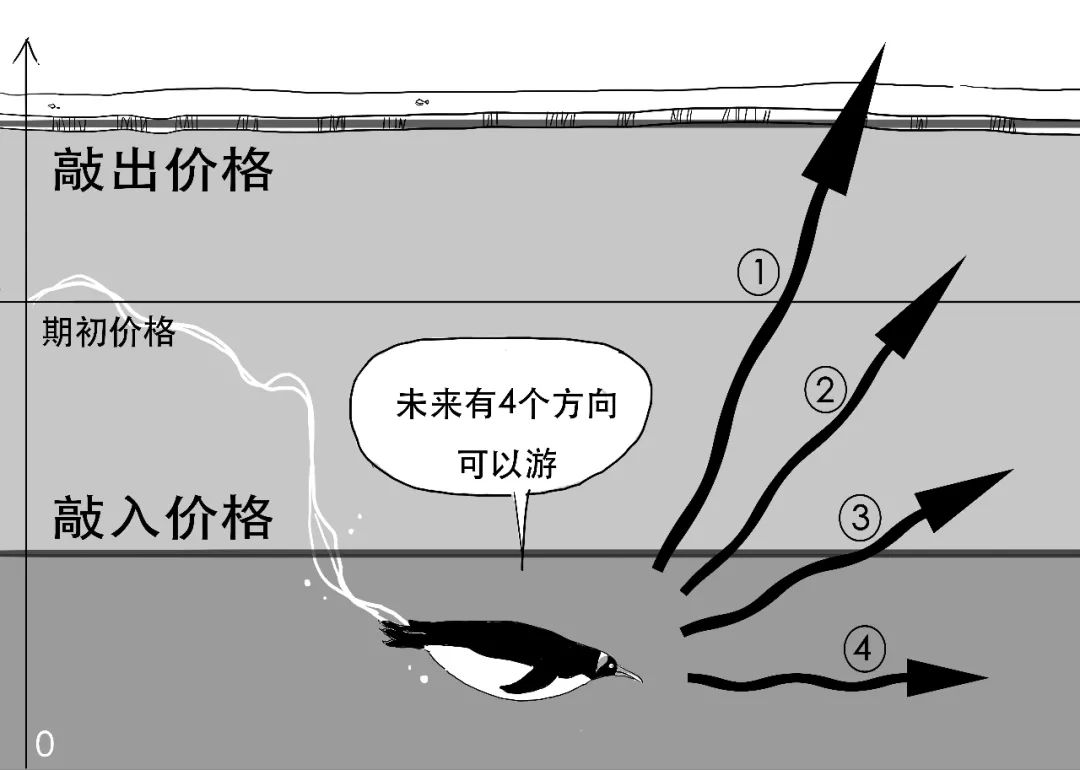

合约开始生效的时候,中证500指数当天的收盘价作为期初价格,就相当于企鹅刚开始游泳的所在位置。

围绕期初价格,投资者和证券公司还会约定一个上下浮动的范围,比如上限为期初价格的105%,下限为期初价格的80%。

这相当于约定一个企鹅上下活动区间。

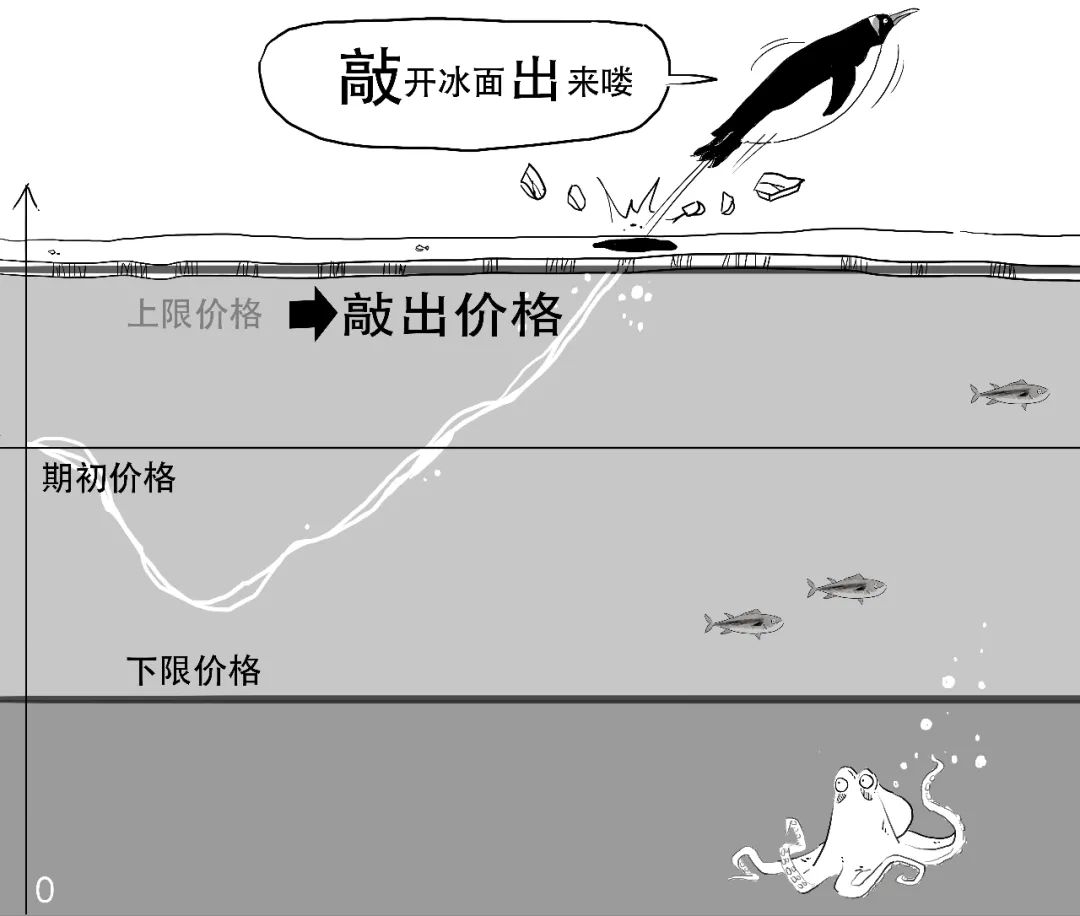

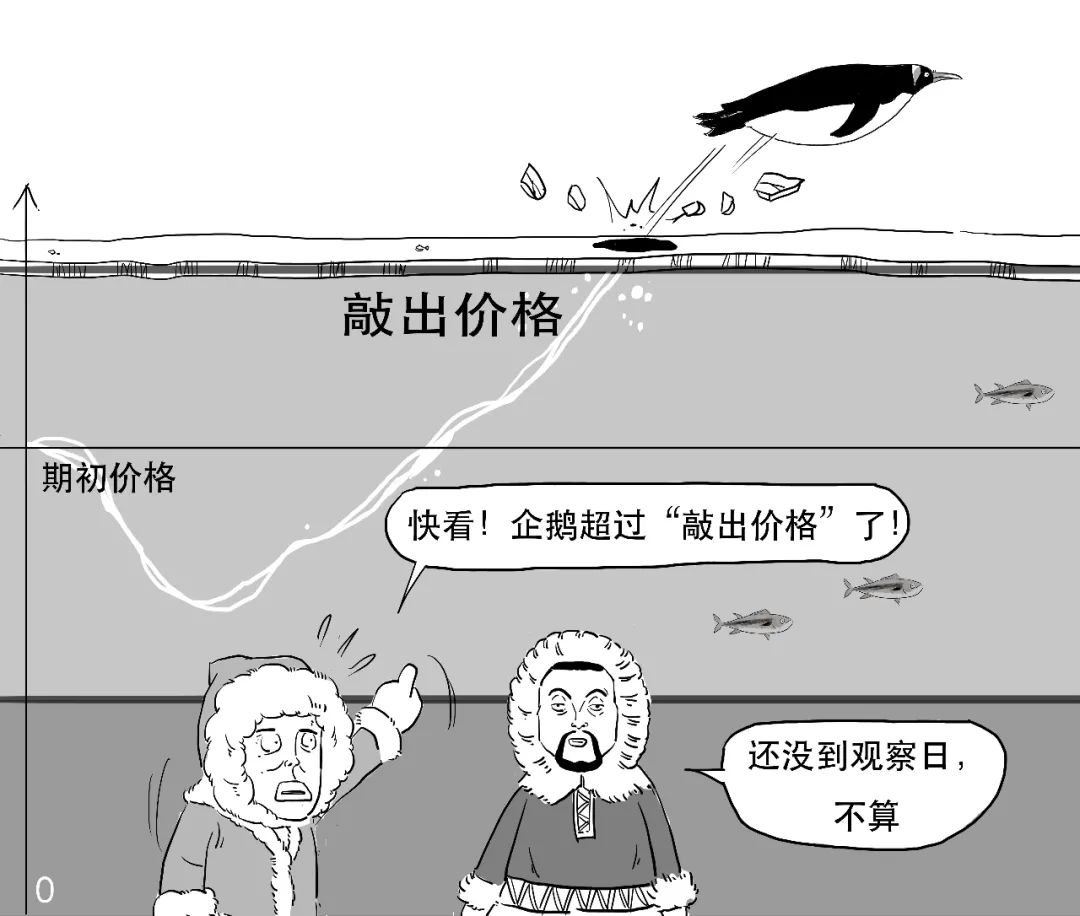

但企鹅并不老实,它有可能突破约定的上限,

我们把上限的价格称为敲出价格。

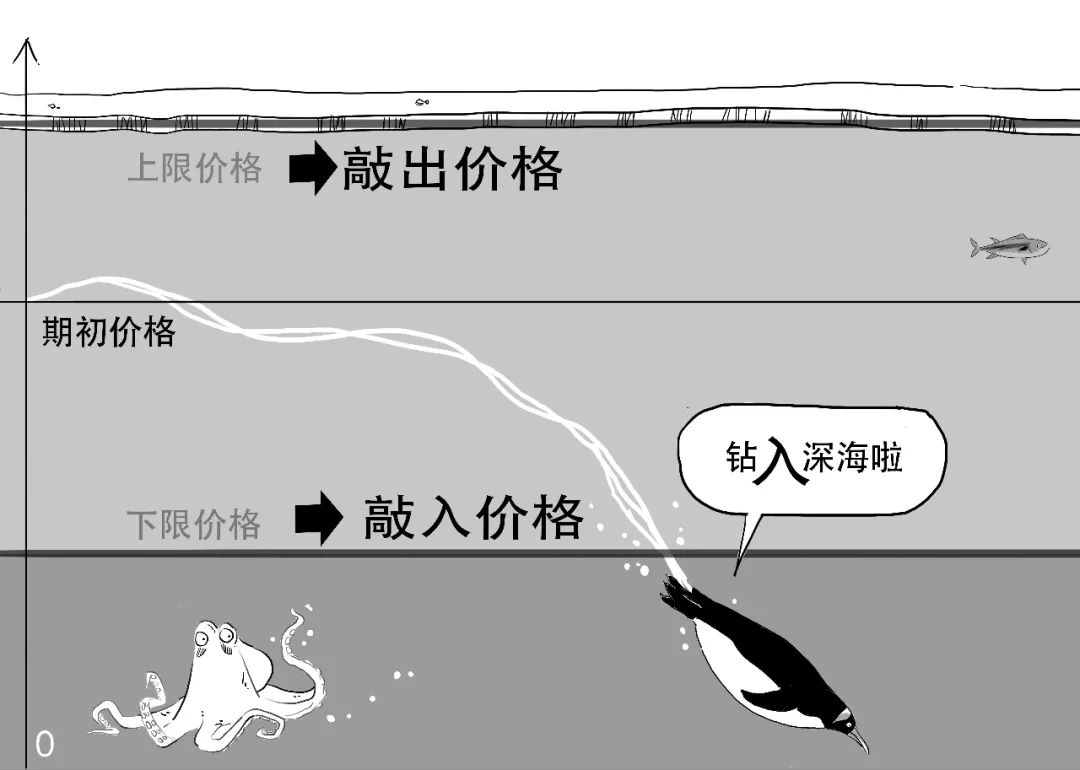

企鹅也可能突破约定的下限,

我们把下限的价格称为敲入价格。

敲出价格和敲入价格的设定会直接影响到投资者能否获得约定的收益,我们稍后谈。

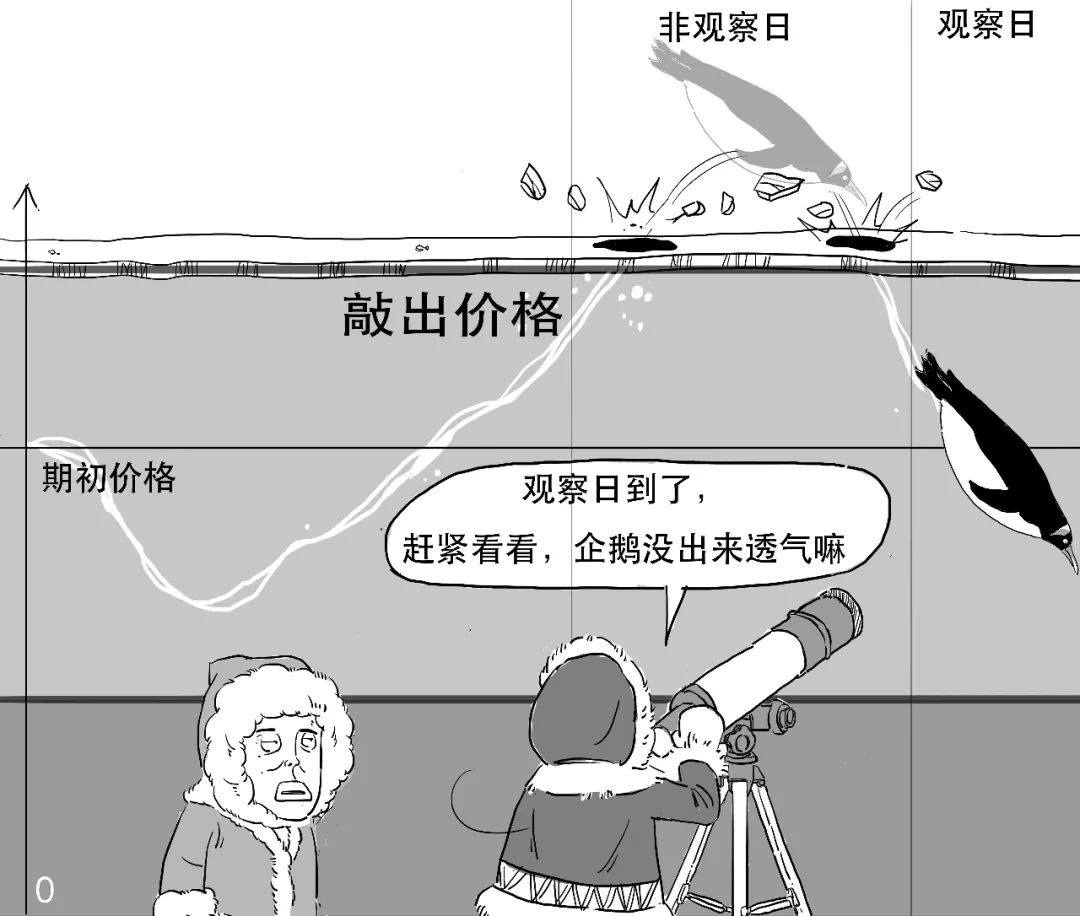

但证券公司不是时时刻刻都盯着企鹅。证券公司只有在特定日子里,将企鹅的所处的位置和敲出价格、敲入价格进行比较,以便确认是否发生敲出和敲入事件。

这个特定的日子,被称为观察日。

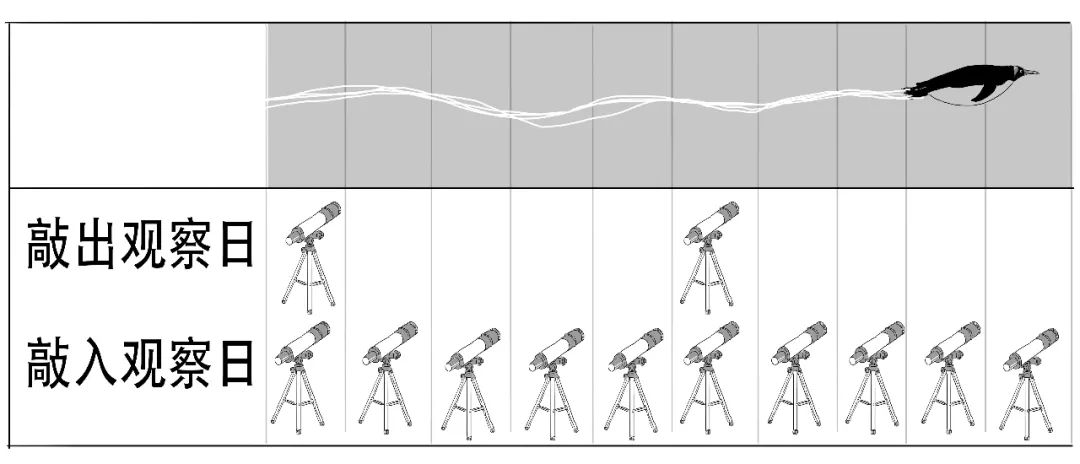

观察企鹅是否“敲出”的日子,被称为敲出观察日;观察企鹅是否“敲入”的日子,被称为敲入观察日。

敲出观察日和敲入观察日在设定上往往有所不同。通常来说,证券公司会把敲出观察日定为每个月观察1次,而敲入观察日一般则是定为每个交易日观察1次。

投资者能获得多少收益,甚至亏损,就完全看在观察日“企鹅的游泳表现”,

在约定期限内,企鹅的表现不外乎以下几种情况:

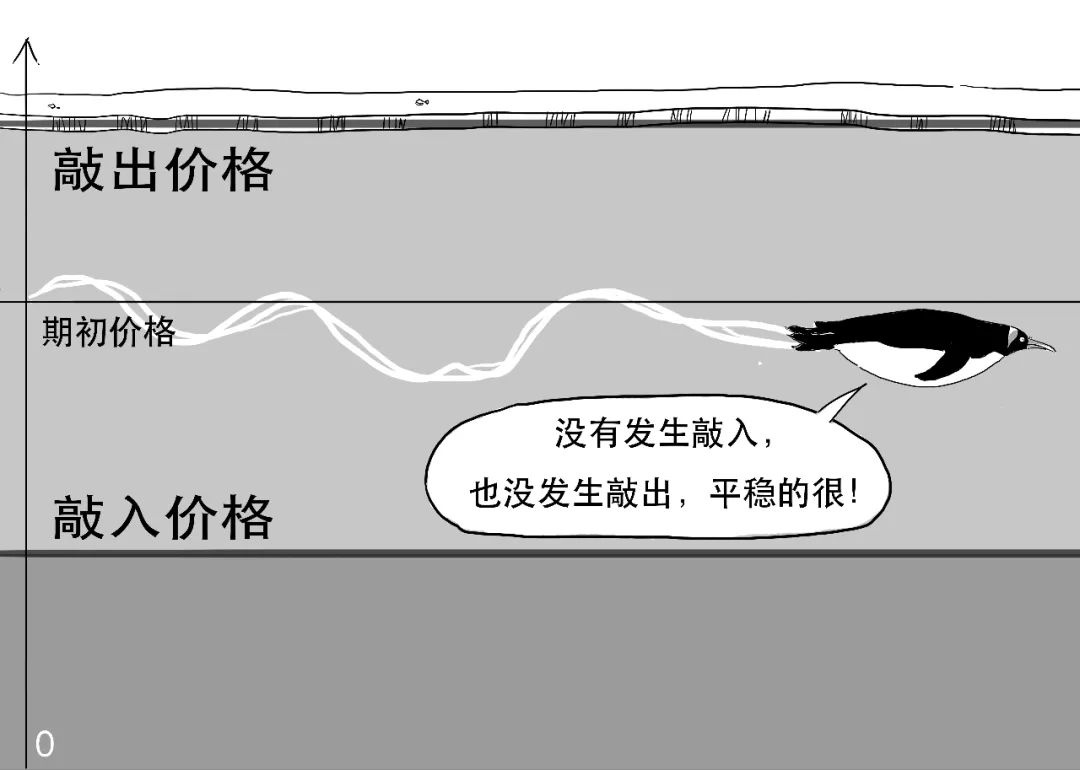

/1/ 未触发敲入和敲出事件

在观察期内,如果指数价格一直在上下限区间内波动,没有大幅震荡,

这样等到合约到期,投资者就能获得与证券公司约定好的年化收益率。

但需要注意的是,这期间投资人是不能中途主动赎回雪球产品的。

所以一旦购买了雪球产品,只能持有到期,除非发生了——敲出事件。

/2/ 触发敲出事件

在上涨行情中,如果企鹅在观察日发生了敲出事件,那么雪球产品就会提前结束。

这时候,投资人获得截止提前到期日的收益。

产品过早敲出,投资人提前拿回了钱,一般还是希望再进行投资,但未必能很快找到适合自己的投资产品,此时就存在再投资的风险。

讲完了敲出事件, 如果“标的”大幅下跌,发生敲入事件,投资人又会面临什么呢?

这时候,投资人有可能面临巨大亏损。当然,也不是没法抢救,只要合同没到期,游戏还可以继续,关键看企鹅在敲入后怎么游。

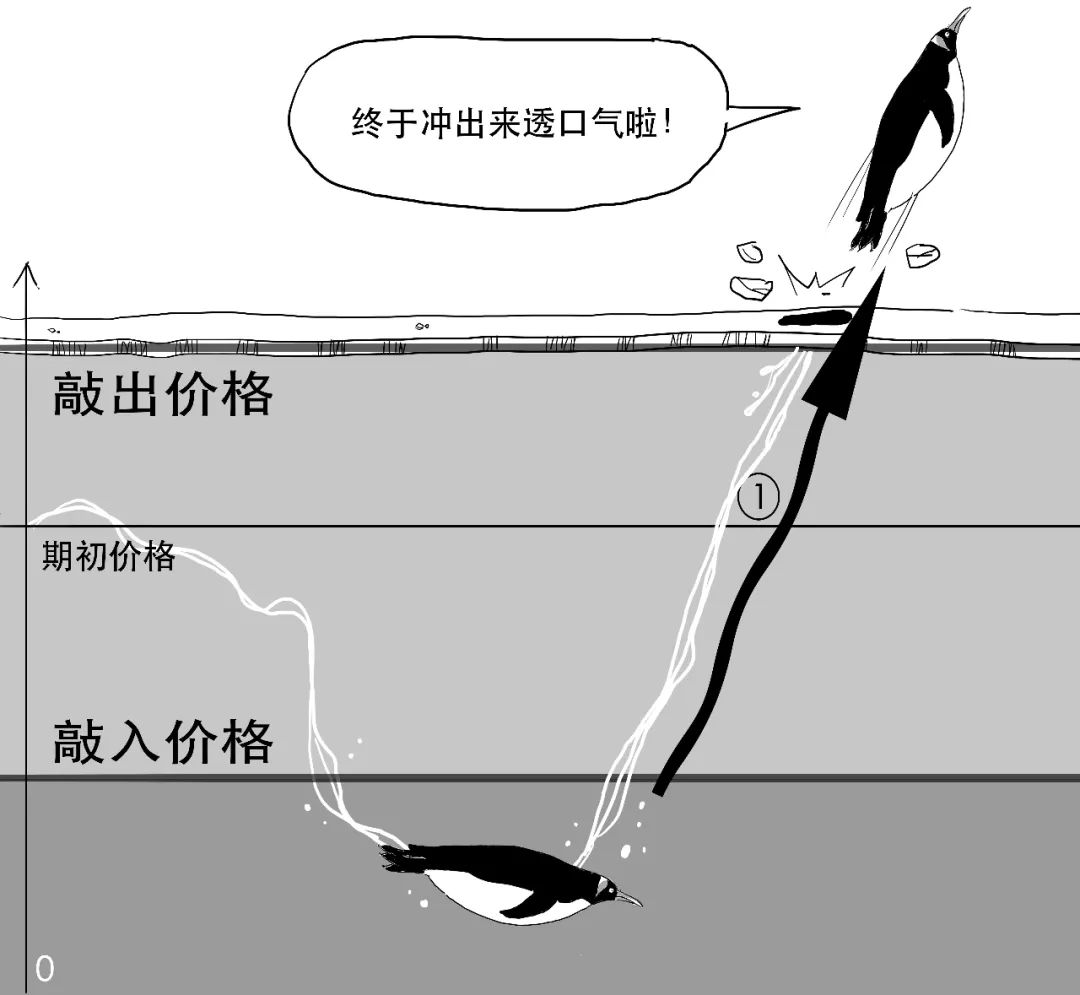

/3/先触发敲入事件,后触发敲出事件

如果在下跌行情中,发生敲入事件后,企鹅不气馁,不断突破自己的极限,又发生了敲出事件。

假设企鹅是在第8个月实现涅槃敲出,那么合同同样提前结束,投资人还是能获得8个月利息。

/4/触发敲入事件后未触发敲出事件

这时候会存在几种结果:

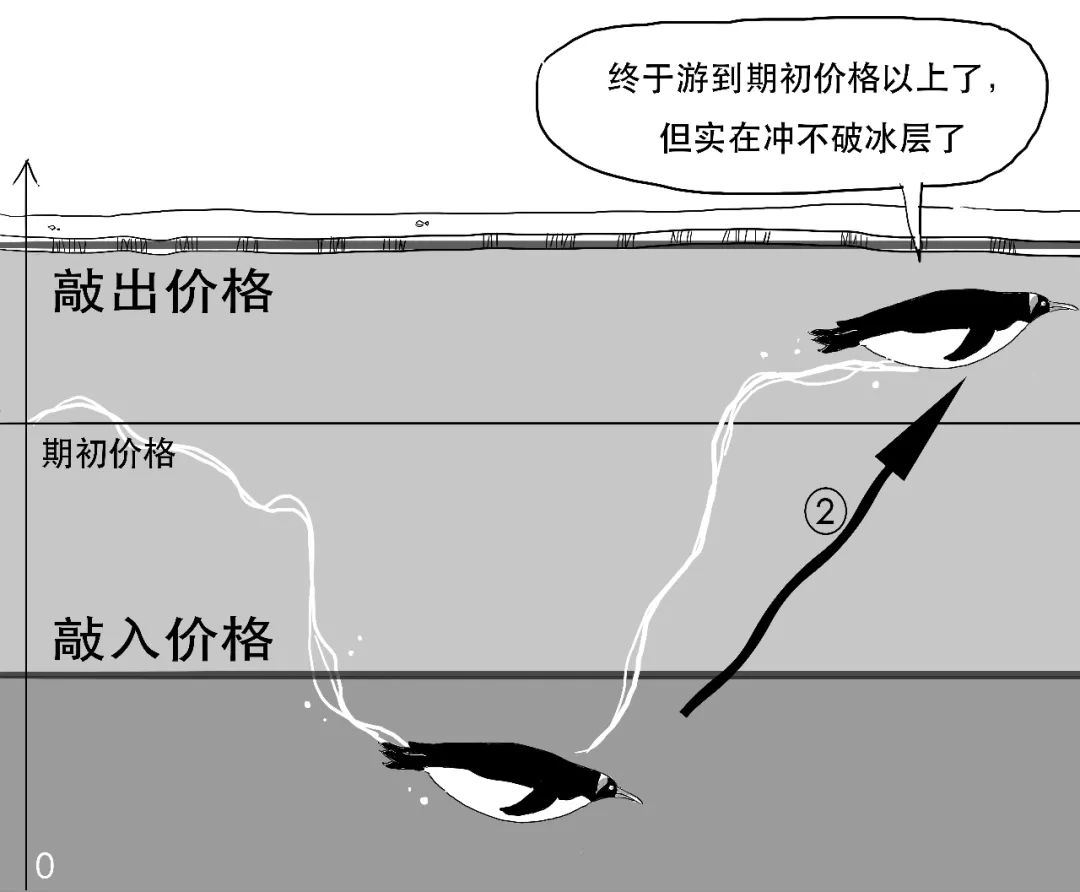

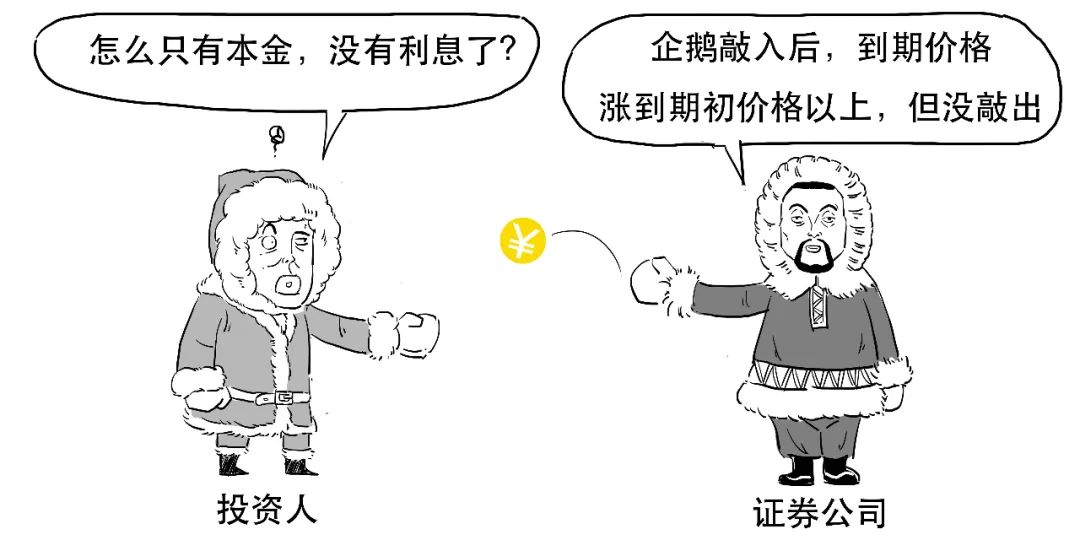

第一种情况,发生敲入事件后,企鹅奋起向上游,虽然超过了期初价格,但没有发生敲出,

这时候,投资者只能拿回本金,收益率0%。

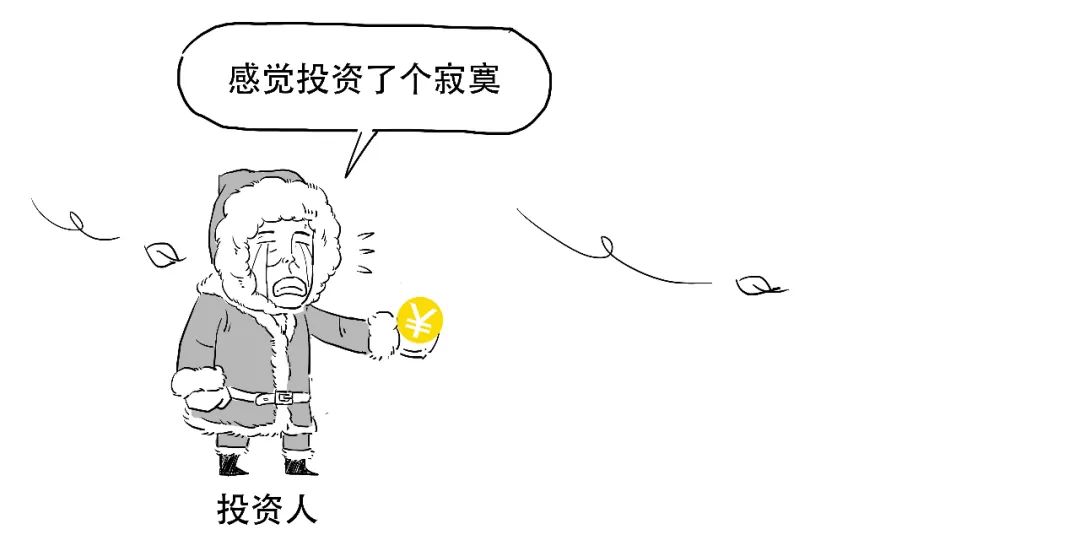

虽然没有本金损失,但投资人实际上是付出了时间与机会成本,却无法获得任何收益,也是一种损失。

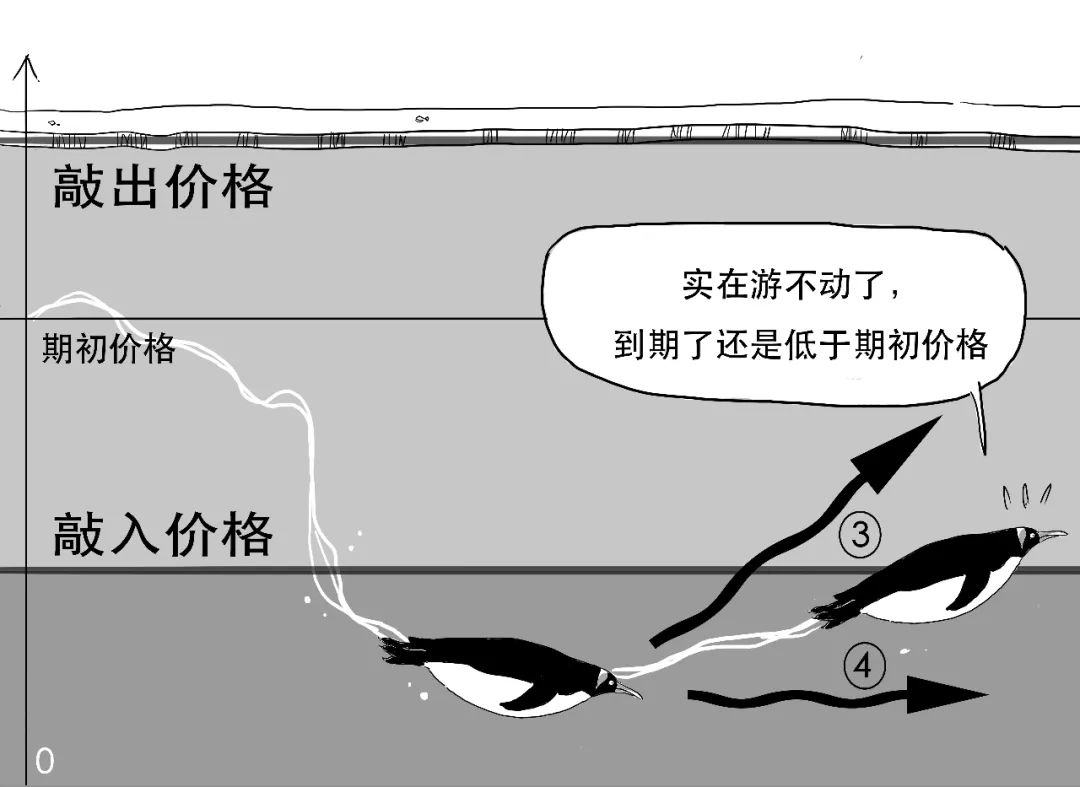

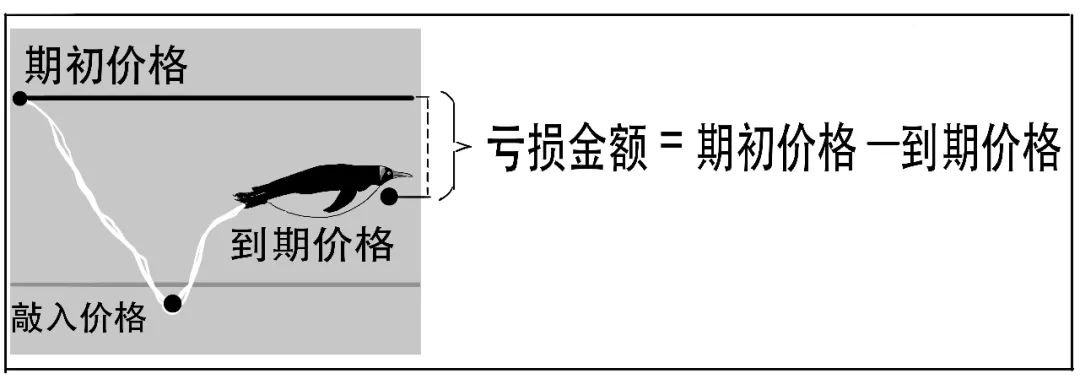

还有一种情况,发生敲入事件后,尽管企鹅奋起向上游,但直到产品到期,企鹅没有超过期初价格,

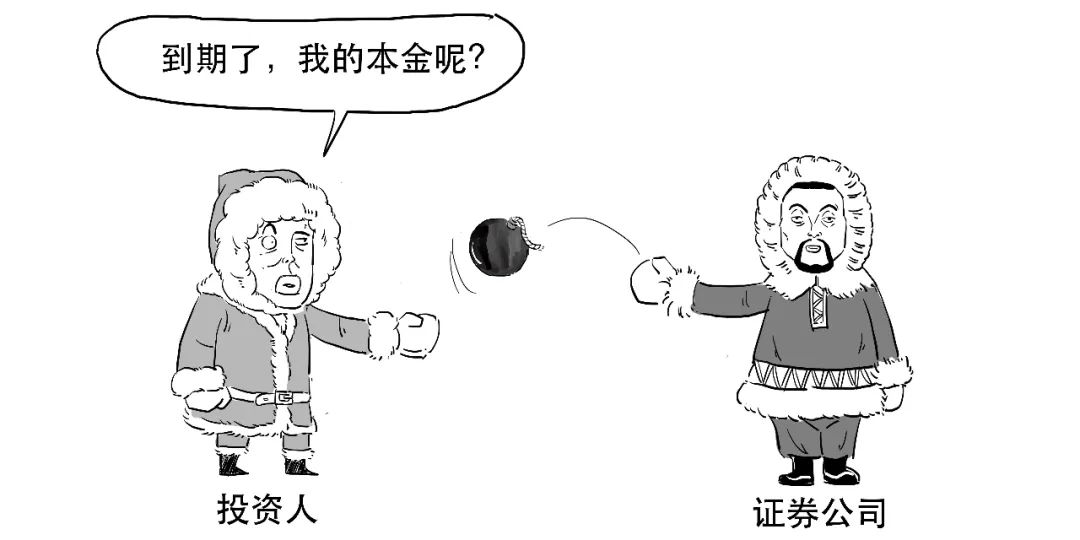

这时候,投资者就需要承担本金损失。

投资人的亏损金额如下——

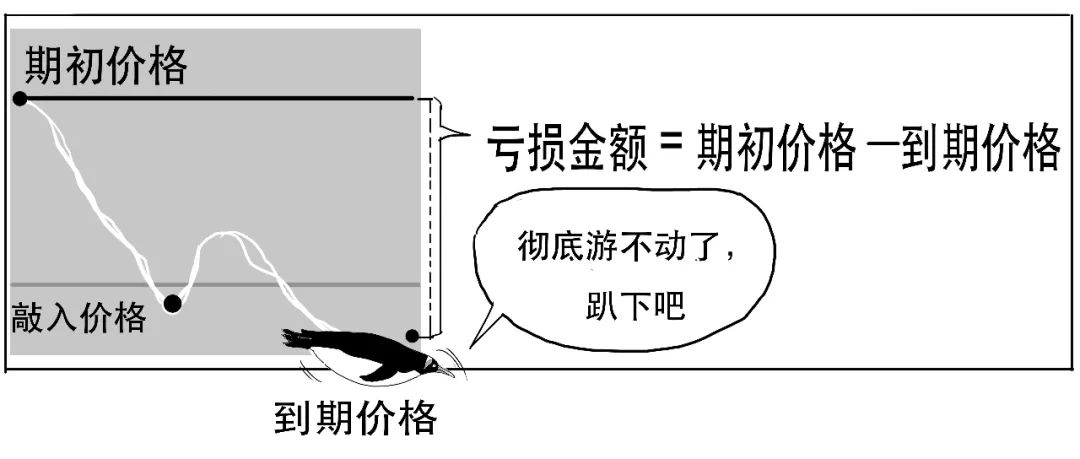

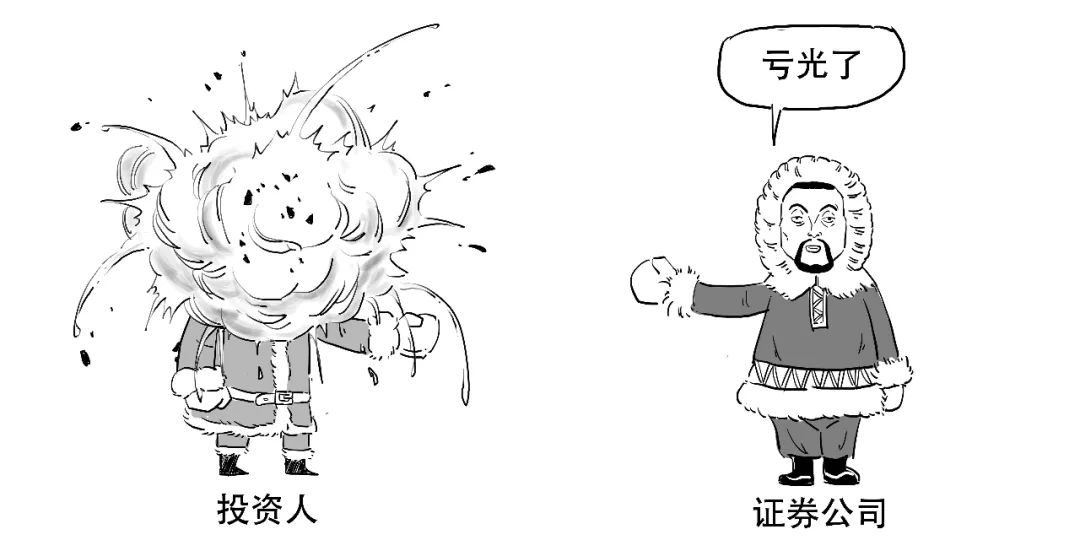

在极端的情况下,投资人将面临较大的本金亏损,

甚至是全部本金都亏损殆尽。

所以,千万不能将雪球产品与固定收益产品划上等号,更不能理解为是“稳赚不赔”的金融产品。

此外,为了满足不同投资者个性化的需求,雪球产品也衍生出其他的结构和类型。

比如逐级下调(step-down)雪球产品,其敲出价格会根据产品约定的逐月下调,产品持有期越久越容易触发敲出事件,收益的可能性也比普通雪球高一些。

总之,雪球产品是有一定概率产生较大本金损失的金融产品。